Эксперты считают, что ослабление рубля продолжит стимулировать рынок российских акций

МОСКВА, 14 августа. /ТАСС/. Российский рубль продолжит испытывать давление из-за глобального укрепления доллара, а также высокого спроса на импорт и валюту в период отпускного сезона, считают опрошенные ТАСС эксперты. При этом слабость отечественной валюты послужит катализатором дальнейшего роста российского рынка акций, добавили специалисты.

Читайте также

Преодоления пороговых значений курсом евро. Хронология

Рубль на старте недели продолжил терять позиции к основным валютам. В понедельник утром в ходе торгов на Московской бирже курс доллара превысил 100 рублей, евро — 110 рублей. Юань торговался в районе 13,8 рубля.

Одна из ключевых причин девальвации — в высоком рублевом спросе на импорт, который упирается в ограниченный объем поступающей в страну экспортной выручки, считают эксперты. «Последнее отчасти связано с трудностями с репатриацией валютной выручки за поставленные товары, например, из Индии. Российской валюте также мешает отбить потери нисходящая динамика на рынке рублевого долга. Индекс гособлигаций RGBI снижался непрерывно с 27 июля и ушел на минимумы с весны 2022 года», — рассказал инвестиционный стратег «БКС мир инвестиций» Александр Бахтин.

Из локальных внешних причин давления на рубль эксперты выделили и спад нефтяных цен, и некоторое усиление глобального доллара. «Тренд на укрепление доллара начался еще в июле 2022 года и выглядит очень устойчиво», — отметил директор департамента инвестиционно-корпоративного бизнеса «Цифра брокер» Александр Цыганов.

Что будет с валютой

То, с какой легкостью было преодолено сопротивление на психологической отметке 100 рублей за доллар, указывает на возможность развития импульса движения в район 105-106 рублей по доллару, считают в «БКС мир инвестиций». Цели компании по евро смещаются выше 112 рублей, по юаню — выше 14 рублей.

Читайте также

Преодоления пороговых значений курсом доллара. Хронология

Freedom Finance Global на горизонте нескольких дней ожидают, что доллар может откатиться на 99 рублей, а евро — на 109 рублей, однако позже продолжат расти. «Доллар и евро, скорее всего, недолго задержится на актуальном уровне, так как будет много желающих зафиксировать прибыль на 100 рублей по доллару и 111 рублей за евро. Но после краткосрочной передышки, скорее всего, доллар и евро вновь пойдут вверх. Доллар до конца августа может вырасти до 102-103 рублей, евро — до 114-115 рублей», — сказала ведущий аналитик компании Наталья Мильчакова.

В «Цифра брокер» не исключают, что доллар может преодолеть планку в 120 рублей. В Freedom Finance Global полагают, что это значение может быть достигнуто до середины сентября, — то есть до заседания совета директоров ЦБ по ключевой ставке. «Весной 2022 года уже был создан прецедент роста доллара, например, до 120 рублей. Значит, валютная биржа может повторить этот рост, при наличии соответствующего спроса на валюту. А спрос имеется — и потому что лето, а летом во время сезона отпусков спрос на валюту растет, и потому что денежно-кредитная политика ЦБ РФ пока недостаточно жесткая, чтобы россияне на фоне ускорения инфляции массово побежали хранить деньги в рублях» — считает Мильчакова.

Кроме того, валютный рынок уже не ждет падения доллара. «Ранее многие игроки валютного рынка прогнозировали остановку повышения процентных ставок ФРС с середины 2023 года. Ожидалось, что это будет ослаблять доллар и, соответственно, укреплять рубль, но этого не произошло, а этой осенью процентные ставки в США могут опять начать расти перед паузой, которую следует ожидать только в следующем году. Значит, пока время работает на рост доллара и евро, где все еще продолжается жесткая ДКП», — также отметила эксперт.

ЦБ может вмешаться в ситуацию

Банк России имеет в запасе средства для того, чтобы сбить повлиять на курс. Помимо изменения ключевой ставки это, в том числе, возвращение нормативов обязательной продажи валюты экспортеров и ужесточение валютного контроля, пояснил Александр Бахтин.

Эксперты сходятся во мнении, что ЦБ РФ намерен продолжить повышение ключевой ставки на заседании в сентябре. При этом Freedom Finance Global считают, что пока регулятор не повысит ключевую ставку до 10-10,5% годовых, укрепление рубля возможно, но только в рамках технической коррекции. «БКС мир инвестиций» считают, что на среднесрочном горизонте рубль сможет отыграть у основных валют 10-15%. Улучшение геополитической ситуации также может сгладить курс. «Если конфликт утихнет и перейдет из горячей фазы в какую-то иную, то можно ожидать укрепления рубля», — отметил Александр Цыганов.

Как ослабление рубля отразится на рынке акций

Специалисты отмечают, что ослабление рубля может способствовать росту Индекса Мосбиржи, учитывая превалирующую роль компаний-экспортеров на российском рынке акций. «Высокая корреляция между валютным курсом и динамикой фондового индекса, вероятно, пока что сохранится», — считает инвестиционный стратег «ВТБ мои инвестиции» Станислав Клещев.

Однако, так как «боязнь высоты» после продолжительного ралли на российском рынке акций постепенно захватывает массового инвестора, внимание может переключиться на отставшие в динамике акции, которые меньше других выросли с минимумов 2022 года. Так, по мнению «ВТБ мои инвестиции», повышенное внимание рынка может быть уделено котировкам «Газпрома», «Алросы», «Сегежи», «Русала» и ГМК «Норникель».

Почему иностранцы избавляются от российских акций: ЦБ заметил июльскую распродажу

В ежемесячном обзоре финансовых рисков от ЦБ появился неожиданный тренд. В июле нерезиденты из «дружественных» стран массово распродавали российские акции.

На них пришлось более 75% всех нетто-продаж

. Эта доля в несколько раз больше, чем была в июне, а объем продаж стал максимальным с февраля 2022 года. Примечательно, что массовый исход нерезидентов из российских акций происходит не из-за падения котировок, а, наоборот, на фоне продолжающегося ралли на фондовом рынке.

К сожалению, ЦБ не дает ответа на вопрос, почему иностранцы уходят, поэтому мы сделаем несколько собственных предположений. А заодно разберем прочие тенденции фондового рынка, которыми отметился июль 2023 года.

Рассылка Т—Ж о мире инвестиций

Лайфхаки о том, как делать деньги из денег, — в вашей почте раз в неделю. Бесплатно

Подписаться

Ваша почта будет в безопасности. Детали — в политике конфиденциальности

Зачем иностранцы продают российские акции

В июле на российском рынке продолжилось ралли: индекс Мосбиржи вырос на 9,9%, превысив 3 тысячи пунктов и обновив максимумы с 22 февраля 2022 года. Долларовый индекс RTS из-за ослабления рубля показал более слабую динамику, прибавив 7,6% за месяц.

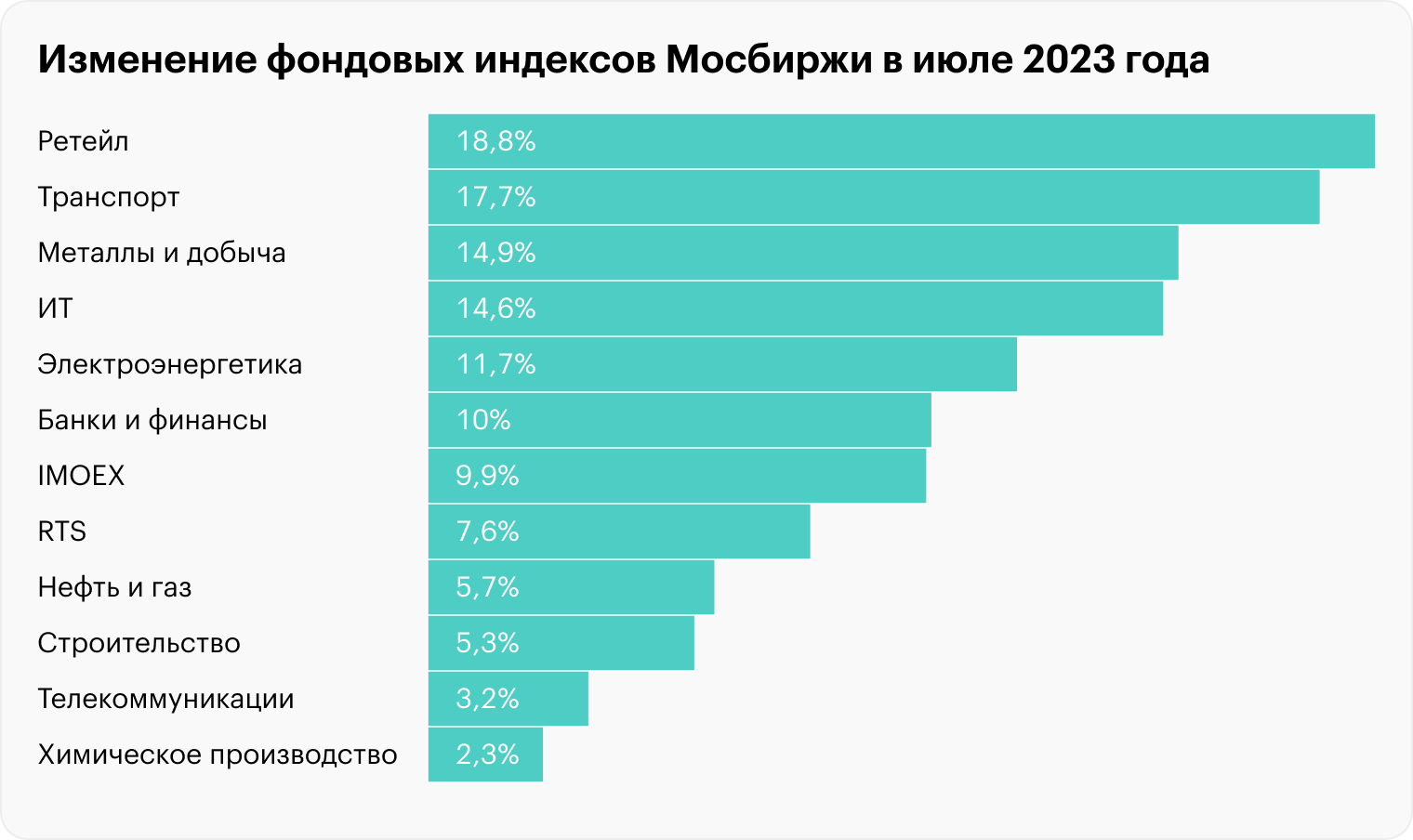

Рост по всем отраслям. Отраслевые индексы в июле росли, но неравномерно. В лидерах ретейлеры, прибавившие 18,8% на фоне сильных результатов розничных продаж и выкупа акций «Магнитом» у иностранных инвесторов, а также транспортные компании с ростом 17,7% на фоне роста спроса и цен на грузоперевозки в России. Самую слабую динамику показали телекоммуникационные компании (+3,2%) и химическое производство (+2,3%) — видимо, рыночные игроки не видят очевидных драйверов роста для этих секторов на краткосрочную перспективу.

Источник: обзор ЦБ, данные Московской биржи

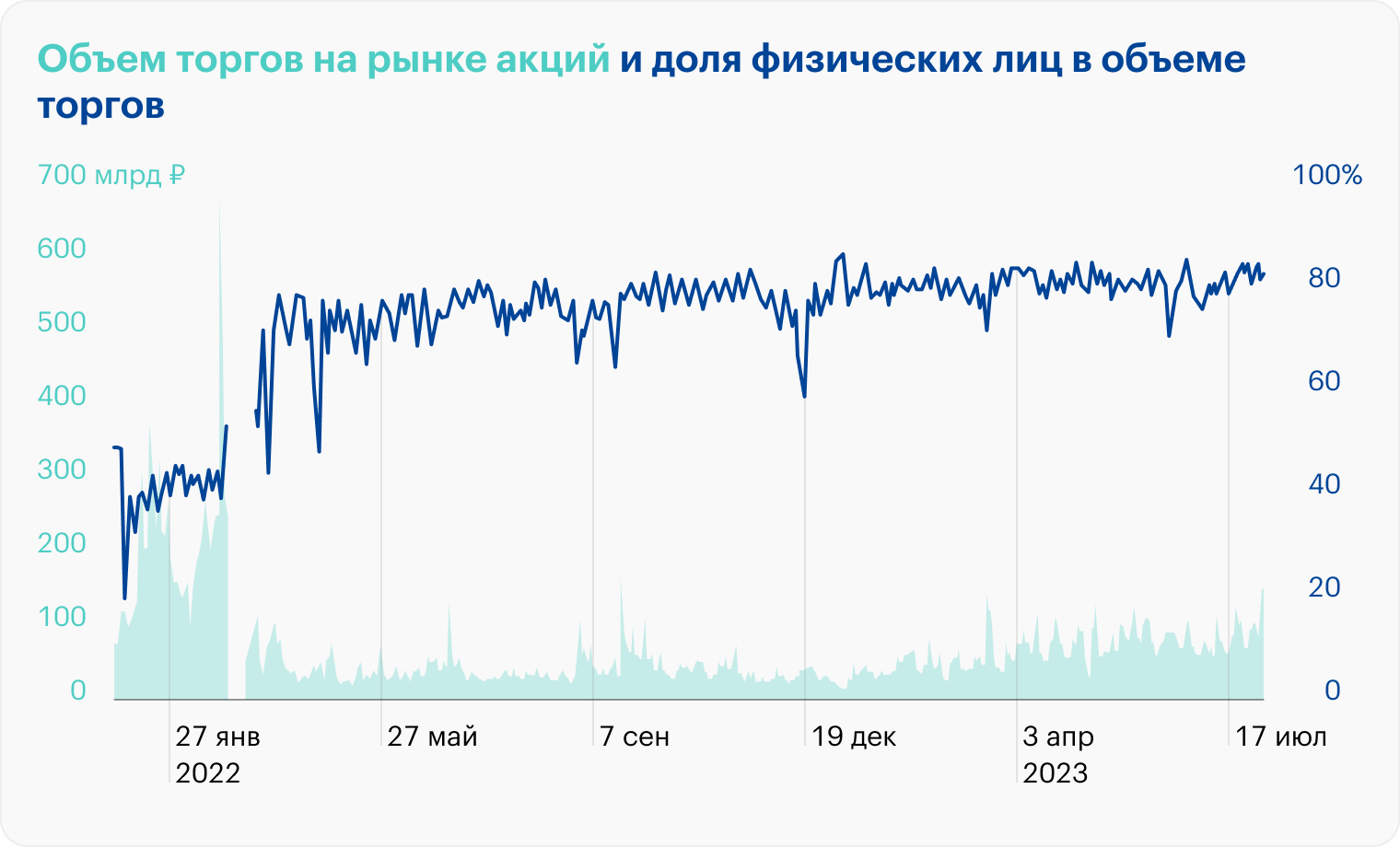

Объемы торгов выросли кратно. Рост рынка сопровождался высокими торговыми оборотами. В среднем объем торгов в июле достиг 89 млрд рублей в день. Для сравнения: в июле прошлого года среднедневной оборот составлял лишь 35,3 млрд рублей, то есть в 2,5 раза меньше.

Аналогичные показатели в 1 и 2 квартале 2023 года составили 50,3 и 81,8 млрд рублей в день соответственно. Это значит, что российский рынок акций постепенно восстанавливается от последствий кризиса 2022 года.

Главным трендом остается доминирование частных инвесторов. В июле их доля в торгах достигла 81%.

Источник: обзор ЦБ, данные Московской биржи

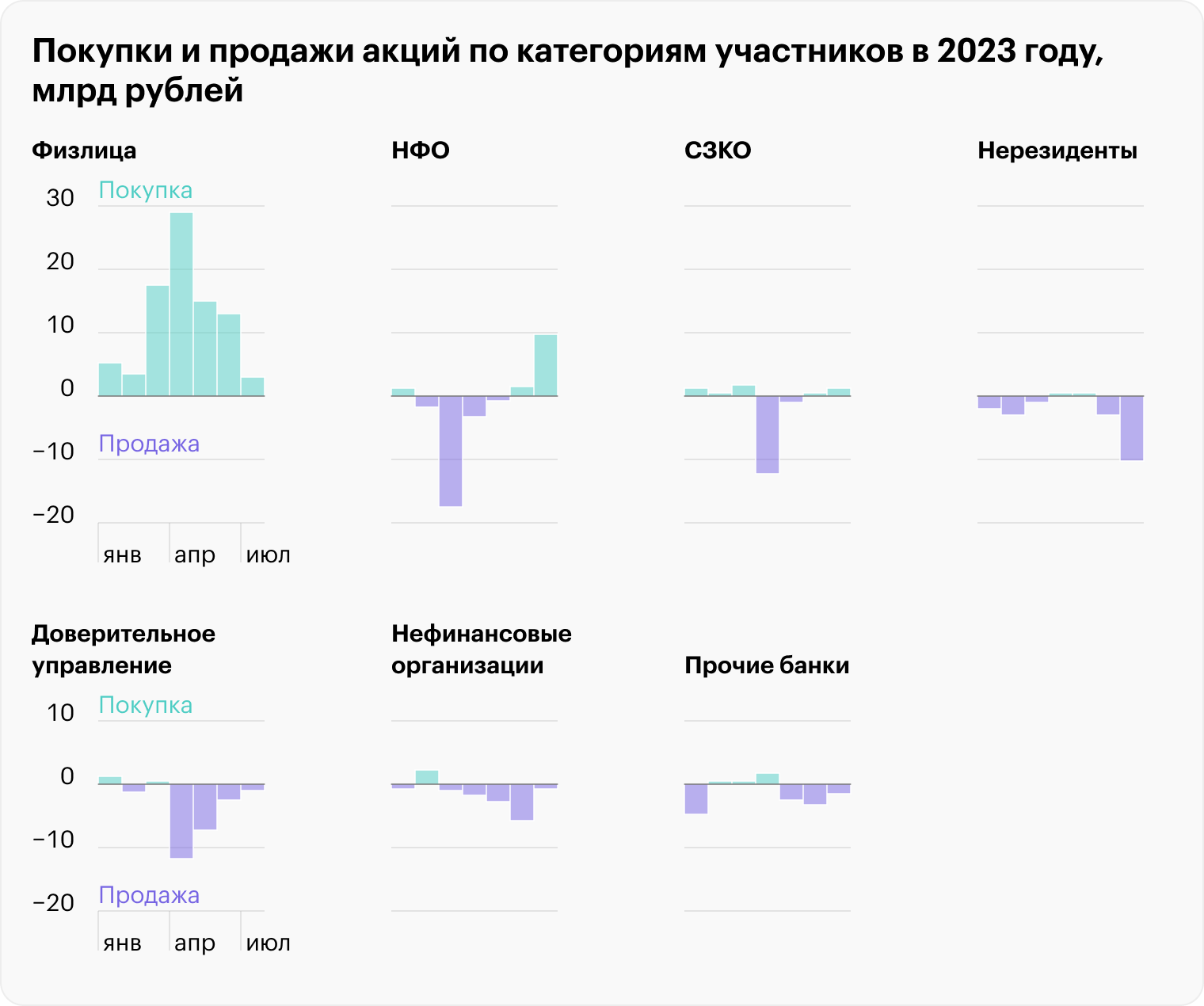

Как можно объяснить исход нерезидентов. С начала года физические лица были главными покупателями на российском рынке акций, но в июле тренд сломался. Если в июне объем нетто-покупок физлицами составлял 13,1 млрд рублей, то в июле — лишь 2,9 млрд.

Главными покупателями российских акций в прошлом месяце стали некредитные финансовые организации (НФО)

, которые накупили ценных бумаг на 9,3 млрд рублей — и все это на собственные деньги. При этом в рамках доверительного управления они, наоборот, были нетто-продавцами акций. Чистые продажи на доверительных счетах составили 1,1 млрд рублей. То есть НФО покупали акции себе и продавали со счетов клиентов, видимо фиксируя прибыль в рамках краткосрочных спекулятивных стратегий, которые стали популярнее после кризиса 2022 года.

Но главными продавцами неожиданно стали нерезиденты. На их долю пришлось более 75% всех нетто-продаж по итогам месяца, или 10,4 млрд рублей, — это максимум с февраля 2022 года. Речь идет о нерезидентах из «дружественных» стран, которым открыт доступ на российский фондовый рынок. ЦБ не раскрывает причин столь массового исхода иностранных инвесторов с российского рынка акций. Но мы можем предположить несколько факторов, которые могли вызвать этот отток:

- Фиксация прибыли после долгого ралли на рынке акций.

- Девальвация рубля, которая негативно влияет на долларовую доходность.

- Резкий рост ключевой ставки, который снижает потенциальную доходность рынка акций.

- Разовые продажи крупных пакетов нерезидентами, которые хотели бы выйти из российских активов на фоне санкций.

- Реакция на июньские внутриполитические потрясения в России, побудившая выйти из рисковых активов.

В целом картинка складывается следующая: в июле нерезиденты массово уходили с российского рынка, а их акции скупали НФО на собственные деньги, попутно распродавая акции на счетах клиентов в рамках доверительного управления.

Источник: обзор ЦБ, данные Московской биржи

Рынок облигаций под давлением ставки

На долговом рынке главным событием стал резкий рост ключевой ставки ЦБ выше ожиданий. Консенсусный прогноз говорил, что ставку поднимут на 0,5 п. п., а подняли сразу на пункт — до 8,5%.

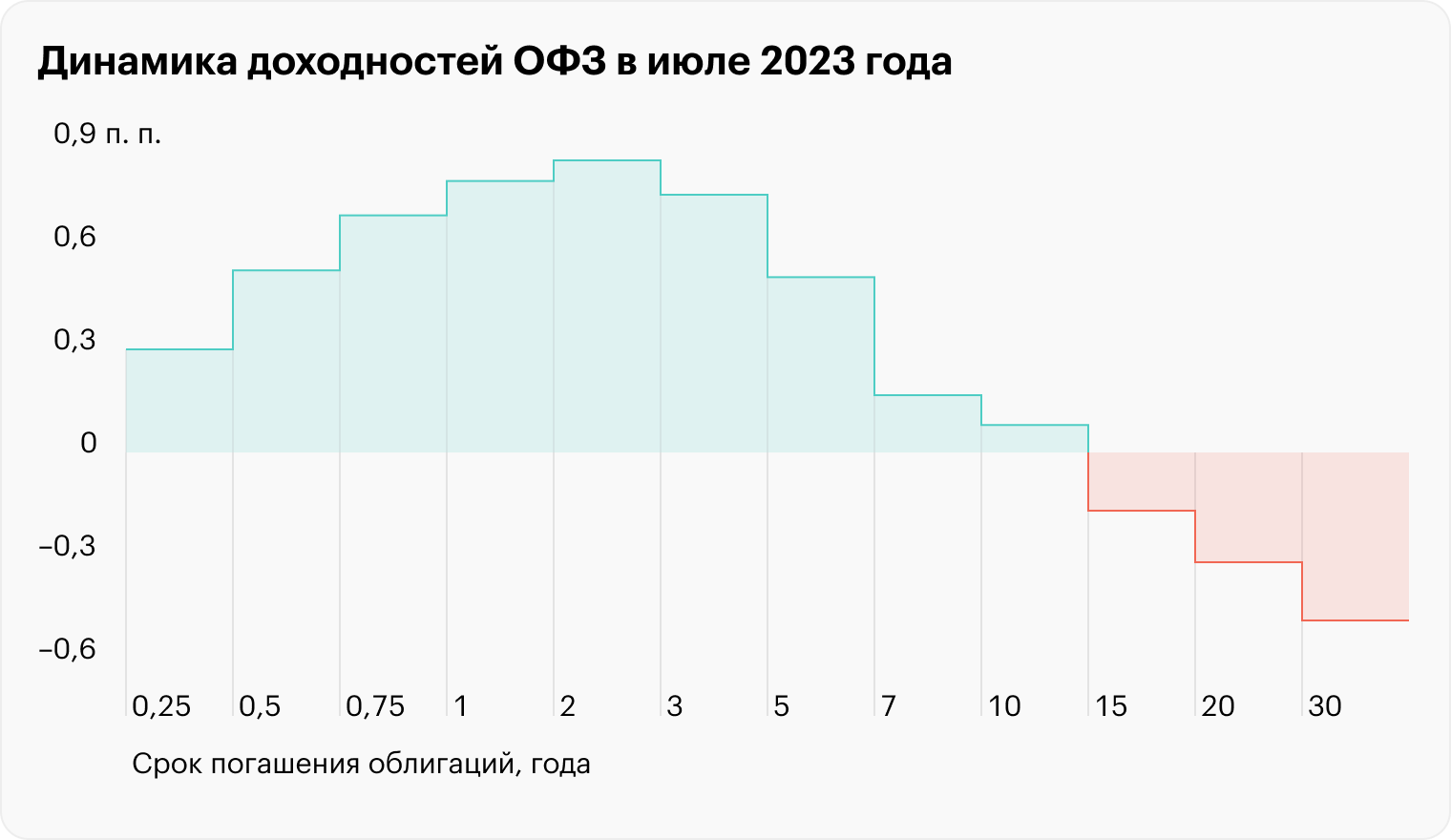

Рынок госдолга реагирует на ставку сдержанно. Несмотря на рост ставки выше ожиданий, доходность ОФЗ выросла не столь значительно — в среднем на 0,32 п. п. Основной рост наблюдался на коротком участке кривой, а на дальнем ее конце доходность снижалась. Это может говорить о том, что рыночные участники пока не ждут, что рост ставки станет долгосрочным трендом.

Всего в июле Минфин привлек в рамках первичного размещения ОФЗ 364 млрд рублей по номиналу — это 36% от планового объема на 3 квартал. Основной объем ОФЗ выкупали крупные системно значимые банки — 87% от всех покупок, при этом на вторичном рынке они были основными продавцами, реализовав госбумаг на 40,9 млрд рублей.

На фоне ожиданий дальнейшего роста ставки в сентябре наибольшей популярностью пользуются ОФЗ с плавающей ставкой — на них пришлось 75,2% от всех покупок на первичном рынке. А интерес к ОФЗ с фиксированной ставкой, наоборот, был низким.

Изменение за период с 30 июня по 31 июля 2023 года. Источник: обзор ЦБ, данные Московской биржи

Корпоративные облигации становятся популярнее. Динамика на рынке корпоративных облигаций остается положительной уже больше года. Рост объемов по итогам июля составил 3,7%, до 21,6 трлн рублей, — это даже больше, чем было до кризиса 2022 года. Объем размещения замещающих облигаций составил 117 млрд рублей. А вот облигации, номинированные в юанях, пока только набирают обороты: объем размещения в июле едва превысил 1,5 млрд в рублевом эквиваленте.

Источник https://tass.ru/ekonomika/18505401

Источник https://journal.tinkoff.ru/news/cbr-risk-july2023/