какие факторы определяют динамику инвестиций

Сущность данного финансового понятие останется неизменной для любой инвестиционной модели. Оно является универсальным, то есть верным как на микроэкономическом, так и на макроэкономическом уровне.

Другими словами, понятие динамики или развития инвестиций останется одним и тем же для физического лица, предприятия, государства или мировой экономики в целом. Однако в финансовой науке данный термин принято использовать в качестве одной из качественных характеристик развития государственной экономики.

Сущность явления

Каждое государство за свою историю неоднократно переживает как периоды экономического роста, так и времена упадка. Подъему национальной экономики в каждой стране всегда сопутствует положительная динамика инвестиций. Это находит свое отражение в ускорении темпов и увеличении объемов инвестирования денежных средств. Подробности описанных процессов вы можете найти в статье «Инвестиции и экономический рост».

Многие финансисты и экономисты придерживаются той точки зрения, что динамика инвестиций и экономический рост страны находятся в прямой пропорциональной и взаимной зависимости. С одной стороны, подъем экономики сам по себе стимулирует процесс привлечения финансовых вложений. С другой стороны, растущие инвестиции провоцируют развитие соответствующих отраслей народного хозяйства.

Напротив, периоды кризиса экономики во многом характеризуются отрицательными показателями динамики развития инвестиций. Другими словами, на данных временных отрезках вложения в экономику государства заметно сокращаются.

Зачастую экономические кризисы связывают с понятием инвестиционной депрессии. Данное явление отражает крайне пассивное состояние рынка инвестиций. Подобная депрессия наступает после периода сокращения инвестиционной активности и характеризуется нулевым значением инвестиционной динамики. Другими словами, это состояние, при котором вложения в экономику государства зафиксировались на низком, но стабильном уровне.

Инвестиционная депрессия может рассматриваться в качестве своеобразного «дна» или точки, с которой будет начинаться рост экономики страны. Естественно, чтобы такой подъем начался требует импульс. Обычно им являются новые инвестиции, направленные на модернизацию народного хозяйства страны.

Как вы могли заметить, динамика инвестиций имеет циклический или возвратно-поступательный характер. Период экономического подъема и спада складывается в замкнутый инвестиционный цикл. Средняя нормальная продолжительность такого цикла составляет 8–12 лет.

Некоторые экономисты рассматривают подобные экономические циклы на примере окружности. С таким подходом сложно согласиться. Более уместным сравнением является спираль. В такой модели экономика страны, проходя очередной экономический цикл, не остается на месте, а выходит на качественно новый уровень.

Факторы, влияющие на динамику

Существует ряд факторов, которые существенно влияют на динамику инвестиций. Данные показатели, в свою очередь, не являются универсальными. Они различны на микроэкономическом и макроэкономическом уровне.

Факторы, влияющие на инвестиционную динамику на уровне человека, юридического лица или хозяйствующего субъекта:

Факторы, определяющие динамику инвестиций в экономику России:

Естественно, что положительная динамика привлекаемых в государство инвестиций напрямую зависит от созданного экономического климата и существующей инвестиционной привлекательности внутреннего рынка и отдельных отраслей народного хозяйства.

Динамика инвестиций

Динамика инвестиций это изменение количественного выражения уровня, объема, а также скорости осуществления капиталовложений.

На изменение динамики инвестиций влияет целый ряд факторов, а именно

Общий экономический подъем в экономике любой страны сопровождается положительной динамикой инвестиций, то есть увеличением их объема. При стабильном и умеренном росте экономики, динамика вложений показывает прямое ему отражение, то есть рост объемов инвестиций увеличивается пропорционально. В случае экономического кризиса, инвестиционная динамика показывает отрицательные значения, и общий объем инвестиций неминуемо падает.

Также случается, что в экономике присутствует инвестиционная депрессия. Это такое состояние, когда объём инвестиций не увеличивается, не уменьшается и колеблется на одном уровне. Выход из такой ситуации возможен благодаря привлечению новым инвесторов, изменению направления стратегии производства на обновление и модернизацию уже существующих активов, что способно положительно повлиять на экономику в целом и в будущем способствовать её росту.

Также стоит отметить тот факт, что динамика инвестиций носит весьма понятный и цикличный характер. В среднем экономика проходит все фазы инвестиционного цикла за 10 лет. При возможности прогнозирования наступления таких фаз, или при наличии необходимых статистических данных, к инвестиционному кризису можно подготовиться и выйти из него с наименьшими потерями.

Во время инвестиционного кризиса на ведущую роль выходит государство. Его роль заключается в поддержании экономики и сохранении положительной динамики инвестиций благодаря реализации антикризисных мер.

Такими мерами могут выступать льготные кредиты для бизнеса, налоговые льготы и т.д.

Какие факторы определяют динамику инвестиций

Инвестиции — это вторая важная составляющая совокупного спроса. Инвестировать — значит купить какие-то блага ради того дохода, который мы ожидаем в будущем. Следовательно, фирма инвестирует, когда покупает станки, точно так же как население инвестирует, покупая акции. Однако следует различать эти два вида инвестирования.

Покупка акций — чисто финансовая сделка, так как приобретение даже новых акций — это просто перемещение финансовых активов из рук в руки.

Реальные же инвестиции, которые учитываются как составляющая величина расходов при определении ВНП, произойдут тогда, когда корпорация, получив денежные средства за продажу акций, вложит эти деньги в новое оборудование.

Инвестиции представляют собой расходы на расширение и обновление производства, связанные с введением новых технологий, материалов и других орудий и предметов труда.

Роль инвестиций в развитии макроэкономики неоднозначна:

· во-первых, колебания в инвестициях оказывают влияние на динамику совокупного спроса, а, следовательно, и на объем национального производства и занятость населения;

· во-вторых, инвестиции ведут к накоплению капитала, определяют процесс расширенного воспроизводства. Причем важно, чтобы денежные средства были инвестированы в новейшие факторы производства и технологии, тогда они могут если не сегодня оказать влияние на рост производства, то хотя бы создать базу для экономического роста в будущем. Если же инвестиции направить в устаревшее оборудование, то они могут оказать обратное влияние;

· в-третьих, нерациональное использование инвестиций ведет к замораживанию производственных ресурсов, а, следовательно, и к сокращению объемов национального производства.

Основные типы инвестиций:

1. производственные инвестиции;

2. инвестиции в товарно-материальные запасы (ТМЗ);

3. инвестиции в жилищное строительство.

Если экономика на подъеме, то возрастают инвестиции в товарно-материальные ценности, чтобы увеличить производство. Если в экономике спад производства, то растут запасы готовой продукции, спрос падает, производство не расширяется. Таким образом, инвестиции играют роль барометра состояния экономики.

Инвестиции, как было показано выше, подразделяются:

· на реальные (прямые), вложенные в производство и взятые в постоянных ценах;

· портфельные (финансовые), вложенные в акции, облигации и другие ценные бумаги, связанные с титулом собственности и дающие право на получение дохода от собственности. Финансовые инвестиции могут стать как дополнительным источником расширения производства, так и предметом биржевой игры.

Валовые инвестиции — это затраты на замену изношенного оборудования и на расширение производства. Они полностью учитываются в ВНП. Если из валовых инвестиций вычесть амортизацию, то получим чистые инвестиции — расходы на покупку нового оборудования.

Факторы, определяющие динамику инвестиций:

— ожидаемая норма чистой прибыли;

— реальная ставка процента;

— изменения в технологии производства;

— наличный основной капитал;

— динамика совокупного дохода.

Инвестор при выработке решений учитывает альтернативные возможности капиталовложений, и решающим здесь является уровень процентной ставки.

Факторы, определяющие динамику инвестиций.

Введение

Понятие о инвестиции.

Инвестиции — это вложения финансовых средств в различные виды экономической деятельности с целью сохранения и увеличения капитала. Различают реальные (или капитальные) и финансовые (портфельные) инвестиции:

Реальные инвестиции — это вложения средств в физический капитал предприятий, например, в создание новых основных фондов, реконструкцию старых фондов или их техническое перевооружение.

Финансовые инвестиции— это вложения в покупку акций, ценных бумаг и использование иных финансовых инструментов с целью увеличения финансового капитала инвестора.

Также инвестиции классифицируются по ряду признаков:

1. По объектам вложения:

1.1. реальные (капитальные вложения);

1.2. финансовые (портфельные) – финансовые инвестиции выражают вложение капитала в финансовые активы (акции, облигации и т.д.);

2. По характеру участия в инвестировании:

2.1. прямые (непосредственное участие инвестора в выборе объекта для вложения средств);

2.2. косвенные (осуществляемые через финансовых посредников – коммерческие банки, инвестиционные компании и фонды).

3. По периоду инвестирования:

3.1. краткосрочные – менее 1 года;

3.2. долгосрочные – свыше 1 года.

4. По формам собственности:

5. По региональному признаку:

6. По уровню инвестиционного риска:

6.1. безрисковые – отсутствует реальные риск потери ожидаемого дохода или капитала и практически гарантируется получение прибыли;

6.2. низкорисковые – вложение капитала в объекты, риск по которым ниже среднерыночного уровня;

6.3. среднерисковые – вложение капитала в объекты, риск по которым соответствует среднерыночному уровню;

6.4. высокорисковые – уровень риска выше среднерыночного;

6.5. спекулятивные – вложение в наиболее рисковые активы с целью получения максимального дохода.

Виды инвестиций.

Во что инвестировать?

Давайте рассмотрим, какие варианты существуют в принципе:

• Недвижимость. Главный недостаток — низкая ликвидность: процесс покупки-продажи дома или квартиры может растянуться на месяцы.

• Валюта. Долго хранить деньги в долларах или евро невыгодно: сначала часть средств «съедает» российская инфляция, а затем еще часть — инфляция страны, выпустившей валюту.

• Золото является резервным активом. Это означает, что, когда экономика стабильна, стоимость золота не растет и может оказаться ниже уровня инфляции.

• Антиквариат. Инвестирование в предметы старины относится скорее к профессиональной деятельности. Поэтому для того, чтобы грамотно вкладывать деньги в антиквариат, нужно быть специалистом в этой сфере.

• Собственный бизнес. Любой проект требует времени и специальных знаний, кроме того, велик риск «прогореть».

• Ценные бумаги. Самый выгодный вариант: имеют высокую ликвидность, не требуют больших расходов на совершение сделок и глубоких профессиональных знаний.

Примерно 50% денежных средств, потраченных в течение дня, идут на финансирование различных акционерных обществ — от «Газпрома» до «Макдональдса». И каждая из этих компаний имеет ценные бумаги — акции и облигации. Инвестируя в них, можно вернуть себе часть потраченных денег.

4. Основные направления инвестиционной политики.

Основные направления инвестиционной политики предприятия таковы:

1. Инвестиции, направляемые на повышение эффективности деятельности предприятия. Целью этих инвестиций является создание условий для снижения затрат предприятия за счет замены устаревшего оборудования, переобучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства и сбыта.

2. Инвестиции в расширение производства. Цель подобных инвестиций состоит в расширении объемов выпуска товаров и услуг для сформировавшихся рынков в рамках существующих производств.

3. Инвестиции в создание новых производств. Подобные инвестиции предназначены для создания совершенно новых мощностей и освоения новых технологий для выпуска товаров и услуг, ранее данным предприятием не производившихся.

4. Инвестиции для удовлетворения требований государственных органов управления (новых экологических норм или стандартов безопасности).

Факторы, определяющие динамику инвестиций.

Существует ряд факторов, которые существенно влияют на динамику инвестиций. Данные показатели, в свою очередь, не являются универсальными. Они различны на микроэкономическом и макроэкономическом уровне.

Факторы, влияющие на инвестиционную динамику на уровне человека, юридического лица или хозяйствующего субъекта:

· уровень ожиданий от объекта инвестирования;

· доходность или фактическая процентная ставка;

· действующая система налогообложения в сфере инвестиционной деятельности;

· долгосрочная перспектива развития выбранной сферы;

· размер необходимых инвестиций.

Факторы, определяющие динамику инвестиций в экономику России:

· богатая минерально-сырьевая база страны (обеспеченность основными природными ресурсами: нефть, газ, металлы, древесина, чистая вода и прочее);

· наличие достаточного количества квалифицированной рабочей силы;

· стоимость рабочей силы (более низкая, чем в странах Европы и США и более высокая, чем в странах Азии);

· достаточно большой внутренний рынок, позволяющий реализовывать на месте производимые товары, работы и услуги;

· стабильная правовая действительность и устоявшаяся законодательная база по инвестиционным вопросам;

· создание на территории государства особых экономических зон и территорий опережающего развития.

Естественно, что положительная динамика привлекаемых в государство инвестиций напрямую зависит от созданного экономического климата и существующей инвестиционной привлекательности внутреннего рынка и отдельных отраслей народного хозяйства.

Динамика инвестиций

Инвестиции выполняют важнейшую роль в экономике любого государства, давая возможность активно развивать наиболее интересные и перспективные направления. Чтобы отслеживать активность инвестиционной деятельности, а также понимать ее воздействие и влияние на те или иные сферы экономической деятельности, используются такое понятие, как динамика инвестиций.

Это изменение количественного выражения объема, уровня и скорости выполнения капиталовложений, что помогает проанализировать перспективы и выявить тенденции.

При анализе конкретного рынка или сферы деятельности все инвесторы в обязательном порядке анализируют динамику инвестиций. Дело в том, что это один из важнейших экономических показателей, на который ориентируются инвесторы, взвешивая все за и против конкретных вложений.

Грамотно отследив изменения периодов и объемов финансирования, каждый может легко определить жизненный цикл конкретной идеи и проанализировать потенциал для ее развития в будущем.

Важно! При анализе динамики инвестиций обязательно принимают во внимание такие показатели, как объем капиталовложений, конкретный период времени и определенную сферу деятельности.

Одной из характерных особенностей инвестиционной динамики является ее постоянная изменчивость, что обуславливается рядом сил, которые на нее постоянно воздействуют. Чтобы лучше понять динамику инвестиций следует проанализировать факторы, определяющие ее развитие, которых достаточно много.

Факторы динамики инвестиций

На инвестиционный климат и привлекательность рынка для потенциальных инвесторов влияет множество факторов, однако всех их можно разделить на две большие группы: микроэкономические и макроэкономические, в зависимости от уровня воздействия.

Микроэкономические факторы, влияющие на динамику инвестиций:

Макроэкономические факторы, влияющие на динамику инвестиций:

Внимание! Нужно понимать, что когда инвестиционный актив имеет устойчивый и постоянный экономический рост, то вложения в него увеличиваются, что свидетельствует о положительной динамике. Существует прямо пропорциональная зависимость между динамикой инвестиций и хорошим значением главных экономических показателей (уровень ВВП, процент инфляции, уровень безработицы).

Следует знать также и основные показатели объема, структуры и динамики, что позволяет лучше понять инвестиционный климат и привлекательность капиталовложений в конкретную отрасль.

Главные показатели объема и структуры инвестиций:

Важно! Чтобы получить сопоставимые и согласованные между собой показатели, связанные с привлечением инвестиций, применяется единая методика определения стоимости. При этом здесь используются фактические (реальные) цены, согласованные между участниками экономических отношений. Если предприятие стремится расширить свой основной фонд, то в таком случае инвестиции вкладываются в основной капитал (ИОК) фирмы.

Функции государственного регулирования инвестиционной деятельности

На динамику инвестиций напрямую влияет также государственная политика, причем не стоит недооценивать роль законов, регламентирующих инвестиционную деятельность. Из основных функций государства, касаемых влияния на инвестиционный климат в стране, можно выделить следующее:

Учитывая тесную связь между динамикой инвестиций, ВВП и промышленным производством в стране, не удивительно, почему правительства высокоразвитых стран большое внимание уделяют инвестиционной политике.

Внимание! Инвестиционный климат в России является достаточно неплохим, однако в настоящее время основная ориентация идет на привлечение капиталовложений инвесторов со стран Ближнего и Дальнего Востока (Китай, Южная Корея, Иран).

Динамика иностранных инвестиций в экономику России

Чтобы лучше проанализировать динамику прямых инвестиций в экономику Российской Федерации, лучше всего все данные изобразить на графике

Как можно увидеть, после кризиса 2009 года инвестиционная привлекательность упала практически в 2 раза по сравнению с 2008 годом. Это достаточно объективный процесс, подтверждающий, насколько остро инвесторы реагируют на те или иные кризисы. Более того, с 2014 года, после введения в отношении РФ со стороны Западных стран санкций, уровень прямых иностранных инвестиций резко упал.

Несмотря на это многочисленные проекты, реализуемые в стране, подтверждают тот факт, что грамотная внутренняя политика способа частично нивелировать низкий уровень инвестиционной привлекательности.

Действительно ли Россия за год стала привлекательнее для иностранных инвесторов? Ответ на этот вопрос вы найдете в видео:

Факторы, определяющие динамику инвестиций.

В предыдущем параграфе мы отмечали, что совокупный спрос (Y), стимулировать который предлагается в рамках кейнсианского подхода, состоит из спроса на потребительские товары (С), на инвестиции (I), правительственных расходов (G) и чистого экспорта (Хn):

Согласно классической концепции уровень совокупных расходов, определяемый совокупным доходом, всегда достаточен для закупки продукции, произведенной в условиях полной занятости. Кейнсианский подход, поставив под сомнение данное утверждение, исходит из того, что объем спроса отдельных экономических субъектов формируется под воздействием разных побудительных мотивов, включая психологические факторы. Со времен Кейнса в инструментарий экономической науки вошли понятия «склонность», «ожидания», «предпочтения» и т.п. Данные понятия уже в виде конкретных экономических показателей позволяют не просто учитывать психологические факторы, но и измерять их влияние при анализе макроэкономического равновесия.

Потребление как составная часть AD

Итак, посмотрим внимательнее на компоненты совокупных расходов. Начнем со спроса на потребительские товары — важнейшей составляющей совокупного спроса (С). На потребление приходится, как правило, больше 50% общей величины совокупного спроса. Эта величина колеблется в разных странах от 68% в США до » 52% в Швеции и России. Но значительные социальные программы в Швеции и их малый удельный вес в постреформенной России приводят ситуацию с расходами населения на потребление к разным последствиям, несмотря на схожесть показателей. Потребительский спрос определяется как платежеспособный спрос, или как сумма денег, которая тратится населением на приобретение потребительских благ. Спрос зависит от многих факторов, включая уровень цен, экономические ожидания, накопленное богатство, традиции в обществе, уровень налогообложения, политическую, а также демографическую ситуацию, привычки людей, ставки процента по потребительским кредитам, ожидания инфляции и др. Таких факторов исследователи потребительского поведения насчитывают несколько десятков. Однако со времен Дж. М. Кейнса определяющим фактором при анализе потребления стал доход.

Структура потребления как отдельного человека, так и семьи достаточно индивидуальна. Люди тратят деньги в соответствии со своим доходом и укладом жизни. Однако есть и некоторые общие приоритеты. Так, нетрудно представить расходы любой семьи по степени их значимости, на питание, одежду, жилье, транспорт, медицину, образование. При этом расходы малоимущих семей приходятся в основном на питание и самые необходимые повседневные нужды. При росте доходов семей увеличиваются расходы на одежду, предметы длительного пользования, отдых, развлечения, сбережения и т.п.

Модели потребительского поведения

Существуют некие усредненные модели поведения потребителей, например такие, как схемы Энгеля, по имени открывшего их статистика XIX в. Эрнеста Энгеля. Их называют также «качественными схемами поведения». В соответствии с ними по мере роста доходов общее потребление благ нарастает, но в разных пропорциях. Так, по мере роста доходов сокращается удельный вес расходов на питание, зато увеличиваются расходы на отдых, развлечения, путешествия, растут также и сбережения.

Интерес к потребительскому поведению постоянно присутствует в экономической науке. Можно отметить вклад в разработку этой проблемы С. Кузнеца, проверявшего на основе статистических материалов концепцию Кейнса. Среди наиболее известных моделей потребительского поведения:

- модель межвременного потребительского выбора И. Фишера;

- теория «жизненного цикла» Ф. Модельяни;

- теория перманентного дохода М. Фридмена.

Названные модели связывают поведение потребителей с доходом, по -разному трактуя причины изменения в потребительском поведении.

Итак, потребительское поведение изменяется под воздействием многих факторов, главным из которых является личный располагаемый доход. Определим потребление как часть дохода, которая используется для приобретения товаров и услуг.

Сбережения как составная часть дохода

Непотребляемую часть дохода или часть, остающуюся после осуществления всех потребительских расходов, составляют сбережения, т.е. сберегаемая часть дохода.

Если представители классической школы связывали стремление населения к сбережению с величиной процентной ставки, то Кейнс отметил, что склонность населения сберегать обусловлена прежде всего изменениями в доходе. Помимо дохода стремление к сбережению формируется под влиянием большого спектра разнообразных причин — от желания обеспечить себе экономическую независимость, скопить деньги на старость, решить проблемы подрастающих детей и так далее, вплоть до элементарной скупости.

Объем национальных сбережений — важнейший показатель развития экономики. Это один из 10 агрегатов СНС наряду с такими, как ВВП, ВНД и пр. Он требуется не только для анализа уровня жизни, но и как один из источников финансирования инвестиций. Не случайно в развитых странах весьма бережно относятся к сбережениям граждан.

Правительства практически всех развитых стран стараются стимулировать население к сбережению, освобождая процентный доход от налога, как в Японии, или выплачивая дополнительные премии по сберегательным счетам на длительный срок, как в Германии. Тем самым государства пытаются способствовать росту инвестиций и в целом экономическому росту.

Из российской практики: Склонность российского населения к сбережениям

Функции потребления и сбережения

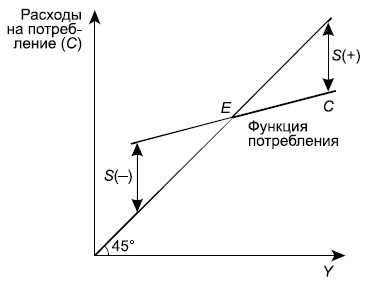

Общий уровень и динамику потребления и сбережений исследуют с помощью таких инструментов, как функция потребления и функция сбережения:

- потребление (С) как функция дохода (Y):

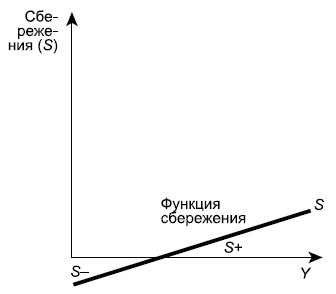

- сбережения (S), равные разнице между доходом (Y) и потреблением (С):

S = Y — C, или S = Y — f(Y).

Можно дать графическую интерпретацию данным функциям. Функция потребления показывает зависимость потребления от располагаемого дохода. Если бы весь доход шел на потребление, то ситуация характеризовалась бы прямой под углом 45° в координатах «доходы — расходы «. В реальной жизни этого не происходит. Опираясь на логику здравого смысла, мы легко спрогнозируем, что потребитель тратит полностью весь располагаемый доход тогда, когда доход равен «прожиточному минимуму» (точка Е на рис. 2.7).

Рост дохода за пределы указанной величины позволит не только увеличить потребление, но и сберегать часть дохода (S). Уменьшение дохода ведет к тому, что приходится расходовать сбережения предыдущих периодов (отрицательные сбережения).

Графическая интерпретация функции сбережения, т.е. сбережения от располагаемого дохода, представляет собой как бы зеркальное отражение функции потребления (рис. 2.7). Построенная в координатах «сбережения — доход», она наглядно демонстрирует описанные выше ситуации в потребительском поведении, возникающие при изменении дохода — нулевое (точка Е), отрицательное (слева от точки Е) и положительное (справа от точки Е) сбережения (рис. 2.8).

Вам будет интересно Сколько реально можно заработать на инвестициях в Тинькофф на акциях с нуля новичкам? ECOFINANS

Склонность к потреблению и сбережению

Для того чтобы выяснить, от чего зависит угол наклона функций потребления и сбережения, необходимо ознакомиться с показателями, характеризующими тенденции изменения потребления и сбережения по мере роста доходов. Это так называемые склонность к потреблению и к сбережению. Названные понятия введены Дж. М. Кейнсом, который писал по поводу одного из них: «Основной психологический закон, на который мы можем положиться не только «apriori», исходя из нашего знания человеческой природы, но и на основании детального изучения опыта, состоит в том, что люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той мере, в какой растет доход».

Итак, показатели, отражающие психологический фактор и характеризующие склонность населения к потреблению и сбережению, можно выразить следующим образом.

Средняя склонность к потреблению и сбережению:

- а) средняя склонность к потреблению (average propensity to consume — APC), исчисляемая по формуле

показывает, какая часть располагаемого дохода используется на потребление;

- средняя склонность к сбережению (average propensity to save — APS), исчисляемая по формуле

показывает, какая часть располагаемого дохода используется на сбережения.

Показатели, которые мы описали выше, важны для характеристики тенденций в потребительских расходах. Так, по мере роста располагаемого дохода доля дохода, направленная на потребление, уменьшается, т.е. АРС уменьшается, а APS , напротив, увеличивается, что отражает ситуацию увеличения сбережений у потребителей по мере роста дохода — богатые люди имеют больше возможности сберегать, чем бедные. Однако такая тенденция наблюдается в краткосрочном периоде. В долгосрочном плане APC и APS , как правило, стабилизируются, отражая относительную устойчивость потребительского поведения при отсутствии «форс-мажорных» обстоятельств.

Предельная склонность к потреблению и сбережению

Но возникает вопрос, что происходит с потреблением и сбережением, когда изменяется доход. Для ответа на него используются показатели, характеризующие реакцию потребителя на изменение дохода.

Предельная склонность к потреблению и сбережению:

- предельная склонность к потреблению (marginal propensity to consume — MPC), исчисляемая по формуле

показывает, какая часть прироста дохода (DY) используется на прирост потребления (DС) или какова доля прироста расходов на потребление при любом изменении располагаемого дохода;

- предельная склонность к сбережению (marginal propensity to save — MPS), исчисляемая по формуле

показывает, какая часть прироста дохода (DY) используется на прирост сбережения (DS) или какова доля прироста расходов на сбережения при любом изменении располагаемого дохода.

Сумма предельной склонности к потреблению (МРС) и предельной склонности к сбережению ( MPS ) для любого изменения дохода всегда равна единице:

Это дает возможность выражать один показатель посредством другого:

MPC + MPS = 1, или MPS = 1 — MPC .

Показатели предельной склонности к сбережению ( MPS ) и предельной склонности к потреблению ( MPC ) не менее значимы при анализе макроэкономического равновесия, чем предельные величины в микроэкономике, в которой маржинализм стал основным методом анализа.

Так, функции потребления и сбережения с использованием показателей MPC и MPS могут быть представлены в следующем виде.

| где | с | — | автономное потребление, величина которого не зависит от размеров дохода; |

| MPC | — | предельная склонность к потреблению; | |

| Y | — | доход; | |

| T | — | налоговые отчисления. |

| где | s | — | автономные сбережения; |

| MPS | — | предельная склонность к сбережению. |

Если рассматривать функции потребления и сбережения как непрерывно дифференцируемые, то MPC и MPS есть не что иное, как производные этих функций (DС/DY; DS/DY). Данные показатели и будут определять крутизну (tg угла наклона) функций потребления и сбережения (cм. рис. 2.7, 2.8).

Инвестиции как составная часть совокупных расходов (AD)

Вторая составляющая совокупных расходов — инвестиционные расходы , которые можно определить как денежные вложения, увеличивающие объем инвестиционных (производительных) товаров. Инвестиционные расходы могут быть направлены как на увеличение объема капитала предприятия, так и на сохранение этого объема на прежнем уровне. Соответственно принято различать чистые инвестиции (инвестиции нетто), которые равны увеличению объема капитала, обеспечивающему прирост производства, и валовые инвестиции (инвестиции брутто), равные чистым инвестициям плюс расходы на замещение старого капитала ( амортизация ).

Инвестиционные расходы , как правило, составляют около 20% от общего объема совокупного спроса, т.е. значительно меньше расходов на потребление. Однако, поскольку от их размера зависят колебания деловой активности не только в текущем периоде, но и темпы экономического роста в будущем, значение инвестиций трудно переоценить.

Различают следующие направления вложений инвестиционных средств:

- производственные инвестиции (оборудование, здания, сооружения);

- инвестиции в товарно-материальные запасы (ТМЗ) (незавершенное производство, сырье, материалы, готовые изделия);

- инвестиции в жилищное строительство.

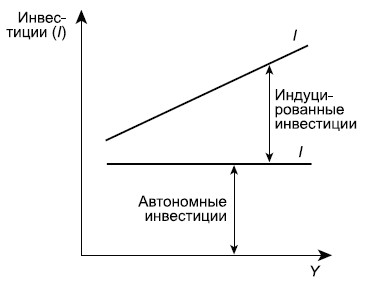

Следует различать автономные инвестиции, определяемые внешними факторами, их величина не зависит от национального дохода, и стимулируемые ( производные , индуцированные) инвестиции, величина которых зависит от колебаний совокупного дохода (Y).

Зависимость инвестиций от совокупного дохода можно представить графически (рис. 2.9).

Объясняется такая зависимость тем, что рост ВВП ведет к увеличению предпринимательской прибыли и появлению стимулируемых инвестиций.

Аналогично множеству концепций потребительского поведения существует ряд теорий, по -разному объясняющих как динамику инвестиционного спроса, так и логику принятия инвестиционных решений. Среди них можно назвать:

- неоклассическую концепцию, связывающую уровень инвестиций с предельным продуктом капитала, ставкой процента и правилами налогообложения;

- кейнсианскую концепцию, в которой формирование инвестиционного спроса обусловлено оценкой инвестиционных проектов на основе дисконтирования, исходя из критерия доходности на вложенный капитал;

- модели инвестиций в жилищное строительство;

- q-теория Дж. Тобина, связывающая объемы инвестиций с колебаниями на рынке ценных бумаг;

- теории, основанные на рационировании кредита, и пр.

Факторы, влияющие на инвестиции

Если при характеристике потребительских расходов мы отмечали их относительную устойчивость , особенно в долгосрочном периоде, то инвестиционные расходы отличает изменчивость и динамичность. Это неудивительно, если учесть огромное количество факторов, влияющих на инвестиции.

Функция инвестиционного спроса отражает зависимость объема инвестиций от ставки процента (рис. 2.10), которую инвестор сопоставляет с ожидаемой нормой прибыли. Кривая показывает динамику объема инвестиций при изменении ставки процента.

На рисунке 2.10 видно, что между ставкой процента и объемом требуемых инвестиций существует обратная связь .

Вам будет интересно Инвестиции в ценные бумаги: инвестирование средств в ценные бумаги

Реальную ставку процента и ожидаемую норму прибыли можно отнести к основным факторам, влияющим на объем инвестиций. Изменение этих факторов графически означает движение вдоль кривой инвестиционного спроса (вверх — вниз).

Среди факторов, влияющих на динамику инвестиций (сдвигающих кривую инвестиционного спроса вправо и влево), можно выделить следующие:

- ожидаемый спрос на продукцию;

- налоги на предпринимательскую деятельность;

- изменения в технологии производства;

- динамика совокупного дохода;

- инфляционные ожидания;

- правительственная политика.

Следующие две составляющие совокупных расходов — государственные расходы (G) и чистый экспорт (Xn).

Государственные расходы и чистый экспорт как составная часть AD

Государственные расходы (G) — это прежде всего денежные средства на закупки государством на рынках благ. Объемы этих закупок определяются состоянием государственного бюджета. Общая тенденция после Второй мировой войны для стран с рыночной экономикой такова: размеры государственного бюджета, его расходных статей известны на год вперед. Мы будем считать их величиной автономной, т.е. не зависящей от совокупного дохода (Y), и обозначим функцию спроса государства на рынке благ как G = const . Такой подход не отрицает того очевидного факта, что государственное влияние на совокупный спрос определяется не только величиной сумм статей расходов, утвержденных в бюджете, но и мероприятиями государства в сфере фискальной и денежно-кредитной политики.

На величину чистого экспорта (Xn) также воздействует комплекс разнообразных причин, среди которых важнейшие — курс национальной валюты, величина издержек и цен в странах, торгующих друг с другом, конкурентоспособность производимых товаров. Чистый экспорт — это сальдо торгового баланса страны, и мы также будем рассматривать его как величину постоянную.

Факторы, определяющие динамику инвестиций.

Деятельность любой фирмы, так или иначе, связана с вложением ресурсов в различные виды активов, приобретение которых необходимо для осуществления основной деятельности этой фирмы. Но для увеличения уровня рентабельности фирма также может вкладывать временно свободные ресурсы в различные виды активов, приносящих доход, но не участвующих в основной деятельности. Такая деятельность фирмы называется инвестиционной, а управление такой деятельностью — инвестиционным менеджментом фирмы.

Процесс инвестирования играет важную роль в экономике любой страны. Инвестирование в значительной степени определяет экономический рост государства, занятость населения и составляет существенный элемент базы, на которой основывается экономическое развитие общества. Поэтому проблема, связанная с эффективным осуществлением инвестирования заслуживает серьезного внимания, особенно в настоящее время — время укрупнения субъектов рыночных отношений и передела собственности.

Инвестиции представляют собой применение финансовых ресурсов в форме вложений капитала (капиталовложений). Осуществление инвестиций — протяженный во времени процесс. Поэтому для наиболее эффективного применения финансовых ресурсов предприятие формирует свою инвестиционную политику. Политика представляет собой общее руководство для действий и принятия решений, которое облегчает достижение целей предприятия. Именно с помощью инвестиционной политики предприятие реализует свои возможности к предвосхищению долгосрочных тенденций экономического развития и адаптации к ним.

Понятие о инвестиции.

Инвестиции — это вложения финансовых средств в различные виды экономической деятельности с целью сохранения и увеличения капитала. Различают реальные (или капитальные) и финансовые (портфельные) инвестиции:

Реальные инвестиции — это вложения средств в физический капитал предприятий, например, в создание новых основных фондов, реконструкцию старых фондов или их техническое перевооружение.

Финансовые инвестиции— это вложения в покупку акций, ценных бумаг и использование иных финансовых инструментов с целью увеличения финансового капитала инвестора.

Также инвестиции классифицируются по ряду признаков:

1. По объектам вложения:

1.1. реальные (капитальные вложения);

1.2. финансовые (портфельные) – финансовые инвестиции выражают вложение капитала в финансовые активы (акции, облигации и т.д.);

2. По характеру участия в инвестировании:

2.1. прямые (непосредственное участие инвестора в выборе объекта для вложения средств);

2.2. косвенные (осуществляемые через финансовых посредников – коммерческие банки, инвестиционные компании и фонды).

3. По периоду инвестирования:

3.1. краткосрочные – менее 1 года;

3.2. долгосрочные – свыше 1 года.

4. По формам собственности:

5. По региональному признаку:

5.1. внутри страны;

6. По уровню инвестиционного риска:

6.1. безрисковые – отсутствует реальные риск потери ожидаемого дохода или капитала и практически гарантируется получение прибыли;

6.2. низкорисковые – вложение капитала в объекты, риск по которым ниже среднерыночного уровня;

6.3. среднерисковые – вложение капитала в объекты, риск по которым соответствует среднерыночному уровню;

6.4. высокорисковые – уровень риска выше среднерыночного;

6.5. спекулятивные – вложение в наиболее рисковые активы с целью получения максимального дохода.

Виды инвестиций.

Во что инвестировать?

Давайте рассмотрим, какие варианты существуют в принципе:

• Недвижимость. Главный недостаток — низкая ликвидность: процесс покупки-продажи дома или квартиры может растянуться на месяцы.

• Валюта. Долго хранить деньги в долларах или евро невыгодно: сначала часть средств «съедает» российская инфляция, а затем еще часть — инфляция страны, выпустившей валюту.

• Золото является резервным активом. Это означает, что, когда экономика стабильна, стоимость золота не растет и может оказаться ниже уровня инфляции.

• Антиквариат. Инвестирование в предметы старины относится скорее к профессиональной деятельности. Поэтому для того, чтобы грамотно вкладывать деньги в антиквариат, нужно быть специалистом в этой сфере.

• Собственный бизнес. Любой проект требует времени и специальных знаний, кроме того, велик риск «прогореть».

• Ценные бумаги. Самый выгодный вариант: имеют высокую ликвидность, не требуют больших расходов на совершение сделок и глубоких профессиональных знаний.

Примерно 50% денежных средств, потраченных в течение дня, идут на финансирование различных акционерных обществ — от «Газпрома» до «Макдональдса». И каждая из этих компаний имеет ценные бумаги — акции и облигации. Инвестируя в них, можно вернуть себе часть потраченных денег.

4. Основные направления инвестиционной политики.

Основные направления инвестиционной политики предприятия таковы:

1. Инвестиции, направляемые на повышение эффективности деятельности предприятия. Целью этих инвестиций является создание условий для снижения затрат предприятия за счет замены устаревшего оборудования, переобучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства и сбыта.

2. Инвестиции в расширение производства. Цель подобных инвестиций состоит в расширении объемов выпуска товаров и услуг для сформировавшихся рынков в рамках существующих производств.

Вам будет интересно Как открыть инвестиционную компанию? Бизнес-план, виды и этапы развития.

3. Инвестиции в создание новых производств. Подобные инвестиции предназначены для создания совершенно новых мощностей и освоения новых технологий для выпуска товаров и услуг, ранее данным предприятием не производившихся.

4. Инвестиции для удовлетворения требований государственных органов управления (новых экологических норм или стандартов безопасности).

Факторы, определяющие динамику инвестиций.

Существует ряд факторов, которые существенно влияют на динамику инвестиций. Данные показатели, в свою очередь, не являются универсальными. Они различны на микроэкономическом и макроэкономическом уровне.

Факторы, влияющие на инвестиционную динамику на уровне человека, юридического лица или хозяйствующего субъекта:

· уровень ожиданий от объекта инвестирования;

· доходность или фактическая процентная ставка;

· действующая система налогообложения в сфере инвестиционной деятельности;

· долгосрочная перспектива развития выбранной сферы;

· размер необходимых инвестиций.

Факторы, определяющие динамику инвестиций в экономику России:

· богатая минерально-сырьевая база страны (обеспеченность основными природными ресурсами: нефть, газ, металлы, древесина, чистая вода и прочее);

· наличие достаточного количества квалифицированной рабочей силы;

· стоимость рабочей силы (более низкая, чем в странах Европы и США и более высокая, чем в странах Азии);

· достаточно большой внутренний рынок, позволяющий реализовывать на месте производимые товары, работы и услуги;

· стабильная правовая действительность и устоявшаяся законодательная база по инвестиционным вопросам;

· создание на территории государства особых экономических зон и территорий опережающего развития.

Естественно, что положительная динамика привлекаемых в государство инвестиций напрямую зависит от созданного экономического климата и существующей инвестиционной привлекательности внутреннего рынка и отдельных отраслей народного хозяйства.

Отчет по производственной практике по экономической безопасности: К основным функциональным целям на предприятии ООО «ХХХХ» относятся.

Примеры решений задач по астрономии: Фокусное расстояние объектива телескопа составляет 900 мм, а фокусное .

Тема 5. Подряд. Возмездное оказание услуг: К адвокату на консультацию явилась Минеева и пояснила, что.

Поиск по сайту

©2015-2022 poisk-ru.ru

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование.

Дата создания страницы: 2020-04-01 Нарушение авторских прав и Нарушение персональных данных

Динамика вложений и инвестиций

Сущность данного финансового понятие останется неизменной для любой инвестиционной модели. Оно является универсальным, то есть верным как на микроэкономическом, так и на макроэкономическом уровне.

Другими словами, понятие динамики или развития инвестиций останется одним и тем же для физического лица, предприятия, государства или мировой экономики в целом. Однако в финансовой науке данный термин принято использовать в качестве одной из качественных характеристик развития государственной экономики.

Сущность явления

Каждое государство за свою историю неоднократно переживает как периоды экономического роста, так и времена упадка. Подъему национальной экономики в каждой стране всегда сопутствует положительная динамика инвестиций. Это находит свое отражение в ускорении темпов и увеличении объемов инвестирования денежных средств. Подробности описанных процессов вы можете найти в статье «Инвестиции и экономический рост».

Многие финансисты и экономисты придерживаются той точки зрения, что динамика инвестиций и экономический рост страны находятся в прямой пропорциональной и взаимной зависимости. С одной стороны, подъем экономики сам по себе стимулирует процесс привлечения финансовых вложений. С другой стороны, растущие инвестиции провоцируют развитие соответствующих отраслей народного хозяйства.

Напротив, периоды кризиса экономики во многом характеризуются отрицательными показателями динамики развития инвестиций. Другими словами, на данных временных отрезках вложения в экономику государства заметно сокращаются.

Зачастую экономические кризисы связывают с понятием инвестиционной депрессии. Данное явление отражает крайне пассивное состояние рынка инвестиций. Подобная депрессия наступает после периода сокращения инвестиционной активности и характеризуется нулевым значением инвестиционной динамики. Другими словами, это состояние, при котором вложения в экономику государства зафиксировались на низком, но стабильном уровне.

Инвестиционная депрессия может рассматриваться в качестве своеобразного «дна» или точки, с которой будет начинаться рост экономики страны. Естественно, чтобы такой подъем начался требует импульс. Обычно им являются новые инвестиции, направленные на модернизацию народного хозяйства страны.

Как вы могли заметить, динамика инвестиций имеет циклический или возвратно-поступательный характер. Период экономического подъема и спада складывается в замкнутый инвестиционный цикл. Средняя нормальная продолжительность такого цикла составляет 8–12 лет.

Некоторые экономисты рассматривают подобные экономические циклы на примере окружности. С таким подходом сложно согласиться. Более уместным сравнением является спираль. В такой модели экономика страны, проходя очередной экономический цикл, не остается на месте, а выходит на качественно новый уровень.

Факторы, влияющие на динамику

Существует ряд факторов, которые существенно влияют на динамику инвестиций. Данные показатели, в свою очередь, не являются универсальными. Они различны на микроэкономическом и макроэкономическом уровне.

Факторы, влияющие на инвестиционную динамику на уровне человека, юридического лица или хозяйствующего субъекта:

- уровень ожиданий от объекта инвестирования;

- доходность или фактическая процентная ставка;

- действующая система налогообложения в сфере инвестиционной деятельности;

- долгосрочная перспектива развития выбранной сферы;

- размер необходимых инвестиций.

Факторы, определяющие динамику инвестиций в экономику России:

- богатая минерально-сырьевая база страны (обеспеченность основными природными ресурсами: нефть, газ, металлы, древесина, чистая вода и прочее);

- наличие достаточного количества квалифицированной рабочей силы;

- стоимость рабочей силы (более низкая, чем в странах Европы и США и более высокая, чем в странах Азии);

- достаточно большой внутренний рынок, позволяющий реализовывать на месте производимые товары, работы и услуги;

- стабильная правовая действительность и устоявшаяся законодательная база по инвестиционным вопросам;

- создание на территории государства особых экономических зон и территорий опережающего развития.

Естественно, что положительная динамика привлекаемых в государство инвестиций напрямую зависит от созданного экономического климата и существующей инвестиционной привлекательности внутреннего рынка и отдельных отраслей народного хозяйства.

Похожие записи:

- Как рассчитать чистый дисконтированный доход (формула).

- Собственные источники финансирования инвестиций..

- Исследование теоретических подходов к анализу инвестиций как экономической категории – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

- Фондовая биржа как профессиональный участник фондового рынка. Биржевые индексы

Источник https://historyclothing.ru/kakie-brand/kakie-faktory-opredelyayut-dinamiku-investitsiy.html

Источник https://invest-easy.ru/investicii/faktory-opredelyajushhie-dinamiku-investicij/