Акции и облигации — в чём разница и что выгоднее

Акции и облигации — это инвестиционные инструменты, которые приобретают инвесторы с целью получить доход на фондовом рынке. Однако прежде чем начать инвестировать, необходимо сперва разобраться, что из себя представляют эти финансовые инструменты, ознакомиться с их характеристиками и особенностями торговли с ними для того, чтобы чётко понимать, в каких ситуациях лучше покупать акции, а в каких — облигации.

Основные характеристики акций и облигаций

Рассмотрим, чем отличаются акции от облигаций простыми словами.

Акция представляет собой ценную бумагу, которая даёт право владельцу получать часть прибыли в виде дивидендов и право на участие в управлении компанией.

Акции могут быть обыкновенными и привилегированными.

Обыкновенная акция даёт право голоса на собрании акционеров, но не гарантирует выплату дивидендов. Владельцы привилегированных акций ограничены в праве управления компанией, но находятся в приоритете при получении выплат в случае ликвидации фирмы, а также стоимость такого типа акций благодаря более низкой своей волатильности меньше подвержена отрицательным тенденциям на фондовой бирже.

Что касается облигации, то это тоже ценная бумага, но принцип её работы отличен от акций. По сути, облигация выпускается для предоставления займа, когда в лице кредитора может выступать частное лицо, банк или другая компания. Покупая облигацию, инвестор даёт деньги взаймы на определённое время, периодически получая проценты. В экономике это называется купонным доходом. Однако стоит отметить, что на фондовом рынке имеются и дисконтные облигации. По ним не выплачивается купон, но такие облигации продаются дешевле своей номинальной стоимости (сумма, которая будет выплачена заёмщику после погашения облигации). В конце срока действия ценной бумаги инвестор получит сумму, заявленную как номинал облигации. Эта курсовая разница и будет считаться в данном случае доходом.

Облигации бывают трёх видов:

- государственные. Например, облигации федерального займа, выпущенные Министерством финансов РФ.

- муниципальные, выпущенные органами местного самоуправления. Например, облигации администрации города Томск.

- корпоративные, выпущенные акционерными компаниями. Например, облигации МТС.

Вложение в акции. На чём зарабатывают?

Основная цель, которая стоит перед инвестором, — извлечь прибыль. Существует два способа: получить дивиденды и/или получить доход от разницы между ценой покупки и продажи акций.

Начнём с дивидендов.

На величину выплат влияют многие экономические показатели компании. Если предприятие убыточное, то эмитент не может выплачивать дивиденды. Однако если прибыль положительна по итогам финансового периода, то тогда компания решает, какую часть прибыли направить на выплату её акционерам. Если рассматривать дивидендную политику крупнейших российских компаний, то можно заметить, что Сбербанк, Газпром, Лукойл и МТС ежегодно выплачивают дивиденды своим акционерам со средней доходностью выше ставок по банковским вкладам.

Дивидендная доходность обыкновенных акций, %

Компания / год

2018

2019

2020

Сбербанк

Газпром

Лукойл

МТС

Ещё один способ заработать на акциях — курсовая разница.

Простыми словами, инвестор покупает акцию, чтобы впоследствии продать её дороже. В 2021 году отличным примером выгодной покупки могли стать акции Сбербанка. За 11 месяцев курс акций вырос более чем на 27%.

Из чего состоит прибыль от облигаций

Прибыль облигаций складывается из совокупных размеров купонных выплат. Ставка купона, размер выплат и его регулярность всегда известны заранее. Например, на Московской бирже торгуются облигации Сбербанка с плановой датой погашения 17 ноября 2023 года и купонной доходностью 8,7% годовых. Выбранные облигации отмечены наивысшим рейтингом надёжности, что говорит инвесторам о гарантии выплаты всех купонов в срок. У дисконтных облигаций прибыль образуется от разницы цены погашения (равна номиналу облигации) и цены покупки. На практике можно встретить и комбинированный вариант — облигации с небольшим дисконтом, приносящие купонный доход.

Отличия эмитентов

Итак, подведём краткие итоги:

Критерий

Акция

Облигация

Статус владельца

Качество

Долевая ценная бумага

Долговая ценная бумага

Управление компанией

Источник дохода для инвестора

Изменение котировок

Размер дохода

Потенциальный уровень доходности

Высокий (не гарантирован)

Низкий (крупный надежный эмитент);

Высокий (компания с повышенным кредитным риском)

Эмитент

Срок владения

Бессрочный (малая часть облигаций)

Что такое инвестиционная стратегия

Насколько бы простыми ни казались акции и облигации в понимании принципов их работы, всегда нужно иметь определённый план инвестирования и стараться придерживаться его. Прежде чем начать инвестировать, стоит определиться с целью, сроком и типом инвестиционного портфеля, то есть, другими словами, инвестору необходимо составить инвестиционную стратегию.

Инвестиционная стратегия — это план, следуя которому, мы продаём и покупаем ценные бумаги. Без плана инвестиции превращаются в рискованную игру, в результате которой рыночные котировки часто могут снижаться, а инвестор — испытывать психологическое давление от постоянных убытков.

Для начала инвестору стоит определиться с целью инвестирования. Например, накопить на образование детям, купить новую машину или сформировать финансовую подушку безопасности. Затем необходимо определиться с допустимым уровнем риска или с приемлемой доходностью своего портфеля. Инвестиции в рискованные акции или облигации с низким кредитным рейтингом потенциально могут принести доходность в десятки процентов годовых, но и риск получить огромные убытки будет соответствующим. Поэтому считается, что консервативный инвестиционный портфель, собранный из акций голубых фишек (акции самых крупных и надежных компаний) и облигаций с повышенным рейтингом надёжности, может приносить доходность в 10—12% годовых.

Чем отличаются стратегии инвестирования

Обращая внимание на акции, стоит выделить наиболее надёжные инвестиционные стратегии, которым следуют многие инвесторы.

Инвестирование в недооцененные компании.

Идея стратегии проста. Акция компании всегда имеет две цены: рыночную и внутреннюю, которая часто не совпадает с рыночной. Задача инвестора сводится к тому, чтобы найти такую компанию, в которой внутренняя цена акции была бы выше рыночной. Главное преимущество данной стратегии заключается в её доходности. Правильно выбранная компания для покупки может принести доходность по акциям свыше 20% менее чем за один год (как в примере со Сбербанком), однако не стоит забывать, что доход по акциям не гарантирован, а лишь является прогнозом.

Инвестирование в растущие компании.

Суть стратегии заключается в поиске акций тех компаний, которые из года в год показывают рост выручки и чистой прибыли. Например, по итогам первого полугодия 2021 года компания Tesla увеличила объём продаж своих электрокаров. Положительные финансовые показатели дали позитивный настрой инвесторам на продолжение покупки акций автомобильного гиганта, что неминуемо привело к росту их рыночных котировок.

Инвестирование в акции, входящие в биржевой индекс.

Цель данной стратегии заключается в том, чтобы выбрать определённый индекс (РТС, Dow Jones и т. д. ) и купить акции, входящие в этот индекс. Таким образом, инвестиционный портфель, состоящий из множества компаний, будет менее подвержен негативным влияниям новостной ленты или резким падениям котировок отдельно взятой компании, а ликвидность таких акций будет крайне высока.

Теперь рассмотрим инвестиционные стратегии при покупке облигаций.

При выборе тех или иных облигаций нужно ответить на следующие вопросы:

- на какой срок вы готовы инвестировать;

- какой кредитный рейтинг облигаций для вас приемлем;

- какую потенциальную доходность ожидаете получить;

- планируете ли продавать облигацию до даты погашения.

Исходя из ответов на данные вопросы, можно сформировать следующие инвестиционные стратегии:

Облигации как альтернатива банковским вкладам.

Цель стратегии — подобрать облигации надёжного эмитента с регулярными купонными выплатами и доходностью, сравнимой с депозитами.

Критерий отбора в данном случае будет включать в себя только ликвидные облигации крупных компаний, срок погашения которых составляет до трёх лет с кредитным рейтингом не ниже среднего и с дивидендной доходностью 6—8% годовых.

Сбалансированная стратегия.

В данном случае инвестор формирует инвестиционный портфель из ликвидных облигаций крупных и средних компаний со сроком погашения до 5 лет с рейтингом надёжности не ниже среднего и с размером дивидендов 6—12% годовых.

Как можно заметить, рост доходности по облигациям в данном случае связан с увеличением сроков погашения и снижением требований к размеру компании.

Спекулятивная стратегия.

Идея инвестиционной стратегии сводится к тому, чтобы не иметь серьёзных ограничений при выборе облигаций, так как в конкретном случае срок погашения облигации не важен, а кредитный рейтинг ценной бумаги может указывать на то, что её эмитент подвержен негативным факторам внешней и внутренней среды. Грамотное применение данной стратегии может принести инвестору от 15% годовых и выше. Однако стратегию следует применять только профессиональным инвесторам, которые уже обладают знаниями о механизме работы с рискованными облигациями, так как риск банкротства эмитента в данном случае крайне высок.

Сравнение доходности ценных бумаг

В целом, сравнивая между собой акции и облигации, можно уверенно говорить о том, что уровень доходности акций существенно выше за счёт неограниченного роста их котировок на фондовой бирже. Увеличение прибыли компании является главным катализатором удорожания цены её акций, что потенциально может принести инвестору значительный доход как в виде будущих дивидендов, так и в виде роста курсовой разницы. Однако этого может и не случиться, так как доход по акциям не гарантирован, а правильное направление движения котировок в краткосрочном периоде трудно предугадать, поэтому многие инвесторы отказываются от высокой потенциальной прибыли в пользу гарантированного небольшого процентного дохода, приобретая облигации.

Сроки получения выплат

Для владельцев акций единственный способ получения периодических выплат — это дивиденды, которые выплачивает эмитент. Однако надо сказать, что не на всех предприятиях предусмотрена активная дивидендная политика. В противном случае инвестор может заработать, только продав ценную бумагу дороже её покупки.

Что касается владельцев облигаций, процентный доход гарантирован и выплачивается на регулярной основе с периодичностью, зафиксированной в документах, регламентирующий выпуск облигаций (раз в месяц/квартал/год).

Ликвидность. Как можно быстро превратить бумагу в деньги

Уровень ликвидности ценной бумаги означает её быстроту обмена в денежные средства. Несмотря на то, что самыми ликвидными финансовыми инструментами инвестирования являются акции и облигации, не каждая ценная бумага может быть быстро конвертируема в деньги.

Например, акции и облигации голубых фишек (Газпром, Лукойл, МТС) можно купить и продать на фондовой бирже за пару секунд, но при этом обмен ценных бумаг в денежные средства компаний второго эшелона, т. е. с более низкой капитализацией и объёмом торгов, может занять определенное время — от нескольких часов до недель или даже месяцев.

Что рискованнее — акции или облигации

Так как цель инвестора — заработать, а не потерять денежные средства, стоит всегда рассчитывать отношение выгоды от приобретения финансового актива к потенциальному риску получения убытков.

По защищённости инвестиционных инструментов облигации более надёжны, чем акции. Главный критерий оценки риска акции и облигации — дефолт эмитента. Соответственно, когда начинается процедура банкротства, в первую очередь компания погашает долги перед кредиторами, а значит, первыми выплаты процентов получают именно владельцы облигаций, и только в последнюю очередь — владельцы акций.

Что лучше и выгоднее для инвестиций

Акция — более доходный финансовый продукт, так как движение котировок вверх не ограничено. Однако есть и обратная сторона. Доходность акций можно только прогнозировать, но не утверждать, к тому же акция более волатильна, нежели облигация. Соответственно, рыночные котировки акций могут как расти на десятки процентов, так и существенно снижаться. В таком случае будет лучше консервативному инвестору приобрести облигации, так как доходность по ним гарантирована, но будет меньше.

Подводим итоги: акции или облигации. Что выбрать

По итогу следует заключить, что выбор акций и облигаций прямо связан с целью, ради которой потенциальный инвестор приходит на фондовый рынок.

Если инвестор консервативен, перед ним стоит долгосрочная цель по созданию капитала и ему необходима гарантия получения дохода, тогда его инвестиционный портфель должен состоять преимущественно из облигаций крупных эмитентов. Однако если инвестор готов пойти на повышенный риск ради получения доходности в десятки процентов, намерен уделять формированию своего инвестиционного портфеля значительное количество времени и обладает определённым уровнем знаний в области ценных бумаг, тогда ему лучше обратить внимание на рынок акций, формируя свой портфель не только из акций голубых фишек, но и из акций средних или даже мелких компаний с хорошей финансовой отчётностью.

Популярные вопросы

Как и где купить акции и облигации?

Чтобы купить ценные бумаги, необходимо выбрать брокера, открыть у него брокерский счёт, пополнить его и выбрать акции или облигации для покупки. Среди надёжных брокеров стоит выделить Тинькофф, Сбербанк, ВТБ, БКС и Альфа-Банк.

Что дороже: акция или облигация?

В целом считается, что облигация дороже, чем акция. Так как номинал одной рублёвой облигации чаще всего составляет 1000 рублей.

Акция наоборот, может стоить как меньше номинальной цены облигации (например, рыночный курс акции Аэрофлота был равен 58,96 руб. на 24.12.2021 г. ), так и больше (курс акции Яндекса был зафиксирован на отметке 4 424 руб. по состоянию на 24.12.2021 г. ).

В чём разница между бессрочной облигацией и привилегированной акцией?

Бессрочная облигация — облигация, номинал которой не будет погашен, но при этом эмитент обязуется вечно выплачивать купонный доход.

Привилегированная акция — акция, которая ограничивает инвестора в правах на управление компанией, взамен предлагая акционерам данного типа акций приоритетное право на получение имущества предприятия в случае его ликвидации.

Что больше инвестиции в акции или облигации

Акции VS Облигации: во что выгоднее инвестировать

Выбор актива для инвестиций — первый и основополагающий шаг в инвестициях. Прежде чем определиться с инвестиционным активом, инвестору нужно продумать стратегию, а также свой подход в инвестициях.

В новой статье рассматриваем два самых популярных актива для инвестиций — акции и облигации, их выгоды и риски для инвестора, а также отличия.

Определение и выгоды акций

Акции — это ценные бумаги, которые выпускают компании для привлечения инвестиций в рамках IPO (первичного публичного размещения). Они представляют собой частичную собственность капитала компании. Чем больше акций покупает инвестор, тем большей частью компании он владеет. Когда вы покупаете акции , вы получаете долю компании и становитесь акционером. Права акционеров на управление компанией зависят от количества купленных акций и вида активов.

Покупка акций предоставляет инвесторам следующие возможности.

1. Участие в управлении компанией.

Роль инвестора в управлении компанией зависит от количества и типа приобретенных акций. Если инвестор приобретет контрольный пакет акций (50%+1), он получит право полностью управлять компанией. Но при этом, владельцы блокирующего пакета акций (25%+1) могут также принимать участие в голосовании акционеров и оспаривать решение владельца контрольного пакета акций.

2. Заработок на разнице цены.

Если компания активно развивается, масштабируется, повышает свой доход и узнаваемость в инфопространстве, цена её акций поднимается. В таком случае инвестор может продать купленные ранее активы и получить доход за счет разницы в стоимости.

3. Получение дивидендов.

Дивиденды — это часть прибыли, которая делится между акционерами. Как правило, дивиденды получают владельцы привилегированных акций, поскольку обыкновенные не дают гарантии их получения. Многие опытные инвесторы советуют хранить дивиденды и использовать их в качестве пассивного дохода, поскольку их схема работы похожа на депозит в банке.

Получение вышеперечисленных преимуществ зависит от типа акций, которые приобретает инвестор. Есть два основных вида акций: обыкновенные и привилегированные. Рассмотрим их подробнее.

Самая распространенная разновидность акций на фондовом рынке. Владельцы обыкновенных акций получают возможность участвовать в голосовании акционеров и управлении компанией, а также в принятии важных корпоративных решений.

Основная причина покупки обыкновенных акций — это возможность значительно приумножить капитал за счет роста стоимости активов. Но важно помнить, что цена акций компании может как подняться, так и снизиться за счет ухудшения репутации или недостаточно продуктивной работы организации. Поэтому перед покупкой акций, инвестору важно внимательно изучить её документацию и дальнейшие перспективы.

Основной минус обыкновенных акций — негарантированное получение дивидендов, поскольку если прибыль компании будет уменьшаться, руководство имеет право уменьшить размер выплат или вовсе их отменить. Кроме того, при банкротстве компании, держатели этого типа активов получают компенсацию в последнюю очередь.

По схеме работы привилегированные акции похожи на облигации, поскольку обеспечивают инвестору стабильный и регулярный доход за счет выплат дивидендов. Размер дивидендов у владельцев такого типа акций больше, нежели у держателей обыкновенных активов. Кроме того, держатели привилегированных активов получают приоритет в выплате компенсации в случае банкротства компании.

Размер дохода инвестора зависит от ставки дивидендов. Она определяется несколькими факторами: прибыльность, дивидендная политика и цели компании. От совокупности всех этих показателей зависит, какую сумму дохода на одну акцию получит инвестор за отчетный период.

Основные причины покупки привилегированных акций — получение стабильного дохода, низкая волатильность активов, а также компенсация в случае банкротства в привилегированном порядке.

Основные минусы привилегированных акций — более низкая доходность и ликвидность, а также отсутствие права голоса в управлении компанией.

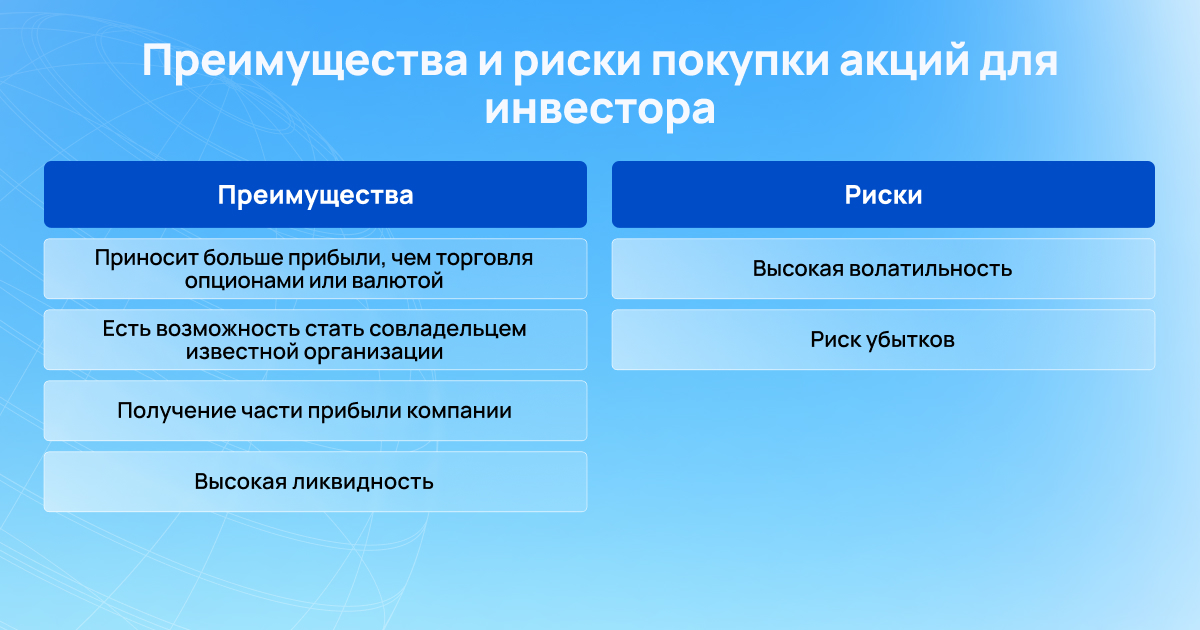

Преимущества и недостатки акций

Покупка акции — перспективный вариант для инвестиций, но очень важно понимать преимущества и недостатки этого типа активов, чтобы принять правильное решение.

Начнем с плюсов.

+ Высокая прибыль. Покупка и продажа акций приносит больше прибыли, чем торговля опционами или валютой. Это дает возможность инвестору приумножить капитал и создать источник пассивного дохода.

+ Перспективность. Покупая акции, у инвестора есть возможность стать совладельцем организации, которая в будущем станет известной и популярной. Таким образом инвестор не только получит прибыль, но и будет напрямую причастен к развитию компании и её узнаваемости.

+ Регулярный доход. Владение привилегированными акциями дает возможность инвестору получать стабильный доход за счет дивидендов в виде части прибыли компании.

+ Высокая ликвидность. Акции — актив, который вы можете как быстро купить, так и в любой момент продать за счет высокого спроса и ликвидности.

— Высокая волатильность. Чем выше ликвидность актива, тем выше его волатильность за счет активного спроса и возможности крупных инвесторов влиять на рыночную ситуацию. Акции — один из самых ликвидных активов с высокой волатильностью, поскольку их цена часто меняется и зависит от новостей, а также ситуации на рынке.

Например, 5 октября 2021 года произошел глобальный сбой Facebook, WhatsApp, Instagram, из-за чего акции Facebook сильно упали в цене, а Марк Цукерберг потерял $6.6 млрд.

— Риск убытков. Успешность инвестиций в акции во многом зависит от перспективности компании и её работы. Если компания успешно работает, внедряет новые решения, выводит продукты на международный рынок — её прибыль растет. Но в случае отрицательной работы и отсутствия мотивации в развитии, прибыль будет падать, что приведет к снижению цены акций или вовсе к банкротству компании.

Определение и выгоды облигаций

Облигации — ценные бумаги, которые по схеме работы похожи на долговую расписку компании для инвестора. Когда инвестор покупает облигации , он дает предприятию взаймы сумму средств на определенное время.

Сроки, когда компания должна вернуть деньги и под каким процентом прописываются в договоре. Поэтому инвестор точно знает дату и количество прибыли, которую получит, если организация не обанкротится. В случае банкротства компании, есть риски потерять все средства, поскольку облигации не защищены страхованием вкладов. Но при этом, держатели облигаций получают приоритет во время выплат в случае банкротства компании.

Покупка облигаций предоставляет инвесторам следующие возможности.

1. Получение регулярных выплат. Инвестируя в облигации, инвестор может купить и держать активы до окончания срока действия договора. При этом инвестор получает проценты от компании, которые выплачиваются дважды в год.

Например, инвестор купил облигацию компании с периодом выплат в 10 лет за $20 000 с выплатой в 5% годовых. В обмен на вклад инвестора, компания будет каждые полгода выплачивать 5% от $20 000 ($1 000), а через 10 лет отдаст $20 000. Итого инвестор получит прибыль в $20 000 + возврат средств.

2. Заработок на разнице цены. Здесь все работает почти так же как и с покупкой акций. Инвестор покупает облигации и если компания показывает хорошие результаты, цена на её активы растет. Поэтому инвестор может продать купленные облигации, когда их цена поднимется и заработать на разнице цены.

Срок действия облигаций и процентная ставка зависит от типа купленных облигаций. Есть два основных вида облигаций: муниципальные и корпоративные.

Такие облигации выпускаются государственными и местными органами власти. Они считаются одним из самых безопасных типов инвестиционных активов и обладают высокой доходностью.

Выпускаются компаниями для сбора инвестиций на развитие нового проекта, внедрения инновационной технологии. Корпоративные облигации делятся на высокодоходные и инвестиционные. Первые предлагают высокую процентную ставку, но риск дефолта выше. Вторые платят меньше процентов, но они более надежные.

Преимущества и недостатки облигаций

Рассмотрим подробнее плюсы и минусы облигаций для инвесторов.

Начнем с плюсов.

+ Стабильность. Облигации предоставляют инвесторам стабильный и регулярный источник дохода за счет выплаты процентов. То есть инвестор точно знает, когда он получит прибыль и какого размера она будет.

+ Меньший риск убытков. Поскольку облигации — это актив с меньшей волатильностью, риск потерпеть убытки значительно меньше, чем при работе с акциями.

+ Доходность. Облигации обладают более высокой доходностью, если сравнивать с доходностью при создании банковских депозитов.

— Потеря ценности. Облигации могут потерять ценность, если компания не может выплачивать проценты или погашать их в срок. Кроме того, активы также теряют ценности при продаже до наступления срока погашения действия облигаций.

— Невысокая доходность. По сравнению с акциями, доходность облигаций меньше из-за более низкой ликвидности.

Акции или облигации: что выбрать для инвестиций

Выбор актива для инвестиций должен напрямую соответствовать выбранной стратегии. Если ваша стратегия основывается на лояльности к риску, высокой доходности и возможности принимать участие в управлении компанией, следует обратить внимание на акции и выбрать активы наиболее перспективного эмитента с хорошими финансовыми показателями.

Если вы ищете активы для стабилизации доходов и получение регулярной прибыли, облигации — оптимальный вариант. Инвестируя в облигации, инвестор точно знает когда и какую прибыль получит, а низкая волатильность снижает риск убытков из-за падения цены.

При выборе активов для инвестиций опытные инвесторы советуют не останавливаться на одном виде и диверсифицировать портфель, инвестируя, как в акции, так и в облигации. Понимая характеристики и преимущества каждого вида, вы сможете создать диверсифицированный портфель, в котором акции будут отвечать за хорошую прибыль, а облигации за стабилизацию дохода и его регулярность.

Источник https://www.vbr.ru/investicii/help/investicii/akcii-i-obligacii-v-chyom-raznica-chto-vygodnee/

Источник https://s-group.io/ru/media-center/stocks-vs-bonds-what-is-more-profitable-to-invest-in