Как снять обременение с квартиры: пошаговая инструкция

Обременение — это когда формально квартира ваша, а по факту — не совсем, потому что на нее претендуют другие лица. Обычно это банк, другой кредитор или человек, которому вы причинили ущерб и должны его возместить.

Собственник с семьей может по-прежнему жить в квартире, но распоряжаться как захочется — нет. Продать, подарить, обменять или сдать жилье в аренду на длительный срок вообще не получится или потребуется письменное согласие третьих лиц (банка, ФССП и т. д.).

Пример

Иван купил квартиру в ипотеку, а Сергей взял кредит под залог жилья. В обоих случаях помещения считаются собственностью заемщиков. Но Иван и Сергей не могут распоряжаться квартирами, так как есть интересы и права кредиторов на недвижимость.

Без согласия банка квартиру нельзя продать, подарить или завещать. Подробно о том, что можно и нельзя делать с залоговым жильем, прописано в договорах с банком: ипотечном, кредитном и договоре залога.

Для чего накладывают обременение на квартиру:

- Чтобы обезопасить кредитора при отказе от платежей по кредиту. Если должник не платит, его залоговое имущество заберут.

- Чтобы собственник не продал и не подарил квартиру, пока у него есть долги и обязательства. Если жилье единственное, по закону его не могут забрать и реализовать в счет долга (исключение — ипотечная квартира и добровольный залог). Обременение ограничивает собственника в сделках с жильем.

- «Заморозить» квартиру до разрешения судебного спора.

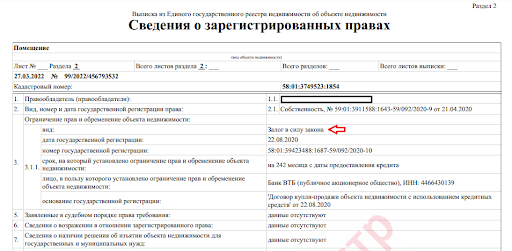

О том, что на квартиру наложено обременение , есть специальная отметка в реестре недвижимости — ЕГРН. И пока отметку не уберут, сделки с квартирой зарегистрировать не получится.

Информация на сайте открытая: любой может увидеть отметку о залоге, аресте или другом обременении на свою или чужую квартиру (Фото: egrnreestro.ru)

Получить информацию о недвижимости можно, зная только ее адрес на сайте Росреестра . Эта информация помогает людям не совершать необдуманные сделки и не терять деньги

Виды обременений и ограничений для собственника

Залог, арест, наем — это разные виды обременений на квартиру. И последствия для собственников тоже разные. Права могут быть ограничены законом, cyдeбным peшeнием или дoгoвopом мeждy собственником и другими лицами.

Конкретный перечень обременений законом не утвержден, но самые распространенные виды описаны в законе о госрегистрации № 218 и Гражданском кодексе. Кроме залога, найма и ареста еще есть рента ( ст. 583 ГК), доверительное управление ( гл. 53 ГК), сервитут ( ст. 274 ГК) и т. д.

Арест

Этот вид обременения исключает возможность регистрации перехода права собственности на недвижимость. Например, если квартира арестована приставами из-за долгов, собственник может проживать в ней, но дарить, продавать, сдавать в аренду на срок больше года запрещается. Такую сделку просто не зарегистрируют.

Залог

Если квартира в залоге, ограничения прописываются в договоре залога, ипотеки или кредитном договоре. Как правило, сдать или продать ипотечное жилье можно, но только с письменного разрешения банка. Другие сделки по отчуждению прав на квартиру или ее долю запрещаются.

Наем

Дoгoвop найма квартиры, как правило, имеет следующие последствия и ограничения : в арендованном жилье нельзя проживать или приходить без ведома жильцов, сдавать другим лицам. А вот продать квартиру можно, но квapтиpocъeмщик coxpaнит пpaвo проживать в ней, пока не закончится срок дoгoвopa найма.

Договор найма подлежит государственной регистрации, только если заключается на срок от года и более (п. 2 ст. 674 ГК). В других случаях регистрация не обязательна, и в ЕГРН не будет отметки об обременении.

Снимать квартиру «в серую» у вас могут, и никакого обременения не будет, но в этом случае рискуют и арендодатель, и арендатор. Собственнику может грозить ответственность за неуплату налогов, а жильцы рискуют быть выселенными в любой момент.

Как снять обременение с квартиры

Чаще всего обременение снимает тот, кто его наложил, — направляет документы в Росреестр, чтобы в ЕГРН аннулировали запись об обременении.

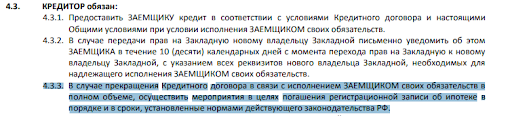

Это может сделать банк после погашения заемщиком ипотеки, если такая обязанность прописана в договоре.

Например, в п. 4.3.3 условий ипотеки от Ак Барс Банка говорится, что после полного погашения кредита заемщиком « банк обязан осуществить необходимые мероприятия в целях погашения регистрационной записи об ипотеке ».

Прочтите, что написано в вашем договоре, должен ли банк снимать обременение. Если нет или вас не устраивают сроки, можете сделать все самостоятельно

Судебный пристав обязан в трехдневный срок с момента вынесения постановления о прекращении исполпроизводства снять обременение.

Но на деле так бывает не всегда: приставы очень загружены, финансовые организации могут затягивать обращение в Росреестр. Поэтому лучше самостоятельно заняться вопросом снятия обременения с квартиры.

Приведем пошаговую инструкцию, как снимать обременение с квартиры очно и онлайн.

Шаг 1. Выполняем требования и обязательства

Чтобы снять обременение, нужно устранить причины, по которым оно было наложено. Если это залог — полностью погасить кредит. Если арест по исполпроизводству — рассчитаться с долгами.

Обременение наймом — дождаться срока окончания договора или расторгнуть его по соглашению сторон.

Снять обременение без выплаты долгов тоже можно, но сложнее. Можно попробовать договориться с залогодержателем о замене предмета залога ( ст. 345 ГК).

Если нужно срочно продать залоговую квартиру, а выплатить кредит нет возможности, по соглашению сторон квартира может быть освобождена от обременения, если предоставить другой залог. Если вы купили или получили по наследству квартиру и хотите в ней жить, а залоговую планируете продать, есть шанс договориться с залогодержателем.

Снять обременение без полного выполнения требований можно в суде. Например, если обременение наложено по ошибке, незаконно или сумма требований незначительна по сравнению с ценой недвижимости. Если на квартиру наложен арест из-за долга в 50 тыс. ₽, а стоимость жилья оценивается в 2,5 млн ₽, можно оспорить и снять обременение . Подать в суд можно онлайн через сервис ГАС «Правосудие» .

Шаг 2. Готовим документы

Снятие обременения и погашение записи в ЕГРН происходит на основании одного из следующих документов:

1) заявления залогодержателя;

2) совместного заявления залогодателя и залогодержателя;

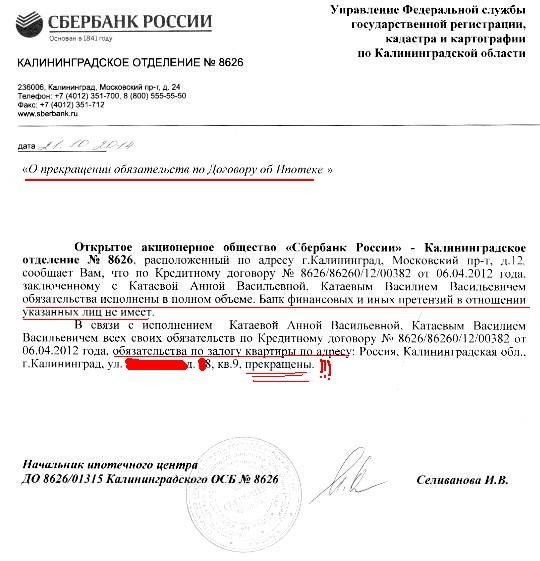

3) заявления собственника с представлением документа с отметкой, что обязательства исполнены в полном объеме;

4) решения суда о прекращении обязательства, ставшего причиной обременения.

Поэтому нужно обратиться в банк сразу после последнего платежа и написать заявление с требованием выдать на руки закладную (если она оформлялась) и справку об отсутствии задолженности.

Какие еще нужны документы, лучше заранее узнавать в Росреестре или МФЦ — в зависимости от выбранного способа снятия обременения. Если подаете заявление онлайн, всю информацию предоставит система — какие документы и в каком формате следует загрузить.

В отличие от залога снять арест собственник квартиры не может. Это делает ФССП или другой орган, который его наложил. Поэтому документы собирать не нужно.

Для избежания проволочек нужно сразу после исполнения обязательств написать заявление судебному приставу с требованием закрыть исполпроизводство и снять обременение.

Если через десять дней в ЕГРН не исчезнет отметка об обременении, подайте жалобу на имя старшего судебного пристава через «Госуслуги» или интернет-приемную ФССП.

Шаг 3. Подаем заявление о погашении регистрационной записи в Росреестр

Есть несколько способов это сделать:

- Через любое отделение МФЦ. Запишитесь на прием и заранее узнайте по телефону или в чате, какие документы потребуются — это зависит от вида обременения на квартиру.

- Лично посетить отделение Росреестра, отправить документы почтой или через личный кабинет на сайте ведомства .

- На «Госуслугах» при наличии подтвержденного аккаунта и электронной подписи. Выберите в меню « Обременения » — « Аннулирование обязательств » и следуйте подсказкам системы. Не забудьте прикрепить документы файлами в форматах xml или PDF, а также их архивы в формате zip.

Снятие обременения — бесплатная процедура. Госпошлина за изменение данных в ЕГРН не предусмотрена.

Как быстрее снять обременение

Сколько времени займет снятие обременения, зависит от способа снятия обременения.

Как правило, быстрее других работает вариант личного обращения в Росреестр или загрузка документов через личный кабинет на сайте ведомства. Запись об обременении уберут в течение трех рабочих дней.

Если документы подать через МФЦ, прибавится минимум два дня для обмена документами между инстанциями.

Больше всего времени займет отправка документов «Почтой России» — дополнительно до десяти рабочих дней.

Но обычно все затягивается из-за загруженности приставов или выдачи закладной. Хотя по закону закладная должна выдаваться незамедлительно . Правда, точного определения понятия «незамедлительно» в законе нет, поэтому максимально допустимый срок возврата закладной прописывается в договоре — обычно до 30 дней.

Если закладная оформлена в электронном виде , банк не выдает документ залогодателю, а самостоятельно направляет его в Росреестр — снятие обременения занимает до пяти дней.

Как быстро ваш банк снимает обременение, лучше узнавать в отделении или сразу при последнем платеже по кредиту. А чтобы знать реальную ситуацию, почитайте отзывы в интернете.

Что делать в нестандартных ситуациях

Если залогодержатель не торопится снимать обременение , задерживает документы или игнорирует требования, можно пожаловаться в вышестоящие инстанции, прокуратуру или подать в суд.

В суд можно обращаться в любой нестандартной ситуации, если есть какие-то споры и препятствия.

Ситуация: банк лишили лицензии или банк обанкротился.

Пример

Анфиса полностью погасила кредит, который брала под залог квартиры, и обратилась к кредитору за снятием обременения, но получила отказ. Оказалось, у банка отозвали лицензию, было инициировано банкротство и назначена временная администрация, члены которой не имели полномочий на снятие обременения. Суд удовлетворил требования и обязал Росреестр погасить запись о залоге.

Ситуация: вы купили квартиру в ипотеку у физлица, а продавец умер, тяжело заболел или уклоняется от снятия обременения, требуя за это деньги.

Пример

Брат и сестра узнали, что на квартире есть обременение в виде ипотеки, только при оформлении наследственных прав на жилье. Их мама купила квартиру в ипотеку, но после перевода средств в полном объеме продавец и покупатель не сняли обременение, а потом оба умерли. Наследники смогли снять обременение только через суд.

Также в судебном порядке можно снять обременение, оспорив изначальную сделку.

Пример

Алексей взял кредит и заложил квартиру. Но родственники и соседи знают, что мужчина психически болен, хотя в больницу не обращался. В этом случае есть шанс, что сделку признают недействительной, если по результатам экспертизы подтвердится психическое заболевание, ограничивающее дееспособность.

Оспорить сделку через суд также можно, если договор залога подписан под угрозами, либо кредитор обманул заемщика и в других случаях . Тогда вам может потребоваться помощь юриста.

Для снятия обременения нужно запросить в суде и представить в регистрирующий орган вступивший в законную силу судебный акт и другие документы. Росреестр снимет обременение по решению суда в течение трех дней.

Как убедиться, что обременение сняли

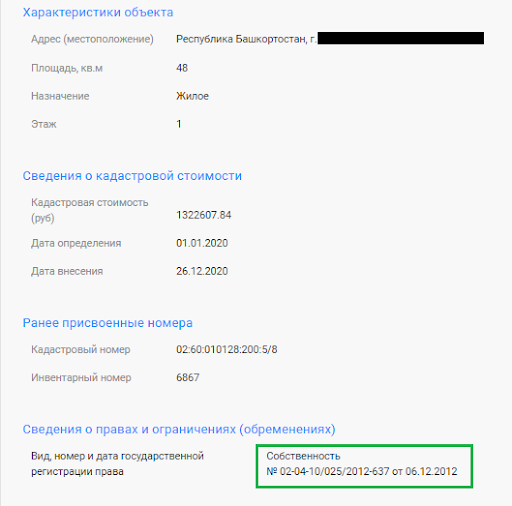

1. Узнать бесплатно информацию о квартире на сайте Росреестра по ее адресу или кадастровому номеру. Если обременение сняли, в графе «Сведения о правах и ограничениях (обременениях)» будет пусто. А точнее, вы увидите только информацию о документе на право собственности.

2. З аказать платную выписку из ЕГРН.

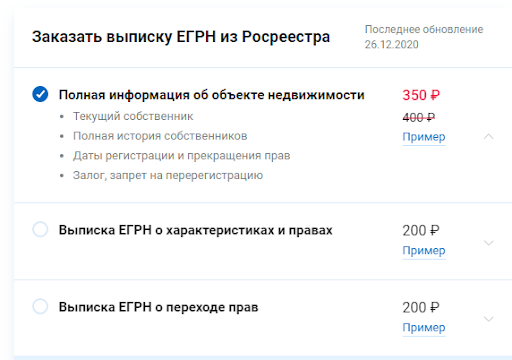

Получите выписку из ЕГРН с полной информацией о квартире. Если обременение сняли, в графе «Ограничение прав и обременение объекта недвижимости» будет отметка «Не зарегистрировано». Заказать выписку можно на сайте Росреестра за 350 ₽ или на «Госуслгах» за 290 ₽.

Как будет выглядеть выписка ЕГРН, можно посмотреть бесплатно, кликнув на слово «Пример» (Фото: egrnreestro.ru)

Платить деньги за выписку ЕГРН имеет смысл, если вам нужен официальный документ с отметкой Росреестра. Например, выписку просит потенциальный покупатель квартиры или требует какое-то ведомство. А для себя достаточно получить бесплатную справку.

Как правильно закрыть ипотеку. Пошаговая инструкция

Досрочное погашение ипотечного кредита или внесение последнего платежа по графику — радостное событие для любого заемщика. Но это не значит, что оплата последнего взноса прекращает ваши отношения с банком автоматически.

Более того, чтобы стать полноценным собственником ипотечной квартиры, требуется выполнить еще ряд действий. Рассказываем, что делать после погашения ипотеки, чтобы избежать возможных неприятностей в будущем.

Шаг №1. Получение документов в банке

Факт того, что вы выплатили ипотечный кредит полностью, нужно подтвердить документально. Если этого не сделать, то спустя какое-то время могут «всплыть» непонятные долги, штрафы и другие обременения.

Доказательством погашения долга перед банком служат два документа:

- справка о погашении долга;

- выписка, подтверждающая нулевой остаток по кредиту.

Что нужно сделать, чтобы получить необходимые документы

- Запросите справку об остатке долга. Так вы узнаете точную сумму, которую нужно внести, чтобы полностью погасить кредит.

- Внесите последний платеж по ипотеке. Если вы планируете досрочное погашение кредита, то предупредите об этом банк минимум за 30 дней до даты погашения.

- Напишите заявление о закрытии кредитного счета. Это необходимо, чтобы подтвердить факт возврата вами задолженности банку.

- Получите выписку об отсутствии задолженности. В документе должно быть указано, что банк не имеет к вам никаких претензий по данному ипотечному договору.

- Напишите заявление о выдаче закладной на квартиру. Закладная оформляется при выдаче ипотеки. Если заемщик перестает выплачивать долг, банк получает возможность продать жилье и вернуть свои деньги.

- Получите закладную. В документе должна стоять отметка о полном исполнении ваших долговых обязательств перед кредитной организацией.

Шаг №2. Снятие обременения с недвижимости

Сведения о залоге ипотечной квартиры регистрируются в ЕГРН. Это и есть обременение недвижимости, купленной в ипотеку. Чтобы снять ограничения права собственности, вам нужно обратиться с заявлением в Росреестр или МФЦ.

Какие еще документы потребуются:

- выписка о нулевом остатке по кредиту;

- копия кредитного договора;

- паспорт собственника квартиры;

- договор купли-продажи жилья;

- закладная с отметкой банка.

Некоторые крупные банки берут на себя погашение обременения. Что делать после выплаты ипотеки в этом случае? Как только вы оплатите последний платеж и закроете кредитный счет, банк подаст документы в Росреестр на снятие обременения.

Вам придет уведомление о начале процесса снятия обременения. На подготовку и подачу документов у банка должно уйти не более 30 дней. Сам процесс погашения обременения занимает не более 10 календарных дней.

Важно! За погашение обременения платить госпошлину не нужно. Если вам потребуется новая выписка из ЕГРН, то за оформление бумажного документа вы заплатите 400 рублей, электронного — 200 рублей.

Стоит напомнить, что обременение на недвижимость ограничивает ваши права собственности. То есть пока квартира находится в залоге у банка, вы не сможете ее продать, подарить и вообще распорядиться по своему усмотрению.

Поэтому постарайтесь снять обременение с квартиры или дома как можно быстрее. Чтобы убедиться в погашении обременения, закажите выписку из ЕГРН, которая подтвердит, что вы стали полноправным владельцем недвижимости.

Шаг №3. Выделение доли детям после закрытия ипотеки, если был использован маткапитал

По закону вы вправе использовать средства материнского капитала при покупке квартиры в ипотеку. Маткапитал можно потратить на первоначальный взнос или погашение ипотечного кредита.

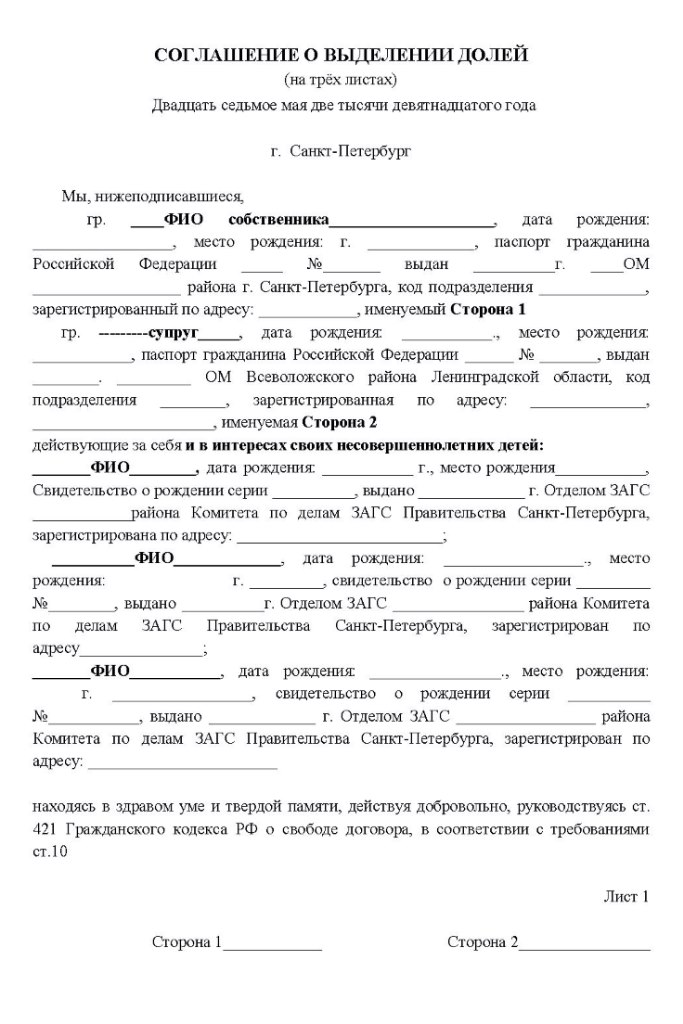

Если вы воспользовались данной возможностью, то должны учесть, что права собственности на недвижимость оформляются в долевом соотношении на каждого ребенка и родителя по соглашению.

При этом доли могут перераспределяться и уменьшаться, если у вас еще появятся дети в будущем. Законом не предусмотрено минимальное количество квадратов, приходящихся на долю.

Обычно применяют действующие нормы жилплощади на человека. В 2021 году средний региональный показатель составляет 18 кв. м на одного члена семьи. Если площадь квартиры не позволяет выделить такой метраж на долю каждого собственника, то используют санитарную норму — 6 кв. м на человека.

С оформлением общедолевой собственности на квартиру тоже не стоит тянуть. По закону вы можете начать процедуру выделения долей в течение полугода с даты полной выплаты ипотеки.

Как выделить доли детям после погашения ипотеки

1. Заключите соглашение или договор дарения недвижимости через нотариуса

Договор и соглашение оформляются через нотариуса. Он же подает документы на регистрацию в Росреестр. По окончании процедуры вы получите у нотариуса выписку из ЕГРН, где будут указаны все собственники, а также размеры их долей.

Какие нужны документы

- паспорт;

- свидетельства о рождении детей;

- соглашение о выделении долей в трех экземплярах;

- свидетельство о браке или разводе;

- договор купли-продажи, выписку из ЕГРН;

- квитанцию об уплате госпошлины.

Пакет документов может быть дополнен в зависимости от конкретной ситуации. К примеру, в ипотеку была приобретена новостройка на стадии строительства, тогда к списку нужно добавить договор долевого участия (ДДУ).

Важно! Размер госпошлины в 2021 году составляет 2000 рублей. Каждый из совладельцев оплачивает свою часть от стоимости пошлины в равных пропорциях.

2. Заключите соглашение самостоятельно

Услуги нотариуса недешевы. Можно сэкономить и оформить выделение долей самостоятельно. Для этого нужно составить соглашение в письменной форме или заполнить бланк документа, скачанный в интернете.

Обязательные пункты соглашения

- сведения о родителях, детях (ФИО, дата рождения и т. д.);

- вид недвижимости и ее основные характеристики;

- форма собственности и порядок распределения на доли;

- основание для распоряжения жильем (договор купли-продажи);

- отметка об использовании маткапитала (данные сертификата);

- условия повторного перераспределения, в случае рождения детей.

Для регистрации долей в Росреестре соберите такой же пакет документов, как при оформлении у нотариуса. Вместе с соглашением подайте документы в МФЦ или напрямую в федеральную службу.

В течение 5-10 дней после сдачи документов в Росреестр, каждый из владельцев доли жилья получит выписку из ЕГРН. В документе будут указаны все совладельцы и размеры их долей в квартире.

Важно! При распределении долей часть жилплощади родителей должна находиться в совместной собственности. Если вы планируете выделить собственные личные доли, то придется заверять соглашение у нотариуса.

3. Обратитесь в суд

Если вы не можете договориться с супругом о распределении детям долей в квартире, то вас рассудят судебные органы. Для этого нужно обратиться с заявлением в суд по месту регистрации собственника квартиры.

В каких еще случаях для выделения долей обращаются в суд

- прошли сроки исполнения обязательства по определению долей детям (полгода с даты погашения обременения);

- дети после совершеннолетия самостоятельно обращаются в суд для оспаривания условий распределения долей;

- органы опеки определили нарушение прав несовершеннолетних и недееспособных граждан.

Кто не может стать собственником при покупке жилья с помощью маткапитала

- дети, которые были рождены в предыдущем браке и не усыновлённые в новом;

- супруг, если брак зарегистрирован после рождения детей и получения сертификата на материнский капитал.

Что будет, если доли не выделять

Случаются ситуации, когда срочно требуется продать жилье, буквально сразу после погашения ипотеки. Тогда для упрощения процедуры продажи недвижимости некоторые собственники не выделяют детям доли в квартире, купленной с помощью маткапитала.

Но такую сделку могут признать недействительной. К примеру, супруг при разводе или сами дети, достигнув определенного возраста, могут обратиться в суд, и в этом случае доли обяжут выделить. Также возможно привлечение к ответственности по статье о мошенничестве.

Шаг №4. Возврат страховки

Практика показывает, банки часто отказывают в ипотечном кредите, если заемщик не хочет страховать приобретенную недвижимость. Если вам нужен этот заем, то придется пойти на существенные расходы и согласиться застраховать ипотечную квартиру.

Обычно страховку при покупке квартиры в ипотеку предлагают оформить на долгий срок — от 3 до 10 лет. Если ипотечный кредит погашен досрочно, а срок полиса еще не истек, то вы вправе вернуть деньги за неиспользованный период действия страховки.

Но сначала проверьте, нет ли в договоре страхования условий, которые могут затруднить или сделать невозможным возврат денег. Кроме этого, должно быть соблюдено одно условие — отсутствие страховых случаев на период действия полиса.

Если для возврата неиспользованных средств нет никаких препятствий, то обратитесь в вашу страховую компанию с заявлением о досрочном расторжении договора страхования и пересчете стоимости.

Вместе с заявлением и договором страхования вам нужно подать страховщику тот же пакет документов, что и при погашении обременения. Если страховая компания отказывает в пересчете полиса, то вы вправе обратиться в суд.

Когда снова можно взять ипотеку?

По закону вы вправе обратиться за ипотечным кредитом, даже если уже выплачиваете другой. Вопрос в том, есть ли у вас финансовые возможности взять на себя такое бремя. Учтите, что ваши доходы должны быть законными и официальными.

Но если вы имеете хорошую кредитную историю, получаете достаточный доход и в состоянии внести требуемую сумму в качестве первоначального взноса, то можете взять вторую или повторную ипотеку.

Важно! Если первая ипотека была оформлена на льготных условиях, то участвовать в такой программе повторно вы не сможете.

Стоит напомнить, что погашение ипотеки, а также снятие обременения должны быть оформлены документально и в установленные сроки. Иначе в будущем вы рискуете получить невыплаченные долги, штрафы и другие санкции от кредитора.

Источник https://life.akbars.ru/personal-finance/zhivem-po-zakonu/kak-snyat-obremenenie-s-kvartiry-poshagovaya-instruktsiya/

Источник https://www.mirkvartir.ru/journal/assistant/2021/04/12/kak-pravilno-zakryt/