Влияние макроэкономических показателей на развитие инвестиционного рынка России

Актуальность темы курсовой работы. В настоящее время экономика Российской Федерации находится в кризисной ситуации, которая выражается в снижении темпов роста ВВП и промышленного производства, нестабильности в денежно-кредитной сфере экономики. Одной из предпосылок замедления макроэкономической динамики в Российской Федерации следует считать снижение инвестиций в основной капитал, начиная с 2013 года.

Дальнейшее развитие негативных тенденций в экономике, введение санкций против России усилило этот процесс, началось снижение притока прямых иностранных инвестиций в российскую экономику, который по итогам 2015 года достиг минимальных за последние годы значений. До отрицательных значений снизились инвестиции в основной капитал.

Представляется, что в данной ситуации анализ вопросов, связанных с развитием инвестиционных отношений в Российской Федерации во взаимосвязи с макроэкономической ситуацией представляет определенный практический интерес, что и предопределило выбор темы работы.

Объект и предмет исследования. Объектом курсовой работы является комплекс экономических отношений, возникающих в процессе вложений в различные объекты для получения прибыли или иного полезного социально-экономического эффекта. Предмет исследования — инвестиции в экономике Российской Федерации.

Цель и задачи работы. Целью работы является анализ проблем повышения инвестиционной активности в экономике Российской Федерации на современном этапе ее развития.

Для достижения этой цели в рамках настоящей работы были поставлены следующие основные задачи:

раскрыть экономическую сущность категории «инвестиции»;

дать оценку основных видов и факторов инвестиций;

рассмотреть динамику инвестиций в основной капитал во взаимосвязи с макроэкономической динамикой в Российской Федерации;

проанализировать основные проблемы привлечения иностранных инвестиций в российскую экономику на современном этапе;

дать оценку перспектив развития инвестиционных отношений в Российской Федерации с учетом макроэкономических прогнозов на среднесрочную перспективу.

Информационную базу работы составили учебники и учебные пособия, монографии, научные исследования, а также публикации в периодических изданиях отечественных и зарубежных ученых, а также статистическая и аналитическая информация Министерства экономического развития Российской Федерации, Федеральной службы государственной статистики, Банка России, ООН, Международного валютного фонда по вопросам, касающимся инвестиций.

Глава 1. Теоретико-методологические вопросы инвестиций

1.1 Экономическая сущность инвестиций

Инвестиции – одна из центральных экономических категорий, важнейший макроэкономический показатель, один из основных факторов экономического развития. Несмотря на это в экономической литературе отсутствуют единые подходы к определению инвестиций. Анализ доступных источников по данному вопросу позволяет выделить несколько наиболее распространенных подходов к трактовке данного понятия.

Поскольку само слово «инвестиции» является заимствованным из английского языка, в котором глагол «invest» означает «вкладывать», под инвестициями чаще всего понимают «вложения». Однако относительно того, вложение чего, во что и на каких условиях следует считать инвестициями, существует множество различных точек зрения [анализ различных подходов к определению категории «инвестиции» можно найти, например, в 13, 14, 15, 12, 17].

Довольно многочисленная группа авторов связывает инвестиции с вложением капитала для получения прибыли или иного полезного эффекта. Однако в данном случае категория «капитал» еще более неоднозначна, чем инвестиции.

В целом на основании анализа современных литературных источников можно выделить следующие подходы к пониманию капитала, характеризующие эту экономическую категорию как:

ресурс, который можно назвать инвестиционным, используемый не для потребления, а для создания средств производства материальных благ и услуг, то есть реальных и финансовых активов;

собственно реальный или финансовый актив, позволяющий своему владельцу получать доход, который, в свою очередь может направляться на создание других активов или потребление;

материальное богатство, сбереженная стоимость, заключенная в материальные или финансовые ликвидные инструменты или активы;

совокупность знаний, навыков и способностей человека, позволяющих получать часть дохода от реализации произведенной с его участием продукции или от созданного с его участием актива [6].

Таким образом, интегрировав рассмотренные подходы, можно определить капитал в общем виде как совокупность материальных, финансовых и интеллектуальных ресурсов, используемых для получения дополнительных материальных благ, то есть — инвестиций.

Часто в рамках такого подхода вводятся ограничения по срокам и объектам вложений. Так, например, под инвестициями могут пониматься только вложения в основной капитал, или – такая трактовка распространена в сфере торговли финансовыми инструментами, под инвестициями понимаются только долгосрочные вложения.

С точки зрения действующего в Российской Федерации законодательства [1] под инвестициями понимаются денежные средства, ценные бумаги и иное имущество, включая имущественные права, имеющие денежную оценку, которые вкладываются в объекты предпринимательской или иной деятельности в целях получения прибыли или достижения иного полезного эффекта. Это определение представляется достаточно удачным, однако и оно содержит понятия, не имеющие однозначного толкования – «объекты предпринимательской и иной деятельности».

Близка по смыслу к рассматриваемому определению трактовка инвестиций как вложения денежных средств или иного имущества в создание активов, приносящих доход или дающих иной полезный социально-экономический эффект. Однако и в данном случае определение инвестиций опирается на неоднозначное понятие «актив», которое трактуется весьма широко.

В юридической литературе встречается группа определений, в соответствии с которыми инвестиции рассматриваются как совокупность действий по распоряжению объектами гражданского права или имущественных отношений, направленных на увеличение прибыли или достижение иного социально-экономического эффекта.

Анализ имеющихся определений можно было бы продолжить, останавливаясь на нюансах, связанных с уточнением особенностей объектов вложения, условий и сроков инвестирования, а также характера получаемого от инвестиций социально-экономического эффекта.

Однако уточнение определения инвестиций не относится к числу основных задач настоящей работы. Поэтому, на наш взгляд, рассмотренные подходы можно сгруппировать, определив инвестиции в самом широком смысле как вложение денежных средств или имущества в любые объекты, приносящие прибыль или дающие иной социально-экономический эффект.

При этом представляется, что этот полезный эффект не должен быть связан с потреблением. В противном случае под такое определение могут попасть расходы на покупку потребительских товаров длительного пользования, приобретение которых дает определенный полезный эффект, например, делая жизнь владельца более комфортной.

1.2 Классификация и основные факторы инвестиций

Для целей дальнейшего исследования, в частности, для использования статистических и аналитических данных по Российской Федерации, наряду с анализом сущности категории «инвестиции», необходима классификация инвестиций, которая может осуществляться по различным классификационным признакам.

Анализ экономической литературы [4,5,9] по данному вопросу позволяет выделить следующие основные классификационные признаки:

принадлежность собственника инвестируемых средств или имущества к государственному, либо частному сектору;

принадлежность собственника инвестируемых средств резидентам или нерезидентам национальной экономики; сроки инвестирования;

Исходя из объекта вложений различают, во-первых, реальные или прямые и финансовые или портфельные инвестиции. К реальным (прямым) относятся инвестиции в производство материальных благ и услуг, в частности – в средства производства, то есть основной капитал в реальном секторе экономики.

Финансовые (портфельные) инвестиции представляют собой вложения в различные финансовые инструменты, в том числе ценные бумаги, производные финансовые инструменты, структурированные финансовые продукты и др.

Во-вторых, исходя из этого же критерия, выделяют инвестиции в нематериальные активы и человеческий капитал. Эти объекты инвестирования в современных условиях рассматриваются в качестве важнейших факторов экономического роста наряду с инвестициями в основной капитал.

По способу инвестирования различают инвестиции, которые осуществляются инвестором напрямую и инвестиции, совершаемые косвенным путем – через финансовых посредников. В частности, такое косвенное инвестирование может осуществляться с помощью покупки паев инвестиционных фондов, или приобретения структурированных финансовых продуктов финансовых или страховых компаний.

Помимо этого, исходя из перечисленных выше критериев инвестиции могут быть государственными или частными, отечественными и иностранными, кратко-средне- и долгосрочными.

К вопросу о выделении основных факторов стимулирующих инвестиционную активность в национальной экономике в экономической литературе существуют различные подходы, поскольку, как правило, авторы рассматривают не комплексное понятие инвестиций, а отдельные их виды, анализируют вопросы инвестирования на макро- и микроуровне, рассматривают вопросы стимулирования инвестиций в основной капитал, привлечения иностранных инвестиций и т.д.

На наш взгляд, применительно к инвестициям вообще можно выделить следующие важнейшие факторы, которые учитывают инвесторы.

Прогнозируемая доходность инвестиций, взвешенная на риск, является важнейшим, если не определяющим критерием принятия решений об инвестировании. Эта доходность, в свою очередь, зависит от множества факторов, включая, в частности, текущую и прогнозную макроэкономическую ситуацию, ситуацию в конкретной отрасли или секторе экономики, уровень процентных ставок в экономике, а также существующие рыночные, политические и иные риски.

Помимо высокой доходности инвесторы заинтересованы в максимальном снижении издержек, связанных с инвестированием в широком смысле этого понятия. К ним относятся налоги и сборы, административные барьеры, коррупционные издержки, а также издержки, связанные с репатриацией полученных от инвестирования доходов. Кроме того, инвесторов интересуют гарантии со стороны государства в области защиты их прав и собственности, сохранения существующих льгот и преференций [8].

Последний вопрос тесно связан с государственной экономической политикой, под которой понимается в целом — комплекс систематических мер, направленных на создание условий, необходимых для обеспечения нужного объема и структуры инвестиций в экономике страны, исходя из целевых параметров социально-экономического развития и основных приоритетов общеэкономической политики.

Говоря в общем, основной целью государственной инвестиционной политики является стимулирование инвестиционной активности всех экономических субъектов: населения, финансовых и нефинансовых корпораций, государственных органов. При этом, проводя инвестиционную политику, государство выступает в качестве организатора и, одновременно, в качестве участника инвестиционных отношений [10].

В первом качестве, посредством изменения законодательства, связанного с инвестициями, в том числе – налогового и законодательства о собственности, предоставления преференций и гарантий, устранения факторов, ухудшающих инвестиционный климат и препятствующих привлечению инвестиций в страну, а также определения приоритетных отраслей, проектов, направлений экономической деятельности, регионов и форм инвестиций, подлежащих первоочередному финансированию, государство формирует условия для развития инвестиционных отношений.

Кроме того, в качестве организатора инвестиционных отношений государство выполняет функции по регулированию, надзору и развитию финансовых рынков и финансового сектора страны, которые, во-многом, формируют спрос на инвестиционные товары за счет финансирования инвестиционных расходов. Кроме того государство играет основополагающую роль в привлечении иностранных инвестиций, которые могут служить существенным источником финансирования экономического развития страны.

В качестве участника инвестиционных процессов государство влияет на инвестиционную активность в стране посредством реализации инвестиционных проектов, финансируемых напрямую из бюджета и внебюджетных фондов, а также – через оказание финансовой поддержки приоритетным отраслям, крупнейшим предприятиям и банкам.

Глава 2. Макроэкономическая ситуация и инвестиции в Российской Федерации

Сложность комплексного анализа инвестиций в Российской Федерации заключается в ограниченности официальной статистики по данному вопросу. Существует два официальных источника публикуемых статистических данных по инвестициям: данные Росстата и данные Центрального банка Российской Федерации.

Росстат публикует данные по инвестициям организаций, которые предоставляют финансовую отчетность (например, ежегодный сборник «Инвестиции в России», публикуемый в электронном виде на сайте Росстата) [24]. До 2013 года Росстат публиковал также данные об иностранных инвестициях в российскую экономику – прямых, портфельных и прочих, в настоящее время эти данные не раскрываются.

Банк России публикует сведения по прямым инвестициям в российскую экономику (далее — прямые иностранные инвестиции или ПИИ) и из нее по методологии платежного баланса [29].

Дополнительным источником информации по вопросу прямых иностранных инвестиций может служить ежегодный Доклад о мировых инвестициях Конференции ООН по торговле и развитию (Юнктад) [20].

Эти данные не охватывают весь комплекс инвестиционных отношений, поэтому представляется целесообразным в рамках Главы 2 настоящей курсовой работы проанализировать два важнейших, на наш взгляд, аспекта развития инвестиционных отношений в российской экономике в контексте изменения макроэкономической ситуации: динамику инвестиций в основной капитал и привлечение иностранных инвестиций для стимулирования развития отечественной экономики в сложных макроэкономических условиях.

2.1. Инвестиции в основной капитал и макроэкономическая динамика в Российской Федерации

Поскольку основной капитал является важнейшим фактором экономического роста, постольку инвестиции, обеспечивающие его воспроизводство, также в значительной степени предопределяют траекторию экономического развития в долгосрочном плане. И наоборот, темпы роста инвестиций в основной капитал во-многом обуславливаются темпами экономического роста, а также доступностью источников финансирования инвестиционных расходов.

Механизм взаимодействия экономического роста и инвестиций, сформулированный лауреатом Нобелевской премии П. Самуэльсоном в виде «принципа акселератора» звучит так: рост реального ВВП влечет за собой рост реальных инвестиций, в свою очередь подъем реальных инвестиций вызывает ответный рост ВВП.

Для российской экономики последнего десятилетия характерно значение коэффициента эластичности роста производства ВВП по росту освоенных инвестиций на уровне 0,25 — 0,28. Эта оценка получена на основе расчета многофакторной модели, с включением наряду с освоенными инвестициями ряда других факторов, в том числе роста цен на нефть, физического объема экспорта и численности занятых, и при условии сохранения сложившихся коэффициентов освоения инвестиций [27].

Рис.1. Инвестиции в основной капитал в Российской Федерации

Источник: построено автором на основании данных Росстат [24]

Как видно на рисунке 1, в Российской Федерации в предкризисный период — с 2000 по 2008 год, среднегодовой прирост инвестиций в основной капитал составлял около 14%, что, по нашему мнению, определялось благоприятной внешнеэкономической конъюнктурой и высокой экономической активностью.

В период 2008-2010 г. ослабление деловой активности предприятий, замедление роста основных макроэкономических показателей и, как следствие, финансово-экономического кризиса, сказались и на инвестиционной деятельности. В 2009 году объем инвестиций сократился на 13,5 процентов. В 2010-2011 гг., во многом – за счет мер, направленных на улучшение инвестиционного климата в России динамика инвестиций в основной капитал восстановилась. Однако впоследствии вновь началось снижение прироста рассматриваемого показателя и с 2013 года темпы прироста упали до отрицательных значений.

В целом, линия тренда, показанная на рисунке черным, демонстрирует, что направленность динамики инвестиций в основной капитал – нисходящая. Замедление роста инвестиций в основной капитал, начиная с 2013 года, на наш взгляд, послужило одной из предпосылок возникновения кризисной ситуации, которая развивается в российской экономике, начиная с 2014 года.

В современных условиях экономический рост принято разлагать на структурную или фундаментальную составляющую, которая зависит от традиционных факторов – труда и капитала, и конъюнктурную составляющую, которая изменяется в зависимости от экономической ситуации и воздействия внутренних и внешних экономических шоков.

Одним из последних исследований, представляющих на наш взгляд интерес, в котором эти составляющие оцениваются применительно к экономике Российской Федерации, является работа С. Синельникова (д.э.н.), С. Мурылева (д.э.н.) и М. Казаковой (к.э.н.), в которой авторы рассматривают составляющие экономического роста в России за период с 1999 по 2014 гг. [16].

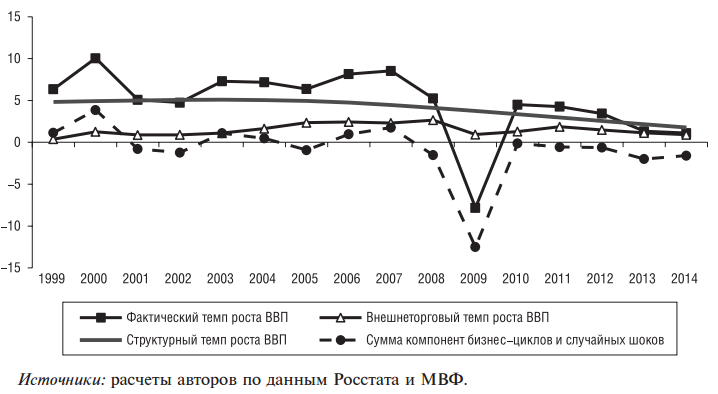

Их динамика, а также изменение фактического ВВП за период 1999-2014 гг. показана на рис. 2 ниже.

Рис.2. Фактический, структурный, внешнеторговый темп роста ВВП Российской Федерации, а также конъюнктурная компонента темпа роста ВВП (или сумма компонент бизнес-циклов и шоков), 1999—2014 годы (% к предыдущему году)

Источник: [16, с. 26]

Динамика структурной составляющей, обусловленной затратами труда и капитала, в течение десяти лет после кризиса 1998 года колеблется в пределах 4,7-5%. Этот рост носил восстановительный характер – после трансформационного спада 1990-х, и происходил за счет использования имеющихся резервных мощностей и рабочей силы, чему способствовал процесс импортозамещения после девальвации 1998 года.

Начиная с 2009 года по 2014 год темпы структурной составляющей экономического роста упали с 4,3 до 1,2%, фундаментальные факторы производства практически перестали расти – капитал перестал расширяться, а уровень использования рабочей силы близок к максимальному. Создаются предпосылки рецессии.

То есть, перефразируя выводы авторов можно утверждать, что к н. 2014 году экономика России исчерпала возможности экстенсивного роста, основанного на загрузке неиспользуемых мощностей и избытке рабочей силы. Исходя из этого, для возобновления дальнейшего роста требуется повышение совокупной производительности факторов в экономике, для чего, в частности, необходимо увеличение темпов роста инвестиций в основной капитал.

Рис. 3. Динамика основных макроэкономических показателей Российской Федерации в 2011-2015 гг.

Источник: построено автором на основании данных Росстат [21]

На этом фоне сочетание внешних шоков в виде снижения цен на сырьевые товары и, в частности – нефть и нефтепродукты, экономических санкций, перекрывших российским банкам и предприятиям доступ к внешнему финансированию [более подробно см., например, в 3], внутренних структурных факторов в виде сырьевой ориентированности экономики и исчерпания ресурсов инерционного экономического развития, а также масштабной девальвации российского рубля фактически привели экономику Российской Федерации к состоянию стагфляции — в 2015 году физический объем ВВП сократился на 3,7%, ИПЦ составил в конце года 112,9%. В этих условиях инвестиции в основной капитал продолжили сокращаться (рис. 3).

2.2 Основные проблемы и перспективы привлечения иностранных инвестиций в российскую экономику

По данным последнего Доклада 2015 года о мировых инвестициях Конференции ООН по торговле и развитию (Юнктад) [20], среди стран с переходной экономикой (более 30 стран), Россия находится на первом месте по объему притока ПИИ в национальную экономику. Общий приток ПИИ в страны с переходной экономикой составил в 2014 году более 48 млрд. долларов США или 3,9% от мирового объема, из которых на долю России пришлось 21 млрд. долларов, что на 69,7% ниже, чем в 2013 году.

Помимо России в число стран с переходной экономикой, привлекающих наибольшие объемы ПИИ по итогам 2014 года вошли Казахстан (9,6 млрд. долларов, снижение на 6,4%), Азербайджан (4,4 млрд. долларов, увеличение на 68,3%), Туркменистан (3,2 млрд. долларов, увеличение на 2,7%).

Интересно, что все эти страны, включая Россию, имеют ресурсо-ориентированные экономики, развитие которых во многом основано на экспорте нефти, продуктов нефтепереработки и газа. Эти же страны являются лидерами по ПИИ за рубеж среди стран с переходной экономикой, кроме Туркменистана, место которого в рейтинге занимает Грузия.

На динамику ПИИ в Российскую Федерацию и из нее, также как и на инвестиции в основной капитал, рассмотренные в предыдущем параграфе, существенное влияние в 2014-2015 гг. оказали замедление макроэкономической динамики и введение санкций, а также массированная девальвация российского рубля (рис.4).

Рис.4. ПИИ в Российскую Федерацию, млн. долларов США, 2007-2015 гг.

Источник: построено автором на основании данных Банка России [29]

До значительного падения в 2014 году по оценкам UNCTAD ПИИ в Российскую экономику имели в целом восходящую динамику (за исключением кризисного периода 2009 г.), с 2003 по 2013 гг. их приток возрос с примерно 15, до почти 55 млрд. долларов США.

По оценкам Юнктад, этот рост обеспечивался в основном за счет реализации проектов с участием иностранного капитала в энергетике и секторах, связанных с добычей и переработкой природных ресурсов. Эти сектора российской экономики активно развивались в 2000-х гг. в связи с благоприятной конъюнктурой внешних рынков, во многом обеспечивая развитие российской экономки в целом. Соответственно, участие в проектах в данных секторах приносили высокую доходность для транснациональных компаний, преимущественно и финансировавших приток инвестиций [20, с.69].

Введение санкций, а также долгосрочное изменение конъюнктуры мирового рынка нефти и начало замедления экономического роста в России нивелировало эти выгоды от инвестирования в Российскую Федерацию. В частности, говоря о санкциях, следует отметить, что среди ограничений были применены следующие меры, негативно повлиявшие на реализацию инвестиционных проектов с зарубежным участием:

запрет на участие нерезидентов в инфраструктурных проектах в отдельных отраслях экономики и регионах России,

ограничение доступа российских банков и финансовых организаций, а также компаний, работающих в некоторых секторах российской экономики, в частности, военно-промышленного комплекса, энергетического и агропромышленного секторов, к долгосрочному зарубежному финансированию

эмбарго на экспорт в Россию определенных технологий — в частности, применяемых в добыче и производстве энергоресурсов, а также создании продукции военного и двойного назначения [22].

При этом говоря о притоке ПИИ в Российскую Федерацию, следует иметь в виду, что значительная часть из них по оценкам экспертов – это средства, выведенные из России, в частности через офшоры, а затем возвращенные в страну в виде иностранных инвестиций. По различным оценкам удельный вес таких инвестиций составляет до 85% ежегодного притока ПИИ в экономику России [18]. В Российскую экономику эти «инвестиции» идут преимущественно из офшоров Кипра, Виргинских островов, а также из Нидерландов [33] – страны, которая официально не является оффшорной зоной, однако фактически, благодаря низким налогам и защите прав собственности, там размещены штаб-квартиры 14 мировых крупнейших корпораций из списка TOP-500, зарегистрировано 1.4 млн. юр. лиц, Нидерланды занимают 1-е место в мире по объемам ПИИ за рубеж.

Наличие этого феномена, который в зарубежной литературе обозначается термином «round-trip investments» (англ., прямого аналога в русском языке не имеет, однако может быть переведен как «возвратные инвестиции»), отмечается многими экспертами не только применительно к России. Например, авторы специального исследования, посвященного вопросам возвратных инвестиций в Россию, опубликованного Национальным бюро экономических исследований, отмечают, что бóльшая часть ПИИ в страны БРИКС на самом деле не являются иностранными и представляют собой средства, до этого выведенные в офшоры [34].

Существование этого явления дополнительно объясняет спад ПИИ в Российскую Федерацию в 2014-2015 гг. Изменение конъюнктуры мирового рынка нефти, экономический спад, а также введение санкций, усложнивших финансовые схемы возвратных инвестиций, могли послужить факторами уменьшения притока ПИИ в российскую экономику.

2.3. Перспективы развития инвестиционных отношений в Российской Федерации

Перспективы восстановления положительной динамики инвестиций, привлечения ПИИ в Российскую Федерацию, на наш взгляд, связаны с макроэкономическими прогнозами развития ситуации в экономике страны в среднесрочной перспективе.

В октябре 2015 года опубликован последний вариант Прогноза социально-экономического развития Российской Федерации на 2016-2018 гг., который основан на среднегодовой цене на нефть в 50, 52 и 55 долларов США в 2016-2018 гг. соответственно, и сохранении экономических санкций в отношении России на протяжении всего трехлетнего периода. В соответствии с Прогнозом в 2016 году ожидается рост ВВП на уровне 0,7%, в 2017 году на уровне 1,9% и в 2018 году на уровне 2,4% [28].

В апреле 2016 года Министерством экономического развития Российской Федерации опубликованы Сценарные условия и основные параметры прогноза социально-экономического развития Российской Федерации на 2017-2019 гг. [30]. В документе констатируется, что с 2012 года в российской экономике наблюдается замедление динамики инвестиций, которая с 2014 года перешла в область отрицательных значений. На 2016 год прогнозируется снижение инвестиций в основной капитал на 3,1%.

Снижение инвестиционной активности связывается в целом, по оценкам Минэкономразвития, с продолжающимся снижением цен на нефть, а также неблагоприятными условиями заимствований, как на внутреннем, так и на внешних финансовых рынках.

В сложившейся ситуации, на наш взгляд, обеспечение положительной динамики инвестиций является первоочередной задачей государственной экономической политики, от решения которой, во-многом, зависит возможность восстановления экономического развития Российской Федерации.

Министерство экономического развития прогнозирует, что «динамика инвестиций в основной капитал перейдет в положительную область с 2017 года, и в среднем прирост инвестиций в 2017 – 2019 гг. составит 2,7 % в год» [30, c.24]. По мнению Минэкономразвития это должно произойти за счет собственных средств и прибыли организаций нефинансового сектора при дальнейшем сокращении участия государства в финансировании капитальных вложений в связи с недостаточностью бюджетных средств.

Анализ структуры источников финансирования инвестиций в основной капитал нефинансовых предприятий России в 2000-2015 гг. (рис.5) показывает, что в последние три года удельный вес собственных средств предприятий действительно повышался при одновременном уменьшении доли бюджетных ресурсов в финансировании инвестиций.

Рис. 5. Структура инвестиций в основной капитал в Российской Федерации в 2000 — 2015 гг. по источникам финансирования, удельный вес, %

Источник: расчеты автора на основании данных Росстат [31]

Однако в условиях продолжающегося снижения промышленного производства и темпов роста ВВП, сохранения высокой инфляции на фоне продолжающегося падения доходов населения и ухудшения финансового состояния предприятий и банков, разворот инвестиционного цикла вряд ли возможен только за счет средств предприятий.

Анализ Основных направлений бюджетной политики Российской Федерации на 2016 и плановый период 2017 и 2018 гг. [26] показывает, что возможности бюджетной поддержки реального сектора российской экономики в настоящее время ограничены. Основные направления, в частности, предусматривают дефицит федерального бюджета в объеме 1 906,2 млрд . рублей (2,4% ВВП) В 2016 году, 1 733,9 млрд рублей (1,9% ВВП) в 2018 году и 665,9 млрд рублей (0,7% ВВП).

При этом основными источниками финансирования дефицита федерального бюджета будут выступать государственные заимствования Российской Федерации и средства Резервного фонда. В отношении Резервного фонда Российской Федерации предполагается, что до момента стабилизации цен на нефть и восстановления экономической активности, которые позволят снижать дефицит федерального бюджета потребуется использование почти всех накопленных в Резервном фонде средств.

Так, по оценкам Министерства финансов Российской Федерации объем средств Резервного фонда будет постоянно снижаться с 6.4% ВВП в н. 2015 года, до 2,9% в 2016 году, 1,7% ВВП в 2017 году и 0,5% ВВП в 2018 году. При этом пополнения Резервного фонда в 2015-2018 гг. не планируется за исключением 402 млрд. руб. внесенных в Резервный фонд в сентябре 2015 года по итогам 2014 года.

В сложившихся к 2015 году условиях запрет на зарубежное финансирование, в связи с введением экономических санкций против России [Полный перечень ограничительных мер можно найти в 32], сохраняющийся на неопределенный срок, приводит к тому, что практически единственным внешним источником финансирования текущей и инвестиционной деятельности предприятий стали внутренние кредитные ресурсы.

Рис. 6. Динамика ключевой ставки Банка России, % годовых (пунктиром показана линия тренда)

Источник: построено автором на основании данных Банка России

Однако политика Банка России, который с начала 2015 года устранился от обеспечения предсказуемой динамики валютного курса, ограничил собственную свободу действий по регулированию денежно-кредитной сферы фактически только процентной политикой, и был вынужден последовательно поднимать процентную ставку, пытаясь реагировать на рост цен внутреннего рынка через ограничение совокупного спроса, — привела к ухудшению условий кредитования на внутрироссийском рынке (рис.6.).

Рис.7. Темпы прироста банковского кредитования в Российской Федерации, январь 2009-февраль 2016,% к соотв. периоду предыдущего года

Источник:, расчеты автора на основании данных Банка России [19]

Высокие процентные ставки, являющиеся в основном следствием политики Банка России, превышают рентабельность в экономике, которая в последние годы была не выше 9,5-10%, снижают платежеспособный спрос на банковские кредиты (рис. 7).

В среднесрочной перспективе банк России планирует сохранить существующие подходы к проведению денежно-кредитной политики, полагает ее жесткость оправданной необходимостью снижения инфляции и планирует по–прежнему поддерживать высокие ставки, снижая их только по мере уменьшения темпов роста цен в экономике [25]. Это, в свою очередь, означает, что рассматриваемая проблема по-прежнему может не решаться кардинально.

По нашему мнению, которое опирается на видение ситуации такими экономистами, как академики РАН С.Ю. Глазьева и В.В. Ивантер, а также М. В. Ершов, Г.А. Тосунян и др.[ См., в частности 11], в привязке к сегодняшней ситуации для восстановления положительной динамики инвестиций в экономике России и запуска механизмов экономического развития в кратко– и среднесрочном периоде видится необходимым радикальное снижение ключевой ставки Банка России и повышение доступности кредитов для промышленности и сельского хозяйства, снижение налоговой нагрузки, поддержка экспорта российской продукции, и снижение внутренних цен на энергоресурсы.

В решении этих задач, на наш взгляд, важную роль могло бы сыграть развитие системы кредитования в Российской Федерации с участием Банка России и банков. Поддержка, оказываемая в настоящее время через банки реальному сектору экономики, во-первых недостаточна, а во вторых, поскольку банки самостоятельно определяют целевое назначение кредитов «кредитные ресурсы… направляются не на развитие производства, а на цели поддержания краткосрочной ликвидности предприятий и организаций реального сектора либо на рефинансирование ранее заключенных кредитных договоров» [23, c. 66].

Альтернативным вариантом могли бы являться некоторые меры из арсенала рекомендаций кейнсианской экономической школы, доказавшие успешность на практике, например – в послевоенной Японии и Западной Европе, в современной экономке Китая.

Их суть в целом состоит в том, что для восстановления роста производства, снижения инфляции и безработицы, и стабилизации ситуации в денежно–кредитной сфере требуется поддержка государством не просто экономики через банки, а стимулирование конкретных отраслей, обеспечивающих реальную технологическую модернизацию экономики, и обеспечивающих экономический рост. В практическом плане реализация этих мер заключается, в частности, в создании механизмов долгосрочного кредитования с использованием ресурсов центрального банка при жестком контроле государства за целевым использованием этих средств.

Заключение

Инвестиции являются одной из центральных экономических категорий, выступая важнейшим фундаментальным фактором экономического развития. Анализ существующих подходов к определению этого понятия показал, что в широком смысле под инвестициями следует понимать вложения в различные объекты для получения дохода или иного полезного эффекта.

Среди различных видов инвестиций особую роль играют инвестиции в основной капитал, в том числе – прямые иностранные инвестиции, рассмотрению которых уделено особое внимание в настоящей курсовой работе.

В связи с ухудшением экономической ситуации в Российской Федерации в 2014-2015 гг. динамика инвестиций в основной капитал замедлилась, темпы их прироста ушли в область отрицательных значений.

Аналогичные тенденции наблюдаются применительно к прямым иностранным инвестициям, приток которых упал к 2015 году до минимальных значений. Это обусловлено тем, что увеличение притока прямых иностранных инвестиций, наблюдавшееся в течение последних лет до 2014 года, в значительной мере определялось реализацией проектов в энергетике и ресурсо-добывающих отраслях, а также существованием т.н. «возвратных инвестиций» в российскую экономику.

Изменение конъюнктуры мировых рынков энергоносителей, замедление экономического развития в России, усиление геополитических рисков отрицательно повлияли на динамику иностранных инвестиций в последние два года. При этом, с учетом негативных макроэкономических прогнозов, по нашему мнению, эта тенденция вряд ли изменится в среднесрочной перспективе.

В соответствии с официальными прогнозами Министерства экономического развития Российской Федерации отрицательная динамика инвестиций в экономике России сохранится в течение 2016 года, а с 2017 года ожидается разворот инвестиционного цикла и начало увеличения инвестиций в основной капитал. Предполагается, что это произойдет за счет роста прибыли предприятий и увеличении инвестиций за счет собственных средств при снижении бюджетного финансирования капитальных вложений.

По нашему мнению, в сохраняющихся сложных макроэкономических условиях для решения проблемы обеспечения положительной динамики инвестиций в российской экономике в среднесрочной перспективе необходимо повышение роли банковской системы в финансировании инвестиционных расходов. Решение данной задачи, на наш взгляд, должно обеспечиваться за счет развития системы долгосрочного кредитования с участием Банка России и Банков в целях обеспечения стимулирования конкретных отраслей, обеспечивающих реальную технологическую модернизацию экономики, и экономический рост.

Список использованной литературы

- Федеральный закон от 25.02.1999 №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» в ред. от 28.12.2013 // Справочная правовая система «Консультант плюс» по состоянию на 28.12.2013

- Грязнова А.Г. Экономическая теория. Экспресс-курс (для бакалавров) /под ред. Думная Н.Н. под ред., Юданов А.Ю. . – М.:Кнорус, 2014. – 608 с.

- Доклад об экономике России №33. Начало новой эры? / Всемирный банк. – Вашингтон, 2015 (апрель). – 63с.

- Инвестиции: учебник для бакалавров / И. В. Сергеев, И. И. Веретенникова, В. В. Шеховцов. — 3-е изд., перераб. и доп. — М. : Издательство Юрайт, 2014. — 314 с. — Серия : Бакалавр. Базовый курс

- Инвестиции: учеб. пособие / сост. Н.В. Кретова, О.И. Мокрецова. – Иркутск : ИрГУПС, 2012. – 212 с.

- Каменецкий, В. А. Капитал (от простого к сложному) / В. А. Каменецкий, В. П. Патрикеев. — М.: ЗАО «Издательство «Экономика», 2006. — 583 с.

- Кейнс Дж. Общая теория занятости, процента и денег. — М., 2000. — 352с.

- Копосова А.С. Развитие системы государственного финансового регулирования иностранных инвестиций в России / Дис…к.э.н., 08.00.10. – М., 2014. – 210 с.Ромер Д. Высшая макроэкономика: учебник / Перевод с англ. Под ред. Д.э.н. В.М. Полтеровича. – М: Изд. Дом ВШЭ, 2014. – 856 с.

- Нешитой А. С. Инвестиции: Учебник. — 5-е изд., перераб. и испр. — М.: Издательско-торговая корпорация «Дашков и К», 2007. — 372 с.

- Ромер Д. Высшая макроэкономика: учебник / Перевод с англ. Под ред. Д.э.н. В.М. Полтеровича. – М: Изд. Дом ВШЭ, 2014. – 856 с.

- Труды Вольного экономического общества России: юбилейное издание. Т 195 – М., 2015. – 1120 с.

- Хасанова А.А. Взаимосвязь инвестиций и инноваций как факторов экономического роста / Дис… к.э.н., 08.00.01. – Омск, 2014. – 205 с.

- Ахмадеев А., Сагатгареев Э. Сущность и экономическое содержание инвестиций и процесса инвестирования // «Экономика и управление: научно-практический журнал» 2015. — №1 — c. 65-69

- Лаптева А.М. Содержание и сущность понятия «инвестиции» // Вестник Санкт-Петербургского Университета . – 2015. – сер. 14б вып. 3. – с. 45-54Маневич В.Е. Монетарная динамическая модель Тобина и анализ российской экономики.// Вопросы экономики. 2009. — № 3.

- Сарбулатова Н.Ф. Генезис, экономическая природа и классификация инвестиций // Вектор науки ТГУ. — 2014. — № 3 (29) – с. 227-323

- Синельников_Мурылев С. Декомпозиция темпов роста ВВП России в 1999-2014 гг. / С. Синельников_Мурылев, С. Дробышевский, М. Казакова // «Экономическая политика», журнал Института экономической политики им. Е.Т. Гайдара. -2015. — 104. — №5. – с. 8-37

- Хасанов Р.Р. Сравнительный анализ определений понятия инвестиций // Вестник экономики, права и социологии. – 2012. — № 1. – c. 155-157

- Глазьев: Россия из-за офшоров ежегодно теряет 1 трлн руб. доходов бюджета [эл. ресурс, РБК] // Режим доступа: http://www.rbc.ru/rbcfreenews/20140314192550.shtml

- Динамические ряды показателей отдельных таблиц Обзора банковского сектора Российской Федерации [эл. ресурс, сайт Банка России] //Режим доступа: http://www.cbr.ru/analytics/?PrtId=bnksyst

- Доклад о мировых инвестициях, 2015 [эл. ресурс, ООН] // Режим доступа: http://www.un.org/ru/development/surveys/investments.shtml

- Доклад «Социально-экономическое положение России» // Режим доступа:http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/publications/catalog/doc_1140086922125

- Западные санкции и экономическая безопасность России. Доклад начальника сектора международных экономических организаций ЦЭИ РИСИ В.М. Холодкова на международной конференции «Приднестровье в системе евразийских координат», г. Тирасполь 24 апреля 2015 г [эл. ресурс] // Режим доступа: https://riss.ru/wp-content/uploads/2015/04/holodkov-tiraspol.pdf

- Заключение Счетной палаты Российской Федерации по отчету Правительства Российской Федерации и информации Центрального банка Российской Федерации о реализации плана первоочередных мероприятий по обеспечению устойчивого развития экономики и социальной стабильности за первое полугодие 2015 года, с. 66 [эл. ресурс] // Режим доступа: http://audit.gov.ru/activities/control/Anticrisis.pdf

- Инвестиции в России [эл. ресурс, Росстат] // http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/publications/catalog/doc_1136971099875

- Основные направления единой государственной денежно кредитной политики на 2016 год и период 2017 и 2018 годов [эл. ресурс, сайт Банка России] // Режим доступа: http://www.cbr.ru/publ/ondkp/on_2016(2017-2018).pdf

- Основные направления бюджетной политики на 2016 год и на плановый период 2017 и 2018 годов /Проект [эл. ресурс] // Режим доступа: http://www.minfin.ru/common/upload/library/2015/07/main/Proekt_ONBP_2016-18.pdf

- «Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 года» (разработан Минэкономразвития России), Приложение 18. О факторах экономического роста в долгосрочном периоде [эл. ресурс, Справочная правовая система «Консультант плюс»] // Режим доступа:http://www.consultant.ru/document/cons_doc_LAW_144190/?frame=100

- Прогноз социально-экономического развития Российской Федерации на 2016 год и на плановый период 2017 и 2018 гг. [эл. ресурс] // Режим доступа: http://economy.gov.ru/wps/wcm/connect/fb93efc7-d9ad-4f63-8d51-f0958ae58d3e/1-Прогноз+на+2016-2018+годы.pdf?MOD=AJPERES&CACHEID=fb93efc7-d9ad-4f63-8d51-f0958ae58d3e

- Статистика внешнего сектора [эл. ресурс, Банк России] // Режим доступа: http://www.cbr.ru/statistics/?PrtId=svs

- Сценарные условия, основные параметры прогноза социально-экономического развития Российской Федерации и предельные цены (тарифы) на услуги компаний инфраструктурного сектора на 2017 год и плановый период 2018 и 2019 годов [эл. ресурс, Минэкономразвития Российской Федерации] // Режим доступа: http://economy.gov.ru/wps/wcm/connect/d8297656-48da-4d60-aec3-1d3d27ee908e/Сценарные+условия2017_2019.pdf?MOD=AJPERES&CACHEID=d8297656-48da-4d60-aec3-1d3d27ee908e

- Структура инвестиций в основной капитала по источникам финансирования [эл. ресурс, Росстат] // Режим доступа: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/enterprise/investment/nonfinancial/#

- Электронная справка Агентства «РИА Новости»: Хронология введения санкций и ответные меры России [эл. ресурс.] // Режим доступа: http://ria.ru/spravka/20151125/1328470681.html

- IMF Coordinated Direct Investment Survey [эл. ресурс, МВФ] // Режим доступа: http://data.imf.org/?sk=40313609-F037-48C1-84B1-E1F1CE54D6D5&sId=1390030109571

- Ledyaeva S., Karhunen P., Whalley J. Offshore Jurisdictions, Corruption Money Laundering and Russian Round-trip Investment / NBER Working Paper 19019. – 2013. – 29 pp. // http://www.nber.org/papers/w19019.pdf

- Теоретические аспекты принципов учета доходов и расходов

- Особенности организации управленческого учета на предприятии и его задачи

- Налоговый учет на формирование резерва на оплату отпусков, на выплату вознаграждений за выслугу лет

- Международный финансовый учет (разработка МСФО)

- Учет издержек производства на предприятии (ОАО «АМЗ»)

- Международный финансовый учет (состав МСФО)

- Современные проблемы финансов предприятий (основные показатели финансовой устойчивости предприятия)

- Инвестиционная политика РФ в современных условиях (регулирование иностранных инвестиций в РФ)

- Выбор стиля руководства в организации (воздействие стиля руководства на социально-психологический климат коллектива предприятия)

- Роль государственных и муниципальных финансов в регулировании социальной структуры общества

- Национальная безопасность РФ: региональный аспект.

- Банки развития в национальной банковской системе (особенности организации деятельности банков развития)

При копировании любых материалов с сайта evkova.org обязательна активная ссылка на сайт www.evkova.org

Сайт создан коллективом преподавателей на некоммерческой основе для дополнительного образования молодежи

Сайт пишется, поддерживается и управляется коллективом преподавателей

Telegram и логотип telegram являются товарными знаками корпорации Telegram FZ-LLC.

Cайт носит информационный характер и ни при каких условиях не является публичной офертой, которая определяется положениями статьи 437 Гражданского кодекса РФ. Анна Евкова не оказывает никаких услуг.

Сдержанное чудо

Алексей Долженков

корреспондент журнала «Эксперт»

22 января 2023, 12:52

Российское инвестиционное чудо: существует ли оно, откуда взялось и долго ли продлится

ВИТАЛИЙ НЕВАР/ТАСС; МАРИНА МОЛДАВСКАЯ/ТАСС; SIPA ASIA VIA ZUMA WIRE* ЕГОР АЛЕЕВ/ТАСС ВАЛЕРИЙ МАТЫЦИН/ТАСС

Аудиоверсия журнала «Эксперт» Сдержанное чудо

Данные Росстата по инвестициям в 2022 году удивили многих. Положительной динамики по сравнению с 2021 годом не ожидал практически никто. Тем не менее объем инвестиций за девять месяцев прошлого года оказался на 5,9% больше, чем за аналогичный период годом ранее. Без МСП и досчета объемов, не наблюдаемых прямыми статистическими методами, только по «крупняку», прирост составил даже больше — 7,6%.

Скептики сразу заметили, что эти данные конфликтуют с индексом предпринимательской уверенности самого Росстата. Этот индекс, отражающий разницу в оптимистичных и пессимистичных оценках, снизился с +2,7% в добыче и +2,3% в обрабатывающих отраслях в феврале 2022 года до −1,7 и -4% соответственно в декабре 2022-го. Тем не менее целый ряд фактов и признаков подтверждают: в отдельных сегментах экономики инвестиции продолжаются или даже растут. Попробуем разобраться, откуда взялось это экономическое чудо и ждать ли его продолжения в 2023 году.

Сразу нужно пояснить, что данные по инвестициям публикуются поквартально и с задержкой, поэтому результатов за весь 2022 год еще нет. Так что четвертый квартал теоретически может подпортить общую картину. Такая гипотеза основана на том, что темп прироста инвестиций (по сравнению с аналогичным периодом предыдущего года) снижался весь год — с первого квартала (+12,8%) по третий (3,1%). Однако в предыдущие годы были ситуации, когда в четвертом квартале, наоборот, наблюдалась более благоприятная динамика. Кроме того, некоторые данные, опубликованные прямо сейчас Центробанком, косвенно подтверждают оживление бизнеса в ноябре‒декабре. Как отмечается в «Мониторинге отраслевых финансовых потоков», в декабре в отраслях, ориентированных на инвестиционный спрос, наблюдалось значительное превышение объема поступлений над средним уровнем третьего квартала. Сильный рост входящих платежей в декабре отмечался в секторе научных исследований и разработок. Сохранилось также значительное превышение объема поступлений над уровнем предыдущего квартала в производстве электроники.

Взгляд со стороны предложения

Начнем с того, что не все экономисты согласны с расчетами Росстата. Так, по оценке ЦМАКП, индекс инвестиций в основной капитал Росстата в третьем квартале должен не увеличиться на 3,1%, а снизиться на 3,5% год к году. Эту оценку в ЦМАКП делают на основе собственного индекса инвестиционной активности (индекс ЦМАКП). «Росстат считает от расходов, мы наш индекс рассчитываем на основе предложения инвестиционных товаров. Практика показывает, что наш индекс более надежен, так как в индекс Росстата часто могут попадать закрытия каких-либо крупных проектов, которые одномоментно попадают в отчетность», — пояснил заместитель генерального директора ЦМАКП Владимир Сальников. С динамикой этих индексов можно ознакомиться на графиках 1 и 2. Действительно, закупка оборудования и стройматериалов происходит в течение всего периода реализации инвестпроекта, и это может позволить индексу ЦМАКП лучше отражать реальную, а не чисто бухгалтерскую инвестиционную активность. Из этого индекса мы видим, что после резкого падения с марта по май с июля начинается плавное восстановление предложения инвестиционных товаров. Однако даже к ноябрю восстановление произошло только до уровня марта, до уровня февраля еще очень далеко.

Если же вернуться к данным Росстата, то из них видно, что инвестиционная активность в первые девять месяцев 2022 года была очень неравномерно распределена по отраслям. Так, инвестиции в основной капитал в добыче полезных ископаемых выросли по сравнению с аналогичным периодом 2021 года на 10,6%. На эту отрасль приходится пятая часть всех инвестиций (в том числе 12,9% только на нефть и газ). Инвестиции в транспорте и хранении, а это еще одна пятая часть всех инвестиций в стране, увеличились на 11,1%. Ряд менее крупных отраслей тоже взяли хороший темп в капвложениях: инвестиции в строительство (3,3% от общего объема) выросли на 22,7%, в операции с недвижимым имуществом (6% от общего объема) — на 12,5%. Естественно, были и аутсайдеры. Инвестиции в торговлю (3,1% от общего объема) сократились на 0,8%, в сельское хозяйство (3,4% от общего объема) — на 6,6%. Кроме того, на 34,4% сократились инвестиции в сфере телекоммуникаций (2% от общего объема). С обрабатывающими производствами (17% от общего объема инвестиций) картина более интересная. В целом инвестиции в них сократились на 0,9%, но вот по отдельным отраслям ситуация очень сильно отличается. Так, в производство химии (3,5% от общего объема) инвестиции выросли на впечатляющие 26,5%. Инвестиции в производство прочих транспортных средств и оборудования (1,2% от общего объема) выросли на 21,3%, что неудивительно: в этот раздел попадает военная техника. Вложения в металлургическое производство (3% от общего объема) выросли на 8,7%. Вниз инвестиции обработки тянули производство кокса и нефтепродуктов — сокращение на 4,6% и неожиданно производство пищевых продуктов — сокращение на 17,1%. Так был рост инвестиций в 2022 году или нет? Разница в методологиях не даст экономистам прийти к единому ответу, но мы, со своей стороны, на основе большого потока новостей от бизнеса, а также о нацпроектах и госрасходах считаем, что российские предприятия делали очень много в минувшем году для своего развития, плюс государство не прекращало строить и тратить — и инвестиционной паузы точно не произошло. Это подтверждает сам бизнес. Как рассказали «Эксперту» в РСПП, в декабре инвестиционную деятельность осуществляли почти 70% опрошенных компаний. При этом 65% из них сообщили, что ключевые параметры инвестпроектов не изменились, хотя у четверти опрошенных компаний наблюдалось некоторое отставание от графика. Парадоксальным образом высочайшая неопределенность многие проекты не затормозила, а, наоборот, подстегнула. В РСПП добавляют: в 2022 году ситуация с точки зрения инвестиций была специфической — бизнес стремился максимально реализовать инвестпроекты (пусть и с некоторыми задержками), чтобы в дальнейшем не подвергать их дополнительному риску из-за перманентно усиливающихся санкций. Это отчасти позволило продемонстрировать итоговое увеличение инвестактивности. Получается, что страх новых санкций не только способствовал ажиотажному спросу на ряд товаров после начала специальной военной операции, но и простимулировал компании активизировать свои инвестиционные программы. Итак, в 2022 году обрабатывающая промышленность, добыча, транспорт и строительство вытащили на себе инвестиции, в том числе с помощью государства. Примерно такой же вывод (исключая фактор обрабатывающей промышленности) делает и главный экономист ВЭБ.РФ Андрей Клепач: «Мы ожидаем, что по итогам 2022 года инвестиции вырастут на три процента. Основными факторами роста стали крупные инвестиции в инфраструктуру, строительство, а также в сектор нефтедобычи. Среди источников финансирования основным драйвером тут выступало госфинансирование и инвестиции нефтяных компаний».

Источник: ВАЛЕРИЙ МАТЫЦИН/ТАСС

Косвенно бум в импортозамещении подтверждает выдача займов ФРП: за год их объем практически удвоился

Следим за добычей

Разумеется, дальнейшая ситуация выглядит крайне неоднозначной. В то время как часть факторов будут способствовать росту инвестиций, другие будут тормозить их. Главный фактор «против» — это неопределенность. Из декабрьского опроса Росстата следует, что среди факторов, ограничивающих рост производства, руководители предприятий чаще всего называют неопределенность экономической ситуации, недостаточный спрос на продукцию предприятий на внутреннем рынке и высокий уровень налогообложения. Кроме того, 88% руководителей организаций, занимающихся добычей полезных ископаемых, и 89% в обрабатывающих производствах, уверены, что производственные мощности удовлетворят спрос на продукцию, а 5% и 10% респондентов соответственно указывают даже на избыточность мощностей. Вряд ли при таком раскладе они будут склонны к новым инвестициям. Но пессимизм добычи, скорее всего, связан с ожидаемой рецессией в мире и замедлением Китая. И это все-таки только один сектор. Владимир Сальников считает: общие показатели будут определяться инвестициями в сырьевом сегменте и на транспорте. «На добычу вместе с транспортом приходится около трети всех инвестиций. Для транспорта сейчас стоит задача активного инвестирования для выстраивания новых торговых путей и расширения торговых коридоров, а вот в части добычи необходимость наращивания объемов в ближайшей перспективе весьма сомнительна, — говорит он. — Восстановление объемов спроса на российские ресурсы если и произойдет, то ближе к середине десятилетия. В результате наши крупные капиталоемкие сектора не дадут подняться общей цифре инвестиций. В итоге прогноз на 2023 год у нас негативный». «С учетом высокой базы 2021‒2022 годов, а также эффекта сокращения экспорта углеводородов инвестиции понизятся, особенно в нефтегазовом комплексе и нефтепереработке. По оценке Минэкономразвития, на один процент. Мы ожидаем, что в 2023 году инвестиции могут сократиться сильнее — на три-четыре процента, а их рост возобновится в 2024 году, — сохраняет пессимизм Андрей Клепач. — Существенную долю в наращивании кредитного рычага могут сыграть ассигнования из ФНБ на крупные проекты. По нашей оценке, это может дать около 300 миллиардов рублей дополнительных инвестиций в 2023 году». Однако тут можно поспорить: конъюнктура сырьевых рынков серьезно зависит от Китая и от растущего третьего мира. Активный поиск такими странами, как Индия, Пакистан и другие, поставщиков ресурсов показывает, что вопрос обеспеченности развивающегося мира сырьем становится все более острым — хотя бы за счет роста численности населения. И наши компании должны быть к этому готовы, тем более что инвестиционный цикл в той же нефтянке составляет семь-восемь лет. Крупнейшие компании продолжают вкладывать. Так, «Газпром» утвердил рекордную по объему инвестиционную программу на 2023 год в размере 2,3 трлн рублей — средства пойдут на дальнейшее развитие новых центров газодобычи — Ямальского, Якутского и Иркутского, магистрального газопровода «Сила Сибири», на газоперерабатывающий комплекс. «Роснефть» цифры инвестпрограммы не объявляла, но по косвенным признакам можно понять: она продолжает инвестировать. На днях «Роснефть» приступила к зимней навигационной кампании по Северному морскому пути для доставки грузов на строящиеся объекты флагманского проекта «Восток Ойл». В рамках зимней навигации по Севморпути планируется завезти более 500 тыс. тонн материалов и оборудования. В 2021 году общий объем инвестиций в «Восток Ойл» оценивался в 10 трлн рублей. Продолжение инвестиций нефтегазом — первый довод в пользу того, что в 2023 году инвестиционный рост может продолжиться.

С надеждой на импортозамещение

График 1 Инвестиции по Росстату и ЦМАКП: первый фиксирует рост, второй снижение

Росстат, ЦМАКП График 2 Предложение инвестиционных товаров постепенно восстанавливается

ЦМАКП График 3 Прибыль добывающего сектора опустилась ниже уровня начала 2021 года

ЦМАКП, расчеты Эксперта по данным ЦМАКП Импортозамещающие производства — огромная надежда и второй довод в пользу хорошей динамики инвестиций в 2023 году. По мнению РСПП, это вообще главный системный стимул — необходимость создавать новые производства внутри страны, так что в ситуации сохранения высокого спроса на импортозамещающую продукцию запуск таких производств также будет поддерживать высокий уровень инвестиционной активности. Какой-либо сводной статистики по инвестициям в такие предприятия нет. Мы можем ориентироваться косвенно на Фонд развития промышленности, который в прошлом году практически удвоил объемы выдачи займов: в январе‒ноябре 2022 года он выдал предприятиям 191 заем на общую сумму 84,9 млрд рублей. Для сравнения: за весь 2021 год фонд выдал 51,8 млрд рублей. Активнее всего финансовыми инструментами фонда пользовались машиностроители — 44 займа на общую сумму 31,6 млрд рублей. Второе место заняли предприятия химической отрасли — 31 заем на 7,9 млрд рублей. Тройку замыкают заводы по металлообработке и металлургии — 24 займа на 4,6 млрд рублей. Владимир Сальников признает: в ряде секторов, прежде всего ориентированных на внутренний рынок, возникла потребность в инвестициях в импортозамещающие производства. В 2021 году в целом по экономике (включая услуги) соотношение импорта к добавленной стоимости составляло 24%. «По агропромышленному комплексу (сельское хозяйство, включая подсобные хозяйства, и пищевка) это соотношение составляло 34 процента. По автопрому соотношение составляло 3,3 раза! Впрочем, в защиту стоит сказать, что десять лет назад было еще хуже — шесть раз», — говорит заместитель генерального директора ЦМАКП. И позитивные сдвиги в импортозамещении ключевых компонентов есть. Так, производство электродвигателей в России в прошлом году (ноябрь к ноябрю) выросло на 15%, к 2019 году рост составляет 18%. Кроме того, подтверждают в ЦМАКП, есть рост, хоть и слабый, в производстве аккумуляторов, ощутимый рост в производстве машин и оборудования общего назначения, рост по металлическим цистернам и резервуарам, строительным конструкциям. «Но на этом все», — категорически заявляет Сальников и добавляет, что в любом случае доля инвестиций в импортозамещающие производства очень невелика. Со спросом со стороны бизнеса на импортозамещение комплектующих, которые раньше поставлялись из недружественных стран, ситуация на самом деле непростая, как уже писал «Эксперт» (см. «Вскрытие показало», № 1‒3 за 2023 год). Данные из разных источников говорят о том, что импорт восстанавливается — за счет смены поставщиков на производителей аналогичной продукции из дружественных стран или за счет схем параллельного импорта — не так уж важно. Это, в частности, следует из данных, которые привел в своем докладе на недавнем Российско-французском семинаре по денежно-финансовым проблемам современной российской экономики директор Института народнохозяйственного прогнозирования РАН, член-корреспондент РАН Александр Широв. Он отметил, что российский импорт медленно восстанавливается, в то время как экспорт продолжает сокращаться, причем в постоянных ценах (января 2021-го) сближение объемов экспорта и импорта видно более явно. Соответственно, вопрос в том, какой промышленности у нас больше: которая пострадает от роста цен на импортные комплектующие при одновременном снижении собственных поставок за рубеж, или той, которая способна быстро наладить производство замещающих компонентов в России. В заключение разговора об импортозамещении приведем слова гендиректора группы компаний «Далини», председателя Набережночелнинского отделения Партии роста Руслана Нигматулина: в оборонном комплексе спрос огромный, в автомобилестроении тоже в связи с уходом иностранных брендов. Сколько произведет КамАЗ, столько рынок съест, то же по АвтоВАЗу. В качестве плюса он также видит дополнительный спрос в СНГ и других странах. «Есть успешные примеры, когда благодаря массированной господдержке в отдельных отраслях происходили прорывы, — рассуждает Руслан Нигматулин. — Так было в сельском хозяйстве и АПК на фоне продовольственного эмбарго 2014 года. В промышленности сейчас то же самое. Раньше нам неинтересно было развивать производство многих товаров, потому что себестоимость была высокой. Особенно на первых этапах запуска проектов. И предприниматели не готовы были работать в минус, допустим, пять лет. Сейчас ситуация поменялась. Государство готово даже компенсировать для важных проектов стоимость продукции на первых порах. Плюс существует промышленная ипотека и множество других программ. Самое главное — чтобы эту поддержку получили не только крупные действующие предприятия, но и новые проекты».

Откуда деньги?

График 4 То же у сельхозкомпаний, торговля пока держится на уровне 1 кв. 2021 года

ЦМАКП, расчеты Эксперта по данным ЦМАКП График 5 Благодаря ценовому буму стройка пока — наименее пострадавший в плане доходов сектор

ЦМАКП, расчеты Эксперта по данным ЦМАКП В деньгах, по оценке Росстата, общий объем инвестиций в основной капитал за девять месяцев 2022 года (с учетом МСП и «досчетов») составил 16,4 трлн рублей, что, как уже отмечалось выше, на 5,9% больше, чем за аналогичный период годом ранее. Если же брать только непосредственно наблюдаемые данные по крупным предприятиям, это 12,8 трлн рублей. Интересно, что источники инвестиций по сравнению с 2021 годом изменились очень мало. Все так же львиная доля — собственные средства компаний (56,3% в 2022 году против 59,4% годом ранее), бюджетные средства составили 17,8% (15,1% годом ранее). Да, похоже, своих денег у компаний становится несколько меньше и экономике все больше приходится полагаться на инвестиции государства. Переживать о взлете кредитных ставок в 2022 году и уходе иностранных инвестиций явно лишнее: доля банковских кредитов и так не особо велика (11,4%), а иностранных и вовсе почти незаметна — 2,5 п. п. из этих кредитов выдали иностранные банки, а инвестиции из-за рубежа составили всего 0,3% (0,4% годом ранее — практически без изменений). У каких компаний есть деньги на инвестиции? Андрей Клепач рассказывает, что на текущий момент у нас есть данные за период январь‒октябрь 2022 года, и эти данные показывают, что в целом по экономике финансовый результат (прибыль) накопленным итогом с начала года сократился на 8,9% к соответствующему периоду прошлого года. Но среди отраслей есть те, которые смогли увеличить прибыль. Это обработка (+4,4%), обеспечение электроэнергией, паром и газом (+8,8%) строительство (+240%), транспортировка и хранение (+49,5%). Особенно впечатляет рост прибыли в строительстве. «Накопленный жирок прошлой прибыли очень неравномерно накопился в экономике, и его распределение далеко не совпадает с распределением потребности в инвестициях», — констатирует Сальников. Кстати, машиностроение, по его словам, должно чувствовать себя довольно неплохо: есть накопления, есть спрос за счет потребности в импортозамещении. Но с точки зрения рывка в развитии нынешней прибыли недостаточно, привлечение внешнего финансирования должно измеряться дополнительно в сотнях миллиардов рублей в год, говорит экономист. Тем не менее деньги — третий довод «за» инвестиции в 2023 году. Как напоминает Андрей Клепач, кредитование юридических лиц по итогам 11 месяцев действительно оказалось выше наших прежних оценок и кредит поддерживает рост инвестиций. «Денежная масса М2 выросла в 2022 году, и ее рост продолжится в 2023-м, в том числе из-за финансирования дефицита бюджета из ФНБ, — рассуждает главный экономист ВЭБ.РФ. — Это будет повышать уровень ликвидности экономики и делать более доступными кредиты банков. Увеличить инвестиции в 2023-м и особенно в 2024 году смогут компании электроэнергетики, предприятия машиностроения, связи и информации. В 2024-м инвестиционный подъем сможет охватить большинство отраслей экономики».

Источник: ЦЕНТР ОБЩЕСТВЕННЫХ СВЯЗЕЙ (ЦОС) ФСБ РФ/ТАСС

Инвестируют не только нефтегазовые, но и другие крупнейшие компании: так, инвестпрограмма РЖД на 2023 год утверждена в рекордном

объеме свыше 1,07 трлн рублей

Государство не сдает позиций

Есть и четвертый фактор в пользу инвестиций — госрасходы. Общий объем бюджетных ассигнований Федеральной адресной инвестиционной программы (ФАИП) на 2022 год (по данным на 01.10.2022) составил 1,26 трлн рублей, при этом 551 млрд рублей было к тому моменту выделено из федерального бюджета. Напомним, в этой программе речь идет об инвестициях компаний, находящихся под непосредственных управлением государства, — государственных унитарных предприятиях (ГУП), федеральных государственных бюджетных учреждениях (ФГБУ) и тому подобных. На 2023 год по ФАИП заложено 1,1 трлн рублей, из них 419,8 млрд рублей на капитальное строительство в различных регионах Российской Федерации. Да, это немного меньше, чем в 2022 году, но все еще больше, чем в 2020 и 2019 годах. Инвестируют не только нефтегазовые, но и другие крупнейшие компании: так, инвестпрограмма РЖД на 2023 год также утверждена в рекордном объеме свыше 1,07 трлн рублей. В РСПП напоминают, что часть компаний и секторов уже заявили на 2023 год масштабные инвестиционные планы, так что есть надежда если и не выйти в ноль по динамике инвестиций, то ограничиться минимальным падением. Крупный бизнес в лице РСПП также считает, что в сторону роста инвестиций будут играть, в частности, перезапуск соглашений о защите и поощрении капиталовложений (СЗПК) и продление ряда антикризисных решений на 2023 год. Ко всему изложенному нужно еще добавить фактор новых территорий, расходы на восстановление которых также берет на себя бюджет. Важно, что новые территории — это еще и дополнительные рабочие руки, в том числе квалифицированные, что важно для промышленности. Завлабораторией анализа институтов и финансовых рынков Института прикладных экономических исследований РАНХиГС Александр Абрамов считает: основной рост инвестиций в 2022 году был связан прежде всего с фактором государственных расходов, более активной работой банковской системы и масштабными инвестициями в ряде секторов (строительстве, производстве и транспортировке нефти и газа, коммунальном хозяйстве, транспорте), где расходы в основном финансируются за счет централизованных источников и средств государственных компаний. А значит, продолжает экономист, в 2023 году будет продолжаться умеренный рост инвестиций по тем же направлениям, то есть в первую очередь за счет централизованных финансовых ресурсов и средств госкорпораций, но, вероятно, некоторые области замедлятся — например, добыча нефти, газа. К списку факторов, которые свидетельствуют в пользу дальнейшего роста инвестиций, он также добавляет сохранение льготной ипотеки в 2023 году, продолжение инвестирования средств в инфраструктуру и жилищное строительство. «Нам нужен серьезный рост инвестиций, — говорит директор Института экономики роста им. П. А. Столыпина Антон Свириденко. — Если умеренный рост инвестиций и может случиться, то вот всплеска ждать пока неоткуда. Тем не менее будем надеяться на умеренный рост реальных инвестиций в секторах, где это больше всего нужно: в логистике, машиностроении, микроэлектронике, производстве потребительских товаров».

Источник https://www.evkova.org/kursovye-raboty/vliyanie-makroekonomicheskih-pokazatelej-na-razvitie-investitsionnogo-ryinka-rossii

Источник https://expert.ru/expert/2023/04/sderzhannoye-chudo/