Что изменилось на рынке лизинга в 2023 году

Доля лизинга в ВВП России за прошлый год сократилась до 1,6%, что усилило разрыв с европейскими и азиатскими странами, где на нее приходится 10–20%. В эфире с Айратом Фаткуллиным, генеральным директором лизингового оператора ООО «ПР-Лизинг», разбираемся, что изменилось на рынке лизинга в 2023 году и какие перспективы у механизма на российском рынке.

22 июня 2023 5 минут

Откройте брокерский счет

Пополняйте счет на любую сумму в рублях и иностранной валюте

- Что представляет собой лизинг

- В чем преимущества лизинга для компаний

- Как изменился рынок лизинга в 2023 году

- Как устроен бизнес ПР-Лизинг

- Цели и стратегия компании

- Как инвестировать в компанию

Что представляет собой лизинг

Лизинг — это финансовая аренда, которая позволяет контрагентам обновлять основные фонды с комфортом для себя. Инструмент сочетает в себе опцию выкупа по сниженной цене и преимущества классического банковского кредитования, краткосрочной аренды с прогнозируемыми денежными потоками и периодом возврата предмета лизинга.

Различают несколько видов лизинга.

Выкупной лизинг. Имущество по завершении периода лизинга по остаточной стоимости переходит в собственность лизингополучателя.

Операционный лизинг. Предмет лизинга берется в краткосрочную аренду, чтобы закрыть потребности компании и в будущем возвращается в лизинговую компанию.

В чем преимущества лизинга для компаний

- Брать оборудование (за исключением медицинского, у которого может быть обнулен НДС) в лизинг выгоднее, потому что имущество приобретается в собственность с НДС. В случае приобретения, например, в кредит, часто требуется залог, а в случае лизинга сам предмет лизинга является обеспечением.

- Ставка аренды может быть не фиксированной: может происходить какая-то индексация стоимости аренды в течение некоторого времени. Лизинг предполагает фиксацию ставки на период лизинга, потому что имущество приобретается и оплачивается лизинговой компанией в момент заключения лизинговой сделки, и это страхует пользователя от рисков каких-то изменений в договоре.

- Рассрочка платежей по лизингу позволяют гасить обязательства из средств, полученных с помощью этого оборудования и не утяжелять строку капитальных вложений в крупных проектах.

Как изменился рынок лизинга в 2023 году

- Доля лизинга в ВВП России за прошлый год сократилась с 1,7 до 1,6%, при этом в других странах, в частности, в Китае, доля оценивается в 10%, а в ряде европейских стран доходит до 20%. В перспективе в России доля лизинга в ВВП может вырасти до 3%.

- Происходит укрупнение лизингодателей: за прошлый год 10 крупнейших лизинговых компаний покрывали порядка более 75% рынка лизинга. 75%

рынка лизинга приходится на 10 крупнейших лизинговых компаний

Как устроен бизнес ПР-Лизинг

Модель бизнеса. У ПР-Лизинг универсальная модель ведения бизнеса: компания не фокусируется на каком-то отдельном предмете лизинга. Компания предоставляет услуги лизинга на всей территории России от легковых автомобилей средств до промышленного оборудования и недвижимости. В компании гибко подстраиваются под рынок: в 2020 году по время пандемии COVID-19 ПР-Лизинг нарастила компетенции в области медоборудования. Одна из сделок — оснащение инфекционной больницы им. С. П. Боткина — была отмечена как сделка года на рынке лизинга.

География. Бизнес сосредоточен в трех топовых регионах: Москва и область, Санкт-Петербург и Ленинградская область, а также республика Башкортостан. Региональная сеть насчитывает 21 офис по всей России.

Структура портфеля. Компания фокусируется на крупном бизнесе и государственных органах — доля таких компаний в портфеле занимает 60%. К тому же ПР-Лизинг активно работает в системе госзаказа.

Цифры. Лизинговый портфель на 1 июня 2023 года превышает 9,1 миллиарда рублей, а общая сумма договоров когда-либо заключенных лизинговой компанией, по которой компания получает платежи, превышает 26 млрд рублей. Неработающие активы не превышают 0,1%.

Цели и стратегия компании

К 2025 году ПР-Лизинг намерена достичь 20-й позиции в рэнкинге российских лизинговых компаний. За последние пять лет компания нарастила свои позиции на 30 строчек и по итогам 2022 года РА «Эксперт» попала на 35-ую позицию рейтинга.

Точки роста — сделки со структурами Росавтодора в контуре строительства федеральных новых трасс, включая М12. Государство выделяет большие средства на строительство инфраструктуры, поэтому сегмент выглядит перспективным.

Как инвестировать в компанию

ПР-Лизинг представлена как эмитент долговых бумаг на Московской бирже с 2018 года. За это время компания разместила четыре выпуска облигаций, из которых два выпуска успешно погашены. Выпуски торгуются с текущей доходностью к погашению порядка 10–12% годовых. В июне 2023 года компания намерена вывести пятый выпуск облигаций.

Купоны — каждый месяц

Аналитики сервиса Газпромбанк Инвестиции составили модельный портфель облигаций, который позволяет получать выплаты по купонам ежемесячно. Изучите подборку, чтобы принять взвешенное инвестиционное решение.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Михаил Мыльников Редактор

Еще по теме

Инвестиционные стратегии: какими они бывают и как выбрать свою

21 сентября 2021 10 минут

Купоны по облигациям: как их использовать в долгосрочной стратегии

30 ноября 2021 9 минут

Портфель на лето: 5 акций для спокойного инвестора

15 июня 2023 7 минут

Ссылка скопирована

- Регистрация

- Вход

- Блог

- Пресс-центр

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Газпром Бонус»

- Безопасность

- Во что инвестировать

- Каталог

- Политика обработки ПДн

Доступно в Google Play Для устройств Apple Доступно в AppGallery Доступно в Galaxy Store Доступно в RuStore Доступно в GetApps

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Apple, IOS, IPhone и App Store являются товарным знаком Apple Inc. Android, Google Play и логотип Google Play являются товарными знаками корпорации Google LLC. Робот Android воспроизводится или модифицируется на основе работы, созданной и распространенной Google, и используется в соответствии с условиями, описанными в лицензии Creative Commons 3.0 Attribution. Логотип GetApps является знаком обслуживания Gartner, Inc. и/или ее дочерних компаний и используется здесь с разрешения. Все права защищены

© 2023 Ньютон Инвестиции

Облигации лизинговых компаний: сколько можно на них заработать

Мы уже рассматривали облигации девелоперов на Московской бирже, на этот раз обратим внимание на еще одну группу активных эмитентов данных ценных бумаг — лизинговые компании.

Что такое лизинг

Лизинговые компании на российском облигационном рынке

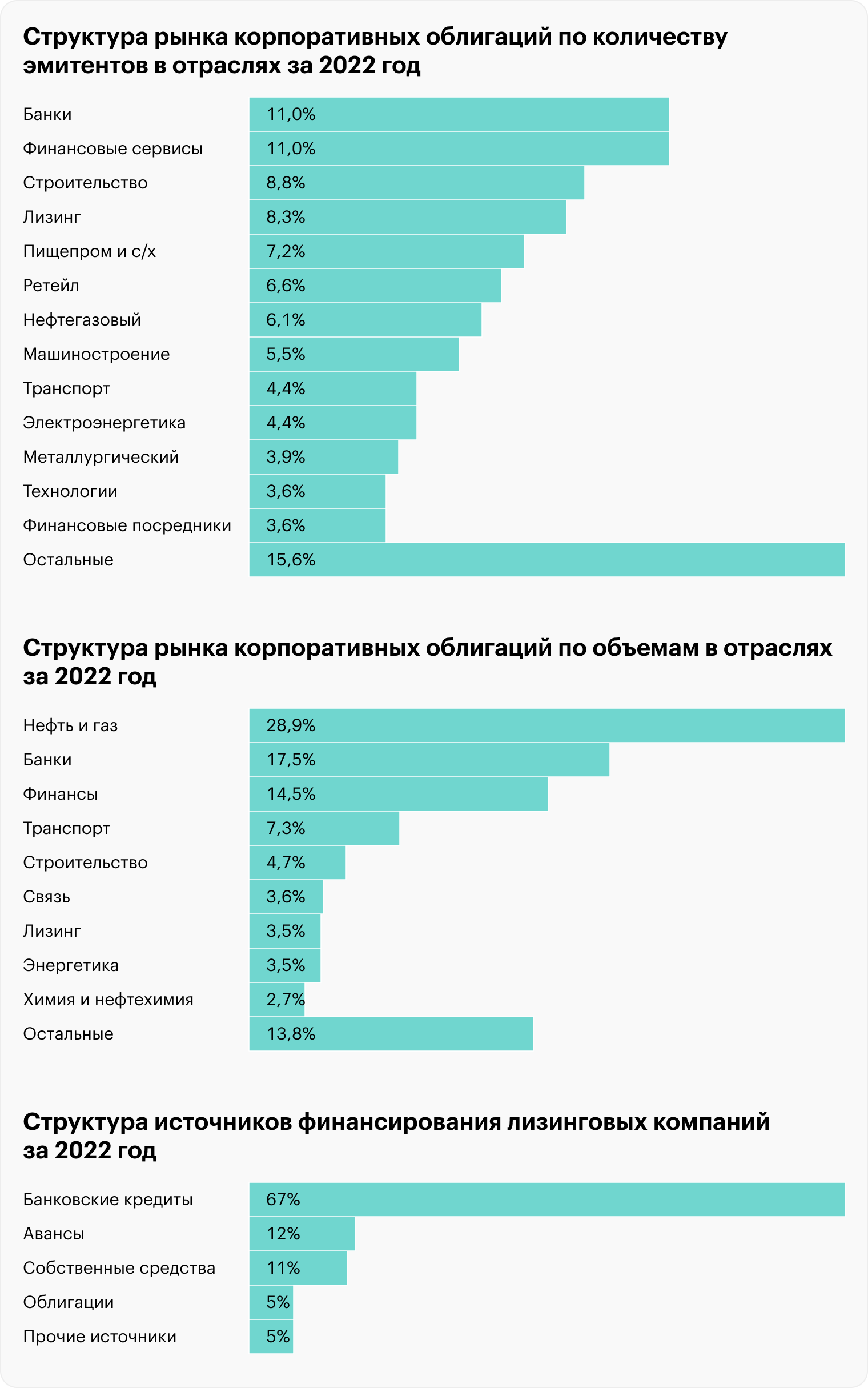

Согласно исследованию российского облигационного рынка за 2022 год от «БК Регион», на рынке есть 30 лизинговых компаний. Это 8,3% от общего числа. Больше было только банков, финансовых сервисов и строителей. Доля по объему выпусков облигаций несколько меньше — 3,5%.

Основная причина активности лизинговых компаний на рынке облигаций — их бизнес-модель. Им требуются существенные суммы на покупки — нередко крупномасштабные — товаров или оборудования, которые они затем сдают в лизинг, регулярно получая за них платежи.

С одной стороны, их деятельность несколько напоминает банковскую, а с другой — лизинговые компании не могут принимать вклады как банки. Конечно, лизинговые компании активно используют банковские кредиты для фондирования — привлечения средств, но зачастую их недостаточно по нескольким причинам.

Банки могут не одобрить кредит на всю величину договора лизинга, чтобы снизить свои риски, могут провести анализ лизингополучателя и не одобрить конкретную сделку. Также банк может потребовать незамедлительного погашения кредита, если сделка лизинга становится проблемной, не дожидаясь реализации предмета лизинга. Кроме того, согласование получения банковского кредита под конкретную сделку может затянуться, что ставит саму сделку под угрозу.

Таким образом, лизинговым компаниям требуется капитал вдобавок к банковскому финансированию. Часть его может покрываться собственным капиталом компании, а часть — привлекаться в виде небанковских займов, в частности в виде размещения облигаций.

Согласно данным анкетирования лизинговых компаний агентством «Эксперт РА», в среднем по отрасли на долю облигаций приходилось 5% от источников финансирования.

Плюсы облигаций лизинговых компаний

Большой выбор. На Московской бирже торгуются облигации примерно трех десятков эмитентов. Среди них есть как лидеры отрасли с высокими кредитными рейтингами, так и небольшие компании из сегмента высокодоходных облигаций (ВДО).

Кроме того, многие лизинговые компании представлены несколькими выпусками облигаций с разными сроками погашения. Есть даже такие примеры, как ГТЛК: на Московской бирже обращаются больше 20 выпусков данного эмитента. Ну а общее количество выпусков облигаций лизинговых компаний в обращении превышает полторы сотни.

Таким образом, инвестор в облигации данного сектора имеет возможность широкой диверсификации по эмитентам и срокам погашения.

Хорошая доходность. Инвесторы в облигации лизинговых компаний с высоким кредитным рейтингом (A− и выше) могут рассчитывать на эффективную доходность к погашению

коротких облигаций — почти до 12%. Эти условия можно найти по облигациям таких эмитентов, как «РЕСО-лизинг» и «Интерлизинг» с погашением до трех лет. А длинные облигации ГТЛК могут принести почти 12,5% эффективной доходности. Ну а рискованные истории типа «Солид-лизинга» или «Бэлти-гранд» предлагают до 14—15,5% доходности.

Рассылка Т—Ж о мире инвестиций

Лайфхаки о том, как делать деньги из денег, — в вашей почте раз в неделю. Бесплатно

Подписаться

Ваша почта будет в безопасности. Детали — в политике конфиденциальности

Интересный сектор. В последние годы сектор лизинга неплохо рос по основным показателям. Например, объем нового бизнеса, сумма новых договоров лизинга и совокупный портфель лизинговых компаний в 2022 году превысили аналогичные показатели 2018 года примерно на 50%. И это притом что год был крайне непростым для экономики и многие показатели оказались несколько ниже, чем в 2021 году.

А объем полученных лизинговых платежей вообще вырос примерно в два раза к показателям 2018 года и примерно на четверть к показателям 2021 года. Конечно, на это повлиял рост ставок в экономике в 2022 году, но все равно такая динамика данного показателя заслуживает внимания.

Кроме того, стоит отметить, что доля лизинга в ВВП также имеет растущую динамику: в 2018 году она составляла 1%, в 2021 — 1,7% , а в 2022 — 1,6% .

Не стоит забывать, что лизинг устроен таким образом, что, даже если у лизингополучателя появляются финансовые проблемы и он больше не может вносить платежи, лизинговая компания как собственник товара или оборудования может отдать его в лизинг другой компании или же продать. Поэтому лизинговый бизнес выглядит менее рискованным, чем, например, выдача необеспеченных кредитов.

Конечно, в данном случае важный момент — насколько ликвидным является предмет лизинга. Согласно статистике сектора, значительную часть предметов лизинга занимает транспорт, в частности автомобили. А это довольно ликвидный товар, который зачастую есть возможность реализовать по более-менее приемлемой цене с учетом его износа.

Кредитные рейтинги и их обозначения

Кредитный рейтинг некоторых лизинговых компаний

| «ВЭБ-лизинг» | AAA, отозван |

| «Европлан» | AA |

| «Совкомбанк Лизинг» | AA− |

| «ВТБ Лизинг» | AA− |

| «Росагролизинг» | AA− |

| ГТЛК | AA− |

| «Балтийский Лизинг» | A+ |

| «РЕСО-лизинг» | A+ |

| «Элемент Лизинг» | A |

| «Интерлизинг» | A− |

| «Трансфин-М» | BBB+ |

| «ПР-Лизинг» | BBB+ |

| «Лизинговая компания Дельта» | BBB |

| «Роделен» | BBB |

| «Лизинг-трейд» | BBB− |

| «Техно Лизинг» | BBB− |

| «Аквилон-лизинг» | BB+ |

| «МСБ-лизинг» | BB+ |

| «Роял Капитал» | BB+ |

| «ЭкономЛизинг» | BB+ |

| «Бизнес Альянс» | BB |

| «ДиректЛизинг» | BB |

| «Соби-лизинг» | BB |

| «Аренза-про» | BB− |

| «Пионер-лизинг» | B+ |

| «Солид-лизинг» | B+ |

| СИЛ | B+, отозван |

| «Бэлти-гранд» | Нет |

| «Лизинговая компания малого бизнеса Республики Татарстан» | Нет |

| «ВЭБ-лизинг» | AAA, отозван |

| «Европлан» | AA |

| «Совкомбанк Лизинг» | AA− |

| «ВТБ Лизинг» | AA− |

| «Росагролизинг» | AA− |

| ГТЛК | AA− |

| «Балтийский Лизинг» | A+ |

| «РЕСО-лизинг» | A+ |

| «Элемент Лизинг» | A |

| «Интерлизинг» | A− |

| «Трансфин-М» | BBB+ |

| «ПР-Лизинг» | BBB+ |

| «Лизинговая компания Дельта» | BBB |

| «Роделен» | BBB |

| «Лизинг-трейд» | BBB− |

| «Техно Лизинг» | BBB− |

| «Аквилон-лизинг» | BB+ |

| «МСБ-лизинг» | BB+ |

| «Роял Капитал» | BB+ |

| «ЭкономЛизинг» | BB+ |

| «Бизнес Альянс» | BB |

| «ДиректЛизинг» | BB |

| «Соби-лизинг» | BB |

| «Аренза-про» | BB− |

| «Пионер-лизинг» | B+ |

| «Солид-лизинг» | B+ |

| СИЛ | B+, отозван |

| «Бэлти-гранд» | Нет |

| «Лизинговая компания малого бизнеса Республики Татарстан» | Нет |

Источник: данные рейтинговых агентств

Структура лизингового рынка по видам имущества

| Доля в новом бизнесе за 2022 год | Доля в лизинговом портфеле на 01.01.2023 | |

|---|---|---|

| Грузовой автотранспорт | 29,1% | 17,6% |

| Легковые автомобили | 17,1% | 10,1% |

| Строительная и дорожно-строительная техника | 16,0% | 9,3% |

| Железнодорожная техника | 12,3% | 27,3% |

| Сельскохозяйственная техника и скот | 5,2% | 4,0% |

| Авиационный транспорт | 3,2% | 7,0% |

| Автобусы и троллейбусы | 2,6% | 2,4% |

| Морские и речные суда | 2,4% | 6,6% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | 2,2% | 1,7% |

| Оборудование для нефте- и газодобычи и переработки | 1,8% | 4,8% |

| Складское и упаковочное оборудование, погрузчики | 1,3% | 0,9% |

| Недвижимость | 1,2% | 3,5% |

| Прочее | 5,6% | 4,8% |

| Грузовой автотранспорт | |

| Доля в новом бизнесе за 2022 год | 29,1% |

| Доля в лизинговом портфеле на 01.01.2023 | 17,6% |

| Легковые автомобили | |

| Доля в новом бизнесе за 2022 год | 17,1% |

| Доля в лизинговом портфеле на 01.01.2023 | 10,1% |

| Строительная и дорожно-строительная техника | |

| Доля в новом бизнесе за 2022 год | 16,0% |

| Доля в лизинговом портфеле на 01.01.2023 | 9,3% |

| Железнодорожная техника | |

| Доля в новом бизнесе за 2022 год | 12,3% |

| Доля в лизинговом портфеле на 01.01.2023 | 27,3% |

| Сельскохозяйственная техника и скот | |

| Доля в новом бизнесе за 2022 год | 5,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,0% |

| Авиационный транспорт | |

| Доля в новом бизнесе за 2022 год | 3,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 7,0% |

| Автобусы и троллейбусы | |

| Доля в новом бизнесе за 2022 год | 2,6% |

| Доля в лизинговом портфеле на 01.01.2023 | 2,4% |

| Морские и речные суда | |

| Доля в новом бизнесе за 2022 год | 2,4% |

| Доля в лизинговом портфеле на 01.01.2023 | 6,6% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | |

| Доля в новом бизнесе за 2022 год | 2,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 1,7% |

| Оборудование для нефте- и газодобычи и переработки | |

| Доля в новом бизнесе за 2022 год | 1,8% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,8% |

| Складское и упаковочное оборудование , погрузчики | |

| Доля в новом бизнесе за 2022 год | 1,3% |

| Доля в лизинговом портфеле на 01.01.2023 | 0,9% |

| Недвижимость | |

| Доля в новом бизнесе за 2022 год | 1,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 3,5% |

| Прочее | |

| Доля в новом бизнесе за 2022 год | 5,6% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,8% |

Показатели лизингового рынка по годам, млрд рублей

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Объем нового бизнеса и стоимости имущества | 1310 | 1500 | 1410 | 2280 | 1980 |

| Сумма новых договоров лизинга | 2100 | 2550 | 2040 | 3370 | 3209 |

| Объем полученных лизинговых платежей | 1050 | 910 | 1060 | 1595 | 2029 |

| Совокупный портфель лизинговых компаний | 4300 | 4900 | 5170 | 6450 | 6750 |

| Доля лизинга в ВВП | 1,0% | 1,4% | 1,3% | 1,7% | 1,6% |

| Объем нового бизнеса и стоимости имущества | |

| 2018 | 1310 |

| 2019 | 1500 |

| 2020 | 1410 |

| 2021 | 2280 |

| 2022 | 1980 |

| Сумма новых договоров лизинга | |

| 2018 | 2100 |

| 2019 | 2550 |

| 2020 | 2040 |

| 2021 | 3370 |

| 2022 | 3209 |

| Объем полученных лизинговыхплатежей | |

| 2018 | 1050 |

| 2019 | 910 |

| 2020 | 1060 |

| 2021 | 1595 |

| 2022 | 2029 |

| Совокупный портфель лизинговых компаний | |

| 2018 | 4300 |

| 2019 | 4900 |

| 2020 | 5170 |

| 2021 | 6450 |

| 2022 | 6750 |

| Доля лизинга в ВВП | |

| 2018 | 1,0% |

| 2019 | 1,4% |

| 2020 | 1,3% |

| 2021 | 1,7% |

| 2022 | 1,6% |

Минусы облигаций лизинговых компаний

Повышенный риск. Лизинг во многом сходен с кредитом, соответственно, и деятельность лизинговых компаний сходна с банковской. А данная экономическая деятельность довольно рискованная: нужно занимать деньги под приемлемый процент, умело оценивать риски лизингополучателей, ликвидность предметов лизинга, при этом избегать кассовых разрывов.

Конечно, риски еще возрастают, когда речь идет о небольших лизинговых компаниях, не входящих в крупные финансово-промышленные холдинги и чья бизнес-модель в основном ориентируется на работу с малым и средним бизнесом как с лизингополучателями.

Сложности анализа финансового состояния. Специфика лизинговой деятельности, сходной с банковской, также добавляет сложности для анализа инвесторами того, как идут дела у компании и насколько она платежеспособна.

Если для нефинансовых компаний обычно оценивают долговую нагрузку с помощью мультипликатора net debt / EBITDA, то для финансовых более актуально следить за таким показателем, как достаточность собственного капитала.

Важными для лизинговых компаний могут быть показатели покрытия финансовых обязательств лизинговыми платежами и уровня просрочки по портфелю. Конечно, стоит обращать внимание на диверсификацию по лизингополучателям и ликвидность предметов залога.

Заслуживающие внимания облигации лизинговых компаний

Одни из важнейших показателей лизинговых компаний — объем нового бизнеса и размер текущего портфеля. По ним можно понять размер бизнеса компании и как у нее шли дела в последний год. Но стоит помнить, что места по данным показателям не всегда коррелируют с кредитным рейтингом компании, ведь крупный размер бизнеса не всегда означает его высокую надежность — и наоборот.

Рейтинг лизинговых компаний, эмитентов облигаций, по итогам 2022 года, млрд рублей

| Объем нового бизнеса | Место в общем рейтинге | Текущий портфель | Место в общем рейтинге | |

|---|---|---|---|---|

| «ВТБ Лизинг» | 174,2 | 4 | 627,1 | 4 |

| «Европлан» | 134,1 | 5 | 262,3 | 6 |

| «Балтийский Лизинг» | 107,2 | 6 | 163,9 | 9 |

| ГТЛК | 90,2 | 7 | 1129,3 | 1 |

| «РЕСО-лизинг» | 71,3 | 8 | 151,4 | 10 |

| «Росагролизинг» | 67,4 | 10 | 167,3 | 8 |

| «Интерлизинг» | 31,7 | 12 | 52,3 | 14 |

| «Совкомбанк Лизинг» | 29,0 | 14 | 50,0 | 16 |

| «Элемент Лизинг» | 13,8 | 20 | 17,1 | 27 |

| «Лизинговая компания Дельта» | 7,5 | 26 | 16,4 | 28 |

| «ПР-лизинг» | 3,3 | 35 | 7,3 | 38 |

| «Лизинг-трейд» | 2,9 | 39 | 6,1 | 41 |

| «Соби-лизинг» | 2,4 | 43 | 3,3 | 54 |

| «Техно Лизинг» | 2,0 | 47 | 4,1 | 50 |

| «Роделен» | 1,5 | 53 | 2,8 | 58 |

| «ДиректЛизинг» | 1,4 | 55 | 2,3 | 62 |

| «ЭкономЛизинг» | 1,1 | 59 | 1,8 | 71 |

| «Аренза-про» | 0,9 | 72 | 1,2 | 86 |

| «Бэлти-гранд» | 0,8 | 76 | 1,6 | 80 |

| «МСБ-лизинг» | 0,7 | 77 | 1,6 | 78 |

| «Лизинговая компания малого бизнеса Республики Татарстан» | 0,7 | 79 | 1,9 | 68 |

| «Аквилон-лизинг» | 0,5 | 86 | 1,1 | 88 |

| СИЛ | 0,5 | 88 | 2,2 | 63 |

| «Пионер-лизинг» | 0,4 | 90 | 1,7 | 73 |

| «Бизнес Альянс» | 0,4 | 93 | 3,2 | 55 |

| «ВТБ Лизинг» | |

| Объем нового бизнеса | 174,2 |

| Место по объему нового бизнеса в общем рейтинге | 4 |

| Текущий портфель | 627,1 |

| Место по портфелю в общем рейтинге | 4 |

| «Европлан» | |

| Объем нового бизнеса | 134,1 |

| Место по объему нового бизнеса в общем рейтинге | 5 |

| Текущий портфель | 262,3 |

| Место по портфелю в общем рейтинге | 6 |

| «Балтийский Лизинг» | |

| Объем нового бизнеса | 107,2 |

| Место по объему нового бизнеса в общем рейтинге | 6 |

| Текущий портфель | 163,9 |

| Место по портфелю в общем рейтинге | 9 |

| ГТЛК | |

| Объем нового бизнеса | 90,2 |

| Место по объему нового бизнеса в общем рейтинге | 7 |

| Текущий портфель | 1129,3 |

| Место по портфелю в общем рейтинге | 1 |

| «РЕСО-лизинг» | |

| Объем нового бизнеса | 71,3 |

| Место по объему нового бизнеса в общем рейтинге | 8 |

| Текущий портфель | 151,4 |

| Место по портфелю в общем рейтинге | 10 |

| «Росагролизинг» | |

| Объем нового бизнеса | 67,4 |

| Место по объему нового бизнеса в общем рейтинге | 10 |

| Текущий портфель | 167,3 |

| Место по портфелю в общем рейтинге | 8 |

| «Интерлизинг» | |

| Объем нового бизнеса | 31,7 |

| Место по объему нового бизнеса в общем рейтинге | 12 |

| Текущий портфель | 52,3 |

| Место по портфелю в общем рейтинге | 14 |

| «Совкомбанк Лизинг» | |

| Объем нового бизнеса | 29,0 |

| Место по объему нового бизнеса в общем рейтинге | 14 |

| Текущий портфель | 50,0 |

| Место по портфелю в общем рейтинге | 16 |

| «Элемент Лизинг» | |

| Объем нового бизнеса | 13,8 |

| Место по объему нового бизнеса в общем рейтинге | 20 |

| Текущий портфель | 17,1 |

| Место по портфелю в общем рейтинге | 27 |

| «Лизинговая компания Дельта» | |

| Объем нового бизнеса | 7,5 |

| Место по объему нового бизнеса в общем рейтинге | 26 |

| Текущий портфель | 16,4 |

| Место по портфелю в общем рейтинге | 28 |

| «ПР-лизинг» | |

| Объем нового бизнеса | 3,3 |

| Место по объему нового бизнеса в общем рейтинге | 35 |

| Текущий портфель | 7,3 |

| Место по портфелю в общем рейтинге | 38 |

| «Лизинг-трейд» | |

| Объем нового бизнеса | 2,9 |

| Место по объему нового бизнеса в общем рейтинге | 39 |

| Текущий портфель | 6,1 |

| Место по портфелю в общем рейтинге | 41 |

| «Соби-лизинг» | |

| Объем нового бизнеса | 2,4 |

| Место по объему нового бизнеса в общем рейтинге | 43 |

| Текущий портфель | 3,3 |

| Место по портфелю в общем рейтинге | 54 |

| «Техно Лизинг» | |

| Объем нового бизнеса | 2,0 |

| Место по объему нового бизнеса в общем рейтинге | 47 |

| Текущий портфель | 4,1 |

| Место по портфелю в общем рейтинге | 50 |

| «Роделен» | |

| Объем нового бизнеса | 1,5 |

| Место по объему нового бизнеса в общем рейтинге | 53 |

| Текущий портфель | 2,8 |

| Место по портфелю в общем рейтинге | 58 |

| «ДиректЛизинг» | |

| Объем нового бизнеса | 1,4 |

| Место по объему нового бизнеса в общем рейтинге | 55 |

| Текущий портфель | 2,3 |

| Место по портфелю в общем рейтинге | 62 |

| «ЭкономЛизинг» | |

| Объем нового бизнеса | 1,1 |

| Место по объему нового бизнеса в общем рейтинге | 59 |

| Текущий портфель | 1,8 |

| Место по портфелю в общем рейтинге | 71 |

| «Аренза-про» | |

| Объем нового бизнеса | 0,9 |

| Место по объему нового бизнеса в общем рейтинге | 72 |

| Текущий портфель | 1,2 |

| Место по портфелю в общем рейтинге | 86 |

| «Бэлти-гранд» | |

| Объем нового бизнеса | 0,8 |

| Место по объему нового бизнеса в общем рейтинге | 76 |

| Текущий портфель | 1,6 |

| Место по портфелю в общем рейтинге | 80 |

| «МСБ-лизинг» | |

| Объем нового бизнеса | 0,7 |

| Место по объему нового бизнеса в общем рейтинге | 77 |

| Текущий портфель | 1,6 |

| Место по портфелю в общем рейтинге | 78 |

| «Лизинговая компания малого бизнеса Республики Татарстан» | |

| Объем нового бизнеса | 0,7 |

| Место по объему нового бизнеса в общем рейтинге | 79 |

| Текущий портфель | 1,9 |

| Место по портфелю в общем рейтинге | 68 |

| «Аквилон-лизинг» | |

| Объем нового бизнеса | 0,5 |

| Место по объему нового бизнеса в общем рейтинге | 86 |

| Текущий портфель | 1,1 |

| Место по портфелю в общем рейтинге | 88 |

| СИЛ | |

| Объем нового бизнеса | 0,5 |

| Место по объему нового бизнеса в общем рейтинге | 88 |

| Текущий портфель | 2,2 |

| Место по портфелю в общем рейтинге | 63 |

| «Пионер-лизинг» | |

| Объем нового бизнеса | 0,4 |

| Место по объему нового бизнеса в общем рейтинге | 90 |

| Текущий портфель | 1,7 |

| Место по портфелю в общем рейтинге | 73 |

| «Бизнес Альянс» | |

| Объем нового бизнеса | 0,4 |

| Место по объему нового бизнеса в общем рейтинге | 93 |

| Текущий портфель | 3,2 |

| Место по портфелю в общем рейтинге | 55 |

Крупные компании. Большинство крупных лизинговых компаний входят в финансово-промышленные группы или принадлежат государству. Так, «ВТБ Лизинг», «ВЭБ Лизинг» и «Совкомбанк Лизинг» принадлежат одноименным банкам, «Балтийский лизинг» входил в группу банка «Открытие», а в конце 2022 года был продан банку непрофильных активов «Траст».

«Интерлизинг» принадлежит банку «Уралсиб», а «РЕСО-лизинг» входит в одноименную страховую группу. В свою очередь, «Европлан» принадлежит публичному инвестиционному холдингу SFI, а ГТЛК и «Росагролизинг» — государству.

Источник https://gazprombank.investments/blog/market/leasing-market/

Источник https://journal.tinkoff.ru/news/leasing-bonds/