Сбережения как источник инвестиций. Факторы роста инвестиций

Инвестиции как долгосрочные вложения капитала с целью получения дохода. Сущность сбережений как источника инвестиций. Связь между доходами индивида и его сбережениями. Кривая сбережений, ее функция. Уровень сбережений. Организованность финансового рынка.

| Рубрика | Экономика и экономическая теория |

| Вид | реферат |

| Язык | русский |

| Дата добавления | 27.10.2010 |

| Размер файла | 67,7 K |

- посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Государственное образовательное учреждение

высшего профессионального образования

Реферат

ТЕМА: «Сбережения как источник инвестиций. Факторы роста инвестиций»

- Введение

- 1. Сущность сбережений как источника инвестиций

- 2. Уровень сбережений

- Заключение

- Список использованных источников

- Введение

- Инвестиции — долгосрочные вложения капитала с целью получения дохода.

- Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговоренные сроки независимо от прибыльности проекта, инвестиции возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены.

- С позиции монетарной теории денег, средства можно направить на потребление или сбережение. Простое сбережение изымает средства из оборота и создаёт предпосылки для кризисов. Инвестирование вовлекает сбережения в оборот. Оно может происходить напрямую или косвенно (размещение временно свободных средств на депозит в банк, который уже сам инвестирует).

- Т.о. инвестиции и сбережения — это два основных понятия инвестиционной деятельности, неизменно взаимосвязанных друг с другом. И именно эту взаимосвязь мы рассмотрим данном реферате.

- 1.Сущность сбереженийкак источника инвестиций

- Инвестиционный процесс начинается с формирования денежных средств и заканчивается созданием реальных активов в форме производственных зданий и сооружений, оборудования и технологии, объектов бытовой и социальной инфраструктуры. В современной теории выделяют два фундаментальных понятия — «сбережения» и «инвестиции». Сбережения хозяйствующих субъектов, семейных хозяйств и государства выступают как потенциальные инвестиции в национальное хозяйство, а последние являются реализованными сбережениями. Дело в том, что в экономической литературе нет единой точки зрения относительно содержания и взаимоотношения этих категорий. Представители различных направлений экономической теории вкладывают не совсем одинаковое содержание в названные категории.

- В отечественной литературе сбережения определялись как часть личного дохода, которая остается неиспользованной при затратах на текущие потребительские нужды и накапливается. В работах современных западных экономистов сбережениями называется та часть дохода семейного хозяйства, которая не идет на покупку товаров и услуг, а также на уплату налогов. Некоторые западные экономисты не связывают сбережения только с доходами семейных хозяйств или личными доходами.

- Дж. Кейнс определял сбережения как превышение дохода над потреблением. Определенная часть суммы этого превышения сберегается не только отдельными гражданами, но и центральными правительствами, местными органами власти и коммерческими организациями.

- У. Шарп характеризовал сбережения как «отложенное потребление».

- Следует полагать, что наиболее логичную позицию занимают те исследователи, которые связывают сбережения не только с личными доходами физических лиц, но и с доходами юридических лиц и государства.

- Если доходы от реализации готового продукта превышают издержки на его производство и сбыт, то предприятие получит прибыль. Часть этой прибыли после уплаты налоговых платежей в бюджетный фонд изымают собственники предприятия на цели личного потребления или сбережения. Другая часть прибыли остается в распоряжении предприятия на цели его развития.

- Сбережения общества могут возрастать также за счет средств бюджетного фонда в случае превышения его доходов над расходами. При дефиците бюджета сбережения общества будут понижаться. Уровень сбережений для каждого отдельного гражданина или предпринимателя может определяться специфическими причинами (выгодная сделка, высокая трудоспособность, выигрыш, получение наследства и т. д.).

- Важный фактор, определяющий уровень сбережений, — их безопасность. Если семейные хозяйства и коммерческие организации не уверены в будущих доходах, то они постараются использовать их не на инвестиции, а на текущее потребление.

- Аналогичные взгляды на содержание категории «сбережения» получили распространение и среди современных российских ученых, которые связывают сбережения не только с личными доходами населения, но и с доходами государства и предприятий. Предприятия сберегают средства для инвестирования — на расширение производства и увеличение прибыли. Домашние хозяйства сберегают их по ряду причин: мотивы обеспечения старости и передачи состояния детям, накопление для покупки недвижимости и дорогостоящих предметов длительного пользования, получения образования и др.

- Если доходы от реализации продукции превышают затраты на ее производство, предприятие имеет прибыль. Часть этой прибыли превращается в личные доходы собственников и используется на потребление или принимает форму сбережений. Другая часть прибыли остается на предприятии и используется для различных целей, в том числе на развитие и совершенствование производства. Эта часть прибыли находится в распоряжении предприятия как юридического лица и выступает как излишек дохода над производственными затратами, т.е. является сбережениями.

- Сбережения общества могут увеличиваться и за счет средств государственного бюджета в случае превышения доходов бюджета над расходами. При дефиците бюджета сбережения общества будут уменьшаться. Однако за счет средств государственного бюджета сооружаются объекты социально-бытовой и производственной инфраструктуры (школы, больницы, дороги, мосты и т.п.). Эту часть бюджетных средств также следует относить к сбережениям, поскольку они не используются на текущее потребление.

- Таким образом, сбережения — превышение дохода над потреблением. Сбережения общества складываются из сбережений личных доходов населения, нераспределенной прибыли предприятий и некоторой части средств государственного бюджета. Потребление и сбережение зависят от размера дохода:

- Связь между доходами индивида и его сбережениями определяет функция сбережения.

- Кривая сбережений, расположенная ниже точки Е, свидетельствует, что сбережения отрицательные, на этом участке потребление индивида превышает его доходы (он вынужден брать взаймы средства на существование). В точке Е весь доход идет на потребление и сбережения отсутствуют (равны 0). По мере роста дохода субъект имеет возможность все больше средств сберегать. При этом при каждом увеличении дохода прирост сбережений растет. Таким образом, увеличение доходов вызывает рост сбережений, при этом предельная склонность к сбережению также возрастает. Сбережения и инвестиции являются взаимосвязанными категориями. Существует три варианта соотношения между инвестициями и сбережениями.

- Рис. 1. Функция сбережения

- 1. Неравновесие в сторону инвестиционного спроса. B этом случае недостаточный объем сбережений ограничивает размеры инвестиций, расширение производства будет меньше, чем в условиях равновесия. Вместе с тем, чем меньше сбережения, тем больше доходов направляется на увеличение текущего спроса. Все это оказывает повышающее давление на цены, дезорганизует товарные рынки, усиливает инфляционные процессы.

- 2. Неравновесие в сторону предложения сбережений. Комбинация низкого текущего спроса и мощного притока инвестиций приведет к быстрому развертыванию производства. Это может обернуться падением цен, промышленным спадом и ростом безработицы.

- 3. Инвестиции и сбережения сбалансированы по объемам. При этом возможно несовпадение реальных потоков инвестиций и инвестиционного спроса. Слишком высокие процентные ставки делают кредиты недоступными для мелких и средних предпринимателей; государство, привлекающее сбережения для финансирования своей деятельности, препятствует их превращению в частные инвестиции и др.

- Сбережения являются необходимым звеном инвестиционного процесса. Инвестиции предполагают сбережения, но не все сбережения становятся инвестициями. Сбережения, оставаясь у владельца без движения, не становятся инвестициями. Инвестициями становятся те сбережения, которые используются с целью извлечения дохода в будущем. Таким образом, сбережения представляют собой потенциальные инвестиции, а инвестиции выступают как реализованные сбережения, направленные на получение экономического или социального эффекта. Отличие инвестиций от сбережений:

- — инвестиции характеризуются определенным риском;

- — инвестиции предопределяют отвлечение средств от их владельцев на довольно длительный период;

- — инвестиции должны давать их владельцам какие-либо выгоды (прибыль, доход).

- При анализе инвестиционной значимости сбережений населения принято выделять организованные и неорганизованные формы сбережений. Под организованными сбережениями понимают сбережения, осуществляемые в виде вкладов в банки и ценные бумаги. Эта форма сбережений представляет собой денежные ресурсы, которые аккумулированы различными институтами финансового рынка и могут быть сравнительно легко трансформированы в инвестиции. Неорганизованные сбережения — это сбережения в форме наличной валюты, которые остаются на руках у населения. Эти сбережения представляют собой потенциальный инвестиционный ресурс.

- Проблема заключается в том, что сбережения делаются одними хозяйствующими агентами, а инвестиции могут осуществлять другие хозяйствующие субъекты. Сбережения населения являются источником инвестиций, но оно непосредственно инвестированием не занимается. Источником инвестиций являются и накопления предприятий и организаций, и в данном случае сберегатель и инвестор совпадают. Однако роль сбережений домашних хозяйств, не являющихся одновременно и предпринимателями, значительна, и несовпадение процессов сбережения и инвестирования вследствие указанных различий может привести экономику в состояние, отклоняющееся от равновесия.

- Отношения общества к сбережениям, их общие размеры и соотношение составных частей формируются под влиянием совокупности экономических, социальных и политических условий, среди которых можно отметить:

- — уровень развития производства — в условиях роста и повышения эффективности производства появляется возможность увеличивать не только потребляемую, но и сберегаемую часть производимого дохода, и, наоборот, при падении производства населению и предприятиям приходится думать не о том, сколько дохода направить на сбережение, а об удовлетворении текущих потребностей. Если нет превышения доходов над расходами, нет и условий для сбережений;

- — гарантия безопасности сбережений — при отсутствии безопасности сбережений члены общества будут стремиться использовать свои доходы на текущее потребление. По мере развития производительных сил общества увеличиваются возможности для сбережений как вследствие увеличения избытка дохода над потреблением, так и в результате роста степени безопасности вложений;

- — рост налогов, отчислений на социальное страхование приводит к сокращению доходов и сбережений;

- — повышение цен вызывает разную реакцию в сбережениях у групп населения с разными доходами, но, как правило, снижает уровень сбережений;

- — ажиотажный спрос, рост предложения на рынке могут способствовать резкому росту потребления и, как следствие, сокращению сбережений.

- Владельцы свободных денежных средств не всегда могут желать использовать свои накопления на инвестиции. Но при наличии финансового посредника возможно их использование для инвестиций. Однако для этого финансовый посредник должен взять на себя риск инвестиций, получая определенный процент доходов за свой услуги.

- В условиях стабильного развития экономики большая часть сбережений превращается в инвестиции. Нестабильность экономического положения в стране, кризисное состояние экономики, высокие темпы инфляции приводят к тому, что значительная часть сбережений не вовлекается в инвестиционный процесс, а используется на товарные запасы или расходуется на приобретение иностранной валюты. Другая часть сбережений направляется в сферы, где ожидается более высокая прибыль и более быстрое ее получение. Значительная часть инвестиций приобретает краткосрочный, спекулятивный характер. Доля долгосрочных производственных инвестиций сокращается. Это приводит к падению темпов роста производства, сокращению занятости, снижению уровня потребления и сбережений.

- Таким образом, сбережения и инвестиции тесно взаимосвязаны и взаимообусловлены. Сбережения выступают как будущие инвестиции в предпринимательскую деятельность. Чем благоприятнее экономическая и социальная обстановка в обществе, тем выше степень безопасности вложений, тем большую долю сбережений трансформируют в инвестиции. В развитых странах практически все сбережения принимают форму инвестиций в национальное хозяйство.

- 2.Уровень сбережений

- Совокупность экономических, социальных и политических условий формирует определенное отношение общества к сбережению и обусловливает как общие размеры сбережений, так и соотношение их составных частей.

- Уровень сбережений для каждого отдельного члена общества или хозяйствующего субъекта может определяться порой сугубо специфическими причинами (высокая трудоспособность, удачная сделка, получение наследства, выигрыш и т. п.), однако в масштабах всего общества размеры сбережений определяются, прежде всего, уровнем развития производства. Именно в условиях роста и повышения эффективности производства появляется возможность увеличивать не только потребляемую, но и сберегаемую часть производимого дохода. Напротив, в условиях значительного падения производства сокращаются возможности наращивания сбережений у подавляющей части населения и предприятий. В этом случае и населению, и предприятиям приходится думать не о завтрашнем дне, не о том, сколько дохода направить на сбережение, а о том, как удовлетворить свои насущные потребности при уменьшении доходов населения или как покрыть производственные издержки предприятий при снижении доходов от реализации продукции. Если нет превышения дохода над расходами, то, следовательно, нет и условий для сбережений.

- Весьма существенным фактором, определяющим уровень сбережений общества, является также гарантия безопасности сбережений. Если члены общества не уверены в том, что в будущем они смогут воспользоваться плодами своих сбережений, то они будут стремиться к тому, чтобы использовать все свои доходы на текущее потребление. Причинами низкого уровня сбережений в докапиталистических обществах были не только низкий уровень эффективности производства и чрезвычайно скудные возможности для сбережений, но и отсутствие безопасности сбережений.

- По мере развития производительных сил общества увеличивались возможности для сбережений вследствие как увеличения избытка дохода над потреблением, так и роста степени безопасности вложений. В конце XX в. в развитых странах сложилась стабильная экономическая и политическая обстановка и существуют все условия для сохранения и преумножения своих сбережений. Конечно, и здесь есть случаи, когда сбережения могут быть быстро потеряны путем обмана, мошенничества, непродуманных действий, но это является скорее исключением, чем правилом.

- В ряде развивающихся стран ситуация складывается по-иному. Нестабильность экономической обстановки, инфляция, внутриполитические конфликты не обеспечивают безопасности сбережений населения и обусловливают при прочих равных условиях более низкий уровень сбережений. Если учесть, что здесь (в развивающихся странах) более низкий уровень производительности труда и эффективности производства, то легко понять, что возможности сбережений здесь значительно ниже, чем в развитых странах.

- В условиях существования Советского Союза размеры личных сбережений населения были обусловлены двумя факторами. С одной стороны, уровень доходов не мог обеспечить значительных личных сбережений. Однако, с другой стороны, жесткое регулирование инфляционных процессов в течение длительного времени, гарантия безопасности обеспечивали ежегодный прирост денежных сбережений населения. Этому способствовало и то, что сам по себе невысокий уровень зарплаты вынуждал людей постоянно сберегать некоторую ее часть, чтобы, накопив определенную сумму, сделать какие-либо, даже порой незначительные, покупки. В конце 1980-х гг. всеобщий дефицит товаров привел к тому, что значительная часть денежных доходов населения оказалась необеспеченной товарами, нарастал «отложенный спрос», и часть доходов, предназначенных для потребления, вынужденно попадала в категорию сбережений.

- В условиях галопирующей инфляции в России в начале 1990-х гг. делать сбережения в рублях стало нецелесообразно. Для населения оказывалось выгоднее сразу после получения зарплаты осуществлять закупку товаров или превращать рубли в иностранную валюту, так как проценты по вкладам в банках или доходы от вложения в ценные бумаги не покрывали уровня инфляции и денежные средства постоянно «таяли». Для предприятий вложения в производственную сферу зачастую были нерентабельными, поэтому даже те предприятия, которые имели возможности для расширения производства, вынуждены были отказаться от подобных действий.

- Из всего сказанного выше можно заключить, что сбережения и инвестиции являются взаимосвязанными категориями. Сбережения являются потенциальными инвестициями, а инвестиции выступают как реализованные сбережения, направленные на получение экономического или социального эффекта. Чем благоприятнее экономические и социальные условия, чем выше степень безопасности вложений, тем больше сбережений превращается в инвестиции. В развитых странах, где созданы достаточно надежные условия для безопасности сбережений, практически все сбережения становятся инвестициями. В условиях замены наличного денежного оборота электронными карточками даже деньги, предназначенные для текущего потребления, с помощью финансовой системы вовлекаются в инвестиционный процесс.

- По-иному обстоит дело в условиях нестабильной ситуации. Здесь далеко не все сбережения превращаются в инвестиции. В условиях высокой инфляции население, да и предприятия стремятся побыстрее превратить деньги в товарные запасы или в иностранную валюту. Это приводит к тому, что значительная часть сбережений выпадает из инвестиционного процесса. Примером подобного развития событий может служить ситуация в России.

- Специфика нашей страны времен советского периода состояла в том, что значительная часть сбережений населения носила вынужденный характер из-за невозможности «отоварить» свои денежные доходы. Именно по этой причине сберегательная квота (доля сбережений в совокупном доходе) в Советском Союзе в 1990 г. составляла 12% и в два раза превышала соответствующий показатель в США 1 .

- В начале 1990-х гг. рост денежных сбережений населения увеличился. Из-за ожидания возможности проведения денежной конфискационной реформы и невозможности превратить деньги в товары вследствие недостатка последних увеличился приток денег в Сбербанк. К концу 1991 г. общая сумма вкладов населения в Сбербанке (с учетом начисленной в апреле 1991г. компенсации в размере 142 млрд. руб.) составила около 645 млрд. руб., вложения в акции, облигации и другие ценные бумаги составляли 80—90 млрд. руб., а запасы наличных денег на руках у населения — 280—290 млрд. руб. Разумеется, значительная часть этих сбережений представляла собой вынужденные сбережения, обусловленные отсутствием соответствующего товарного покрытия. *

- Отказ правительства индексировать вклады в Сбербанке в связи с инфляцией привел к тому, что подавляющая масса вкладчиков по существу потеряла свои сбережения. В этом положении оказались как те, кто в 1992 г. снял свои вклады и использовал их для приобретения потребительских товаров по многократно возросшим ценам, так и те, кто оставил из на счетах в Сбербанке. Причина состояла в том, что темпы инфляции в 1992—1995 гг. значительно превосходили размеры процентных ставок по вкладам. Формой сохранения сбережений (порой достаточно скудных) этой части населения могло бы стать вложение средств в высокодоходные ценные бумаги финансового сектора или в государственные ценные бумаги. Однако в начале 1990-х гг. такие ценные бумаги фактически не выпускались. Возникшие в дальнейшем многочисленные «финансовые пирамиды» имели своей целью не сохранение денежных средств вкладчиков, а изъятие сбережений многочисленной части населения. Реально возможности приобрести более или менее надежные ценные бумаги у населения появились только с осени 1995г. в связи с выпуском облигаций государственного сберегательного займа (ОГСЗ).

- Нестабильность экономического положения, высокие темпы инфляции, неразвитость фондового рынка способствовали тому, что население в целях спасения своих сбережений начало все более активно вкладывать средства в покупку иностранной валюты.

- Экономический рост в долговременном плане определяется в первую очередь уровнем тех инвестиций, которые направляются на увеличение производственного аппарата, его модернизацию и реконструкцию, на научно-исследовательские и опытно-конструкторские работы. Однако не последнюю роль играют и вложения, связанные с повышением образовательного и культурного уровня, укрепления здоровья и улучшения бытовых условий населения.

- На макроуровне инвестиционный процесс заключается в том, что сбережения населения, юридических лиц и часть доходов государст-на (то, что не использовано на потребление) превращаются в производственное оборудование, здания и сооружения, технологию, материалы и энергию (инвестиционные товары), в результате чего происходит расширение производства в масштабах общества. Рост производства увеличивает возможности для сбережений, которые являются потенциальными инвестициями; сбережения, превращаясь в инвестиции, ведут к расширению производства и т. д. Как экономическая категория инвестиционный процесс выражает отношения, которые возникают между его участниками по поводу формирования и использования инвестиционных ресурсов в целях расширения и совершенствования производства.

- Важнейшим фактором, который определяет уровень инвестиций в масштабах общества, является соотношение между потреблением и сбережением. Причем от этого соотношения зависит не только сегодняшнее, но и завтрашнее потребление. Чем больше общество проедает сегодня, тем меньше оно сберегает, а следовательно, тем меньше уровень инвестиций. В свою очередь, чем меньше уровень инвестиций сегодня, тем меньше возможностей для увеличения уровня потребления в будущем. Сама же пропорция между потреблением и сбережением определяется, как уже отмечалось выше, достигнутым уровнем производительности труда и уровнем доходов населения. Другим важным фактором, определяющим уровень инвестиций в обществе, является безопасность вложений. Собственники сбережений будут вкладывать свои средства даже в условиях минимальной прибыли, если будут уверены в том, что свои средства они не потеряют. Напротив, если есть угроза потерять вложенные средства, то все большая часть сбережений не будет вовлекаться в инвестиционный процесс. Пример России в этом плане является весьма показательным. Часть населения, наученная горьким опытом потери своих сбережений, находившихся на счетах в Сбербанке, а затем потери средств, вложенных в «финансовые пирамиды», продолжает в значительных масштабах хранить свои сбережения в иностранной валюте В условиях нестабильности речь идет не о том, как нарастить своп средства, а только о том, как их сохранить.

- Следующим фактором, который оказывает влияние на превращение сбережений в инвестиции, является уровеньприбыли на инвестиции. Этот фактор всегда действует в совокупности с фактором безопасности. Чем выше ожидаемая прибыль от вложений, тем выше риск данных инвестиций. Менее рисковые вложения, как правило, приносят меньшую прибыль. Но даже если мы имеем дело с практически безрисковыми вложениями (к каковым обычно относят вложения в государственные ценные бумаги), то и эти инвестиции должны иметь какой-то минимальный размер прибыльности, ниже которого владельцы сбережений не захотят осуществлять инвестиции.

- Еще один фактор, влияющий на уровень и интенсивность инвестиций,— это степень организованности финансового рынка. Как было показано выше, немалая часть инвестиционных ресурсов в современных условиях формируется за счет сбережений населения. Однако население практически лишено возможности непосредственно осуществлять инвестиции в производство. Его участие в основном осуществляется с помощью финансового рынка. И если финансовый рынок хорошо организован, то даже те денежные средства, которые оказываются свободными на незначительный срок (например, деньги, предназначенные на текущее потребление населения от одной выплаты зарплаты до другой), также вовлекаются в инвестиционный процесс. Кроме того, инвестициями становятся также временно свободные денежные средства предприятий.

- Все эти факторы характеризуют способность общественного механизма превращать сбережения в инвестиции.

- Заключение

- В условиях благоприятного развития событий, стабильного развития экономики подавляющая часть сбережений действительно превращается в инвестиции. В то же время нестабильность экономического положения в стране, кризисное состояние экономики, высокие темпы инфляции приводят к тому, что значительная часть сбережений не превращается в инвестиции, не вовлекается в инвестиционный процесс, а используется на товарные запасы или расходуется на приобретение иностранной валюты. Другая часть сбережений направляется в сферы, где ожидается более высокая прибыль и более быстрое ее получение. Значительная часть инвестиций приобретает краткосрочный, спекулятивный характер. Доля долгосрочных производственных инвестиций сокращается, что приводит к падению тем-1ов роста производства, сокращению занятости, а, следовательно, снижению уровня, как потребления, так и сбережений.

- Списокиспользованных источников

1. Бланк И. А. Инвестиционный менеджмент: Учебный курс. 2009.

2. Бочаров В. В. Инвестиционный менеджмент. СПб: изд-во «Питер», 2009.

3. Долан Э. Дж., Линдей Д. Рынок: микроэкономическая модель. СПб, 2002.

4. Кейнс Дж. Общая теория занятости, процента и денег // Антология экономической классики. М., 2008.

5. Макконел К. Р., Брю С. Л. Экономика. М., 2002.

Подобные документы

Сбережения, как источник инвестиций. Факторы роста инвестиций

Теоретические аспекты инвестиционного процесса и понятия сбережений. Характеристика сбережений, как потенциальных инвестиций, а инвестиций, как реализованных сбережений, направленных на получение экономического эффекта. Уровень прибыли на инвестиции.

Экономическая сущность инвестиций и их виды

Сущность сбережений и инвестиций в рыночной экономике. Сбережения как основной источник инвестиций. Анализ проблем превращения сбережений в инвестиции в России. Понятие, виды и функции инвестиций. Сбережения и модели макроэкономического равновесия.

Инвестиции и сбережения

Сущность сбережений и инвестиций в рыночной экономике, сравнительный анализ этих понятий. Роль инвестиций в производственных отношениях и в рыночной экономике. Денежные сбережения населения как финансовый ресурс рынка инвестиций. Особенности инвестиций.

Сбережения и инвестиции в рыночной экономике

Экономическая сущность инвестиций и их разновидности. Инвестиционный спрос со стороны предприятий (фирм). Сбережения как основной источник инвестиций, модель макроэкономического равновесия «I-S». Проблемы превращения сбережений в инвестиции в России.

Сбережения и инвестиции в рыночной экономике

Сущность инвестиций и их виды. Спрос на инвестициист. Сбережения как основной источник инвестиций. Модель макроэкономического равновесия «I-S». Проблемы превращения сбережений в инвестиции в России. Внутренние внешние источники финансирования.

Сбережения

Определение сбережений. Основной вид сбережений в России (статистические данные). Краткая характеристика теорий, описывающих сбережения. Цель сбережений. Преимущества и недостатки сбережений. Склонность к сбережениям. Стратегия сбережений.

Функции сбережений и инвестиций в рыночной экономике

Сущность инвестиций, их виды и источники, роль в развитии национального хозяйства. Модель макроэкономического равновесия «I-S». Проблемы превращения сбережений в инвестиции в экономике современной России. Задача на определение равновесного уровня дохода.

- главная

- рубрики

- по алфавиту

- вернуться в начало страницы

- вернуться к началу текста

- вернуться к подобным работам

Сбережения и инвестиции в рыночной экономики

Все мы знаем, что в современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках, острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование. Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества.

Роль инвестиций в экономике нельзя переоценить, именно посредством инвестиций реализуются достижения научно-технического прогресса, от них зависят изменения структуры производства, темпы экономического роста, следовательно, и возможности увеличения потребления и роста благосостояния, а сбережения обычно рассматриваются в качестве основы инвестиций.

Из всего вышеперечисленного можно сделать вывод, что данная тема является важной и, безусловно, актуальной как для всех стран, так, в особенности, и для российской экономики, долгосрочный устойчивый рост которой может быть обеспечен лишь в условиях притока в экономику широкомасштабных инвестиций, как внешних, так и внутренних.

Целью курсовой работы является исследование вопросов связанных с процессами инвестирования сбережений, спроса на инвестиции и проблем превращения сбережений в инвестиции в российской экономике.

В соответствие с поставленной целью решаются следующие задачи:

- исследовать сущность инвестиций и их виды, спрос на инвестиции;

- рассмотреть сбережения как основной источник инвестиций, а так же рассмотреть модель макроэкономического равновесия «I – S»;

- исследовать проблемы превращения сбережений в инвестиции в российской экономике и сделать соответствующие выводы.

ГЛАВА 1. СУЩНОСТЬ ИНВЕСТИЦИЙ

1.1 Понятие инвестиций и их виды

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции — это те экономические ресурсы, которые направляются па увеличение реального капитала общества, в том числе и человеческого.

Экономическое содержание инвестиций находит выражение в использовании сбережений на создание, расширение и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала. Исходя из экономического содержания инвестиций, можно определить их направления. Это научные исследования и опытно-конструкторские разработки; подготовка и переподготовка кадров; исследование рынка и продвижение товара; закупки нового оборудования, техники и технологии; строительство новых производственных зданий и сооружений; дополнительные закупки сырья и материалов; строительство жилья и объектов социального назначения.

В макроэкономике инвестиции – есть часть расходов, состоящая из расходов на новые средства производства (производственные или фиксированные инвестиции), инвестиций в новое жильё, и прироста товарных запасов. Т.е., инвестиции – это часть валового внутреннего продукта, не потребленная в текущем периоде, и обеспечивающая прирост капитала в экономике. [14, c. 45]

Инвестиции подразделяются на реальные (капиталообразующие) и финансовые.

Реальные (капиталообразующие) инвестиции — это средства, направляемые на увеличение основных фондов и оборотного капитала с целью последующего получения конкретного результата (дохода). Другими словами, реальные инвестиции — это долгосрочные вложения средств в отрасли материального производства.

Финансовые инвестиции — это долгосрочные и краткосрочные вложения средств организаций в ценные бумаги других организации, в процентные облигации государственных и местных займов, в уставные капиталы других организаций, находящихся на территории страны или за ее пределами, а также предоставленные другим организациям займы.

Инвестиции также подразделяются на прямые и портфельные.

Прямые инвестиции — это вложения средств, сделанные юридическими и физическими лицами, полностью владеющими организацией (предприятием) или контролирующими не менее 10% акций или акционерного капитала этой организации (предприятия).

Портфельные инвестиции — это вложения средств в долгосрочные ценные бумаги, в покупку акций, не дающих право вкладчикам влиять на функционирование предприятий, организаций и составляющих менее 10% в общем акционерном капитале этих предприятий, организаций, а также облигаций, векселей и других долговых ценных бумаг собственного и заемного капитала. Инвестиции, не подпадающие под определение прямых и портфельных, относятся к прочим [13].

В области инвестиционной деятельности организации (предприятия) определяют наиболее эффективные направления инвестирования и формы инвестиционных вложений. Они ставят перед собой задачи определения оптимальных объемов, структуры, направлений капитальных вложений, роста основного капитала (основных фондов), их обновления на основе новейших достижений науки и техники и в итоге, на основании всего этого — задачи разработки и освоения новых или усовершенствованных продуктов, технологий и процессов.

Инвестиции можно классифицировать по месту осуществления, а также по направлениям инвестирования.

По месту осуществления различают инвестиции в частном секторе — когда предприятие негосударственной формы собственности строит новое сооружение, цех или покупает оборудование, и в общественном (государственном) секторе — например, строительство электростанций, новых линий метрополитена и т.п.

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

Инвестиции в запасы включают в себя товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия.

Инвестиции в человеческий капитал имеют место в случаях, когда здоровье, образование и профессиональная подготовка населения улучшаются в результате усилий частных лип, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Инвестиции этого рода достаточно рискованны, так как не дают полной гарантии прироста дохода.

Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятии, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию. Понятие чистые, или новые, инвестиции означает, что это те экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции могут направляться также на возмещение износа капитала, в этом случае они носят название инвестиций в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями [17, с.178].

В зависимости от сроков вложений инвестиции делятся на:

- Краткосрочные инвестиции – это вложения сроком от месяца до года.

- Долгосрочные отражают вложение на срок от года до нескольких лет.

Различают следующие виды инвестиций:

- государственные, образуемые из средств государственного бюджета, из государственных финансовых источников;

- — вкладываемые зарубежными инвесторами, другими государствами, иностранными банками, компаниями, предпринимателями;

- образуемые из средств частных, корпоративных предприятий и организаций, граждан, включая как собственные, так и привлеченные средства.

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а следовательно, и создание новых рабочих мест зависят от процесса инвестирования, или капиталообразования. [2, c. 84]

1.2 Спрос на инвестиции

Спрос на инвестиции – самая изменчивая часть совокупного спроса на блага. Инвестиции сильнее всего реагируют на изменение экономической конъюнктуры. С другой стороны, именно изменение объема инвестиций чаще всего является причиной конъюнктурных колебаний. В зависимости от того, какие факторы определяют объем спроса на инвестиции, последние делятся на индуцированные и автономные.

Инвестиции называются индуцированными, если причиной их осуществления является устойчивое увеличение спроса на блага. Таким образом, индуцированные инвестиции — это инвестиции, вызываемые потребностью в сопутствующих товарах и услугах, дополняют инвестиции в основной капитал. [11, с. 65]

Нередко предпринимателю выгодно сделать инвестиции при заданном совокупном спросе на блага. Это прежде всего инвестиции в новую технику и повышение качества продукции. Такие инвестиции чаще всего сами становятся причиной увеличения национального дохода. Автономные инвестиции — часть общих капиталовложений, определяемая не микроэкономическими факторами, например получением прибыли на конкретном предприятии, а макроэкономическими. Эти капиталовложения в отличие от индуцированных относят к государственным капиталовложениям, имеющим целью стабилизировать процесс экономического развития или поддержать «прорывные» направления техники и технологии. Часто затраты на «прорывные» технологии позволяют себе и крупнейшие фирмы. [6, с. 66]

Также спрос на инвестиции зависит от фаз экономического цикла. Классическая четырехфазная модель экономического цикла включает в себя фазы кризиса, депрессии, оживления и подъема. В каждой из них спрос на инвестиции различен.

В фазе кризиса наблюдается отрицательная динамика ключевых экономических показателей, в том числе и инвестиций. В фазе депрессии наступает определенная стабилизация, но отсутствует подъем производства. Цены, заработная плата, безработица стабилизируются на определенном уровне. Что касается инвестиций, в отдельные отрасли государство, а затем и предприниматели начинают вкладывать инвестиции, порождая эффект мультипликатора. В результате депрессия переходит в оживление. Самое главное в этой фазе – активизация инвестиционной деятельности предприятий. Соответственно растет спрос на инвестиции. В фазе подъема увеличиваются доходы населения и растет совокупный потребительский спрос, благодаря чему предприниматели расширяют производственные мощности и увеличивают инвестиции. [12, c. 95]

Согласно классической теории, объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки.

Так, с понижением ставки процента в результате роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать, и, наоборот, повышение ставки приводит к сокращению инвестиций. Суть этой зависимости состоит в следующем. Фирмы постоянно планируют осуществление инвестиций как в основной капитал, так и в товарно-материальные ценности. Источниками инвестиций могут быть как собственные средства, т.е. часть прибыли, так и заемные средства — кредиты финансовых учреждений. Но каковы бы ни были источники инвестирования, приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций.

У каждой компании существует достаточно широкий спектр инвестиционных вариантов. Это могут быть модернизация оборудования, открытие новых торговых точек, покупка акций других фирм или прочие мероприятия. Для выбора варианта предприятие должно сопоставить доходность инвестиций по каждому варианту с альтернативной стоимостью капитала, т.е. с нормой банковского процента.

Кроме того, альтернативная стоимость инвестиций зависит от источника получения заемных средств. Но мы в наших рассуждениях будем исходить из того, что фирмы уплачивают одинаковый процент вне зависимости от источника финансирования.

В этих условиях имеет место следующая зависимость: при прочих равных условиях, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятии. Так, решение о покупке станка принимается в том случае, если ожидаемая норма прибыли будет не меньше реальной ставки процента.

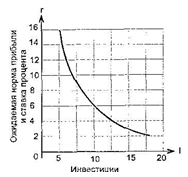

В результате общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики. Таким образом, кривая спроса на инвестиции может быть построена путем расположения всех инвестиционных объектов по нисходящей в зависимости от ожидаемой нормы чистой прибыли (рис. 1). По оси абсцисс расположены различные возможные значения «цен» инвестиций (ставки процента r), а соответствующие величины спроса на инвестиционные товары (I) откладываются по оси ординат.

Из этой модели инвестиций следует несколько важных выводов. Во-первых, из графика рис. 1 видно, что инвестиции выгодны только до того момента, когда ставка процента равна ожидаемой норме чистой прибыли. Во-вторых, меняя предложение денег, государство может изменять ставку процента, изменяя в необходимом направлении уровень расходов на инвестиции.

Рис.1 Модель инвестиций

Повышение ставки процента приведет при прочих равных условиях к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае понижения ставки процента становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

При фиксированном предложении денег в стране на величину инвестиций будет влиять изменение уровня цен. Это происходит вследствие действия эффекта процентной ставки, описанного выше. Рост уровня цен увеличивает количество денег, которые потребители и предприниматели должны иметь на руках, что приводит к повышению процентной ставки, а в итоге — к сокращению инвестиций.

Сдвиги кривой спроса на инвестиции могут происходить под влиянием всех факторов, которые могут так или иначе повлиять на ожидаемую прибыль. Основными из них являются следующие:

- ожидания предпринимателей — прогнозы будущей конъюнктуры рынка (объем спроса на товары, уровень цен, изменения в экономике, политике, демографии и т.п.). Оптимистические ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные — влево;

- уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов. Рост налоговых ставок, вызывая снижение доходности, уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот;

- издержки на основной капитал, его ремонт и обслуживание (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т.п.). Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривая спроса на инвестиции сместится влево;

- научно-технический прогресс, а именно создание новой прогрессивной техники и технологии, новых видов товаров и услуг и т.д. [15, с.234].

Основываясь на рассмотренной выше зависимости инвестиций от ставки процента, классики экономической теории пришли к мысли, что ставка ссудного процента может выполнять функцию своеобразного связующего звена между сбережениями и инвестициями. Но Кейнсианская теория поставила под сомнение положение классической теории о том, что ставка процента способна привести в соответствие сбережения семей и отдельных потребителей с инвестиционными планами предпринимателей. Аргументы кейнсианцев строятся на том, что субъекты сбережений и инвестиций — разные группы населения, и мотивация субъектов сбережений и инвестиций тоже различна. Многие сбережения связаны с укоренившейся традицией или привычкой. Все вышеперечисленные мотивы, по мнению кейнсианцев, существенно ослабляют зависимость предложения инвестиций от ставки процента. Поэтому Кейнсианская кривая предложения инвестиций гораздо менее эластична, чем в классической модели.

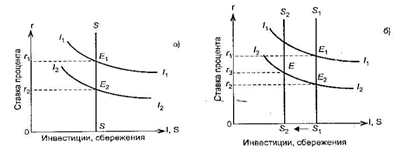

Рис.2. Классический и кейнсианский механизмы стабилизации сбережений и инвестиций

На рисунке 2 представлены классический и кейнсианский механизмы сбережений и инвестиций, которая достигается при перечислении кривых II и SS в точке Е. Согласно классическому подходу (рис. 2, а), при сдвиге кривой II влево (уменьшении плановых инвестиций) ставка процента падает с r1 до r2 , т.е. до такого уровня, который обеспечивает равенство I = S, причем реальный национальный продукт и кривая SS остаются на прежнем уровне.

Однако Кейнс, не соглашаясь с классиками, утверждал, что в результате несовпадения планов инвестиций и сбережений реальное предложение инвестиций может быть выше или ниже спроса на них, что вызывает макроэкономическую нестабильность. Избыток сбережений над инвестициями будет означать ускорение сокращения совокупного спроса, объем производства и занятость будут падать.

Неэластичность спроса на инвестиции, по Кейнсу, означает, что при значительном снижении инвестиций, в частности в период депрессии, процентная ставка просто не сможет опуститься до величины настолько малой, чтобы уравнять плановые инвестиции и сбережения при условии, что национальный продукт, доход и занятость останутся на неизменном уровне. Рисунок 2, б иллюстрирует это утверждение. Так, при сдвиге кривой II влево, в положение I2I2, равновесие (Е) может быть восстановлено только в том случае, если произойдет сокращение национального дохода и продукта, что приведет к смешению кривой сбережений влево до положения S2S2 [14, с.236].

Более того, Кейнс утверждал, что сдвиги в инвестиционном спросе (или в каких-либо других компонентах совокупного спроса) представляют собой гораздо более серьезную угрозу для макроэкономического равновесия, чем можно было бы предположить. Исходя из сказанного ранее, получается, что падение объема инвестиций на 100 млн. ден. ед. вызовет смещение кривой совокупного спроса влево на такую же величину. Кейнс вопреки этому полагал, что реальная величина сдвига будет в несколько раз больше, чем 100 млн. ден. ед., например 400 млн., 500 млн. и даже больше. Это макроэкономическое явление получило название мультипликативного (множительного) эффекта.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. английским экономистом Р.Каном. Дж.М.Кейнс уточнил сущность мультипликативного эффекта, которая заключается в следующем. Прежде всего происхождение этого эффекта обусловлено спецификой взаимосвязи между величиной располагаемого дохода и объемом потребления, а именно предельной склонностью к потреблению (МРС). Предельная склонность к потреблению, как было рассмотрено выше, определяет поведение потребителей таким образом, что в случае сокращения реального дохода они снижают свое потребление в тон же пропорции. Подобные действия потребителей усиливают последствия любого рода изменений величины плановых инвестиций.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП [7, с.149].

ГЛАВА 2. СБЕРЕЖЕНИЯ И ИНВЕСТИЦИИ

2.1 Сбережения как основной источник инвестиций

В экономической литературе встречается большое количество определение понятия «сбережения». Поэтому в первую очередь рассмотрим, что представляют собой сбережения граждан в форме вкладов в коммерческих банках. Наиболее простое определение термина «сбережения» дано Дэвидом Полфреманом и Филиппом Фордом в книге «Основы банковского дела» и означает «воздержание от трат». Таким образом, понятие «сбережения» представляет собой результат накопления собственниками богатства, в частности, в виде денежных средств, а область его применения распространяется на действия отдельных лиц и членов их семей, т. е. прежде всего на домашние хозяйства.

Источником же накопления сбережений является доходная часть семейного бюджета. На размер национальных сбережений домашних хозяйств оказывает влияние действующий уровень налоговых платежей с доходов физических лиц, политика правительства по вопросу сбережений, доступность кредита и ожидания ценовых изменений. А действующий уровень процентных ставок, как считают многие экономисты, оказывает неэластичное воздействие на размер сбережений.

Деньги, не потраченные на потребление, — это, по определению, сбереженные деньги. Сбереженные деньги можно заставить работать, чтобы принести их владельцам еще большие деньги. А. Маршалл в работе «Принципы экономической науки» даст определение деньгам как капиталу, представляющему собой «часть богатства человека, которую он выделяет на получение дохода в форме денег, или, еще более широко, на приобретательство». То есть домашние хозяйства с накоплениями совершают определенные действия. Ими, как правило, являются:

- Покупка драгоценных металлов или камней (ювелирные изделия).

- Покупка имущества и вещей, имеющих небольшой, но постоянный спрос.

- Покупка долговых обязательств.

- Покупка ценных бумаг, имеющих постоянный спрос.

- Покупка иностранной валюты.

- Хранение валюты РФ дома в виде наличных денежных знаков.

- Хранение валюты РФ в банке в виде безналичных денежных средств.

Некоторые перечисленные формы сбережения включают в себя такие распространенные виды сбережений, как страхование жизни, участие в негосударственных пенсионных фондах. Но основными в данный момент времени формами сбережения являются банковские вклады, иностранная валюта, наличные денежные средства «под матрасом». [1, c. 195]

Неденежные способы накопления сбережений требуют от граждан (домашних хозяйств) приобретения специальных знаний, чтобы успешно и постоянно проводить с этими ценностями операции, направленные на получение прироста сбережений. Денежные способы накопления сбережений не требуют, чтобы собственники совершали постоянные операции со своими деньгами, а приращение сбережений зависит от срока предоставления их заемщику. Поэтому денежные формы сбережения более доступны желающим производить сбережения. Хранение наличных денег в «чулке» не дает дополнительного приращения накопленного капитала. В связи с этим вклады в банки и остальные формы сбережений, кроме хранения денег дома, являются более привлекательными для владельцев сберегаемых денег ввиду возможности получить дополнительный доход. [3, c. 452]

Решить проблему сохранности сбережении с одновременным их приращением можно с помощью банков. Помещение денежных средств в банк позволяет вкладчику значительно уменьшить риск потери сбережений. Но риск потери денежных средств, помещенных в банк, для вкладчика вес же остается, так как он зависит также от множества рисковых факторов банковской деятельности.

Таким образом, с одной стороны, домашние хозяйства имеют постоянную потребность размещать временно свободные денежные средства в разные средства сбережения. А общество, с другой стороны, заинтересовано в том, чтобы временно свободные денежные средства граждан были вовлечены в экономику и эффективно использовались в процессе производства материальных благ. Успешное решение этой задачи для любой страны, в первую очередь, определяется объемом накопленных сбережений гражданами, во вторую — зависит от эффективности их использования.

Являясь одним из факторов изменения уровня дохода, сбережения представляют собой утечку денежных средств из кругооборота дохода, так как оставляют в нем меньше денег для обслуживания процесса потребления и тем самым сокращают объем кругооборота доходов.

С другой стороны, сбережения домашних хозяйств, превратившиеся в средства сбережения (кроме наличных денег «на руках»), порождают собой инвестиции, которые, в свою очередь, создают дополнительный капитал, обеспечивающий дополнительный выпуск ВНП.

Таким образом, сбережения домашних хозяйств, превратившись и инвестиции через рост капитала, представляют собой вливание средств в кругооборот доходов. Для простоты рассуждений предполагаем, что инвестиции осуществляют только домашние хозяйства, хотя возможны и инвестиции компаний. [10, c. 347]

Мировой опыт инвестирования доказывает, что большая часть денег, идущих на инвестиции, поступает из денежных средств, сбереженных внутри страны. Но в любом случае за определенный период времени происходит выравнивание сбережений и инвестиций.

Так, если инвестиции больше, чем сбережения, то национальный доход будет расти; если растет национальный доход, растут и сбережения. Это будет продолжаться до тех пор, пока возросшие сбережения не станут равны первоначальному увеличению инвестиций. Экономика возвращается к равновесию на более высоком уровне дохода, и сбережения снова равны инвестициям.

Верно и обратное, когда не хватает сбережений для финансирования инвестиций: если сбережения превышают инвестиции, то национальный доход сокращается; если сокращается национальный доход, уменьшаются и сбережения. Это продолжается до тех пор, пока сбережения не уменьшаются до такого уровня, что они снова уравниваются с инвестициями. Экономика возвращается к равновесию на более низком уровне дохода, и снова сбережения равны инвестициям.

Описанные выше ситуации с национальным доходом показывают, что экономика стремится находиться в равновесии, которое достигается, когда предельная производительность капитала совпадает с предельным временным предпочтением. [4, c. 289]

2.2 Модель макроэкономического равновесия «I-S»

Кривая IS — кривая, отражающая взаимосвязь ставки процента и реального национального продукта в условиях, когда планируемые инвестиции (I) равны планируемым сбережениям (S).

Построение кривой IS имеет большое значение для понимания проблем макроэкономического равновесия с учетом тех закономерностей, которые происходят и на денежном рынке.

При наличии в экономике весьма ощутимого фактора сбережений, идеальной, с точки зрения соответствия, состоянию общего экономического равновесия, будет ситуация, когда все сбережения полностью аккумулируются и мобилизуются существующими финансовыми институтами (институциональными инвесторами), а затем направляются на инвестиции. То есть ситуация, когда инвестиции I равны сбережению S в условиях краткосрочного и долгосрочного периодов.

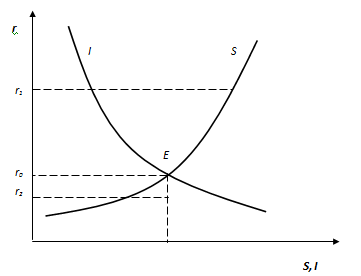

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. [17, с.125]. Графически взаимосвязь между нормой процента, инвестициями и сбережениями по «классикам» выглядит следующим образом:

Рисунок 3. Классическая модель взаимосвязи между инвестициями и сбережениями

На рисунке 3 представлена иллюстрация положения равновесия между сбережениями и инвестициями: кривая I — инвестиции, кривая S- сбережения; на оси ординат значения нормы процента (r); на оси абсцисс — сбережения и инвестиции. Очевидно, что инвестиции есть функция нормы процента I = I (r), причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций. Сбережения также есть функция (но уже возрастающая) нормы процента: S = S (r). Уровень процента, равный r0, обеспечивает равенство сбережений и инвестиций в масштабе всей экономики, уровни r1 и r2 — отклонение от этого состояния. [11]

Итак, равновесие в масштабе общества на всех связанных между собой рынках товаров и услуг, т.е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объемов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения равенства весьма сложной задачей.

ГЛАВА 3. ПРОБЛЕМЫ ПРЕВРАЩЕНИЯ СБЕРЕЖЕНИЙ В ИНВЕСТИЦИИ В РОССИИ

Привлечение инвестиций на цели модернизации экономики и стимулирования роста производства является одной из ключевых задач развития экономики России в период нестабильности на мировых финансовых рынках.

Существующий в России объем инвестиций является недостаточным для удовлетворения текущих потребностей экономики в свободных финансовых ресурсах и стабильного, инновационного развития производства. Кризис финансовой системы усугубил и вновь отодвинул перспективу решения проблемы недоинвестирования реального сектора экономики на неопределенный срок.

Предприятия объективно начинают во все большей степени испытывать недостаток средств для развития производства. Для реализации инвестиционной модели экономического развития страны необходимы качественные изменения в структуре источников инвестиций и эффективные методы управления. Одним из возможных источников привлечения инвестиционных ресурсов российскими предприятиями в настоящих условиях может стать действующий рынок ценных бумаг.

Важнейшая проблема на современном этапе развития рынка ценных бумаг в России — его отставание от динамики роста внутренней российской экономики, формирования внутренних инвестиционных ресурсов и потребности их перераспределения на цели экономического роста. По данным Госкомстата России, более 50% инвестиций предприятий в основной капитал обеспечивается за счет их собственных средств, а в структуре привлеченных средств существенную долю составляют средства материнских и зависимых компаний [18]. Поэтому следует констатировать, что фондовый рынок России в настоящее время не выполняет своей основной функции по аккумуляции сбережений и превращению их в инвестиции. В то же время российский рынок ценных бумаг обладает огромным потенциалом развития, в том числе в части финансирования российских предприятий.

Не менее острой проблемой является сегодня слабость кредитно-банковской и финансовой системы России. Она не справляется со своей стратегической задачей — трансформацией национальных сбережений в инвестиции. Система государственного и частного долга в России выдержала прошлогодний приступ кризисного сжатия только благодаря крупномасштабным государственным вливаниям ликвидности. На ближайшие год-два банковская система страны не будет являться источником кредита для реализации крупномасштабных деловых проектов. Она будет жить под постоянной угрозой невозврата «плохих» долгов, главной задачей останется осуществление регулярных текущих расчетов экономических операторов и домохозяйств. Следовательно, как задачу перекредитования крупного бизнеса, так и долгового покрытия дефицитов бюджетов всех уровней придется ориентировать на международные рынки заимствований.

Рынок ценных бумаг, обеспечивая превращение сбережений в инвестиции и перелив финансовых ресурсов между секторами экономики, в решающей мере способствует экономическому росту и повышению благосостояния населения. В условиях мирового финансового кризиса участники рынка сталкиваются с рядом проблем, решение которых невозможно без участия регуляторов.

Основным направлением деятельности регулятора российского финансового рынка сегодня можно назвать попытку максимально расширить возможности финансирования, в том числе, путем привлечения на российский фондовый рынок населения. Что же мешает превращению сбережений в долгосрочные ресурсы? На мой взгляд, ответ очевиден – в первую очередь недоверие. Недоверие к государству, к банкам, к рублю, к системе, которая гарантировала бы обеспечение прав инвесторов. Наша экономика жила сегодняшним днем, не задумываясь, что когда-нибудь придется платить по счетам. В погоне за высокими темпами роста была сделана ставка на внешние займы, в то время как долгосрочные цели требовали роста, пропорционального приросту внутренних ресурсов, и развития внутреннего финансового рынка. Поставив во главу угла краткосрочную стабильность, российские власти выбрали управляемый курс рубля и, как следствие, годами мирились с высокой инфляцией и отрицательными реальными процентными ставками, стимулируя кредитование и потребительский бум, не замечая, что страна живет не по средствам. При этом население было дестимулировано сберегать, а создание сильной банковской системы и ресурсной базы откладывалось на потом.

Необходимы реальные положительные процентные ставки, чтобы у населения был стимул хранить сбережения в рублях. Проблема реальных процентных ставок напрямую связана с проблемой инфляции. Для того чтобы и ставки были реальными, и кредиты доступными, необходима низкая инфляция, поэтому борьба с ростом потребительских цен должна стать приоритетом не на словах, а на деле.

Необходимо укрепление банковской системы. Люди не должны бояться оставлять свои деньги в банках, а банки должны иметь возможность рассчитывать на эти деньги, как на долгосрочные ресурсы. Для этого нужен эффективно работающий механизм страхования депозитов и, возможно, увеличение максимальной величины страхового покрытия по депозиту.

ПРАКТИКУМ

1) Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

3) Каково значение мультипликатора инвестиций?

4) Покажите изменение уровня равновесия графически.

1)Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

Если известно, что экономика описана следующими данными, то необходимо в первую очередь выяснить значения этой экономической функции:

Y – уровень дохода;

С = С * + МРС * Y – формула выражающая потребление,

где С * — некая постоянная, зависящая от других факторов, кроме дохода (процентная ставка, инфляционные ожидания и т.п.) в данном случае = 500;

МРС – предельная склонность к потреблению, величина предельной склонности к потреблению (МРС) находится в пределах от 0 до 1, т.е.

в данной задаче МРС = 0,6:

МРS – предельная склонность к сбережению, понимают ту часть дополнительного дохода, который идет на сбережения (инвестиции) содержащуюся в каждой дополнительно заработанной денежной единице, МРС + МРS = 1.

Таким образом, при известной одной части равенства можно определить и другую путем вычитания известной части из единицы:

в данном случае:

Итак, основным фактором, определяющим величину потребления и сбережений (инвестиций), является уровень дохода, но так как величина потребления и сбережения нам известны, то находим уровень дохода:

Y = 500 + 100 / 0,4 = 1500.

Определяем, чему будет равен равновесный уровень дохода по описанным экономическим данным:

Y = 500 + 0,6 Y + 100;

Y = 500 + 0,6 * 1500 + 100 = 1500.

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

Воспользуемся данными, решения первого задания.

Необходимо вычислить уровень дохода по известным величинам, потребления и сбережения:

Y = 500 + 200 / 0,4 = 1750.

Определяем, чему будет равен равновесный уровень дохода, если автономные инвестиции (I) возрастут до 200:

Y = 500 + 0,6 Y + 200;

Y = 500 + 0,6 * 1750 + 200 = 1750.

3) Каково значение мультипликатора инвестиций?

Известно, что население расходует на потребление 60 % получаемого им дохода, а остальные 40 % сберегает. Потребительская функция тогда имеет вид:

Пусть объем инвестиционной деятельности увеличился первоначально на 100. Это вызовет непосредственное увеличение доходов затронутых этим лиц на такую же сумму. В связи с этим увеличением доходов им придется увеличить свои потребительские расходы. В соответствии со сделанным выше предположением эти расходы возрастут на 100 х 0,6 = 60 (на 40 увеличатся сбережения). Такое увеличение спроса отразится на доходах еще какой-то группы лиц, которые тоже увеличатся на эту сумму. Эти лица в свою очередь увеличат свои потребительские расходы на сумму 60 х 0,6 = 36, что свидетельствует о возрастании на 36 еще чьих-то доходов, что заставит увеличить потребление еще на 36 х 0,6 = 21,6 и т. д. Данный процесс будет продолжаться по математически бесконечной цепочке. Однако сумма увеличения дохода будет сходиться к определенному пределу (пределу суммы геометрической прогрессии). В данном примере этот предел легко подсчитать. Общее увеличение дохода составит:

100 + 60 + 36 + 21,6 +. = 100 (1 + 0,6 + 0,6 2 + 0,6 3 + . ) = 100(1/(1-0,6))= 100/0,4 = 250

Каков же мультипликатор в нашем примере и как его можно определить посредством предельной склонности к потреблению и предельной склонности к сбережению?

Если общее увеличение дохода составит 250, а автономные инвестиции возрастут на 100, то мультипликатор инвестиций равен:

- Равновесный уровень дохода по описанным экономическим данным будет равен 1500.

- Если автономные инвестиции возросли до 200, равновесный выпуск будет равен 1750.

- Мультипликатор инвестиций равен 2,5.

ЗАКЛЮЧЕНИЕ

Одним из обязательных условий успешного функционирования экономики страны в целом, а также одной из важнейших сфер деятельности любого хозяйствующего субъекта является осуществление инвестиционной деятельности. Инвестиции играют важную роль, как на макро, так и на микро уровне. По сути, они определяют будущее страны в целом, отдельного субъекта хозяйствования и являются локомотивом в развитии экономики.

Российский рынок – один из самых привлекательных для иностранных инвесторов, однако он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране.

Инвестиции играют очень важную роль в экономике любого государства. Они являются основой для расширенного воспроизводственного процесса, ускорения НТП (технического перевооружения и реконструкции действующих предприятий, обновления основных производственных фондов, внедрения новой техники и технологии), повышения качества продукции и обеспечения ее конкурентоспособности, обновления номенклатуры и ассортимента выпускаемой продукции, снижения издержек на производство и реализацию продукции, увеличение объема продукции и прибыли от ее реализации.

Но, как известно, источником инвестиций являются сбережения, поэтому невозможно исследовать сущность инвестиций, не затрагивая сбережений. Сбережения, прежде всего, зависят от богатства, имеющегося у населения, уровня цен, ожиданий людей, а так же потребительской задолженности и налогообложения. Инвестиции же в свою очередь определяются нормой процента, также ожиданиями инвесторов, уровнем налогообложения, зависят от темпов инфляции и степенью рискованности в обществе. Т. о., на инвестиции влияет ряд факторов, которые определяют инвестиционный климат в стране.

СПИСОК ЛИТЕРАТУРЫ

- Акулов В.Б. Макроэкономика: Учебное пособие / В. Б. Акулов. — 2-е изд.; испр. — М.: Флинта: МПСИ, 2008. – 392 с.

- Дорнбуш Р., Фишер С. – Макроэкономика, издательство МГУ: ИНФРА-М, 1997. – 784 с.

- Игонина Л.Л. Инвестиции: Учеб. пособие / Л.Л. Игонина; под ред. д-ра экон. наук, проф. В.А. Слепова. — М.:Экономистъ,2004.-478с.

- Инвестиции: учебник для вузов / под ред. проф. Г.П.Подшиваленко.- 2-е изд..- М.: Кнорус, 2009.- 496 с.

- Кемпбелл Р. Макконел. Стенли Л. Брю. Экономикс. / М.: Республика/ 2000. – 345 с.

- Кузнецов Б.Т. Макроэкономика: учеб. пособие для студентов вузов, обучающихся по экономическим специальностям. – М.: ЮНИТИ-ДАНА, 2009. – 463 с.

- Кураков Л.П., Яковлев Г.Е. Курс экономической теории: Учеб. пособие. Чебоксары: Изд-во Чуваш, ун-та, 2001. — 596 с.

- Курс экономической теории. Общие основы экономической теории, микроэкономика, макроэкономика, переходная экономика: учеб. пособие/ под ред. проф. А.В.Сидоровича. – М.: МГУ им М.В.Ломоносова, изд-во ДиС, 2003. – 736 с.

- Курс экономической теории/ Учебник. / Под редакцией Чепурина М.Н., Киселевой Е.А./ Киров: «АСА»/ 2000. – 752 c.

- Липсиц И.В. Экономический анализ реальных инвестиций. – М.: Экономистъ, 2004. — 345

- Основы экономической теории: Учебник/под ред. В.Д.Камаева. – 2-е изд.: перераб. и доп. – М.: Гуманит. Изд. Центр ВЛАДОС, 2002. – 616 с.

- Шарп Уильям Ф., Александер Г. Дж., Бэйни Дж. В. Инвестиции: Учебник для ВУЗов: Пер. с англ./- М.: Инфра-М, 1999. — 1028с.

- Экономика организаций (предприятий): Учебник для вузов / Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. – М.: ЮНИТИ-ДАНА, 2006. -437с.

- Экономическая теория/Учебник/Под ред. проф. И.П.Николаевой, проф. Г.М. Казиахмедова / 2005. – 543 с.

- Экономическая теория: Учебник: Под ред. И.П. Николаевой. М.: Финстатинформ. 1997. — 398 с.

- Экономическая теория /Учебник/ Под ред. проф. И.П. Николаевой/М.ЮНИТИ-ДАНА/ 2002. – 510 с.

- Экономическая теория / Под ред. А.И. Добрынина, Л.С. Тарасевича: Учебник для вузов. – СПб: Изд. «Питер Паблишинг»,2002. -480с.

- Экономическое положение России- http://www.cbr.ru

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Источник https://otherreferats.allbest.ru/economy/00083273_0.html

Источник https://studrb.ru/works/entry8636