Операционный лизинг

Операционный лизинг – это когда вы берете в лизинг какое-то имущество, но не имеете обязательства выкупать предмет сделки в конце срока договора. Его еще называют оперативным лизингом. Его часто путают с финансовым лизингом, при котором клиент получает в аренду имущество на все время его полезного использования, а в конце – выкупает. Конкретно аренда операционная многих вводит в заблуждение, поскольку не до конца ясно, чем она отличается от аренды «обычной» и в чем разница между финансовым и операционным лизингом. Кроме того, во многих источниках встречается откровенное неверная информация: например, что при операционном лизинге клиент не имеет права выкупать имущество в конце срока. Ниже мы все эти вопросы раскроем: что представляет собой финансовый лизинг, как устроен операционный лизинг, где грань между ними и чем отличается лизинг от аренды.

Финансовый лизинг – что это такое

Операционный лизинг – что это такое

Отличия от классической аренды

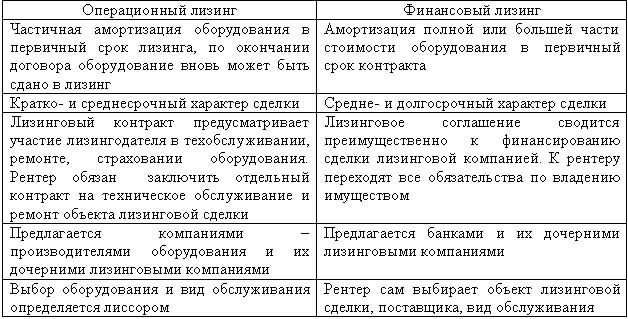

Операционный vs финансовый лизинг

Выгода и другие преимущества операционного лизинга

Недостатки

Особенности операционного лизинга авто

Финансовый лизинг – что это такое

Лизинг – это когда вы берете в финансовую аренду какое-либо имущество. Например, вам понадобился трактор для того, чтобы выкопать котлован под фундамент здания. У вас есть 4 пути, которыми вы можете решить проблему:

- Взять кредит на трактор. Вы собираете документы, идете в банк, получаете деньги, покупаете трактор.

- Купить трактор на собственные средства. Вы изымаете деньги из оборота, покупаете трактор.

- Взять трактор в аренду. Если так подумать, то вам нужен не трактор – вам нужен котлован. Вы берете в аренду на год трактор, копаете котлован, возвращаете трактор.

- Взять трактор в лизинг. Вы берете у сторонней компании трактор, копаете котлован, ежемесячно (или по другому графику) платите за имущество.

Вы можете заметить, что лизинг включает в себя элементы кредита и аренды. Так и есть, но различие «лизинг/кредит» – в том, что вы не становитесь владельцем имущества, до окончания срока договора объекты лизинговых сделок принадлежат лизингодателю. От аренды лизинг отличается сроком (более долгий) и опцией или обязанностью выкупа имущества в конце лизинговых сделок.

Если вы обязаны выкупить предмет сделки в конце срока – это финансовый лизинг. Тут все довольно прямо: во время действия договора предметы лизинга являются собственностью лизингодателя, после внесения финального платежа имущество становится собственностью лизингополучателя. Часто договор лизинга предполагает условия досрочного выкупа, но это – нюансы, главное – еще в процессе оформления договора стороны обсуждают условия окончательного приобретения активов, то есть выкупной платеж (если он не будет прописан в договоре, налоговая подаст в суд).

Если финансовый лизинг так похож на кредит и аренду, то почему бы не взять кредит или аренду? 2 причины: налоги и сервис. Для тех, кто работает по ОСНО, лизинг позволяет сэкономить как минимум 40% от стоимости договора:

- 20% за счет принятия НДС с договора в зачет.

- 20% за счет уменьшения налогооблагаемой базы – полный лизинговый платеж засчитывается в расходы, с кредитом или арендой так не получится.

- Еще 1-15% экономии за счет скидок от поставщиков, госпрограмм, бонусов от лизингодателя и так далее. Особенно это чувствуется для приобретения автомобиля.

Второй плюс лизинга – сервис. Все действия по обслуживанию актива, страховке, регистрации и так далее лизингодатель возьмет на себя, вы получите полностью готовое к работе имущество, будь то легковое авто или сложный промышленный станок. И на этом вы, кстати, тоже сэкономите – все дополнительные услуги идут в платеж по лизингу, который уменьшает налогооблагаемую базу.

Операционный лизинг – что это такое

Отличается операционный лизинг от финансового тем, что лизингополучатель имеет право не выкупать имущество после окончания договора – все активы в этом случае возвращаются лизингодателю. Это очень похоже на долгосрочную аренду, но вы получаете все преимущества лизинга, то есть налоговые вычеты и сервис. Собственно, все – на этом отличие операционного лизинга от финансового заканчивается.

Технически считается, что если срок лизинга составляет 75%+ срока полезного использования имущества, то речь идет о финансовом лизинге, если срок составляет меньше 75% срока полезного использования имущества – речь идет об операционном лизинге. Но это – довольно формальное разделение, о проблемах классификации лизинга мы поговорим ниже.

Зачем операционный лизинг нужен? В основном он применяется там, где имущество имеет очень большую стоимость и более-менее адекватную ликвидность. Чтобы объяснить эти факторы, сначала объясним логику лизингодателя. К нему приходит клиент, которому что-то нужно. Если клиент хочет финансовый лизинг, то все просто: ищем поставщика, заключаем договор приобретения имущества, отдает имущество в пользование лизингополучателю, получаем проценты. Если же клиент хочет оформить операционный лизинг, то возникает проблема: в конце срока договора клиент, скорее всего, вернет имущество. Куда его девать? Если это – легковая машина, то ее можно сдать в лизинг б/у авто и дальше получать прибыль. А если клиент вернет станок по производству кубических подшипников из дерева за 100 000 000 рублей? Что с ним делать-то?

Поэтому лизингодатели обычно соглашаются на операционный лизинг тогда, когда имущество имеет хоть какую-то адекватную ликвидность, и на нем можно будет заработать после того, как договор закончится. Второй фактор – стоимость имущества, но здесь проблема уже возникает на стороне лизингополучателя. Самолет – это крайне дорогая покупка, и зачастую он требуется на некоторое время. Лизингополучатели просто не могут позволить себе взять самолет в финансовый лизинг, поэтому лизинговые компании предлагают операционную аренду.

Отличия от классической аренды

3 основных отличия:

Лизинг

Аренда

Кому принадлежит имущество

Находится на балансе лизингодателя, но если в договоре прописана возможность выкупа, то после его совершения права переходят лизингополучателю

Принадлежит арендодателю, о выкупе речи не идет

На какой срок заключается договор

Дают ли налоговые льготы

Да, можно сэкономить 40%

Операционный vs финансовый лизинг

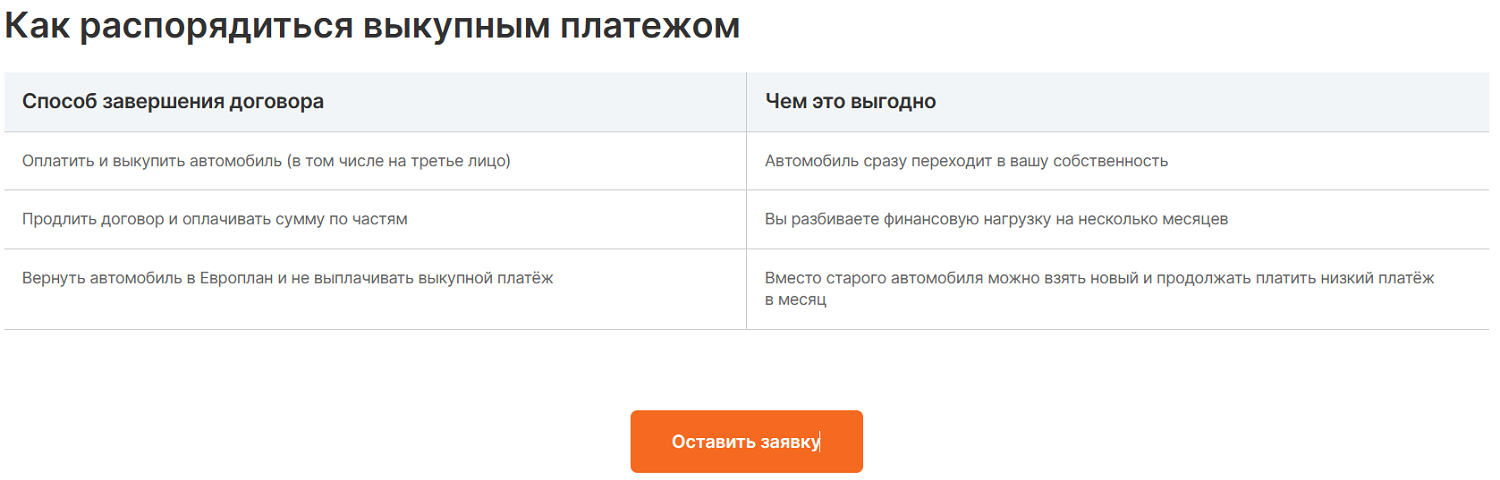

Выше мы уже отмечали, что грань между финансовым и операционным лизингом – довольно условная. Дело в том, что лизинг, в отличие от кредита, регулируется всего одним основным документом: ФЗ 164. И из этого документа следует, что конкретные условия лизинга зависят от того, что прописано в договоре этого самого лизинга. Так оно обычно и есть – все условия по покупке, сдаче в аренду, выкупе и дополнительных услугах регулируются непосредственно договором, а не законодательством. Например, во многих источниках указывается, что операционный лизинг прямо запрещает последующий выкуп имущества. Но если посмотреть предложения на нашей витрине, то можно найти «лизинг с возможностью выкупа автомобиля» от Европлана. На странице предложения есть следующая таблица:

У рассматриваемого лизинга есть опция «оплатить и выкупить автомобиль», то есть это – финансовый лизинг. В то же время есть опция «вернуть автомобиль и не выплачивать выкупной платеж», то есть это – операционный лизинг. Получается, имеем «2 в 1».

Вывод из всего этого – чтобы определить точный тип лизинга, нужно читать составленный договор. Обратный вывод: во время составления договора можно выбрать либо конкретный тип лизинга, либо смесь составляющих из обоих типов.

Выгода и другие преимущества операционного лизинга

Основная выгода исходит из основного отличия операционного лизинга: вы имеете право вернуть имущество лизингодателю и не платить за него/не выкупать его. Это – очень удобно, когда вы сомневаетесь, что имущество понадобится, или вам нужно имущество на короткий срок. Взяли трактор, выкопали за год котлован – вернули трактор. Или не вернули – продлили срок лизинга, открыли бизнес по рытью котлованов, заработали деньги.

Не стоит забывать, что сам по себе лизинг дает ряд преимуществ: налоговые льготы, плюсы внешнего финансирования, улучшение кредитной истории, дополнительные услуги, бонусы от лизинговой компании и так далее. В этом плане операционный и финансовый лизинг равноценны.

Недостатки

Единственный существенный недостаток по сравнению с финансовым лизингом: операционный выходит дороже. Поскольку лизингодатель берет на себя дополнительные риски ликвидности (описывали выше), ему нужно подстраховаться, за счет чего растет удорожание (так в сфере лизинга называется процентная ставка). Ну и вы не становитесь собственником приобретаемого имущества, но это не будет проблемой, пока вы платите по графику.

Особенности операционного лизинга авто

Операционный лизинг строительной и спецтехники – довольно распространенная практика, поэтому найти такое предложение будет проще. С операционным лизингом легковых авто все тоже обстоит хорошо – большая ликвидность и небольшие суммы приводят к тому, что лизинговые компании охотно идут на сделку.

Особенности есть не только у операционного лизинга авто, но и автолизинга в целом. Основная – быстрое оформление. Неважно, хотите вы операционный или финансовый лизинг – многие компании рассмотрят вашу заявку в течение дня, а на следующий день вы уже получите машину. Дополнительно к ней вы получите скидки и бонусы – сфера автолизинга отличается высокой конкуренцией, поэтому лизингодатели всеми возможными способами заманивают к себе новых клиентов.

FAQ

Что такое «возвратный лизинг»?

Это когда вы продаете имущество лизингодателю, чтобы сразу же оформить на него лизинг. Технически возвратный операционный лизинг тоже возможен, хотя такие вещи нужно индивидуально обговаривать с менеджером, предложений в открытом доступе нет.

У налоговой могут возникнуть вопросы из-за операционного лизинга?

Технически – могут, если налоговая заподозрит, что под видом операционного лизинга была оформлена аренда (налоговую не устраивает, что бизнес получает налоговые вычеты с лизинга). Но таких дел мы в судах не нашли – видимо, даже если у налоговой есть претензии, их удается урегулировать на стадии дачи разъяснений.

Вывод

- Финансовый лизинг – это когда лицо берет в аренду имущество с последующим выкупом.

- Операционный лизинг – это когда лицо берет в аренду имущество, а в конце договора решает, будет ли это имущество выкупать.

- И финансовый, и операционный лизинг дает право на налоговые вычеты.

- В основном операционный лизинг используется для имущества с большой стоимостью и адекватной ликвидностью.

- Основное преимущество операционного лизинга – не нужно платить за имущество, которое перестало быть нужным. Основной недостаток – платить приходится больше, чем за финансовый лизинг.

Лизинг как способ развития кредитной и инвестиционной деятельности коммерческого банка Толстопятая Марина Петровна

Актуальность темы исследования. За последнее десятилетие в экономике России произошли существенные изменения. Перестройка, реформы и пореформенный период ознаменовались многочисленными трансформациями, которые не только коренным образом изменили организацию хозяйственной жизни общества, но сформировали особую модель его развития. Одним из нововведений для российской экономики стал лизинг, активное использование которого свидетельствует о зрелости функционирующих рыночных механизмов. Однако в целом для России, лизинг — достаточно новая форма экономической активности. На практике пока используются лишь отдельные приемы и методы лизинговой деятельности, недостаточно отработана ее нормативно-правовая база, незавершенно формирование лизинговой инфраструктуры. Между тем, лизинг обладает большим потенциалом для дальнейшего обновления многих отраслей экономики, содержит альтернативные формы предпринимательской активности.

В мировой практике лизинг признается одним из наиболее эффективных инструментов взаимосвязи финансового и реального секторов экономики. В этой связи особое значение приобретает банковский лизинг. Развитие коммерческого банка связано с расширением его кредитной и инвестиционной деятельности, использование лизинговых технологий и созданием новых банковских продуктов. Сегодняшняя практика использования лизинга российскими коммерческими банками свидетельствует, во-первых, о существовании устойчивого интереса их к лизингу и, во-вторых, о повышении роли банков в лизинговых сделках, которые создают свои собственные лизинговые компании, диверсифицируют свою деятельность.

В то же время в современной отечественной научной литературе исследование банковского лизинга и его природы представлено недостаточно. Так, в работах о лизинге банку уделяется роль кредитора лизингодателя, а в трудах, посвященных изучению банковской деятельности, лизинговые операции коммерческого банка традиционно относятся к числу посреднических. Возникшее отставание теории от практики определяет актуальность темы представленной диссертационной работы.

Степень разработанности проблемы. Природа лизинга исследовалась рядом авторов, как иностранных, так и отечественных, рассматривающих сущность и значение лизинга, формы его проявления. Многообразие направлений исследования характеризуется тем, что лизинговая активность оценивается с разных углов зрения: с позиций кредита, инвестиций, аренды, финансовой и банковской деятельности, а также финансового менеджмента. Большой вклад в развитие научной мысли в этом направлении внесли зарубежные исследователи. Среди них следует выделить Д.У. Блэкуэлла, Р. Гранта, Д.С. Кидуэлла, Р.Л. Петерсона, Х.Й. Шпитлера, исследовавших лизинг как финансовый институт. Роуз Питер рассматривает лизинг как один из инструментов эффективного банковского менеджмента. Вопросы использования лизинговых инструментов в различных сферах экономической деятельности исследовались в работах П. Балтуса, Б. Майджера, В. Хойера. Лизинг с позиций финансового менеджмента рассматривается в трудах Дж. Арнольда, Ю. Бригхема, Л. Гапенски, Р.С. Хиггинса, а взаимосвязь лизинга и банковских инструментов нашла отражение в работах Э.Дж. Джонса, К.Д. Кэмпбелла, Р.Дж. Кэмпбелла.

Среди отечественных авторов, занимавшихся непосредственно вопросами лизинга, следует специально выделить: Ю.С. Авраамова, И.Т. Балабанова, Н.М. Васильева, В.Д. Газмана, Е. Кабатову, М.В. Карпа, А. Киркорова. В.Ф. Комарова, М.И. Лещенко, Д. Лилецкого, А.В. Малявину, Н.Б. Паншина, С.А. Попова, Л. Прилуцкого, Р.И. Рябова, К.Г. Сусаняна, В.И. Суслова, Е.Н. Трушкевича, Е.М. Шабанова.

Исследованию инвестиционной деятельности банков посвящены разделы в работах таких зарубежных авторов, как Л.Дж. Гитман, М.Д. Джонк, Э.Рид, Р. Коттер, Э. Гилл, Р. Смит, а также отечественных — И.Т. Балабанова, В.И. Букато, Е.Ф. Жукова. Г.Г. Коробовой, О.И. Лаврушина, Ю.И. Львова, A.M. Тавасиева, Н.Д. Эриашвили. Особое место занимают исследования банковских продуктов, которые рассматриваются в работах Ю.В. Головина, А.Н. Иванова, М.Х. Лапидуса, Ю.С. Маслаченкова, A.M. Тавасиева.

Несмотря на наличие множества разработок в области разноплановых аспектов лизинга, развитие научной мысли в области банковского лизинга не позволяет полностью разрешить поставленные в данной работе проблемы. Это в первую очередь связано с противоречивостью взглядов на природу банковского лизинга. Отсюда вытекает и актуальность представленной работы.

Цель и задачи исследования. Целью данной работы является исследование развития кредитной и инвестиционной деятельности коммерческого банка через механизмы финансового лизинга. Реализация поставленной цели обусловила необходимость решения следующих задач:

рассмотреть экономическое содержание и i формы лизинговой деятельности;

исследовать этапы развития лизинга в России и эволюцию их правового регулирования;

определить сущность и формы лизинговой деятельности коммерческого банка;

проанализировать развитие природы коммерческого банка при разнообразных формах лизинговой деятельности;

раскрыть содержание и инновационную природу банковского лизингового продукта;

выявить специфику банковских лизинговых технологий и построить модели их проектирования;

изучить и охарактеризовать особенности банковской лизинговой инфраструктуры и формы эффективного управления лизинговыми проектами.

Объектом исследования являются современные закономерности кредитной сферы банковской деятельности.

Предметом исследования являются технологии создания новых видов банковских лизинговых продуктов.

Методологические, теоретические и информационные основы исследования. Методологической и теоретической основами для диссертационного исследования стали фундаментальные концепции, обоснованные в классических и современных исследованиях отечественной и зарубежной экономической и финансовой науки, посвященных исследованию банковского дела и лизинга. В процессе работы использовался принцип методологического многообразия, означающего взаимодополняемость теоретических концепций, определяющих природу исследуемого объекта и его адекватность реальным условиям. Диалектический метод позволил адекватно оценить соответствие исторического и логического развития лизинга в России в сопоставлении с западными моделями. Для обработки и упорядочения информационного материала использовались статистический анализ и графическое моделирование.

Информационная и эмпирическая база, в соответствии с целью и задачами, поставленными в диссертации, аккумулирует законодательные акты и нормативные, действующие в Российской Федерации и касающиеся регулирования лизинговой деятельности и деятельности коммерческих банков. В работе использованы также данные, опубликованные в статистических сборниках, периодической литературе, правительственных программах экономического развития, личный опыт автора.

Основные положения диссертационного исследования, выносимые на защиту:

Факторами, стимулирующими интерес коммерческих банков к использованию лизинговых технологий являются рыночные, экономико-финансовые, инфраструктурные, факторы риска. Рыночные факторы направляют банки в условиях конкуренции на поиск новых направлений вложений средств для получения дополнительных доходов новых клиентов, на повышение качества их обслуживания. Содержанием экономико-финансовых факторов является наличие надежного обеспечения у лизинговых операций в виде имущества, находящегося в собственности лизингодателя; более высокий уровень рентабельности по сравнению с обычными формами среднесрочного и долгосрочного кредитования; предоставление источника дохода в течение длительного времени; снижение затрат за счет относительной простоты учета лизинговой сделки. Инфраструктурные факторы включают наличие развитой правовой инфраструктуры, дающей участникам лизинговой сделки ряд налоговых льгот; подготовленность специальной лизинговой инфраструктуры в виде лизинговых компаний, способных организовать комплекс услуг по реализации лизинговой сделки. Фактор риска по лизинговым сделкам значительно ниже риска при классическом кредитовании.

Исходная позиция в определении сущности банковского лизинга состоит в разделении всех операций коммерческого банка на основные( характеризующие его специфику — кредитные и расчетно-платежные) и дополнительные, которые строятся в развитие уже отработанных основных банковских практик. Именно кредитная деятельность получает развитие, прежде всего, в лизинговой деятельности банка и выступает как специфическая форма кредитования. В иных формах для большинства российских предприятий банковский кредит либо малодоступен, либо используется большей частью для финансирования их текущей деятельности. По своей сути банковский кредит в лизинговой деятельности представляет собой косвенное кредитование, которое предполагает наличие посредника — лизинговой компании.

3. Лизинг становится инструментом современной кредитной деятельности банка благодаря обширной инфраструктуре лизинговых услуг, которые сопровождают данную форму кредитования. Многие элементы этой инфраструктуры формируются независимо от банковской системы, другие же элементы изначально возникают и функционируют в расчете на банковское кредитование. Поэтому в результате взаимодействия банковской и лизинговой сфер складывается единое, целостное образование — система банковского лизинга — банковско-лизинговый комплекс.

Банковско-лизинговый комплекс содержит внутреннюю и внешнюю инфраструктуру. Внутренняя инфраструктура включает все подразделения банка, обеспечивающие проектирование, организацию и реализацию разнообразных лизинговых услуг, оказываемых конкретным клиентам. Внешняя инфраструктура определяется выбором оптимального количества участников лизинговой сделки в зависимости от применяемой лизинговой технологии. При этом все участники подразделяются на две группы: структурные и субструктурные. Структурные субъекты создают саму конструкцию лизинговых отношений (лизингодатели, продавцы предмета лизинга, лизингополучатели, лизинговые компании и банки). Субструктурные субъекты лизинговых отношений оказывают вспомогательные услуги для реализации экономических интересов субъектов лизинговых отношений (страховые, консалтинговые компании, лизинговые брокеры и др.).

4. Существуют разнообразные варианты банковского участия в лизинге. Самая распространенная их классификация: прямое и косвенное участие. В зависимости от степени активности банка в лизинговой сделке и формы банковского лизингового продукта предлагается деление банковских лизинговых операций на универсальные, клиенториентированные и инициированные лизингополучателем или лизинговой компанией.

Рациональная модель организации банковского лизинга предполагает использование схемы партнерства с ограниченной ответственностью, в которой коммерческий банк сосредотачивается на функции «стратегического партнера».

5. С теоретических позиций содержание банковской лизинговой деятельности наиболее полно может быть раскрыто через анализ взаимосвязанных категорий банковского лизингового продукта и банковской лизинговой технологии.

Определение банковского лизингового продукта происходит с помощью выделения четырех его «срезов». На первом «срезе» исследуются особенности рынка банковских лизинговых продуктов и характер конкуренции на нем. Второй «срез» характеризуется комплексом банковских операций и услуг, через которые осуществляется банковская лизинговая деятельность и достигается удовлетворение потребностей клиента. На третьем «срезе» происходит инжиниринг банковского лизингового продукта — разработка модели продукта с помощью особого набора методов и приемов. Четвертый «срез» посвящен оценке эффективности разработанного банковского лизингового продукта.

Банковская лизинговая технология — модель проведения банковских операций, детализированная до совокупности методик, регламентирующих действия служб банка и отдельных исполнителей.

Все многообразие банковских лизинговых технологий подразделяется на базовые, при которых инициатором лизинга является потенциальный лизингополучатель и приведенные, которые инициируются банком или лизинговой компанией.

Лизинговые технологии, инициируемые банком, могут быть дифференцированы при различных типах банковского лизингового продукта: универсального (рынокориентированного) и клиенториентированного. В последнем случае схема участия банка в лизинговой деятельности является наиболее сложной, так как банку необходимо провести дополнительный анализ всех участников лизинговой деятельности и спроектировать конкретные лизинговые схемы с учетом действия множества факторов.

Когда применяются приведенные технологии, схема участия банка в лизинговой деятельности усложняется, так как в этом случае банку необходимо провести дополнительный анализ всех участников лизинговой сделки и спроектировать конкретные лизинговые схемы с учетом действия множества факторов.

6. Природа инвестиционного процесса требует от ее участников, в том числе и коммерческих банков, использования соответствующей технологии проведения своих операций. Технологический аспект составляет поэтому базовую характеристику инвестиционного банковского процесса.

Наиболее отчетливо специфика инвестиционной банковской технологии проявляется при участии банка в разработке и реализации инвестиционных проектов, в так называемом проектном финансировании. Основные элементы этой технологии используются при проведении многих лизинговых схем. В этих схемах происходит взаимная увязка разнообразных финансовых операций (финансовый инжиниринг), первостепенное внимание уделяется проектному анализу, договорной работе, мониторингу.

Развитие подобной практики в деятельности банка означает одновременно усиление ее инвестиционной направленности. Коммерческие банки здесь не просто расширяют поле своей деятельности, но сама эта деятельность претерпевает качественные изменения.

Научная новизна результатов исследования заключается в следующем: систематизированы факторы, стимулирующие интерес коммерческих банков к лизинговой деятельности: рыночные, экономико-финансовые, инфраструктурные, факторы риска;

раскрыта сущность лизинговой деятельности коммерческого банка как специфическая форма развития его кредитной деятельности, основанная на тех же принципах возвратности, срочности и платности, и реализуемая через косвенное кредитование в условиях недостатка в среднесрочных и долгосрочных ресурсах;

выделена и проанализирована специфическая система банковского -лизингового комплекса, которая образуется как результат взаимодействия банковской и лизинговой сфер деятельности и включает внутреннюю и внешнюю банковско-лизинговую инфраструктуру;

расширена классификация способов банковского участия в лизинге на основе выделения активной, активно-пассивной и пассивной форм этого участия; аргументирована модель рациональной организации банковского лизинга, в которой банк участвует как «стратегический партнер»;

для описания содержания лизинговой деятельности банка предложены и проанализированы категории «банковский лизинговый продукт» и «банковская лизинговая технология»; банковские лизинговые технологии классифицированы на базовые и приведенные;

в качестве базовой характеристики инвестиционной деятельности банка предложено использовать специфичность применяемой технологии, на основе которой лизинговые операции представлены как способ развития инвестиционной деятельности банка.

Теоретическая и практическая значимость диссертационного исследования. Предложенные подходы и положения, авторский анализ развития кредитной и инвестиционной деятельности коммерческого банка через механизмы финансового лизинга, могут послужить основой для дальнейших теоретических разработок, направленных на закрепление в науке исследований данной проблематики. Приведенные в работе технологии банковского лизинга и рассмотренная специфика банковского лизингового продукта представляют особый интерес для коммерческих банков, начинающих развивать лизинговую деятельность, а также уже работающих на рынке лизинговых услуг. Модели лизингового проектирования, разработанные автором, могут быть использованы в деятельности коммерческих банков, развивающих деловые связи с корпоративными клиентами.

Основные теоретические положения и выводы диссертации рекомендуются для применения в процессе преподавания дисциплин «Основы банковского дела», «Финансы и кредит», «Деньги, кредит, банки», «Финансовый лизинг», Банковский менеджмент», «Банковский маркетинг», а также на курсах повышения квалификации среднего и высшего звена руководства коммерческими банками.

Апробация результатов исследования. Основные положения и выводы диссертации докладывались на кафедрах менеджмента, финансов и кредита Волгоградского государственного университет.

Результаты диссертационного исследования используются в практической работе автора в коммерческом банке «Возрождение» и в преподавательской работе в волгоградском филиале Московского заочного финансового института.

Публикации. По проблематике диссертационного исследования опубликовано 4 научных работы общим объемом 2,4 печатных листа.

Структура и объем диссертации. Диссертация состоит из введения, двух глав, заключения, библиографии и приложений. Общий объем диссертации составляет 187 страниц.

Во введении обосновывается актуальность темы исследования, формулируется цель, задачи, теоретическая и практическая значимость исследования, его предмет и объект, теоретические и методологические основы работы, выделяются основные положения, выносимые на защиту, и научная новизна работы.

В первой главе диссертации «Финансово-экономическая природа банковского лизинга» рассмотрены экономическое содержание и формы лизинговой деятельности, этапы ее развития в Российской Федерации и особенности правового регулирования, проанализированы сущность и формы банковского лизинга.

Во второй главе «Лизинг и инвестиционная деятельность коммерческого банка» исследование строится на основе анализа особенностей банковских лизинговых продуктов и банковских лизинговых технологий в их взаимосвязи с инвестиционным проектированием, разработана модель рационального участия банка в лизинге, сделаны рекомендации по совершенствованию управления коммерческим банком в условиях разработки и реализации лизинговых проектов.

В заключении обобщены результаты исследования, сформулированы выводы и предложения научного и практического характера.

Экономическое содержание и формы лизинговой деятельности

Лизинг является одной из перспективных форм экономической активности, создавая условия для реализации интересов ряда экономических субъектов. Например, предприятиям реального сектора лизинг позволяет смягчить остроту инвестиционных проблем и найти альтернативные источники финансирования. Коммерческим банкам (КБ) — получить дополнительный доход и улучшить взаимоотношения с клиентами, для лизингодателей это — альтернативная возможность реализовывать продукцию и получать дополнительный доход, а, например, для страховых компаний — способ расширения ассортимента услуг.

На макроэкономическом уровне реализация одной из основных задач лизинга — обновление основных производственных фондов в еще большей степени определяет актуальность этого рыночного механизма. Действительно, определенная в посткризисный период Проблема-2003, во многом связана с массовым выбытием активной части основных производственных фондов. Очевидно, что на сегодняшний день она не решена (точнее, решена лишь частично, в основном за счет обновления производственных фондов в пищевой промышленности), а лишь отсрочена действием некоторых позитивных изменений в экономике, связанных с увеличением ввода новых производственных мощностей. Так, в 1999-2001 годах норма ввода новых производственных мощностей в промышленности (без учета топливно-энергетического комплекса) была втрое выше среднего уровня нескольких предшествующих лет. Эти изменения не так позитивно сказались на общих оценках среднего возраста оборудования. Так, в начале XXI века этот показатель составляет 19,4 года против 17,9 лет в 1999-м (в развитых странах средний возраст оборудования не превышает 9-12 лет).1 Доля оборудования старше 20 лет в нашей стране в последние годы превысила 40%, — следовательно, выпускаемая на таком оборудовании продукция менее конкурентоспособна по сравнению с аналогичными иностранными товарами. В таком случае, обновление огромного массива устаревших мощностей повлечет резкое увеличение инвестиционного спроса, что, в свою очередь поставит перед необходимостью решить две важные проблемы. Во-первых, соответствие количественных и качественных составляющих инвестиционного потенциала российской кредитно-финансовой системы, а также ее способности предложить необходимый объем инвестиционных средств на рынок. Во-вторых, наличие проработанных технологий инвестирования, а также готовности банков и других кредитно-финансовых институтов реализовывать финансовые технологии обновления выбывающих основных производственных фондов. Очевидно, что одним из таких механизмов является лизинг.

Этапы развития лизинговых отношений в РФ и их правовое регулирование

Лизинговые отношения, как особая форма деятельности экономических агентов, содержат в себе два основных аспекта: экономический и правовой. Сформировавшиеся в конце XIX века и закрепившиеся в мировой практике в XX веке, сегодня они являются одной из наиболее эффективных форм развития системы взаимодействия производственных и распределительных экономических отношений. На Западе лизинговые отношения, выросшие из арендных и кредитных, прошли эволюционный путь развития: от практики проведения лизинговых (или, на начальных этапах, «псевдолизинговых» сделок), и, затем, их правового закрепления, как особой формы хозяйствования. Это сформировало особую модель лизинга и отношения к нему. По мере совершенствования законодательства, развивались и лизинговые отношения, увеличивалось количество действующих лизинговых сделок.38 В России развитие лизинга во многом произошло по революционному пути: начиная с конца 80-х годов XX века до сегодняшнего дня, лизинговые отношения прошли поэтапное правовое закрепление.

Эта специфика сказалась на более глубокой, чем в западных странах взаимозависимости между правовыми и экономическими аспектами развития лизинговых отношений. Именно здесь кроются причины проблематичности определения (в соответствии с западными стандартами) современного этапа лизинговых отношений в России. Так, согласно распространенной в американской литературе позиции, этапы развития лизинга определяются следующим образом:

1. Преобладание лизинга как финансовой аренды.

2. Использование гибкого (разнообразного лизинга).

3. Развитие оперативного лизинга.

4. Использование новых видов лизинга.

Позитивным моментом данной классификации является то, что использован, прежде всего, экономический лейтмотив содержания лизинговых отношений. Однако следует обратить внимание и на полемичность данной хронологии. Во-первых, опять возникает неадекватность, связанная с точным переводом понятия «leasing» -«долгосрочная аренда» и, в соответствии с этим, оперативный лизинг представляется как более сложный и современный механизм. Вместе с тем, выделение оперативного лизинга (как более совершенной формы лизинговых отношений по сравнению с финансовым) не в полной мере соответствует действующему в РФ законодательству.

Инновационный характер банковского лизингового продукта

Банковский лизинговый продукт представляет собой специфическую форму оказания банковских услуг. Изучение особенностей банковского лизингового продукта основано на четырех «срезах». Первый «срез» характеризуется исследованием особенностей конкуренции на банковском рынке и на рынке лизинговых услуг, что стимулирует банк к участию в лизинговой деятельности. На нем (первом «срезе») определяется предметное поле участия банка в лизинговом процессе: обусловливается актуальность участия и создаются предпосылки для этого. На втором «срезе» конституируется предмет банковского лизинга: происходит идентификация банковского лизингового продукта, описывается его природа. Третий — это инжиниринг банковского лизингового продукта и банковской лизинговой технологии. И, наконец, четвертый («срез») — состоит в определении эффективности банковского лизингового продукта, и, соответственно, прибыльности деятельности банка на рынке лизинговых услуг. Таким образом, третий и четвертый «срезы» определяют возможности и динамические характеристики целесообразности лизинговой деятельности банка.

Исследование первого «среза» связано, прежде всего, с изучением банковского рынка, представляющего собой своеобразную субстанцию. Банковский рынок характеризуют несколько аспектов. Первый определяет этот рынок в общем виде: банковским рынком можно считать любой рынок с участием банков, включая, как рынки сбыта банковских услуг, так и рынки ресурсов для банковской деятельности. Однако в этом случае данный рынок становится очень широким, с нечеткими границами. На самом деле, современные КБ функционируют в роли продавцов или покупателей практически во всех рыночных секторах: средств производства и производственных услуг, предметов потребления и потребительских услуг, интеллектуально—информационного продукта, недвижимости, финансовых рынках и т.д. 06

Несмотря на то, что при такой расширительной трактовке банковского рынка в значительной мере утрачивается специфика банковской конкуренции как экономической категории: она как бы «растворяется» в родовом понятии рыночной конкуренции вообще, этот аспект нельзя игнорировать, так как именно с его позиций определяется совокупность участников банковского рынка. С ним тесно связан и второй аспект, который определяет широкое представление о банковском рынке. Такой подход представлен в работе Т.Г.Коробовой: «Под банковским рынком следует понимать только те рынки, которые являются специфическими банковскими, а именно рынки сбыта банковских услуг».107 Даже в такой трактовке банковский рынок представляет собой очень сложное образование, имеющее весьма широкие границы (географические, предметные), и состоящее из множества элементов, диверсифицированных как по форме и содержанию, так и «по выбору групп потребителей». Поэтому, определяя область конкуренции, приходится рассматривать не один, а несколько рынков, различные формы конкурентной борьбы и различные виды конкуренции.

Источник https://www.sravni.ru/biznes-leasing/info/operacionnyj-lizing/

Источник http://www.dslib.net/finansy/lizing-kak-sposob-razvitija-kreditnoj-i-investicionnoj-dejatelnosti-kommercheskogo.html