Как устроена ипотека

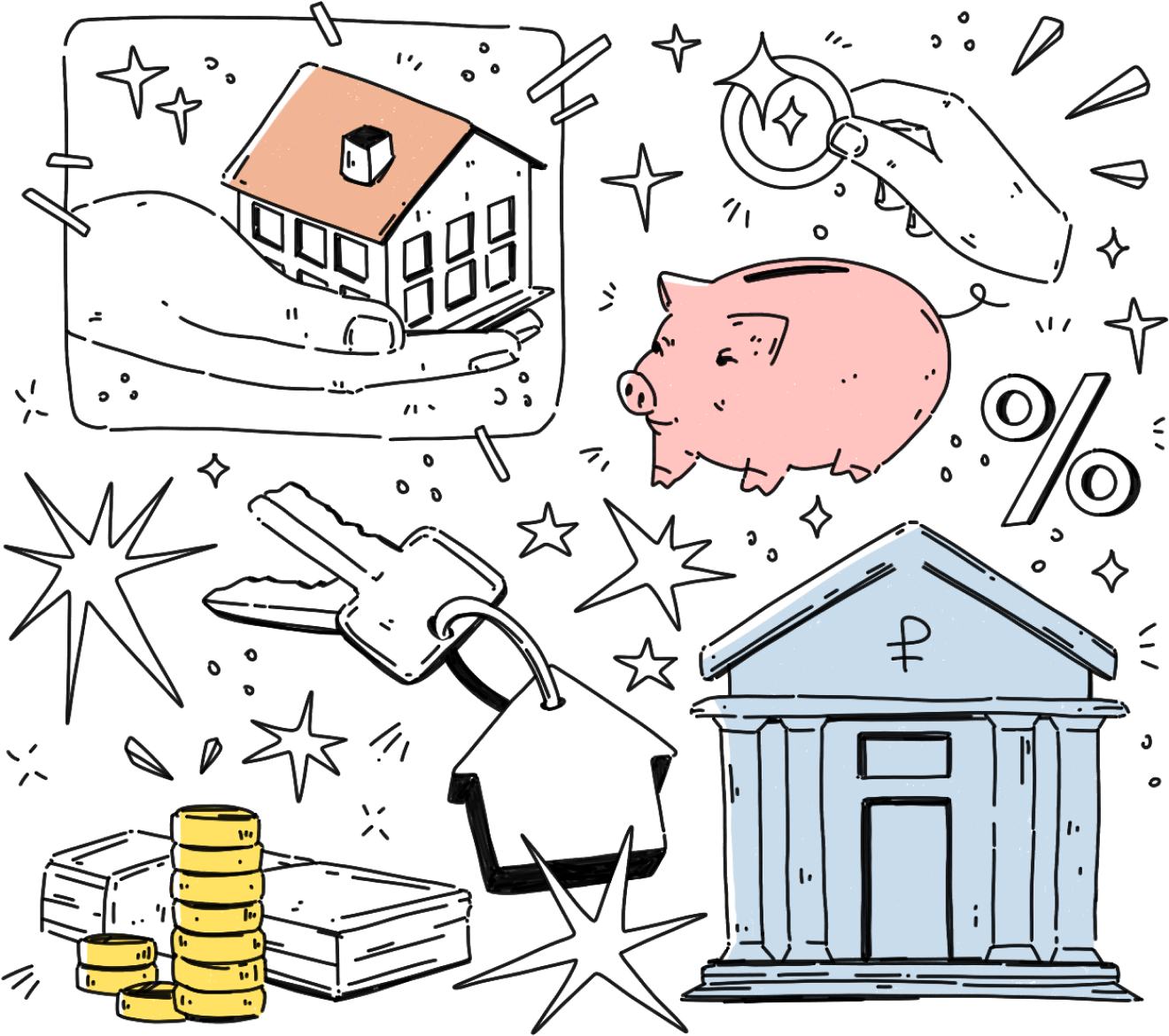

Ипотекой в обиходе называют долг перед банком за квартиру или дом, где живет заемщик. С юридической точки зрения это не так.

Ипотека — это вид залога. Залогом выступает недвижимость, которая остается в пользовании у должника. Если он не возвращает долг, кредитор имеет право продать залог, чтобы получить назад свои деньги. Недвижимость можно заложить не только по кредитному договору, но и по договору купли-продажи, аренды или подряда. Все это будет ипотекой.

Кредит, который выдается по такой схеме, называется ипотечным кредитом. Часто понятия «ипотека» и «ипотечный кредит» употребляют как синонимы. В статье мы тоже так делаем.

На практике заем берут для покупки жилья, которое и становится залогом. Пока заемщик не выплатит долг, он не может в полной мере распоряжаться купленной недвижимостью — например, продать ее или подарить без согласия банка.

Процентная ставка по ипотечному кредиту обычно ниже, чем по другим видам займов. Ведь риск не получить свои деньги обратно для кредитора очень низкий. Если должник не сможет вовремя вносить платежи, заложенную недвижимость продадут, а вырученные средства уйдут в счет погашения долга. Если у должника несколько кредиторов и ему нечем платить, то первым в очереди на деньги от продажи квартиры будет тот, кто выдал ипотеку.

Что вы узнаете

Рассылка Т—Ж о квартирах и домах

Лайфхаки о покупке, ремонте и съеме жилья — в вашей почте каждую неделю. Бесплатно

Подписаться

Ваша почта будет в безопасности. Детали — в политике конфиденциальности

Ипотека, кредиты и залог

Законодательное регулирование. Основной документ, который регулирует ипотечное кредитование в России, — Федеральный закон «Об ипотеке (залоге недвижимости)».

Роль ипотеки в экономике. Ипотека положительно влияет на экономику страны по следующим причинам:

- Население не хранит часть сбережений на депозитах или дома под подушкой, а вкладывает в жилье, в результате деньги работают в экономике.

- Строительная отрасль развивается, так как недвижимость покупают чаще, спрос на нее растет и строят больше. Параллельно растет и производство строительных материалов.

- Банки, наращивая кредитный портфель, работают с долгами, которые обеспечены залогом. Чем выше доля ипотеки, тем стабильнее банковская система страны.

В чем разница между ипотекой и кредитом. Кредит — это заем, а ипотека — залог, обеспечивающий этот заем. Формально схема такая: вы взяли кредит, а в залог оставили недвижимость, купленную на этот кредит. При этом вы пользуетесь заложенной недвижимостью. Такая форма залога и есть ипотека.

Поэтому, строго говоря, нельзя взять ипотеку. Можно взять ипотечный кредит.

Чем отличаются ипотека и залог. Ипотека — это залог, но понятие залога более широкое. Заложить можно практически любое имущество. Ипотека — это когда в залог оставляют недвижимость.

Поэтому ипотечным кредитом называют тот кредит, который обеспечен недвижимостью. Обременение заложенной квартиры регистрируют в Росреестре. При стандартном кредите тоже бывает залог — например, автомобиль или золото, — но о таком залоге никуда не сообщают, достаточно письменного договора залога.

Как работает ипотека

В целом ипотечный кредит выдают по одной и той же типовой схеме:

- Клиент подает заявку в банк, указывая желаемую сумму и цель кредита. Цель кредита — главное. В заявке обязательно нужно указать, что планируете покупать: первичка или вторичка, или вы вообще ничего не покупаете, а берете кредит на рефинансирование и оставляете в залог свою квартиру. Если с самого начала указать не точно, то после получения одобрения может потребоваться пересмотр заявки.

- Банк изучает документы заемщика: например, справку о доходах и суммах налога физических лиц, копию трудовой книжки или договора, где указан стаж. Также банк смотрит кредитную историю и кредитный рейтинг будущего заемщика. Если кредитор считает, что клиент платежеспособный, он одобряет кредит.

- Клиент ищет объект недвижимости в новостройке или на вторичном рынке.

- Как только клиент выбрал недвижимость, он предоставляет в банк документы на нее.

- Если банк одобряет объект, продавец и покупатель подписывают договор. Формально чаще всего расчет происходит на этом этапе: банк зачисляет одобренный кредит на счет заемщика и потом переводит в счет оплаты приобретаемой квартиры по распоряжению клиента, но фактически доступа к деньгам у продавца пока нет.

- Банк готовит документы для регистрации перехода права собственности и обременения недвижимости. При регистрации обременения обычно оформляют закладную. Закладная — это ценная бумага, она может быть в бумажном виде, но сейчас банки переходят на электронный вариант. Владелец закладной имеет право стать собственником заложенного имущества или продать это имущество и погасить долг заемщика. Клиент сдает документы в Росреестр, а закладная остается у банка.

- После оформления документов продавец получает доступ к деньгам.

- Как только заемщик погашает кредит, банк возвращает закладную.

- Если в какой-то момент клиент перестает платить, банк через суд и приставов выставляет недвижимость на продажу. Вырученные деньги идут на погашение кредита, остаток — заемщику.

Это упрощенная схема. В ипотеке, как и в любом банковском продукте, много нюансов. Условия кредита различаются в разных банках и зависят от многих факторов, например:

- покупает ли заемщик жилье на первичном или вторичном рынке;

- что покупает: апартаменты, квартиру, частный дом;

- вид занятости клиента: работает ли по найму, является ли предпринимателем, учредителем ООО или нотариусом.

Стоит ли брать ипотеку

Финансовые эксперты советуют не брать ипотеку, если ежемесячный платеж отнимает больше половины зарплаты. Ипотека — это надолго. Если уже сразу выплачивать кредит трудно, то через несколько лет будет еще труднее. Из-за инфляции цены на все вокруг вырастут, и сохранить привычный образ жизни, выплачивая кредит, не получится.

Если ежемесячные платежи составляют меньше половины дохода или у заемщика есть перспективы роста зарплаты, то ипотека выгодна.

Плюсы и минусы ипотеки. Плюсы ипотеки:

- Возможность купить жилье, не имея всей необходимой суммы.

- Можно сделать ремонт по своему вкусу, не спрашивая ни у кого разрешения, в отличие от съемной квартиры.

- Ипотечный кредит — это возможность зафиксировать цену на жилье. Все вокруг дорожает, а квартира — нет;

- Ипотечная квартира экономит или зарабатывает деньги. Если заемщик вселится в нее сам, то сэкономит на аренде. Если сдаст кому-то другому — получит оплату. Цена аренды растет, а платеж по кредиту остается прежним.

- Чаще всего это кредит на долгие годы или даже десятилетия. Если в какой-то момент заемщик потеряет работу и не сможет платить, то банк заберет квартиру.

- Большие переплаты. Например, кредит под 10% на 5 лет — это переплата почти в полтора раза.

- Расходы на страховку. Кроме первоначального взноса понадобятся деньги на страхование квартиры. Страховые взносы нужно делать ежегодно, пока не закроется кредит. Еще банк потребует застраховать жизнь и здоровье заемщика. Если клиент не станет страховать свою жизнь и здоровье, процентная ставка по ипотеке поднимется.

- Продать ипотечное жилье по собственной инициативе можно только с разрешения банка. Продавать придется из-под залога — это сложнее. Проще, если покупатель будет с наличными. Но он может быть и с ипотекой. Если его первоначальный взнос покрывает остаток долга по ипотеке — проблем нет. Если не покрывает — надо найти банк, который согласится провести такую сделку. Но многие проводят такие сделки.

Ипотека или кредит. Процентная ставка по ипотеке ниже, так как риски банка минимальны. Ведь в случае чего жилье всегда можно продать.

Но иногда заемщику удобнее взять именно обычный потребительский кредит, а не ипотечный. Например, если не хватает небольшой суммы — 15—20% от всей стоимости жилья. Потребительский кредит оформят быстрее. Обычно решение приходит за один день и деньги можно получить в тот же день или на следующий. С ипотекой так не получится: от одобрения до сделки и регистрации недвижимости может пройти от недели до месяца.

Ипотека или копить. Если у вас своя квартира, рассмотрите возможность накопить на новую недвижимость. Деньги, которые пошли бы на первоначальный взнос, можно положить на вклад под проценты. Ту часть зарплаты, которую пришлось бы отдавать банку, тоже можно откладывать на депозит.

Ипотека или аренда. Если сумма платежей по ипотеке выше, чем ежемесячная арендная плата, накопить на жилье выгоднее, чем взять его в ипотеку. Деньги, которые пошли бы на ежемесячный взнос, можно разделить на две части: за одну снимать квартиру, другую откладывать.

Допустим, у Олега 400 тысяч рублей накоплений. Ежемесячно с зарплаты остается 30 тысяч рублей свободных денег. Вместо того чтобы платить их банку по ипотеке, можно снимать квартиру за 10 тысяч, а остальные 20 тысяч откладывать.

Понравившаяся квартира стоит 2 млн рублей. Банк дает ипотеку под 10%, а депозиты принимает под 6%. Рассмотрим оба варианта: копить или брать кредит.

Накопить на квартиру получится через 5 лет и 2 месяца. За это время на вкладе накопится 2 млн рублей, включая 360 тысяч, которые начислит банк в виде процентов. В 620 тысяч обойдется аренда квартиры в течение всего этого срока.

Погасить ипотеку получится через 5 лет и 10 месяцев. 400 тысяч уйдут как первоначальный взнос, а 1,6 млн Олег возьмет в кредит и будет каждый месяц отдавать банку по 30 тысяч. В итоге переплата по кредиту составит 518 тысяч рублей.

В нашем примере самостоятельно копить на квартиру выгоднее. Но эта схема не учитывает рост цен. За пять лет недвижимость может сильно подорожать. Аренда жилья тоже растет. Расходы на ремонт через пять лет тоже могут быть выше.

Что выгоднее — копить и снимать или купить жилье в ипотеку

Участники ипотечной системы

В схеме с нецелевым кредитом, например потребительским, обычно участвует всего две стороны — заемщик и кредитор. В случае с ипотекой сложнее, ведь параллельно проходит сделка по покупке недвижимости.

Заемщик оформляет кредит, берет деньги в банке на покупку жилья. Заемщиков может быть несколько. Любой участник ипотеки кроме заемщика называется созаемщиком. Он несет совместную с заемщиком ответственность перед банком. Муж или жена — обязательные созаемщики, если нет брачного договора.

Еще созаемщика привлекают, чтобы повысить шансы на одобрение. Например, когда у заемщика неидеальная кредитная история.

Залогодатель предоставляет кредитору недвижимость для обеспечения долга. Им может быть как заемщик, так и созаемщик.

Залогодержатель, он же кредитор — юридическое лицо, которое выдает заем под залог недвижимости. Это не обязательно банк. Например, ипотечный заем может выдать фонд по поддержке молодых семей.

Продавец недвижимости. На первичном рынке это компания-застройщик или физическое лицо по договору уступки права требования. Договор уступки — это когда участник долевого строительства решил не брать квартиру. Тогда он продает свое право требования жилья от застройщика.

На вторичном рынке продавцы недвижимости — это собственники, физические или юридические лица.

Орган регистрации прав на недвижимое имущество — Росреестр. Регистрирует сделку перехода права на недвижимость от продавца к покупателю и обременение в виде ипотеки.

Страховая компания страхует заложенную недвижимость, а также жизнь и здоровье заемщика.

Поручитель — физическое или юридическое лицо, которое поручается за заемщика. Если тот перестает платить, долг переходит на поручителя. Поручительство снижает риск невозврата долга. Но его редко используют в ипотеке, чаще в сделку включают созаемщика.

Ипотечные агентства и ипотечно-инвестиционные компании, которые скупают закладные. В этом случае заемщик должен уже не банку, а этому агентству. Например, у « Дом-рф » целое направление по скупке закладных.

Оценщик оценивает стоимость недвижимости перед заключением договора. Часто банк работает только с аккредитованными оценочными компаниями.

Виды ипотеки

Закон об ипотеке определяет два основания, по которым она возникает: в силу закона и в силу договора.

Ипотека в силу закона возникает, если отношения кредитора и заемщика подпадают под законодательное определение ипотеки. Это такие случаи:

- жилье строят или покупают за кредитные деньги банка;

- землю покупают по целевому займу, и на время выплаты этого займа участок находится в залоге. Если на этом участке построят здание, то оно тоже будет в ипотеке;

- жилье покупают через военную ипотеку;

- недвижимость или земельный участок берут в ренту, и в качестве залога получатель ренты берет эту недвижимость или землю.

Ипотека в силу закона — это когда в залог оставляют приобретаемое жилье.

Ипотеку в силу закона регистрируют одновременно с переходом права собственности на жилье на основании кредитного договора или договора целевого жилищного займа. Заявление на регистрацию ипотеки может подать как залогодатель, так и залогодержатель.

Ипотека в силу договора означает, что заемщик закладывает уже имеющееся в собственности имущество.

Ипотеку в силу договора регистрируют после перехода права собственности, на основании договора об ипотеке. Заявление на регистрацию ипотеки должны подать залогодатель и залогодержатель вместе.

Специальные ипотечные программы

Государство готово помочь некоторым гражданам купить жилье — добавить денег на первоначальный взнос или компенсировать банкам проценты по ипотеке. Таких программ несколько.

Ипотека c господдержкой. Молодые семьи могут получить субсидию на строительство или покупку жилья. Купить можно в том числе в ипотеку. Семьям без детей оплачивают 30% от стоимости жилья, с детьми — 35%. Чтобы стать участником госпрограммы, претенденты должны соответствовать трем критериям:

- семью должны признать нуждающейся в жилье;

- оба супруга должны быть моложе 35 лет;

- у претендентов должны быть деньги, чтобы купить жилье после получения субсидии, или их доходы должны позволять получить ипотеку.

Ипотека для семей с детьми. Семьи, в которой после 1 января 2018 года родился первый или последующий ребенок, есть двое или больше несовершеннолетних детей или один ребенок с инвалидностью, могут взять ипотеку под 6%, а жители Дальнего Востока — под 5%. В большинстве банков ставка может быть ниже, например 5,4 вместо 6%. По этой же программе можно рефинансировать старый ипотечный кредит или купить участок и построить на нем дом.

Льготную ипотеку во всех регионах, кроме Дальнего Востока, дают только на жилье, продавцом которого выступает застройщик.

Льготная ипотека под 8%. Правительство запустило ее в апреле 2020 года, чтобы поддержать ипотечный рынок. С 1 января 2023 года взять ее можно только один раз и на покупку жилья от застройщика. Можно приобрести квартиру, готовый дом или построить его на своем или покупаемом участке самому или с подрядчиком. Программа действует до 1 июля 2024 года.

Ипотека для ИТ-специалистов появилась в июле 2022 года. По ставке до 5% заемщик, который работает в аккредитованной ИТ-компании, может купить квартиру у застройщика, дом или построить его самостоятельно. Программа работает до 31 декабря 2024 года.

Сельская ипотека. Ее запустили в 2020 году для развития сельских территорий. Позволяет купить жилье по ставке до 3%. Главное требование — недвижимость должна находиться на сельской территории или в агломерации. Программа бессрочная. Можно купить или построить дом, готовую или строящуюся квартиру в многоквартирном доме не выше пяти этажей на территории населенного пункта.

Дальневосточная ипотека работает на территории Дальневосточного округа. По ставке 2% можно купить квартиру у застройщика, готовый дом или построить его самостоятельно.

Субсидия на погашение ипотеки для многодетных семей. Государство заплатит до 450 000 ₽ в счет долга по ипотеке для семей с тремя и более детьми. Право на господдержку имеют мать или отец, у которых с 2019 по 2022 год включительно родился третий или последующий ребенок. Причем не важно, на что семья взяла ипотеку: на квартиру в новостройке или на вторичном рынке, на земельный участок для строительства дома или заключила договор о долевом участии.

Ипотека с материнским капиталом. Материнский капитал — это сертификат, который выдает Социальный фонд: после рождения второго ребенка — с 2007 года и за первого — с января 2020 года. Его размер — 775 628,25 ₽. Тратить маткапитал разрешают после того, как ребенку исполнится три года. Есть исключения: например, погашение основного долга или первоначального взноса по ипотеке — в этих случаях деньги можно тратить сразу. Как направить материнский капитал на ипотеку, мы уже подробно рассказывали.

Военная ипотека. В России действует государственная программа субсидирования ипотеки для военных. Военнослужащий может купить строящееся или готовое жилье. Пока человек служит, ипотеку за него будет выплачивать государство. Квартиру или дом разрешается купить в любой точке страны, а не только в том регионе, где находится военная часть.

Чтобы участвовать в программе, надо выполнить три условия: служить по контракту, быть гражданином РФ и попасть в специальный реестр участников программы.

Ипотека для молодых специалистов. На региональном уровне существуют программы поддержки специалистов определенных профессий: учителей, врачей, ученых.

В Московской области дают «Социальную ипотеку». Она работает до конца 2027 года. Правительство области погашает 50% стоимости жилья сразу, а вторые 50% выплачивает в течение срока кредита. Участник программы платит только проценты по ипотечному кредиту.

Участвовать в программе «Соципотека» могут врачи, фельдшеры скорой помощи, учителя начальных классов, математики, русского и английского языка и молодые ученые.

Какие программы социальных ипотек действуют в вашем регионе, надо узнавать в местной администрации или в специальном разделе на сайте «Дом-рф» — оператора льготных ипотечных программ. В сервисе собраны все льготы по покупке жилья федерального и регионального уровня.

Специальные предложения от застройщиков. Часто банки предлагают ипотеку по сниженной ставке за жилье от аккредитованных застройщиков. Ставка может быть 4—5% или даже меньше — 0,1—1% .

Чаще всего такое снижение ставки по ипотеке — это скрытая скидка от застройщика. Банк снижает ставку, а недополученную выгоду ему возмещает застройщик за счет удорожания квартиры. Заемщик получает минимальную ставку, но квартира стоит дороже на 10—20% — зависит от условий акции, конечной ставки по кредиту и договоренностей застройщика ЖК и банка. Не с любым банком застройщики предлагают минимальные ставки.

Что нужно выяснить перед тем, как брать ипотечный кредит

Сколько денег накоплено на первоначальный взнос. У каждого банка свои требования к минимальной сумме первоначального взноса, но обычно это 10—15% от стоимости жилья. Размер взноса влияет на решение о выдаче кредита и на процент по займу: чем больше взнос, тем ниже ставка. Банк понимает, что у заемщика все хорошо с финансами, а значит, можно не закладывать риски в процент по займу.

Кроме того, больший первоначальный взнос снижает переплату, поскольку размер самого кредита меньше.

Минимальная сумма ипотечного кредита и ее расчет зависят от банка. Чаще всего это 300 тысяч рублей.

Финансовые возможности заемщика для погашения. Банк считает, сколько человек платит по кредитам, и учитывает другие обязательные платежи. Оптимально, когда кредитная нагрузка не превышает 50% от дохода, но некоторые банки допускают и 60—70% . Однако заемщику лучше не планировать такие выплаты, иначе есть риск не справиться с кредитом. Если зарабатывать 100 тысяч рублей, то ежемесячно допускается платить по кредитам до 50 тысяч.

Сумму дохода уменьшают иждивенцы, например дети, а также обязательные платежи — коммуналка, алименты, другие кредиты и т. п .

Увеличивают сумму дохода созаемщики и дополнительные регулярные поступления: платежи от сдачи в аренду, доход с дополнительной работы, дивиденды. Это при условии, что банк их принимает и клиент может документально подтвердить такие поступления. Например, если заемщик сдает квартиру, нужен договор аренды, который зарегистрирован в Росреестре, и декларация 3-НДФЛ.

Факторы, от которых зависит сумма кредита:

- Доход — чем он выше, тем больше доверия со стороны банка.

- Наличие созаемщика, если доходы клиента не позволяют ему взять нужную сумму в кредит.

Виды процентных ставок:

- Фиксированная ставка — это процент по кредиту, который не меняется в течение срока выплаты. Фиксированная ставка применяется чаще всего.

- Плавающая процентная ставка рассчитывается по формуле, которая зафиксирована в кредитном договоре. В этой формуле есть какая-то переменная величина. Например, ключевая ставка Центробанка или ставка Мосбиржи MosPrime, по которой банки выдают друг другу кредиты. Если она снижается, то падает и процент по кредиту, и наоборот. Обычно плавающая ставка ниже фиксированной, но это риск для заемщика. Предсказать ситуацию на рынке сложно, и через несколько лет или даже месяцев платеж может резко вырасти из-за изменения плавающей ставки.

- Переменная или комбинированная ставка — гибрид фиксированной и плавающей ставки. Процент по кредиту устанавливается жестко только на часть от общего срока кредита — например, на 3 года при кредите на 20 лет. Когда эти 3 года пройдут, ставка становится плавающей. Это риск для заемщика, но переменная ставка обычно ниже фиксированной.

Кредиты с плавающими ставками брать опасно, поэтому сейчас такие проценты редко встречаются у российских банков.

Способы погашения. Обычно банк списывает сумму ежемесячного платежа по кредиту со счета клиента. Это может быть счет по вкладу, счет банковской карты или текущий счет — зависит от особенностей работы кредитора и условий договора. В большинстве банков для погашения ипотеки открывают отдельный текущий счет или заводят специальную карту, но суть та же : каждый месяц отсюда снимают деньги. Клиент может положить больше денег, чем надо, но спишут только сумму платежа. Если к указанной в договоре дате на счете не окажется нужной суммы, это будет считаться просрочкой. Пополнять счет, с которого списывают платежи, можно разными способами:

- попросить бухгалтерию на работе ежемесячно перечислять часть заработной платы;

- написать заявление в банк, чтобы он списывал деньги с обычной банковской карты, например зарплатной;

- оформить дополнительное соглашение к договору вклада или текущего счета, чтобы платеж списывался оттуда;

- вносить каждый месяц в кассу банка наличные;

- настроить автоматический перевод на нужный счет в мобильном приложении банка или личном кабинете в интернете.

Если заемщик хочет погасить часть кредита досрочно, ему придется предупредить об этом банк: написать заявление в отделении, через мобильное приложение или личный кабинет на сайте.

Типы платежей. Ипотечный кредит состоит из двух частей: основной долг и плата за его использование — проценты. Что и как погашается, определяется типом платежа.

Аннуитетный платеж — это когда весь долг и все проценты складываются в одну большую сумму и делятся на срок кредита. В результате каждый месяц заемщик платит банку одну и ту же сумму. Но сначала в этой сумме большую часть составляют проценты, а ближе к концу — основной долг. Аннуитетный платеж лучше выбирать, когда размер ежемесячного платежа критичен. Например, если доход неустойчивый или большая его часть уходит на ипотеку. Аннуитетный платеж предлагают все банки, которые выдают ипотеку.

Дифференцированный платеж — это когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета, сколько человек еще должен банку. В результате в первые месяцы кредита заемщик платит сильно больше, в последние — сильно меньше, но основной долг снижается равномерно. В итоге заемщик отдает банку меньше процентов. Дифференцированный лучше выбирать, когда даже самый большой платеж для вас некритичен. Такой платеж по ипотеке есть не у каждого банка, о нем нужно узнавать заранее — до подачи заявки.

Полная стоимость кредита — сумма, которую клиент реально заплатит по кредиту с учетом дополнительных услуг. Например, клиент взял ипотеку под 5%, а полная стоимость будет 5,9%, потому что в ПСК банк обязан учесть дополнительные платежи, которые сопровождают ипотеку: оценку и страхование.

Условия расторжения договора. Гражданский кодекс разрешает расторгнуть договор в трех случаях:

- По соглашению сторон. Например, заемщик потерял работу и понимает, что не может больше платить кредит. Он обращается в банк, там согласны. Квартиру продают, банк забирает остаток долга, а клиент — оставшиеся деньги.

- Через суд. Например, заемщик перестал вносить платежи, нарушив тем самым договор, и банк обратился в суд, чтобы расторгнуть отношения.

- По инициативе одной из сторон, если это прописано в самом договоре или разрешено законом. Например, в договоре четко указано, что он прекращает свое действие, если заемщик два месяца подряд не платит по кредиту и не выходит при этом на связь с банком.

Условия страхования. Банк может потребовать:

- застраховать жизнь и здоровье;

- застраховаться от потери работы;

- сделать титульное страхование — это защита на случай, если сделку признают недействительной или незаконной;

- застраховать имущество — обязательная страховка, банк вправе не выдать кредит, если клиент откажется от нее.

Выясните, на сколько повысится процентная ставка, если отказаться от одного из рисков.

Условия отличаются в зависимости от схемы страхования: агентской или коллективной. При агентской схеме полис оформляют со страховой компанией, при коллективной — с банком.

Разница между агентской и коллективной схемами

| Агентская схема | Коллективная схема | |

|---|---|---|

| Кто выступает в качестве страховщика | Страховая компания | Банк, заключивший единый договор со страховой компанией и предлагающий своим клиентам присоединиться к нему |

| Как быстро выплачивается страховое покрытие | Не ранее чем через месяц: в течение срока, установленного договором, и только после предоставления документов | Сразу же при наступлении страхового случая |

| Как покрывается кредит при наступлении страхового случая | Страховая выплата покрывает только тело кредита и не покрывает проценты, которые набежали, пока страховая компания признавала случай страховым | Поскольку банк выступает выгодоприобретателем, он закрывает кредит сразу же при наступлении страхового случая |

| Как считается тариф на страхование | В зависимости от данных конкретного клиента | Тариф фиксированный для всех клиентов, в среднем для заемщиков до 45 лет — 1,5% за все 3 вида страхования |

| Преимущества и недостатки | Стоимость рассчитывается исходя из индивидуальных данных клиента | Стоимость одна для схожих категорий заемщиков |

| Обычно снижается ежегодно | Тариф не повышается и сохраняется на весь срок выплаты ипотеки. Иногда на второй и последующие годы страхования предоставляется скидка до 0,45% | |

| Заемщик оплачивает маленькую страховую премию при страховании жизни и здоровья, если он молод и здоров | Страховая премия выше, чем в агентской схеме | |

| Клиент подписывает договор на сделке. Каждый год необходимо продлевать полис на новый срок в страховой компании | Упрощенный документооборот: клиент подключается к услуге по договору присоединения. Полис пролонгируется автоматически |

| Кто выступает в качестве страховщика | |

| Агентская схема | Страховая компания |

| Коллективная схема | Банк, заключивший единый договор со страховой компанией и предлагающий своим клиентам присоединиться к нему |

| Как быстро выплачивается страховое покрытие | |

| Агентская схема | Не ранее чем через месяц: в течение срока, установленного договором, и только после предоставления документов |

| Коллективная схема | Сразу же при наступлении страхового случая |

| Как покрывается кредит при наступлении страхового случая | |

| Агентская схема | Страховая выплата покрывает только тело кредита и не покрывает проценты, которые набежали, пока страховая компания признавала случай страховым |

| Коллективная схема | Поскольку банк выступает выгодоприобретателем, он закрывает кредит сразу же при наступлении страхового случая |

| Как считается тариф на страхование | |

| Агентская схема | В зависимости от данных конкретного клиента |

| Коллективная схема | Тариф фиксированный для всех клиентов, в среднем для заемщиков до 45 лет — 1,5% за все 3 вида страхования |

| Преимущества и недостатки | |

| Агентская схема | Стоимость рассчитывается исходя из индивидуальных данных клиента |

| Коллективная схема | Стоимость одна для схожих категорий заемщиков |

| Агентская схема | Обычно снижается ежегодно |

| Коллективная схема | Тариф не повышается и сохраняется на весь срок выплаты ипотеки. Иногда на второй и последующие годы страхования предоставляется скидка до 0,45% |

| Агентская схема | Заемщик оплачивает маленькую страховую премию при страховании жизни и здоровья, если он молод и здоров |

| Коллективная схема | Страховая премия выше, чем в агентской схеме |

| Агентская схема | Клиент подписывает договор на сделке. Каждый год необходимо продлевать полис на новый срок в страховой компании |

| Коллективная схема | Упрощенный документооборот: клиент подключается к услуге по договору присоединения. Полис пролонгируется автоматически |

Коллективное страхование используется все реже. Большинство банков работает по агентской схеме, и заемщик может сам выбирать СК из списка аккредитованных при банке компаний.

Какие есть риски в ипотеке

Потеря или снижение дохода — это основной риск для заемщика. Если заемщик потеряет работу и быстро не найдет новую с такой же зарплатой, он не сможет платить за кредит. Банк не получит свои деньги и за каждый день просрочки станет начислять пени. Общий долг у заемщика вырастет. В конце концов на залог обратят взыскание — заемщик останется без жилья.

Валютный риск появится, если заемщик возьмет ипотечный кредит не в рублях, а в евро или долларах. В любой момент курс валюты может резко подскочить, и долг перед банком сразу увеличится.

Снижение стоимости или повреждение недвижимости. Чаще происходит повреждение недвижимости — от пожара, затопления соседями, урагана. Бывает, что жилье дешевеет, так как спрос падает, но так происходит редко. В итоге долг заемщика перед банком остается, а реальная стоимость жилья снижается.

Как уменьшить риски

Классический способ снизить риски — это оформить страховку.

От чего можно застраховаться. Застраховаться можно от всего плохого, что может произойти с заемщиком и жильем: от потери работы, резкого ухудшения здоровья и получения инвалидности, от смерти, пожара и природных катаклизмов.

Страхование предмета залога обязательно по закону. Заемщик должен застраховать свое имущество от риска утраты и повреждения.

Страхование жизни и здоровья заемщика по закону не обязательно, но банки предлагают его делать, чтобы не повышать ставку по кредиту.

Страхование финансового риска делает банк для себя за свой счет. Это на случаи, когда недвижимость переставшего платить заемщика продадут, а вырученные деньги не перекроют долг с процентами.

Титульное страхование. На рынке недвижимости очень много споров из-за документов: право собственности оспаривают и возвращают квартиру продавцу. Например, появляются какие-то другие собственники, доли принадлежат несовершеннолетним детям, собственник подписывал договор в беспамятстве, а три продавца назад квартиру вообще перепродали на кабальных условиях, поэтому сделка недействительна. В итоге страдает покупатель. Титульное страхование — защита на такой случай.

Что нужно для получения ипотеки

У банков, выдающих ипотечные кредиты, свои требования к заемщикам, недвижимости и документам.

Требования к заемщикам банки выдвигают для того, чтобы получить платежеспособного должника. В условиях ипотечных программ они прописывают предпочтения по возрасту, стажу работы, доходу.

Возраст заемщика. Минимум — 18—21 год , максимум — обычно 65 лет. Может быть и 75, например у Сбербанка. Максимальный возраст устанавливают на момент полного погашения кредита. Если обратиться за ипотекой в 45 лет, а максимальный возраст — 65, банк согласится выдать кредит не больше чем на 20 лет.

Привлечения созаемщика банк не требует, но одобряет. Созаемщиком может стать любой совершеннолетний родственник, друг. Муж или жена становится созаемщиком автоматически, по закону, если не оформлен брачный контракт.

Длительность трудового стажа. Существуют требования к минимальному сроку работы в одном месте и к сроку общего трудового стажа. На одном месте, как правило, нужно проработать 3—4 месяца , а общий стаж должен быть 6—12 месяцев .

Оценка платежеспособности заемщика (андеррайтинг). У каждого банка своя схема оценки платежеспособности клиента. Есть общая методичка от института развития жилищной сферы «Дом-рф». Через него государство отправляет все субсидии по ипотеке. Банки, которые выдают ипотеку по стандартам «Дом-рф», должны применять указанную методику. В ней рассказано, какие факторы увеличивают привлекательность заемщика, а какие снижают. Например, если за последние два года заемщик нигде не работал больше двух месяцев, кредитору следует выяснить, почему был такой перерыв. По полученному ответу банк должен сделать вывод, насколько стабильно клиент трудится и востребован ли он на рынке труда.

Необходимые документы — документы, которые подтверждают личность и доход заемщика. Предоставлять в банк дипломы или свидетельство о рождении не нужно.

Документы, определяющие материальный статус заемщика, — это документы, которые подтверждают наличие другого ценного имущества: дачи, машины, ценных бумаг, — или источника дохода. Если заемщик работает и подрабатывает еще где-то , дополнительный доход подтвердит приказ о внешнем совместительстве или договор гражданско-правового характера.

Как оформить ипотеку

Нужно пройти пять этапов: выбрать банк, найти желаемое жилье, заключить сделку купли-продажи с собственником, зарегистрировать переход права собственности, рассчитаться с продавцом. У нас есть большая подборка статей об этом.

Выбор банка. Выбирают скорее ипотечную программу, чем банк: сумму, ставку, сроки, размер платежа. Ипотечная программа привязана к типу недвижимости: первичка или вторичка.

Во многих банках программы похожи, но условия могут отличаться в индивидуальных случаях. Например, если заемщик — участник зарплатного проекта. Банк видит все движения по его счету, знает, какая зарплата, и часто предлагает кредит по сниженной процентной ставке.

Условия ипотеки в основных крупных банках. Условия ипотечных кредитов находятся на сайтах банков или сайтах-агрегаторах ипотечных предложений: « Банки-ру » и « Сравни-ру ».

Выбор недвижимости. Возможно, у вас уже есть предпочтения по типу дома, этажу, площади квартиры, количеству комнат. Но при покупке жилья в ипотеку учитывают еще два момента: сумму, которую одобрил банк, и его требования к объекту недвижимости.

Если жилье понравилось, покупатель обычно вносит аванс или задаток, чтобы продавец перестал искать других покупателей. Аванс — это деньги, которые вам вернут, если откажетесь. Задаток не возвращают, если передумал покупатель. Если продавец передумал продавать, он вернет покупателю сумму задатка в двойном размере.

Требования к приобретаемому жилью со стороны банка. После того как выбрали жилье, ваш выбор должен одобрить банк. Банку нужен ликвидный залог — тот, который они без проблем продадут, если у клиента начнутся проблемы с выплатами. Дом не должен быть старым, аварийным, а квартира не должна быть обременена по другим долгам.

Если заемщик хочет купить частный дом, то желательно, чтобы он находился в населенном пункте и имел все необходимые коммуникации: свет, воду, газ.

Некоторые банки отказывают в кредите на покупку комнаты в общежитии, коммунальной квартире, одобряют только квартиры в домах определенных годов постройки.

Банк будет изучать документацию и пришлет оценщика в выбранную квартиру — он там все сфотографирует. Возможно, продавца попросят сделать какие-то дополнительные документы.

В итоге банк может одобрить сделку или отказать. Поэтому в соглашении о задатке прописывайте, чтобы в случае отказа банка задаток вам вернули.

Что выгоднее — вторичка или новостройка, сказать однозначно нельзя. С точки зрения кредита и процентов за него заемщику выгоднее брать новостройку — есть много льготных программ, которые субсидирует государство, например семейная ипотека. Проценты по такому кредиту ниже, чем на вторичку. Но во вновь построенном доме нужно будет делать ремонт, а это тоже расходы.

На вторичке много домов и квартир — выбрать вариант под условия банка будет просто.

Поэтому надо считать и сравнивать в каждом конкретном случае.

Заключение сделки. Обычно с продавцом начинают договариваться сразу, как увидели квартиру и поняли, что она нравится. Если сделка пройдет не в ближайшие дни, часто оформляют предварительный договор купли-продажи, где прописывают, когда заключат основной договор.

Расчет с продавцом чаще всего происходит через аккредитив — специальный счет. Гораздо реже — через ячейку. В этих случаях до регистрации перехода права собственности стороны подписывают договор купли-продажи и расписки и покупатель кладет деньги в ячейку или на счет. После регистрации продавец получает доступ к деньгам. В последние годы набирает популярность и другой тип расчетов — эскроу. На вторичном рынке это пока редкость, а при покупке квартиры в новостройке по ДДУ у застройщика — норма.

Госрегистрация. В Росреестре покупателю нужно будет оформить жилье в собственность и зарегистрировать ипотеку. Обычно это делают через МФЦ. Но сейчас банки предлагают электронную регистрацию — тогда документы в Росреестр подают дистанционно.

Стоит ли обращаться к ипотечным брокерам

К ипотечным брокерам обращаются, когда нет времени изучать и вникать в предложения банков.

Ипотечный брокер сам оформит заявки, соберет документы и пообщается с банками. Он выберет наиболее выгодный для клиента ипотечный кредит.

К брокеру стоит обращаться, если вы берете, например, квартиру в незнакомом городе или вам действительно не хочется вникать в детали сделки, но деньги решили вложить именно в жилье.

К нему стоит обратиться также, если вы уже получали отказы от банков. Грамотный брокер разберется, в чем причина, и подаст заявку в тот банк, в котором на это смотрят лояльно.

У брокеров могут быть преференции от банков по ставке как для партнеров: если заявку в банк подаст брокер, ипотеку предложат по сниженной ставке. А еще он поможет со страховкой — подберет выгодный тариф и проконсультирует заемщика о его правах и обязанностях.

Брокер смотрит на документы заемщика «глазами банка»

эксперт по кредитам

Ипотечный брокер — профессиональный участник рынка кредитования и рынка недвижимости. По сути, это человек, который знает особенности ипотечных программ в разных банках и все о том, как правильно заполнить и подать документы. Устранить все ошибки и неточности, чтобы у сотрудников банка не возникло лишних вопросов, — тоже его работа.

Больше всего брокер может пригодиться в нестандартной ситуации. Например, клиенту нравится определенная квартира. Но она находится в центре Петербурга в доме с деревянными перекрытиями. Такой объект кредитуют не все банки, поэтому процент отказа велик. С большой вероятностью брокер знает, в каких банках есть программа кредитования подобных нестандартных объектов, и сразу подаст документы клиента именно туда.

Другой пример: у клиента есть отклонения от стандартных условий кредитования банка. Например, нет официально подтвержденного дохода или первоначального взноса. Брокер может предложить программу, по которой первый взнос вообще не нужен, — такие программы есть в некоторых банках для определенных застройщиков или категорий клиентов. Или посоветует программу кредитования, где вместо первоначального взноса можно предоставить дополнительный залог, например залог третьего лица.

Еще брокеры могут сэкономить время клиенту. Большинство ипотечных брокеров — официальные партнеры банков, с которыми у них заключены прямые агентские договоры. Это позволяет брокеру принимать и обрабатывать клиентские документы самостоятельно. Как правило, при работе с брокером личный визит клиента в банк для подачи заявки на ипотеку не требуется. Клиент приходит только для того, чтобы подписать кредитный договор.

Некоторые ипотечные брокеры обладают преференциями и могут снизить ставку по ипотеке для клиента на весь срок кредитования. Кредитные организации могут предоставлять скидку на процентную ставку по ипотеке на весь срок кредитования для клиентов крупных партнеров — застройщиков, агентств недвижимости и риелторов, ипотечных и кредитных брокеров. Также брокер может снизить ставку по ипотеке в некоторых банках с помощью определенных опций. Например, по программе «Молодая семья» или провести сделку электронно.

К ипотечному брокеру можно обращаться, если, например, у человека неидеальная кредитная история или он уже получил первые отказы в банках. О причинах отказов банк не сообщает. Это могут быть технические ошибки в кредитной истории или неправильно заполненные документы. Задача брокера — определить их и, если есть возможность, устранить до подачи документов в банк.

Стоимость услуг устанавливает сам ипотечный брокер, четкого прайса нет. Как правило, цена зависит от профессионализма конкретного специалиста, региона, сложности ситуации и перечня действий, которые брокер должен выполнить. Проконсультировать в целом могут и бесплатно, а за одобрение ипотеки возьмут или фиксированную сумму, или процент от суммы выданного кредита.

Ипотека или потребительский кредит: что выгоднее при покупке недвижимости

Если на покупку жилья не хватает собственных средств, их можно занять у банка, воспользовавшись ипотечной программой или оформив нецелевой кредит наличными. Разберемся, что выгоднее: ипотека или потребительский кредит при покупке недвижимости.

В чем разница между потребительским кредитом и ипотекой

Основное отличие ипотеки от нецелевого потребительского кредита заключается в наличии залога. Банк дает заемщику деньги на покупку квартиры или имеющееся жилье, при этом на недвижимость накладывается обременение. Заемщик становится или продолжает оставаться собственником недвижимого имущества, но не может им распоряжаться без согласия кредитора. Залог служит гарантией того, что банк в любом случае вернет свои деньги, даже если заемщик перестанет вносить ежемесячные платежи. Но наличие залога – это не все, чем отличается потребительский кредит от ипотеки:

- Срок кредитования. Условия потребительского кредита чаще всего предусматривают выдачу средств на срок до 5 лет, а ипотеку можно оформить на более длительный период – до 30 лет.

- Сумма кредита. По необеспеченным потребительским кредитам всегда есть ограничения по сумме – без залога банки обычно выдают не более 1 млн, реже – до 3 млн рублей. При ипотеке сумма не имеет жестких ограничений и зависит от двух факторов: стоимости залога и доходов заемщика.

- Процентная ставка. По обеспеченной залогом ипотеке процентная ставка всегда меньше, поскольку риск невозврата кредита сведен к минимуму.

- Первый взнос. Для получения ипотеки, как правило, на руках у заемщика должно быть не менее 10% от стоимости квартиры. Размер первого взноса влияет на ставку: чем больше собственных средств внесет заемщик, тем меньше будет процент. В отличие от ипотеки при потребительском кредите первоначальный взнос не требуется.

- Пакет документов. По двум документам редко выдаются крупные суммы, поэтому в стандартный пакет документов будут входить справки, подтверждающие доход и трудоустройство, а для ипотеки дополнительно понадобятся документы на недвижимость и отчет о независимой оценке.

- Срок рассмотрения заявки и выдачи кредита. Если оформление потребительского кредита занимает в среднем 1-2 дня, то для получения ипотеки может потребоваться несколько месяцев.

- Дополнительные расходы. В список обязательных расходов по ипотеке входят оплата услуг независимого оценщика и страхование предмета залога.

Что выгоднее при покупке недвижимости: ипотека или потребительский кредит

И обычный займ наличными, и залоговое кредитование имеют свои плюсы и минусы. Выбирая, что лучше – потребительский кредит или ипотека, нужно отталкиваться от собственных целей и финансовых возможностей.

Плюсы и минусы ипотеки

Основной недостаток ипотеки – риск лишиться стабильного дохода и потерять жилье, находящееся в залоге у банка. Договор заключается на длительный срок, в течение которого могут возникнуть непредвиденные обстоятельства – кризис в экономике, сокращение штата, потеря трудоспособности, тяжелая болезнь и т. д. Не все эти риски можно застраховать.

Преимущества ипотечного кредитования:

- Низкий ежемесячный платеж по сравнению с потребительским кредитом за счет длительного срока действия договора. Это значит, что ежемесячная финансовая нагрузка на семейный бюджет при ипотеке будет меньше.

- Наличие льготных ипотечных государственных программ, которые позволяют оформить ипотеку по низкой ставке или погасить часть долга за счет бюджетных средств.

- Возможность вернуть часть выплаченных процентов в размере до 390 тысяч рублей с помощью налогового вычета. Если оформить потребительский кредит вместо ипотеки, то права на возврат процентов не будет.

- Правовая безопасность – банк проводит тщательную проверку квартиры перед покупкой, поскольку заинтересован в чистоте сделки.

Плюсы и минусы потребительского кредита

Основные минусы потребительского кредита на покупку квартиры – высокая процентная ставка и короткий срок кредитования, из-за чего ежемесячный платеж будет существенно превышать ипотечные выплаты. Но есть и неоспоримые преимущества:

- Имущественные права на недвижимость не ограничены обременением. Если приобретенное жилье – единственное, то его ни при каких обстоятельствах не смогут продать в счет погашения долга.

- Простое и быстрое оформление – не нужно тратить время на проведение оценки и ждать, когда банк одобрит выбранный объект. При потребительском кредите можно купить любое понравившееся жилье в пределах полученной суммы.

- Экономия на страховании залога – потребительский кредит на покупку квартиры без ипотеки не требует обязательной покупки полиса.

В каких ситуациях лучше брать ипотеку, а в каких – потребительский кредит

Между ипотекой или потребительским кредитом на покупку квартиры лучше выбрать первый вариант, если:

- для вас важен размер ежемесячного платежа, поскольку доход небольшой и на текущие расходы должна оставаться определенная сумма;

- вы планируете брать большой кредит и расплачиваться в течение долгого времени;

- вы имеете право на налоговый вычет;

- часть долга будет погашена материнским капиталом.

В каких случаях выгоднее брать нецелевой кредит:

- вы накопили сумму, которая составляет 70-80% от стоимости приобретаемой недвижимости;

- деньги нужны на небольшой срок, в течение которого у вас появится сумма для полного погашения кредита;

- банк предлагает вам индивидуальные условия по потребительскому кредиту, и, согласно расчетам на ипотечном калькуляторе,он получается выгоднее;

- в ближайшее время вы планируете продать или обменять квартиру, под которую берете кредит.

В некоторых случаях выгодно заменить ипотеку на потребительский кредит. Например, если ключевая ставка ЦБ резко снизилась вместе со ставками по кредитным продуктам, а банк отказывает в рефинансировании. В этом случае можно взять нецелевой займ и закрыть им остаток долга.

Источник https://journal.tinkoff.ru/guide/mortage/

Источник https://novmetr.ru/articles/ipoteka-ili-potrebitelskiy-kredit-chto-vygodnee-pri-pokupke-nedvizhimosti/