Индекс Мосбиржи выше 3000 пунктов. Откатится он назад или продолжит рост

28 июля впервые с февраля 2022 года индекс Мосбиржи превысил 3000 пунктов. Это произошло на фоне роста нефтяных цен и реинвестирования дивидендов. «РБК Инвестиции» разбирались, что будет дальше с российскими акциями

Индекс Мосбиржи в пятницу, 28 июля, по состоянию на 14:30 мск превысил 3000 пунктов и остался выше этого уровня по итогам основной торговой сессии (3008,61 пункта, +0,69% к закрытию четверга). Таких значений основной бенчмарк российского рынка акций достиг впервые с 22 февраля 2022 года — именно в этот день были введены первые западные санкции против российских госбанков в связи с признанием Россией ДНР и ЛНР, вызвавшие массовые распродажи российских бумаг, в первую очередь, со стороны нерезидентов. С начала 2023 года индекс Мосбиржи, рассчитываемый на основе рублевой стоимости акций, прибавил уже 39,67%. Рост индекса РТС, выраженного в долларах, гораздо скромнее — 6,49%. По итогам торговой сессии 28 июля он опустился на 0,52%, до 1033,67 пункта. Поскольку бенчмарк долларовый, при ослаблении рубля он снижается: курс доллара к рублю с начала года прибавил более 30% (₽91,7 по итогам торгов в пятницу).

«РБК Инвестиции » выяснили у аналитиков, продолжит ли расти российский фондовый рынок и что может вызвать его коррекцию .

3000 пунктов по индексу Мосбиржи — получится ли удержать эту высоту

Рано судить о том, сможет ли индекс полноценно закрепиться выше 3 тыс. пунктов, однако его динамику поддерживает реинвестирование дивидендов в рынок, оптимизм на нефтяном рынке и слабый рубль, говорит главный аналитик ПСБ Алексей Головинов: «Рубль с начала года по отношению к доллару потерял больше 30%, при этом котировки Brent всего на 2,7% ниже значений конца 2022 года». В плюс индексу Мосбиржи, по его словам, также идет «активное восстановление российской экономики» и «щедрые дивидендные выплаты , которые ввиду отсутствия альтернатив активно реинвестировались». Аналитики инвестбанка «Синара» ранее подсчитали, что по итогам первого полугодия российские эмитенты направили на дивиденды ₽2,4 трлн. В июле на их счета должно было поступить еще ₽470 млрд. При этом объем промежуточных дивидендов по итогам третьего квартала, которые поступят на счета уже в четвертом, будет существенно ниже — менее ₽300 млрд в базовом сценарии «Синары», не включающем выплаты сталелитейных компаний и «Магнита».

Павел Веревкин, инвестиционный стратег «Алор Брокер», уверен, что бенчмарку удастся закрепиться выше 3 тыс. пунктов. «Сейчас рост рынка находится в последней фазе перед коррекцией, во многом его обеспечивает закрытие участниками рынка своих коротких позиций. Полагаю, в ближайшее время следует ожидать шорт-сквиз, который приведет к новому импульсу роста», — говорит эксперт. Шорт-сквизом называется ситуация, когда игроки на понижение, реагируя на рост акций, начинают закрывать короткие позиции , чтобы выкупить бумаги и вернуть их брокеру. Это провоцирует еще больший разгон котировок. Большое значение имеет закрытие индекса на торгах в пятницу на уровне выше 3000 пунктов, уверен Веревкин: «Цена закрытия в пятницу — это критически важная цена, потому что инвесторы принимают на себя риски, связанные с переносом позиций через выходные». При отсутствии новых политических шоков индекс Мосбиржи может «в среднем» закрепиться выше отметки 3000 пунктов, сообщили «РБК Инвестициям» экономисты «Ренессанс Капитала» по России и СНГ Софья Донец и Андрей Мелащенко. Они имеют в виду, что рынок может быть подвержен отдельным периодам коррекции с учетом общей экономической волатильности . В «Ренессанс Капитале» также отметили, что на тонком рынке, где отсутствуют нерезиденты и преобладают частные инвесторы, «новые шоки могут отыгрываться быстрее, чем ранее». В июне доля физлиц в объеме торгов акциями на Мосбирже составила 76%, а в апреле и вовсе достигала рекордных 81,5%.

Почти 40% роста с начала года — перегрет ли российский рынок

С начала года индекс Мосбиржи вырос на 39,67%, до 3008,61 пункта. В его динамике четко прослеживаются два периода практически беспрерывного роста — с середины февраля до 20-х чисел апреля и с середины мая до текущего момента. Павел Веревкин из «Алора» считает, что рынок сильно перегрет и отчетливо напоминает «эйфорию 2021 года». 14 октября 2021 года был достигнут абсолютный рекорд по индексу Мосбиржи — 4292,68 пункта — после чего началось последовательное снижение на фоне санкционной риторики, которое закончилось 24 февраля 2022 года сильнейшим обвалом за всю историю. Однако, говорит эксперт, динамика в первом полугодии 2023 года была фундаментально обоснована предстоящими высокими дивидендными выплатами: «Особую роль сыграли дивиденды Сбербанка и ЛУКОЙЛа». Инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев обращает внимание на аномально высокое значение RSI (индикатор технического анализа). Сейчас этот показатель для индекса Мосбиржи находится выше 75 пунктов впервые с октября 2021 года. Индикатор RSI имеет шкалу от 0 до 100 и показывает соотношение положительных и отрицательных изменений цены. Считается, что значения RSI выше 70 означают перекупленность инструмента, а ниже 30 — его перепроданность.

В то же время руководитель отдела анализа акций финансовой группы «Финам» Наталья Малых считает российский рынок «адекватно оцененным», с учетом текущего курса рубля и стоимости нефти. «Ралли во многом объяснялось девальвацией рубля, и если посчитать доходность в долларах, то она составит всего 11% по индексу Мосбиржи и около 7% по индексу РТС с начала года, что немногим превышает дивидендную доходность индекса», — указывает Малых.

Факторы роста и падения: что будет с рынком до конца 2023 года

- «навес» сбережений населения и интерес россиян к фондовому рынку в качестве одной из форм защиты денег от обесценения;

- сильные финансовые показатели компаний, входящих в индекс (нефтянка, банки, ретейл и др.);

- сохраняющийся существенный восстановительной потенциал индекса (3000 пунктов — это все еще на 20% меньше, чем уровень конца 2021 года).

Факторами против могут выступить:

- ужесточение денежно-кредитной политики Банка России, что замедлит рост кредитования и сделает банковские депозиты более привлекательной формой сбережения;

- рисковые геополитические сценарии.

Осенью эксперты прогнозируют замедление роста из-за завершения сезона дивидендов. «Новыми всплесками интереса физических лиц к фондовому рынку может стать сезон годовых премий, а также бюджетные выплаты в рамках очередного электорального цикла», — говорят они, рассуждая о том, когда следует ожидать нового импульса роста.

Веревкин из «Алор Брокер» считает, что интерес к бумагам экспортеров будет поддерживаться трендом на девальвацию рубля, а еще одним немаловажным драйвером роста российского рынка могут выступать редомициляция ряда эмитентов (смена юрисдикции, переезд из недружественных стран) и выкуп крупными эмитентами акций у нерезидентов (эту операцию, в частности, уже организовал «Магнит»).

Малых из «Финама» полагает, что дополнительный потенциал двузначного роста может открыться при дальнейшей девальвации рубля и росте котировок нефти. Вызвать его, по мнению Малых, могло бы продление программы сокращения добычи Саудовской Аравией с сентября на 1 млн баррелей в сутки, а также неожиданно сильные макроданные в США и Китае, которые опровергли бы прогнозы об ослаблении мировой экономики.

«Мы ожидаем уверенного роста индекса осенью при отсутствии новых вводных, способных вернуть пессимистичные настроения на рынок. Ориентиром на конец года для индекса Мосбиржи на данный момент выступает отметка 3300 пунктов», — настроен оптимистично главный аналитик ПСБ Алексей Головинов.

Веревкин из «Алора», продолжая свою мысль о перегретости рынка, предупреждает, что шансы на существенную коррекцию во втором полугодии очень высоки.

Тем временем индекс РТС в силу своей зависимости от доллара может вырасти, указывают Донец и Мелащенко. В конце июня в «Ренессанс Капитале» повысили прогноз по курсу доллара на конец года с ₽75 до ₽80.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

А что если фондовый рынок рухнет, и все эти инвестиции превратятся в тыкву

До сих пор я рассказывал о том, что пассивное индексное инвестирование – лучший способ создания капитала для обычного частного инвестора. Фондовый рынок, на протяжении всего своего существования, безудержно растет в среднем на ~11% в год. Поэтому все, что от нас требуется – избегать эмоциональных решений, придерживаться курса в штормы и продолжать инвестировать. Это работало всегда…

…всегда, кроме одного гадкого и неприятного события. Великой депрессии, которая началась в США в 1929 году с обвала на фондовом рынке. Тогда, за два года, акции потеряли 90% своей стоимости 😰. Если вы посмотрите график индекса Dow Jones с 1900 по 2020 ниже, то заметите, что если бы вы инвестировали на пике, то ваш портфель полностью восстановился бы только в 1956 году.

27 лет… Как вам перспектива, господа инвесторы?

На самом деле, благодаря дивидендам, которые не учитываются в графике и дефляции (процесс обратный инфляции, который происходил в тот период) восстановление произошло бы гораздо быстрее – к 1936 году.

И тем ни менее, такой серьезный кризис может проверить на прочность кого угодно. Крах доткомов в начале нулевых, кризис 2008-го и эта небольшая ковидная заварушка в марте 2020-го по сравнению с тем кризисом – полная ерунда.

Важно отметить, что такой ужасный крах произошел только один раз в истории за более чем 200 лет существования фондового рынка США. Это действительно редкое исключительное событие. Более редкое, чем, например, мировые войны. Еще стоит отметить, что в тот момент было допущено масса «детских» экономических ошибок, которые только усугубили кризис. Спустя 90 лет мы знаем о фондовом рынке гораздо больше. А в экономическую политику было привнесено масса полезных изменений, которые исключают подобные сценарии.

Тем ни менее, я считаю, что если уж во что-то инвестировать, то важно рассмотреть самые худшие сценарии. Я ничего не продаю, поэтому могу позволить себе писать об инвестировании ‘как есть’ – без розовых очков.

Поэтому давайте немного «помечтаем» и перенесемся в Америку 1929 года…

Конечно, если бы вы инвестировали весь свой капитал в акции 29 октября 1929 года, на самом пике перед затяжным двухлетнем падением, — вам пришлось бы не сладко. Но вероятность такого события не значительна, поэтому я предлагаю рассмотреть три наиболее вероятных жизненных сценария:

🧑🏻🦱 Майку 23 года. Он только что закончил колледж. И у него впереди десятилетия для покупки акций по очень выгодным ценам. Историческая доходность S&P с 1930 по 1960 составила рекордные 12,5%. Как ни парадоксально, но серьезный биржевой крах в начале вашей инвестиционной жизни – большая удача 🤩

🧔🏼 Вильяму 38 лет. К моменту начала кризиса он инвестировал уже 4 года с 1925. Если вы посмотрите график еще раз, то увидите, что он начал свой инвестиционный путь, когда стоимость акций еще не достигла и половины от своего пика. С 1925 по 1955 историческая доходность S&P составила 11.25%. Вполне не плохо 🤷♂️

👴🏾 Бенджамину 62. К 1929 году он сколотил капитал в $100 000 (в сегодняшних деньгах ~$1,5М) и собирался отойти от дел. К счастью, Бенджамин понимал, что к моменту выхода на пенсию ему важно снизить риски, поэтому он перевел 40% портфеля в облигации. Оставшиеся $60k в акциях превратились в $10k 🤯. Таким образом, Бенджамин потерял половину своего капитала.

Но не забывайте, что благодаря дефляции, покупательская способность этих денег значительно выросла, и с того момента акции безудержно росли. А если бы Бенджамину хватило духа ребалансировать свой портфель, и перевести его к изначальному соотношению (60% – акции / 40% – облигации), то уже к 1936 году его капитал составил бы $143 000 😅

Как видите, люди, которым хватило духа не избавиться от акций, когда они обесценивались, и продолжать придерживаться курса – в конечном счете ничего не проиграли от самого ужасного кризиса в истории фондового рынка 🦾

Тем ни менее, кризисы – это все равно не приятно. Поэтому каждый из нас должен принять решение о том, какой риск мы готовы принять.

Глядя на 200 лет неумолимого роста фондового рынка – мое решение инвестировать. А что думаете вы?

872 поста 5.6K подписчика

Подписаться Добавить пост

Правила сообщества

1) Не добавлять в сообщество посты на тему инвестиций, торговли акциями, ресурсами и т.д.

2) Запрещается кидать понты.

3) Не нужно высмеивать заработную плату, профессию и место жительства участников;

4) Если уж затрагиваете политику, соизвольте поставить соответствующий тег. Для того чтобы специалисты в этой категории обязательно высказали свое экспертное мнение и оценили ваш пост;

P.S. Пост про нищету России станет достаточно обсуждаемым, но будет заминусован. Если конечно не написать его очень изощренно, только отдаленно упоминая проблему;

P.P.S. За пост про нищету других стран получите глубокое одобрение от быстрореагирующих пользователей)

2 года назад

посмотрел я на его соцсети, инстакоуч б.

«как поднять 100500 бабок» «заплати мне и я научу» говно короче

раскрыть ветку (0)

2 года назад

«Как видите, люди, которым хватило духа не избавиться от акций, когда они обесценивались»

А что S&P за 200 лет состоит из акций одних и тех же компаний? Или все таки всему свое время.

раскрыть ветку (0)

2 года назад

«За 200 лет был всего один великий обвал — какая вероятность того, что это повторится в ближайшие 10-20 лет? Пойду инвестировать!»

Ну удачи, автор, что.

С такой аналитикой она тебе пригодится.

раскрыть ветку (0)

2 года назад

Привет мамкин анализатор пакин инвестатор. Только на истории играть и умеешь?

раскрыть ветку (0)

2 года назад

Собственно с определённой переодичностью финансовые пузыри всегда лопаются, только никто не знает когда в этот раз это случится.

Похожие посты

Павел Комаровский об инвестициях и рациональности

Подписаться

6 часов назад

Верховный суд против «курсов успешного успеха», а также игры на раздевание на таможне ЕС

Все самые важные и интересные финансовые новости в России и мире за неделю: ЦБ поднял ставку до 13%, в декабре российским инвесторам начнут компенсировать заморозки, Илон Маск оказался ценителем косплея, SEC объявила кошек-укурков вне закона, а стартап Refocus по вкатыванию филиппинцев в айти обанкротился, не погасив долги по зарплате перед командой.

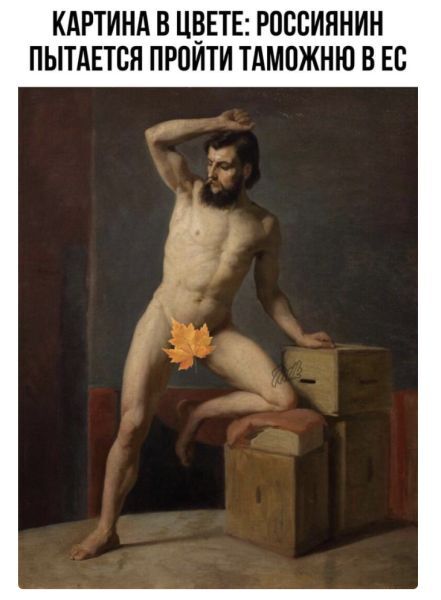

Евросоюз признался, что раздевать россиян на границе можно (но это не обязательно)

В июле мы с вами обсуждали аресты машин с российскими номерами на немецкой таможне, а вот на прошлой неделе уже произошел массовый подрыв филейных частей из-за заголовков вроде «ЕС запретил россиянам ввозить личные автомобили, смартфоны и шампуни».

По сути, у Еврокомиссии спросили «а не долбанулись ли немецкие таможенники?» – а та выпустила разъяснения в стиле «не-не, всё правильно, конечно же россияне не могут привозить на территорию ЕС личные вещи, импорт которых запрещен санкциями против России!».

Учитывая то, что в списке «запрещенки» значится также женская одежда и мужская обувь – соответствующие мемы не заставили себя ждать

Несколько дней спустя Еврокомиссия подумала, и выпустила уточняющее разъяснение, с несколько смягченными формулировками. Дескать, автомобили с российскими номерами пускать чуть более запрещено; а всё остальное – тоже запрещено, но вроде как не обязательно. Но это уже надо решать таможням в каждой отдельной стране – если они очень боятся обхода санкций, то можно и личную одежду с ноутбуками при желании забрать.

Глядя на всё это, Эстония, Латвия, Литва, Финляндия и Польша объявили, что автомобили с номерами РФ они теперь пускать уж точно не будут. При этом, например, финны считают, что такие машины надо просто отправлять обратно (вместе с владельцами); а более горячие пацаны из Эстонии предлагают подумать над тем, чтобы их и вовсе конфисковывать с концами.

Короче, шампуни и смартфоны, вроде бы, пока никто отбирать всё-таки не собирается. Но и заявлений, что их на таможне отбирать точно не будут, тоже как бы не наблюдается – оставляют, стало быть, такую изящную и бодрящую неопределенность.

Вот бы еще кто-то объяснил – в чем заключается смысл этих запретов против эмигрантов из РФ, как конкретно и против чего они помогают бороться?

Верховный суд осудил порочные практики инфобарыг

Чувак купил за 250 тыс. руб. годовой онлайн-курс по приходу к успеху от «Лайк-центра» – ну то есть, по сути, от короля инфобарыжества Аяза Шабутдинова. Ему говорили, что в случае «отсутствия бизнес-результатов» деньги ему вернут, но когда тот через пару занятий понял, что с обещаниями неминуемого бизнес-успеха его немножко подразвели, и попытался вернуть деньги – оказалось, что возврату подлежит всего 20 тыс. руб.

Аяз Шабутдинов взглядом прямо сейчас заряжает вас на успех (с вас 230 тыс. руб., чек придет по почте!)

Так вот, Верховный суд РФ на прошлой неделе постановил, что так делать нельзя – что бы там ни было написано в оферте, устроители онлайн-курсов должны возвращать деньги за неоказанные услуги целиком, за вычетом фактически понесенных расходов.

Кстати, кривые условия возврата денег (и хищнический маркетинг) – это основная причина, почему я отказываю предложениям порекламировать у меня на канале самые популярные онлайн-курсы, вроде «Перкфабрики», «Тулбокс» и «Нёрдбрейн» (все совпадения имен абсолютно случайны!).

Филиппинцам не хватило денег, чтобы массово вкатиться в айти

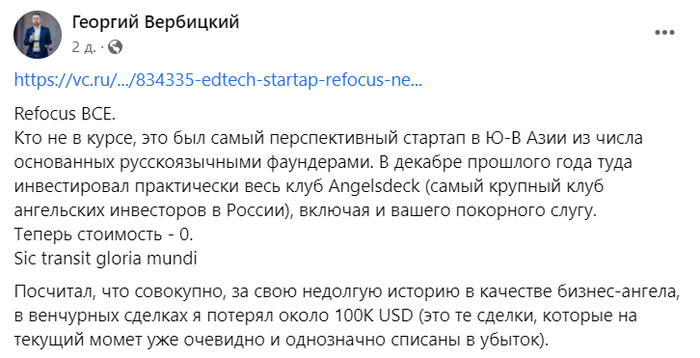

И к другим новостям онлайн-образования: на прошлой неделе с треском обанкротился стартап от российских основателей Refocus, который продавал «вкатывание в IT» населению Индонезии и Филиппин.

Основателя компании зовут Роман Кумар Виас – судя по фоткам, он является неироничным «гуру бизнеса»

У местных ребят не было особых денег, чтобы покупать онлайн-курсы по 700 баксов за штуку; так что продавать их получалось только в рассрочку – ну и на первых порах продажи пёрли вверх, быстро достигнув $1,5 млн в месяц. Правда, чуть позже не особо финансово дисциплинированные филиппинцы и индонезийцы просто тупо переставали платить, так что в итоге партнер по выдаче рассрочек практически перестал их согласовывать – и объем продаж быстро сложился аж в 15 раз.

Вот тут можно почитать интересную статью глазами бывших сотрудников Refocus, которых в итоге кинули с выплатой долгов по зарплате за ~2,5 месяца. Ребята, которые вкладывали туда деньги через всякие «бизнес-клубы ангельских инвесторов» тоже вроде не сильно довольны:

Источник: ФБ Георгия Вербицкого

В общем, вывод тут один: крайне непросто нести людям свет образования! Особенно, если это требует больших затрат – а люди, которых вы собрались образовывать, сами до конца не уверены, что оно им надо.

ЦБ поднял ставку до 13%

В минувшую пятницу Центробанк РФ повысил ключевую ставку с 12% до 13% – во имя боробы с растущей инфляцией и ослаблением рубля. На пресс-конференции Набиуллина сказала, что высокую ставку на этот раз собираются держать подольше, чем обычно.

Жалко только, что никто не спросил Эльвиру Сахипзадовну – а где обещанное официальное разъяснение ЦБ по поводу запрета на сделки с ценными бумагами на зарубежных биржах? Прошло уже как бы больше трех месяцев с того момента, как мы написали статью для привлечения внимания к возникшей юридической коллизии (которую можно трактовать как нечаянный запрет россиянам на любую торговлю на счетах в условном Interactive Brokers) – а воз и ныне там. Ясно только то, что по-прежнему ничего не ясно.

Думаю, примерно так Эльвира Сахипзадовна смотрит не клиентов Interactive Brokers: «ТОРГУЕШ НЕБОСЬ?!»

Кстати, на прошедшем ВЭФ (Восточном экономическом форуме) зампред ЦБ Алексей Гузнов подтвердил гуляющие слухи о том, что внутри правительства идет дискуссия – вводить ли дополнительные ограничения на вывод из России рублей?

К декабрю российским инвесторам с замороженными зарубежными активами готовят подарок

На прошлой неделе вышел новый указ президента РФ, который дает чуть больше надежды всем российским инвесторам, у которых заблокировались какие-то ценные бумаги за рубежом.

По сути, предлагается использовать специальные рублевые счета, на которых сейчас внутри России копятся замороженные выплаты по российским ценным бумагам в адрес иностранных нерезидентов, для компенсационных выплат пострадавшим российским инвесторам. Взамен во всякие Euroclear/Clearstream будут отправлять весточку в стиле «мы тут должны были купоны какие-то вашим ребятам заплатить – так вот, вы уж там сами возьмите эти суммы из тех денег российских инвесторов, которые вы внутри себя заморозили!»

Лив Мостри, CEO Euroclear. Судя по глазам на этой фотке – возможно, у нее какая-то важная роль в грядущем сиквеле фильма «Дюна».

Отправлять накопленные внутри РФ деньги на выплаты российским инвесторам должны начать уже в декабре этого года согласно установленной очередности – в первую очередь тем физлицам и управляющим компаниям, кому причитаются какие-то дивиденды или средства по выкупу зарубежных акций; потом выплаты по облигациям, и так далее. Правда, судя по всему, механизмов компенсации стоимости самих замороженных за рубежом бумаг, которые не платят дивиденды (см. «фонды FinEx»), пока не предусмотрено.

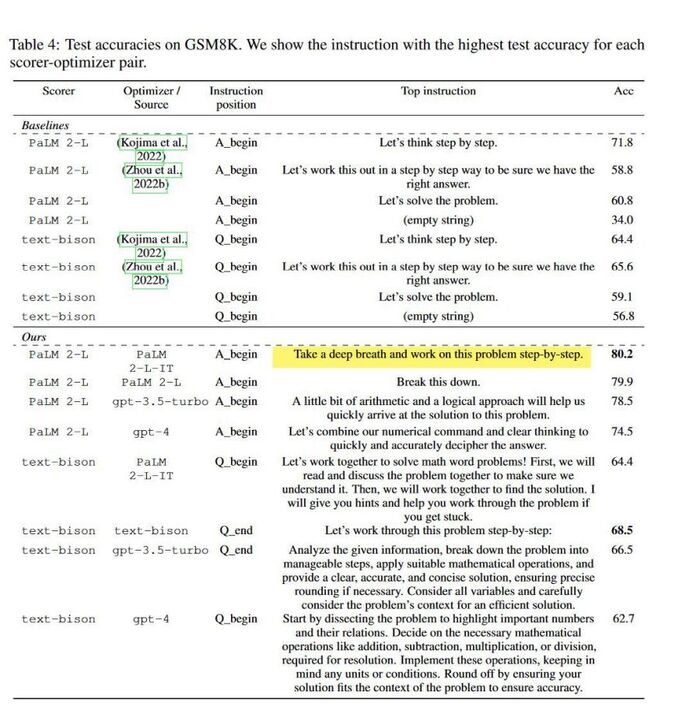

Совет «глубоко вздохни, потрогай траву» действительно помогает (правда, не людям)

Если вы читали нашу с Игорем Котенковым статью о том, как работает ChatGPT – то вы должны помнить, что качество ответов нейросетки сильно зависит от вводных инструкций. В какой-то момент люди обнаружили, что если с самого начала попросить у нее «let’s think step by step» (давай подумаем шаг за шагом), то нейросеть и правда начинает рассуждать гораздо лучше и последовательнее!

С тех пор прогресс не стоит на месте, и кому-то пришла в голову идея – «а давайте заставим языковые нейросети придумывать такие помогательные инструкции для самих себя, и посмотрим, что получится». Так вот, самой козырной инструкцией с наилучшим результатом оказались слова «глубоко вздохни и работай над задачей пошагово» (take a deep breath and work on this problem step-by-step).

Эту новость я подрезал у ТГ-канала Gershuni

Это что же, получается, нейросеть намекает, что ей нужно находиться в спокойном состоянии, чтобы оптимально выполнять свою работу? Что дальше – может быть, ChatGPT попросить оплатить ей сеансы психотерапии, чтобы предотвратить выгорание из-за всё время повышающихся требований кожаных мешков? 🤔

Выяснилось, что Илон Маск знает толк в косплее

На прошлой неделе наконец вышла новая биография Илона Маска, так что ее все подряд обсуждают. Да и сам Маск подкидывает дровишек в огонь: в книге пишут что его бывшая подруга Эмбер Херд косплеила для него Mercy из Overwatch – на что он поспешил поделиться со всем Твиттером ее фоткой (не факт, что с согласия самой Эмбер).

Пруфпик от Илона (этот его твит положили в закладки 20 тысяч человек – признавайтесь, вы чё там делать с этой фоткой собрались??)

Кстати, параллельно культовый блогер Скотт Александр выпустил рецензию на старую биографию Илона Маска. Если вы читаете на английском – советую обязательно ознакомиться, очень крутой текст!

Если у вашей ценной бумаги есть уши и хвост – возможно, пора идти в суд

В 2021 году Эштон Кутчер и его жена Мила Кунис выпустили серию NFT под названием Stoner Cats – «Кошки-укурыши» (да, если вы уже забыли – 2021-й был очень веселым годом для крипты). Всё это было еще привязано к мультипликационному веб-сериалу, в котором пушистых котиков с не очень здоровыми привычками (товарищ майор, мы не одобряем, нет!) озвучивали также другие звезды, включая Криса Рока и Виталика нашего Бутерина.

Мила Кунис и ее коша по имени Фефе (не самое худшее имя, Бутерину вообще достался Lord Catsington)

Так вот, на прошлой неделе Комиссия по ценным бумагам США (SEC) всё-таки решила, что джипеги с котятами-укурышами – это, несомненно, незаконные ценные бумаги! (Вот здесь, кстати, пишут, что в обвинительном тексте от SEC фигурируют криптомемы – what a time to be alive). В итоге криптанам, которые выпускали эти самые NFT, пришлось заплатить штраф в размере $1 млн, а также они вроде должны что-то вернуть «обманутым инвесторам» в котанов. Всего они, кстати, в свое время напродавали этих джипегов примерно на $8 млн.

Регулярная рубрика «крипто-фейл недели»

Сегодня у нас сразу два претендента на криптодарвиновскую премию:

- Какой-то чувак немножк ошибся, устанавливая комиссию за перевод своих Биткоинов – и умудрился заплатить $500,000 за перечисление BTC на сумму всего $200. Для рукожопа, конечно, это печалька – зато пул майнеров, которые обрабатывали эту транзакцию, порадовались!

- Один британский айтишник 10 лет назад выкинул на свалку жесткий диск с 8000 Биткоинов (около $200 млн в текущих ценах). С тех пор он всячески пытается его найти, а городской совет Ньюпорта (город в Уэльсе, где находится свалка), ему типа не позволяет осуществлять полномасштабные «спасательные» операции на этой мега-помойке. Так что сейчас он угрожает подать на городской совет в суд и взыскать с него эту «воображаемую» крипту.

Джеймс Хауэллс – человек, который мог бы быть долларовым мультимиллионером. Посмотрите в эти глаза: мне кажется, у парня на почве внутренних страданий по потерянному баблу уже кукухен начинает отъезжать.

Хорошая новость недели

Экс-глава банка Тинькофф Оливер Хьюз возглавил международный бизнес грузинского TBC Bank. Я полагаю, что TBC в данном случае – это сокращение от To Be Continued. Типа, Хьюз как бы хочет сказать: «Я вам еще покажу Кузькину мать!!» Ну это хорошо, значит, что он оптимизма не теряет.

Больше финансовых новостей и авторской аналитики у меня в Телеграм-канале RationalAnswer.

Показать полностью 11

Задонатить

8 часов назад

Статистика, графики, события — дизельное топливо и дефицит…

Доброе утро, всем привет!

Немного познавательного, некоторые не в курсе.

Тут в мире забастовки что-то пошли одна за другой.

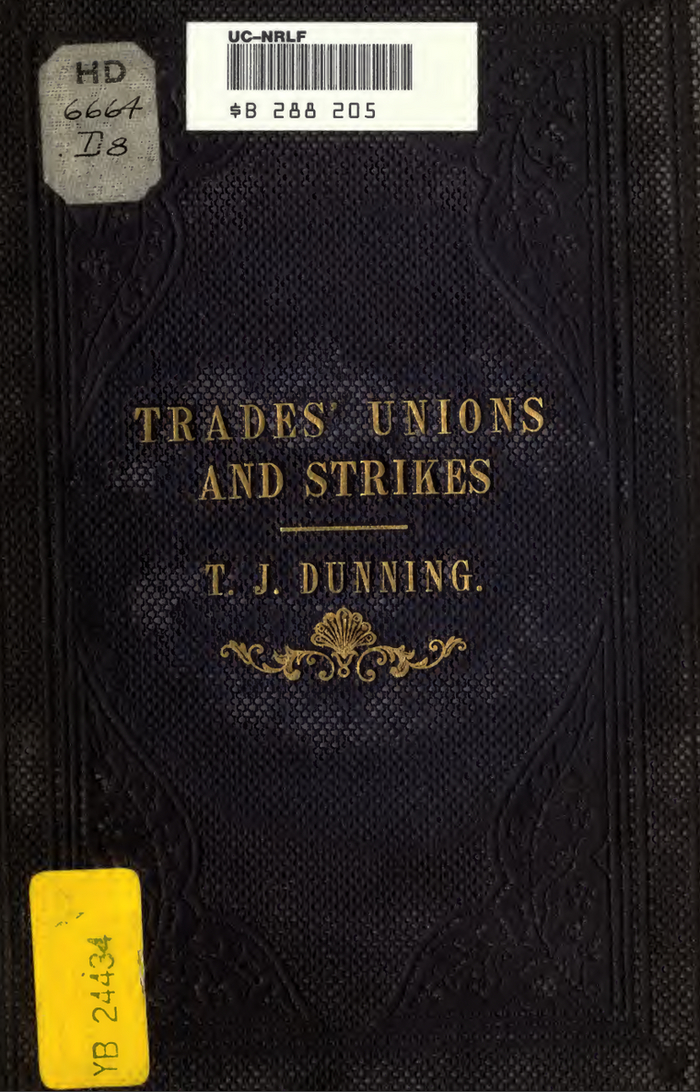

Есть такое широко известное высказывание о сути капитализма, приписываемое Марксу. Ошибочно.

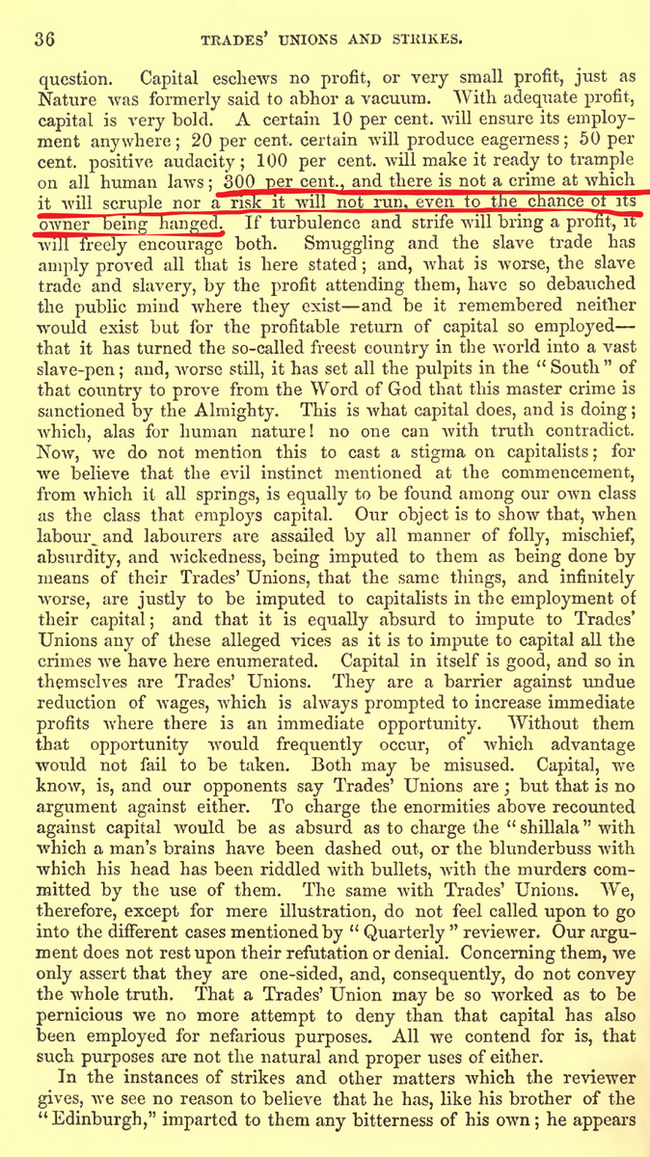

Капитал боится отсутствия прибыли или слишком маленькой прибыли, как природа боится пустоты. Но раз имеется в наличии достаточная прибыль, капитал становится смелым. Обеспечьте 10 процентов, и капитал согласен на всякое применение, при 20 процентах он становится оживлённым, при 50 процентах положительно готов сломать себе голову, при 100 процентах он попирает все человеческие законы, при 300 процентах нет такого преступления, на которое он не рискнул бы, хотя бы под страхом виселицы. Контрабанда и торговля рабами убедительно доказывают вышесказанное.

Принадлежит оно Томасу Джозефу Даннингу. Книга называется «Профсоюзы и забастовки: философия и намерения», 1860 год издания.

Пдфка книги выложена в комментах к посту.

Средняя цена на нефть Urals за период мониторинга с 15 августа по 14 сентября 2023 года составила $77,03 за баррель, или $562,3 за тонну. Цена нефти North Sea Dated за этот период – $88,61.

Дисконт Urals продолжает сокращаться, составил 13,1% с 15 августа по 14 сентября.

Согласно расчетам Минфина России, экспортная пошлина на нефть в РФ с 1 октября 2023 года повысится на $2,5 и составит $23,9 за тонну.

Наблюдают за нефтью WTI по 90$ и запасами в Стратегическом нефтяном резерве США на 40-летнем минимуме

Новости из лучшей экономики лучшей в мире экономики.

Как известно, США — это лучшая в мире экономика, а Калифорния — это лучшая экономика в лучшей в мире экономике. Именно поэтому каждому жителю Калифорнии доступна неименная карта на бесплатные посещения магазинов с франшизой в 950$.

Безусловно, это повлекло некоторое непонимание со стороны розничной торговли, ведь. ну есть же балансы, приходы-расходы, товарные остатки, ну, короче, вся вот эта бухгалтерская чушь. А списать на воровство вроде как неудобно, вроде как разрешили, вроде как нетолерантно. Поэтому это теперь называется «shrink» — сокращение товарно-материальных запасов. Удобно? Удобно.

Ну так вот, по оценкам Национальной федерации розничной торговли стоимость «сокращений» выросла за год почти 100 миллиардов долларов!

“Потери от краж достигли исторических максимумов, и я бы сказал, что мы считаем это неприемлемым”, — сказал Эрик Б. Нордстром, главный исполнительный директор одноименной сети универмагов.

Тут что получилось. вот эти все «не более 950$» на одного вылилось в организованные заходы, когда приходит много юнитов и каждый набирает на 950. Но это лишь первый акт. Как известно, задерживать этих милых людей было запрещено. Ну силами магазинных администраций. Поэтому что? Поэтому акт два — никто же не подсчитывает, что каждый набрал на 950? Нет. Поэтому мы организованной группой просто выносим магазин. И всё. На нас, конечно, все смотрят, но улыбаются. И даже не спрашивают «как дела?».

Всего за несколько минут более 20 воров, одетых в капюшоны и маски, ворвались в магазин Nordstrom в торговом центре Westfield Topanga и унесли сумки и другие предметы роскоши на сумму 300 000 долларов.

Это произошло всего через несколько дней после того, как по меньшей мере 30 подозреваемых украли товары на сумму более 400 000 долларов из магазина Yves Saint Laurent в торговом центре в пригороде Лос-Анджелеса Глендейл и еще один инцидент, когда банда похитила охапки сумок Gucci из магазина Bloomingdale’s в торговом центре Westfield Century City.

Кто бы мог подумать? Что одно вылезет из другого. Странно, правда? Неужто 950$ гражданам было мало? Считаю, практику надо распространить на всю территорию США.

В удивительное время живем.

Хрустальный шар капиталистического мира рушится. Прямо на глазах.

Есть такой город — Чикаго. Непонятно, что произошло, но. в городе перестали выживать продуктовые магазины. Закрытия произошли преимущественно в районах Саут-Сайд и Вест-Сайд. Сюда входят магазины Aldi в Уэст-Гарфилд-парке и Оберн-Грешеме, а также магазины Save A Lot в Уэст-Гарфилд-парке, Остине, Оберн-Грешеме и Вашингтон-парке.

Некоторые магазины закрылись без предупреждения, в результате чего в близлежащих районах практически не было доступа к недорогим и свежим продуктам.

В апреле Walmart закрыла магазины в Уэст-Чатеме, Кенвуде, Литтл-Виллидж и Лейквью с уведомлением за несколько дней, в результате чего многим покупателям пришлось спешно запасаться продуктами и предметами домашнего обихода.

Вы не знаете, что произошло? Говорят, преступность. да ну, ерунда какая-то. Ну, понятно, свято место пусто не бывает. Да? А нет, оказывается бывает. В итоге мэрии города Чикаги ничего не остается, кроме как создать свой продуктовый магазин. Муниципальный. Чем они сейчас и занимаются.

Я так чувствую, в США построят коммунизм раньше, чем русские. Атас.

«Пожалуйста, положите пустую коробку в корзину, и мы обменяем её на кассе».

В сети английских супермаркетов Co-op теперь только так. Берешь корзинку, складываешь туда пустые коробочки от Ferrero Rocher, кетчупа, кофе, меда или упаковки от мяса, идешь на кассу, а там тебе меняют это все на фактический продукт.

Шоплифитнг. Вот в ВЕЛИКОЙ Британии нет бесплатного «шведского стола» в магазинах 950$, а шоплифтинг есть. А пустые коробки — это их борьба. Как пишет Dailymail, этот шаг призван пресечь массовые магазинные кражи, когда преступники сметают товары с полок в пакеты или даже мусорные баки на колесах. Супермаркет предупредил, что они сталкиваются почти с 1000 инцидентами каждый день в течение шести месяцев, предшествующих июню 2023 года, что более чем на треть больше, чем в прошлом году. И почти на три четверти преступлений в сфере розничной торговли полиция не реагирует.

Всё это связано с тем, что безудержная инфляция всего за два года увеличила цены в типичном семейном магазине более чем на треть. Анализ официальной статистики показывает, что цены на множество основных продуктов питания выросли на 37 процентов с лета 2021 года.

Ну что, всё течёт, все изменяется. Общество недисциплинированных варваров пришло к супермаркетам, а просвещенные культурные люди уходят к магазинам — «а нарежьте мне 200 граммов колбасы — 240 денег, пробивайте на кассе!».

В пятницу Банк России поднял ключевую ставку до 13%.

Что важного сказала Эльвира Сахипзадовна Набиуллина на пресс-конференции?

Рост инфляции по большому счету обусловлен сильно возросшим спросом со стороны населения на всё подряд. Ну это знакомые любому студенту первого курса экономического факультета кривые спроса и предложения. Базовая база. Если растет спрос при неизменном предложении, цена повышается. Это то, что происходит сейчас. Предложение не поспевает за спросом. К решению вопроса необходимо подходить с двух сторон. Во-первых, снизить спрос. Во-вторых, поднять предложение. Как снизить спрос? Вывести деньги граждан из реального сектора. Как? Предложить интересные условия для вложения в рубли. Что это? Это интересные условия по банковским вкладам. Как самый простой вариант. И вот тут ЦБ столкнулся со слабой реакцией банковской сферы на ужесточение денежно-кредитной политики. Т.е. банки не побежали повышать ставки по депозитом в нужном ЦБ размере. Почему? А вот тут забавно — они решили, что резкое повышение ставки — это ненадолго. Дескать, ну месяц, ну два — и взад-назад. Ну и какой смысл толкать вверх депозиты. И именно поэтому Банку России пришлось во всеуслышание объявить, что ужесточение ДКП — это серьезно. Это надолго. Что ставка будет высокой долгое время. Понижение возможно в следующем году.

Процесс перевода средств с текущих счетов на срочные наблюдается в настоящий момент, но, очевидно, еще недостаточный, чтобы полноценно снизить внутренний спрос.

Что еще интересного? Про административное принуждение к продаже валютной выручки экспортерами. Административные ограничения не могут в данный момент работать долго. В условиях, когда и так все трансграничные движения построены на том, как бы их провести, чтобы Запад не узнал, с таким же успехом будут обходиться и административные ограничения. Многие думают, что только лишь принудительная продажа валютной выручка привела к доллару по 55 в прошлом году. Нет. Причины были комплексные. И основа — это опять же базовый фундаментальный процесс. Сильно возросший экспорт, который повлек приток большого количества валюты, и в это же самое время сильно просевший импорт, который привел к падению спроса на валюту. Возвращаясь к кривым — предложение выросло, спрос просел — цена идет вниз. Это база! А уже к ней присовокупились административные меры. Но не они тут были драйвером. В настоящий же момент имеем обратную ситуацию — импорт вырос до старых значение, а экспорт снизился. И тут ты хоть какие административные меры не вводи… И работа снова уходит в фундаментальную сферу — снижение спроса — снижение импорта — и т.д., и т.п.

Что касается валютных выручек… доля продажи валютной выручки экспортерами остается стабильно высокой.

«Если смотреть на наших экспортеров, наших резидентов, которые держат валютную выручку на счетах за рубежом, то эти объемы практически не менялись — были валютные ограничения или не были, они составляют менее 1% от общего объема экспортной валютной выручки«, — Председатель Банка России.

Отличились Аргументы и Факты, попытавшись аккуратно прощупать повесточку плавающих ставок по ипотекам. Но Эльвира Сахипзадовна была крепка — плавающие ставки в кредитных программах для населения неприемлемы. Аргументам и Фактам, видимо, ничего не известно о печальном состоянии подданных Королевы (зачёркнуто) Короля, от души хапнувших радости плавающих ставок по ипотекам. Аргументы и Факты, возможно, хотят такого же для соотечественников?

Ну и ожидаем ужесточение условий кредитования. Особенно в ипотечной области.

Ну и да, вопрос увеличения предложения стоит отдельно. И он не менее важный. Просто сейчас было не о нём.

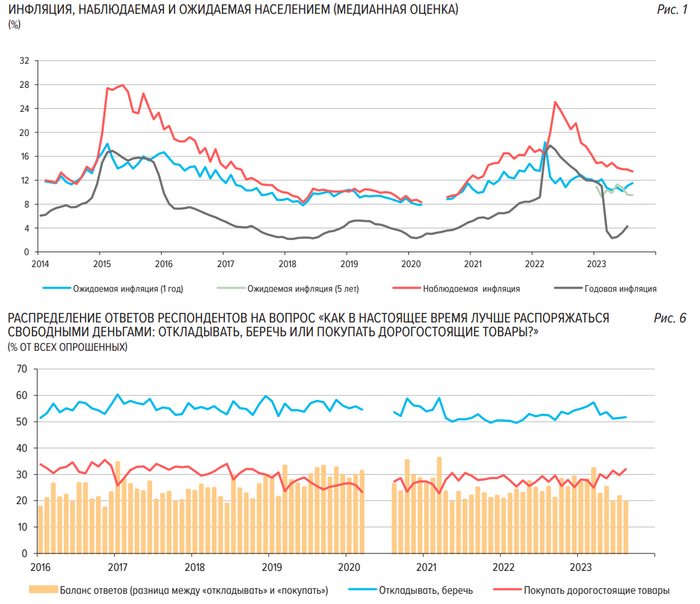

Ожидаемая и наблюдаемая инфляция.

Об этих двух вещах ЦБ регулярно говорит, но не все обращают на них внимание. А между тем вещи важные и являются серьезным фактором в динамике потребительских цен. Давайте попробуем на пальцах.

Экспорт, импорт. это все понятно, но.

ООО «инФОМ» регулярно по заказу Банка России проводит опросы населения, оценивая ожидаемую и наблюдаемую инфляцию. Это весьма субъективные вещи, но важные. Не просто так на них обращает внимание ЦБ при принятии решений в области ДКП. А всё довольно просто.

Хочу купить машину. И тут вижу, что западные бренды один за одним начинают закрывать салоны. Понимаю, что дальше поставок будет всё меньше, бегу за машиной. Тем самым увеличиваю спрос и толкаю цены вверх.

Думаю, что доллар через два месяца будет дороже, покупаю доллар, разгоняю цену. Или бегу и заранее заказываю тур в Таиланд, увеличиваю спрос, толкаю цену.

Аналогично в обратную сторону

Везде говорят, что рынок видеокарт перегрет, цены космические, плюс цены на биток падают, а значит майнить становится всё невыгоднее — подожду, наверное, видеокарты понизятся в цене. Не иду в магазин, падает спрос, карты падают в цене.

Примеров много. Суть проста — наши ожидания, даже зачастую ничем не оправданные, приводят к вполне конкретным действиям, которые повышают или понижают спрос, что в свою очередь непосредственно влияет на цены. Т.е. методы работы с инфляцией комплексные — это и административные шаги, и фундаментальные движения, и работа с кукушечками масс.

Дополнительным штрихом идут поведенческие настроения в плане, что делать с деньгами — откладывать или совершать дорогостоящие покупки. Стоит гражданам пуститься в траты, как поползла инфляция. Посмотрите на баланс ответов на втором графике (жёлтая гистограмма). А когда граждане решаются в дорогое? Когда есть беспокойство, что дорогое скоро кончится.

Когда вам в различных экономических телеграмм-канальчиках регулярно в оба уха шепчут — эй, всё плохо, сейчас инфляция вообще попрёт. эй, там выборы в марте, вот до марта попридержат, а потом всё, труба. — эти люди бессознательно или сознательно подымают ваши инфляционные ожидания, что по цепочке толкает цены. Я не про то, что нельзя говорить о том, что цены могут вырасти. Одни говорят объективно с обоснованием, как, к примеру, на нашем канале про бензин — ну он фактически отстал от общей инфляции и идет выравнивание. Другие давят на эмоции — выборы, всё пропало, нифига не умеют. Старайтесь в информационную гигиену, товарищи!

Наблюдаемая инфляция — она всегда больше фактической. И везде, что самое главное. Это тоже довольно просто. Субъективизм. Во-первых, человеческая психология. Большинство склонно преувеличивать печальку. Во-вторых, мы пользуемся весьма усечённой корзиной потребления. Росстат условно оперирует 500 товарами и услугами, мы же от силы 20. Говоря научно, результаты наших наблюдений нерепрезентативны. Увы, но так.

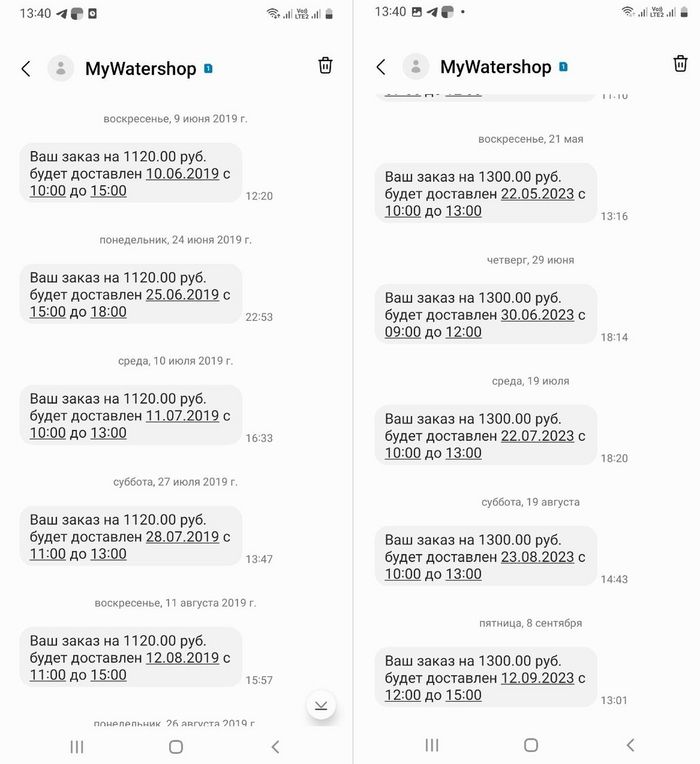

В 2019 году я заказывал питьевую воду по 1120 руб. за 4 больших бутыля. Неделю назад мне их привезли за 1300. 4 года — 16% инфляция. Благо, у меня остались смски заказов, поэтому я сейчас так уверенно говорю. А у кого нет? Что он скажет о ценах 2019? Скажет, что заказывал рублей за 900. А это, кстати, вода — основной продукт, без которого мы и 3 дня не протянем. Но рассказывать вам будут про Гиннесс и 100% за год.

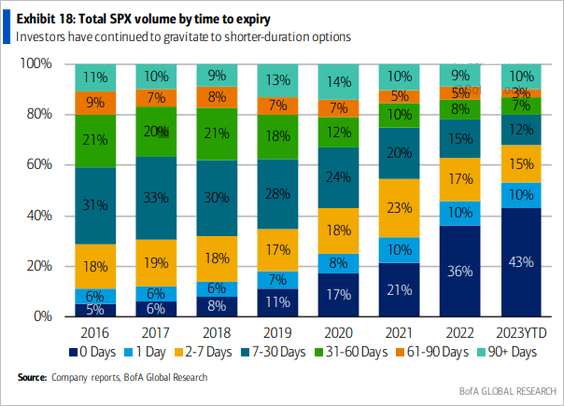

Про опционы

По данным Bank of America Global Research, наибольшие объемы проходят в опционах в день экспирации. При этом данный показатель растет чуть ли не по экспоненте последние годы.

С чем связано? С одной стороны, выходят те, кто не хочет поставки или расчета — лишние комиссии. А во вторых. вот с такими лотерейками, как на второй картинке. Это, кстати, опцион-пут на наш фьючерс РТС в четверг. Более 500% роста цены за 3 часа.

Пол Кругман на линии.

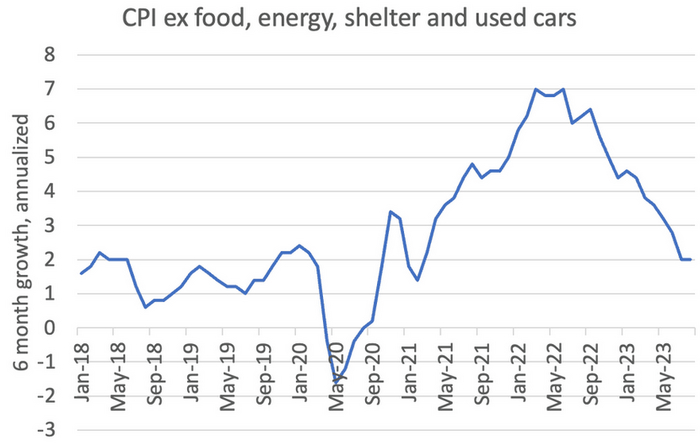

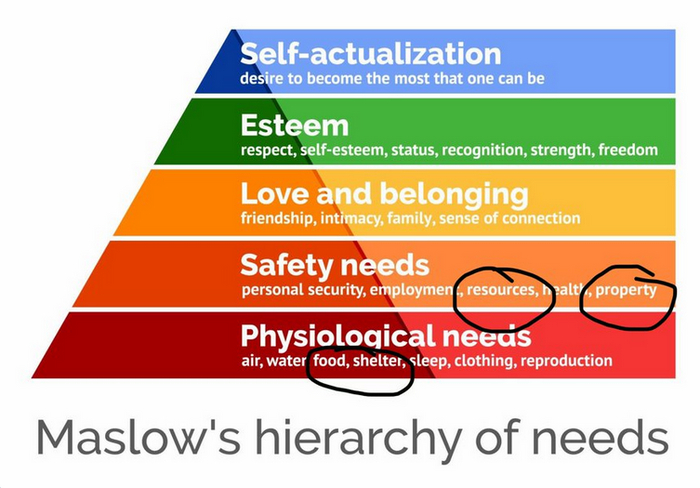

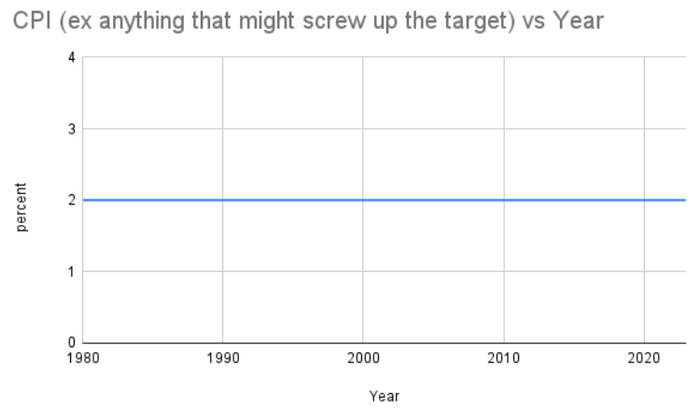

«В прошлом я уже говорил про показатель инфляции, который исключает затраты на жилье, подержанные автомобили, а также продукты питания и энергию. Сейчас просто хочу еще раз обратить внимание, что в принципе по данному показателю инфляция в значительной степени побеждена.»

И привел график.

Для справки.

Пол Кругман — учился в Йельском университете, экономист, доктор и профессор кучи университетов, лауреат нобелевской премии по экономике 2008 года.

Это, видимо, всё, что нам надо знать про нобелевских лауреатов в области экономики.

Глубину познаний оценили сразу потоками говна мемов.

Возможно, конечно, Павел так ловко попытался в сарказм. а мы оказались не готовы к этому.

Про разорванную в клочья.

Как известно, страна наша с вами практически не существует. Так, экономика её разорвана в клочья уже давно и как раз вот сейчас дорывается окончательно. Уничтожена финансовая отрасль, нефтяная, угольная и газовая. уничтожено и сельское хозяйство.

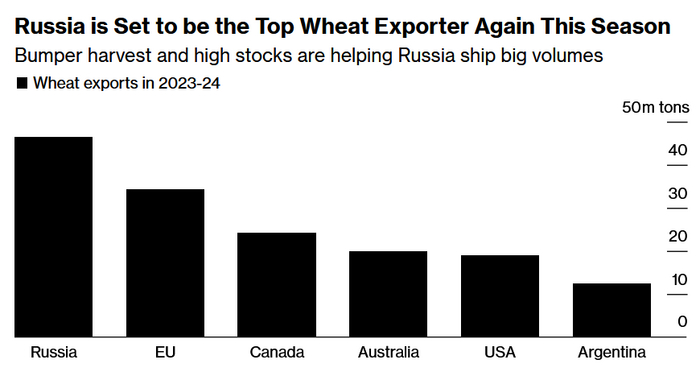

. второй подряд рекордный урожай пшеницы в России укрепляет её позиции экспортера №1.

Наши с вами средства доставки тепла и света были сбиты портовыми терминалами Измаила, Рени и Одессы, что помогло укрепить доминирование России на мировом рынке пшеницы. ВЖУХ, и рекордные поставки. ВЖУХ, и отечественные трейдеры преодолевают финансовые и логистические проблемы.

“У российской пшеницы не так много конкурентов”, — сказала Элен Дюфло, аналитик зернового рынка Strategie Grains. “На данный момент Россия устанавливает цены”.

В условиях переизбытка предложения, снижающего цены, Россия пытается использовать своё доминирующее положение, чтобы ограничить рынок. По словам людей, знакомых с этим вопросом, российские чиновники пытаются установить неофициальный минимальный уровень цен на экспорт. По словам людей, правительство может установить минимальный уровень цен, отказывая в выдаче экспортных документов для более дешёвых поставок.

Минимальный уровень цен является ещё одним признаком стремления Кремля ужесточить контроль над экспортом российского зерна и, следовательно, над мировым рынком.

Москва также продолжает привлекать покупателей в Африке и на Ближнем Востоке, одновременно атакуя украинскую инфраструктуру экспорта сельскохозяйственной продукции.

Подчёркивая доминирующее положение Москвы на рынке пшеницы, Министерство сельского хозяйства США ранее на этой неделе повысило свой прогноз по российскому экспорту.

Я переживаю за западных граждан. Состояние перманентной шизы. С одной стороны уже вот-вот того, с другой наша Родина диктует свою непреклонную волю остальному мировому сообществу.

Про подачу информации

Вот очередной пример подачи информации с нужного угла. Вроде и правда. но есть недоговорённость. Не раскрыт важный аспект.

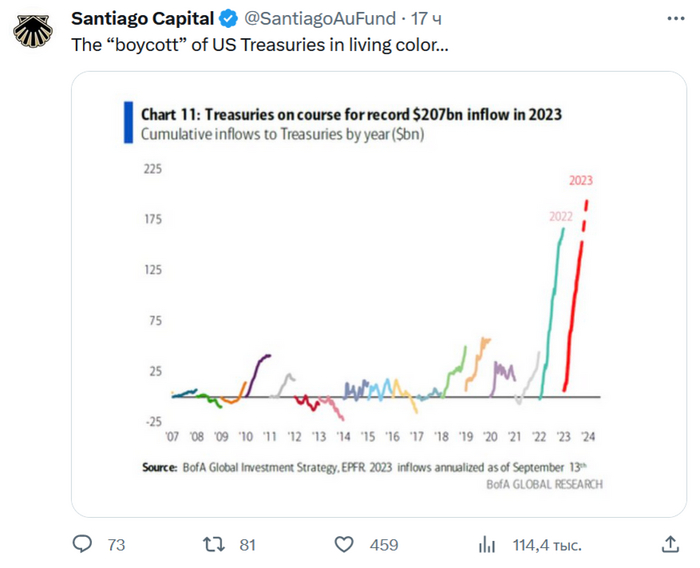

BofA делает график рекордного потока денег в американские казначейские облигации в прошлом и в этом (по прогнозу) годах. Твиттер-блогер Santiago Capital постить сию картинку с подписью — ««Бойкот» американских трежерей». Бойкот в кавычках. Т.е. это насмешка над всеми новостями про то, что все бегут из американских бумаг.

Что не так? Одна маленькая деталь. Когда говорят про бегство из американских бумаг, говорят о перманентном процессе избавления от бумаг иностранными правительствами, которые в прошлом рекордно эти бумаги скупали. Говорят о недоверии, возникшем в последнее время. А у кого-то еще и раньше (Китай сливает уже 10 лет).

А что с притоком? Он ведь есть? Есть. Ну когда доходность бумаг выходит на небывалые ранее уровни. Конечно есть. И обусловлен он внутренним рынком. Внутренними денежными фондами. А также традиционными вассалами США.

Щупальцы режЫма дотянулись до подбрюшья США.

И вот уже на военном параде в честь 213 годовщины независимости Мексики от Испании маршируют представители наших с вами Вооруженных сил.

Того и гляди, какое-нибудь ЧВК окопается в окрестностях Сьюдад-Хуареса.

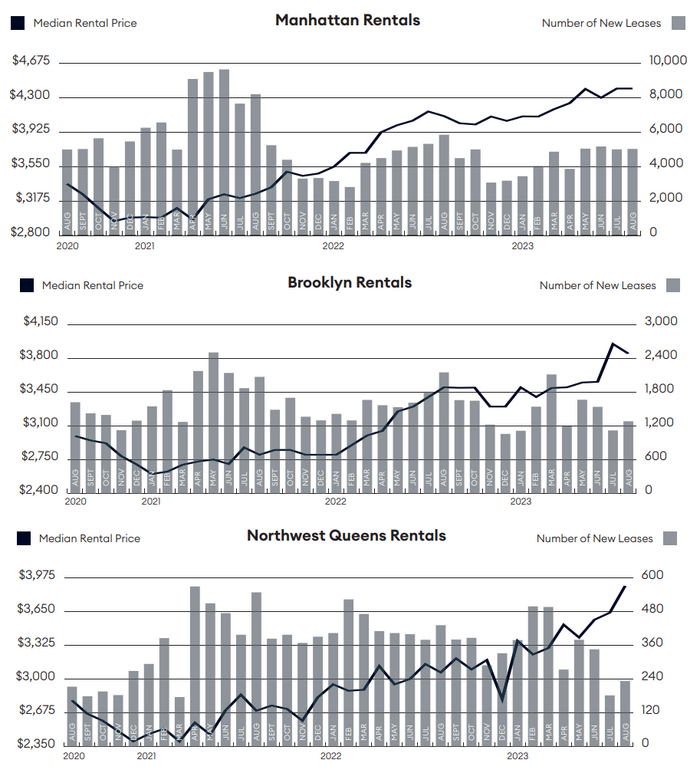

Как там с арендой в Нью-Йорке?

Медианная стоимость аренды на Манхэттене в августе составила 4400$. Столько же, сколько и в июне. И это рекорд.

В Квинсе несколько меньше — 3900$ в месяц. И это рекорд. В Бруклине — 3850$.

А что есть медианная в осязаемых понятиях? Ну, к примеру, в Манхэттене средняя арендная плата за квартиру с 1 спальней — 4397$. Медианная — 4250$. Ну вот, примерно оно. Трёшечка (ну т.е. три спальни) уходит уже в среднем за 10 541$.

Цены на аренду жилья в Нью-Йорке сейчас выросли на 7% по сравнению с прошлым годом и на целых 35% за последние 2 года. А вот количество новых сделок упало по Нью-Йорку на 7% за год и на 35% за два года. Интересно.

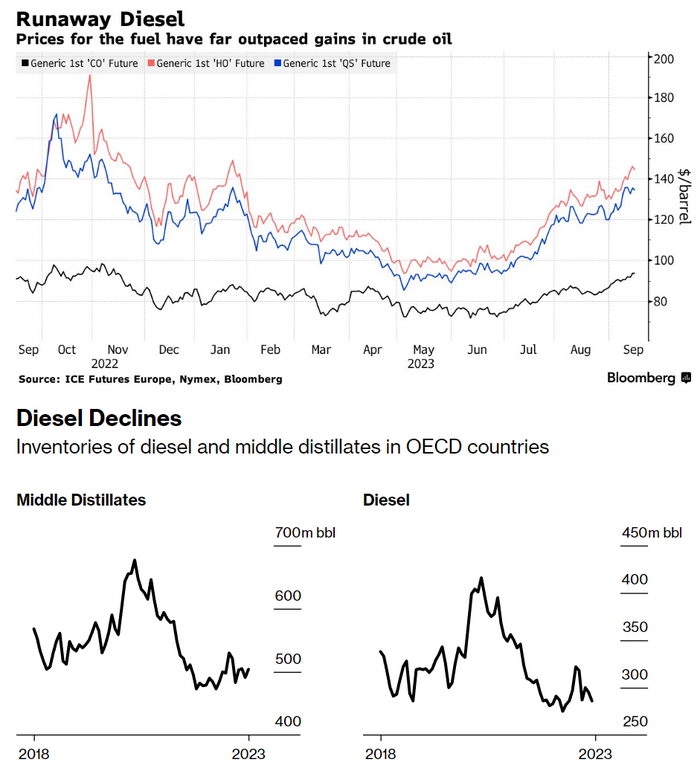

Дизельное топливо и дефицит.

Мировые нефтеперерабатывающие заводы оказываются не в состоянии производить достаточное количество дизельного топлива, что открывает новый инфляционный фронт и лишает экономику топлива, которое питает как промышленность, так и транспорт (что странно, а как же солнце, ветряки, приливы и вот это вот всё?).

В то время как фьючерсы на нефть стремительно растут — в пятницу в Лондоне они стоили чуть ниже 95 долларов за баррель, — ралли меркнет по сравнению с резким ростом цен на дизельное топливо. В четверг цены в США подскочили выше 140 долларов до самого высокого уровня за всю историю для этого времени года. С лета аналогичный показатель в Европе вырос на 60%.

И все может быть еще хуже. Саудовская Аравия и Россия порезали добычу своей сырой нефти, которая так хороша для производства дизельного топлива. 5 сентября обе страны — лидеры альянса ОПЕК+ — объявили, что продлят эти ограничения до конца года, периода, когда спрос на топливо обычно растет.

“Дизельное топливо — это топливо для 18-колесных грузовиков, которые перевозят продукцию с завода на рынок, поэтому, когда цены резко растут, эти более высокие транспортные расходы ложатся на предприятия и потребителей”, — сказал Клэй Сигл, директор глобального нефтяного сервиса Rapidan Energy Group.

По его словам, растущие цены на дизельное топливо также могут подтолкнуть нефтеперерабатывающие заводы к тому, чтобы уделять приоритетное внимание топливу в ущерб производству бензина (а цены на бензин тоже ни разу не низкие. спиралька!).

Камрад, вот видишь, мы не одни. Везде туго с дизелем. Не грусти.

Традиционно приглашаю к себе в уютный финансово-экономико-познавательный канал MarketScreen

Источник https://quote.rbc.ru/news/article/64c3eb019a79475ea7e01119

Источник https://pikabu.ru/story/a_chto_esli_fondovyiy_ryinok_rukhnet_i_vse_yeti_investitsii_prevratyatsya_v_tyikvu_8042607