Могут ли изменить ставку по действующему кредиту

На начало 2022 года долговая нагрузка россиян достигла исторического максимума: чтобы погасить кредиты, тратили в среднем 10,6% ежемесячного дохода. Такой спрос вызвали привлекательные ставки по потребительским кредитам.

Мы разобрались, удастся ли выплатить эти кредиты по таким же выгодным процентным ставкам, и в каких случаях банк повышает и снижает ставку.

Содержание:

- Почему в банках разные ставки

- Когда банк повышает ставку

- Когда банк снижает ставку

Почему в банках разные ставки

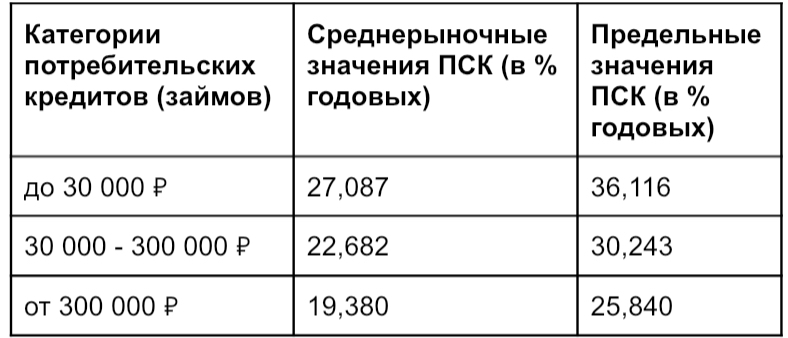

Минимальный порог процентной ставки по кредиту зависит от ключевой ставки Банка России (ЦБ), а максимальный — от полной стоимости кредита (ПСК). Внутри этого промежутка каждый банк сам решает, на каких условиях выдавать кредиты.

Процентная ставка по кредиту включает:

- плату за кредит. Чтобы выдать кредит, банку необходимы деньги. Он может привлечь их вкладами или взять в долг у ЦБ. Если банк открывает вклад под 7%, эти же проценты он заложит в ставку, чтобы выдать кредит. ЦБ даст деньги, исходя из ключевой ставки: на ноябрь 2022 она составляет 7,5%;

- кредитный риск. Если заемщик не выплатит кредит, банк не получит деньги обратно. Поэтому ставка по кредиту — это «подушка безопасности» для банка на случай невозврата кредита;

- расходы. Банк за счет процентов по кредиту компенсирует свои затраты на зарплату сотрудникам, рекламу и продвижение, содержание офисов, аренду, техническое обеспечение и т. д.;

- прибыль. Это то, что банк планирует заработать на кредите. Доля в проценте зависит от политики конкретного банка.

Полная стоимость кредита не учитывает:

- штрафные меры;

- обязательные виды страхования;

- плату за банковские услуги, например, за перевод денег;

- комиссию банка за СМС-оповещение и т. п.

Когда полезно брать потребительский кредит

Когда банк повышает ставку

Но есть исключения, когда банк вправе менять ставку:

- по согласованию с клиентом. Например, чтобы привлечь клиентов, банк может включить в кредитный договор условие снижать проценты по кредиту в первый год (месяц), а по окончании периода — повышать (если это предусмотрено кредитным договором или условиями акции, заведомо известной клиенту);

- по решению суда из-за серьезных нарушений со стороны заемщика. Если заемщик часто допускает просрочки платежей и по условиям кредитного договора банк вправе обратиться в суд в соответствии с кредитным договором и принудительно пересмотреть условия договора;

- изменение условий сотрудничества. Если в договоре указаны специальные условия для получения привилегий, которые заемщик может утратить пока погашает кредит. Например, на момент выдачи кредита он был зарплатным клиентом банка, но уволился и перестал регулярно пользоваться картой;

- при оформлении кредита без допуслуги. Ставка по кредиту обычно выше, когда заемщик уверен, что справится без страховки. Советуем посчитать, что дополнительные расходы по кредиту под более высокий процент не превысят сумму платежей по договору страхования.

- по условиям договора. По ипотечному кредиту некоторые банки, кроме своевременной оплаты полиса страхования, включают обязательство, что нужно в течение 30 дней предоставить в банк документы об оплате страховки. Если заемщик нарушает требование, по условиям договора процентная ставка может вырасти.

В иных случаях банк обязан направить клиенту уведомление о любых изменениях и подписать дополнительное соглашения к кредитному договору. Клиент же не обязан подписывать допсоглашение, если не согласен с условиями. Поэтому внимательно читаем условия договора, допсоглашений и следим за изменениями условий банка.

Когда банк снижает ставку

Процентную ставку по действующему кредиту можно снизить рефинансированием или реструктуризацией.

Рефинансирование — процедура, при которой новыми кредитными средствами погашаются действующие кредитные обязательства, в том числе открытые в других банках. Каждый банк определяет требования к рефинансируемым кредитам самостоятельно.

Реструктуризация — это процедура, меняющая условия действующего кредита для клиентов в сложной ситуации. Банк готов менять условия при:

- снижении доходов заемщика, например, потери работы, снижении зарплаты;

- призыве заемщика в армию;

- декретном отпуске заемщика;

- полной или частичной потери работоспособности из-за болезни или травмы.

- справку 2-НДФЛ;

- справку о пенсии;

- справку о состоянии банковского счета;

- справку с места работы.

- отсрочку погашения ссуды;

- снизить размер ежемесячных платежей и, соответственно, увеличить срок кредитования;

- изменить валюту по кредиту. Обычно это перевод валютного договора в рубли.

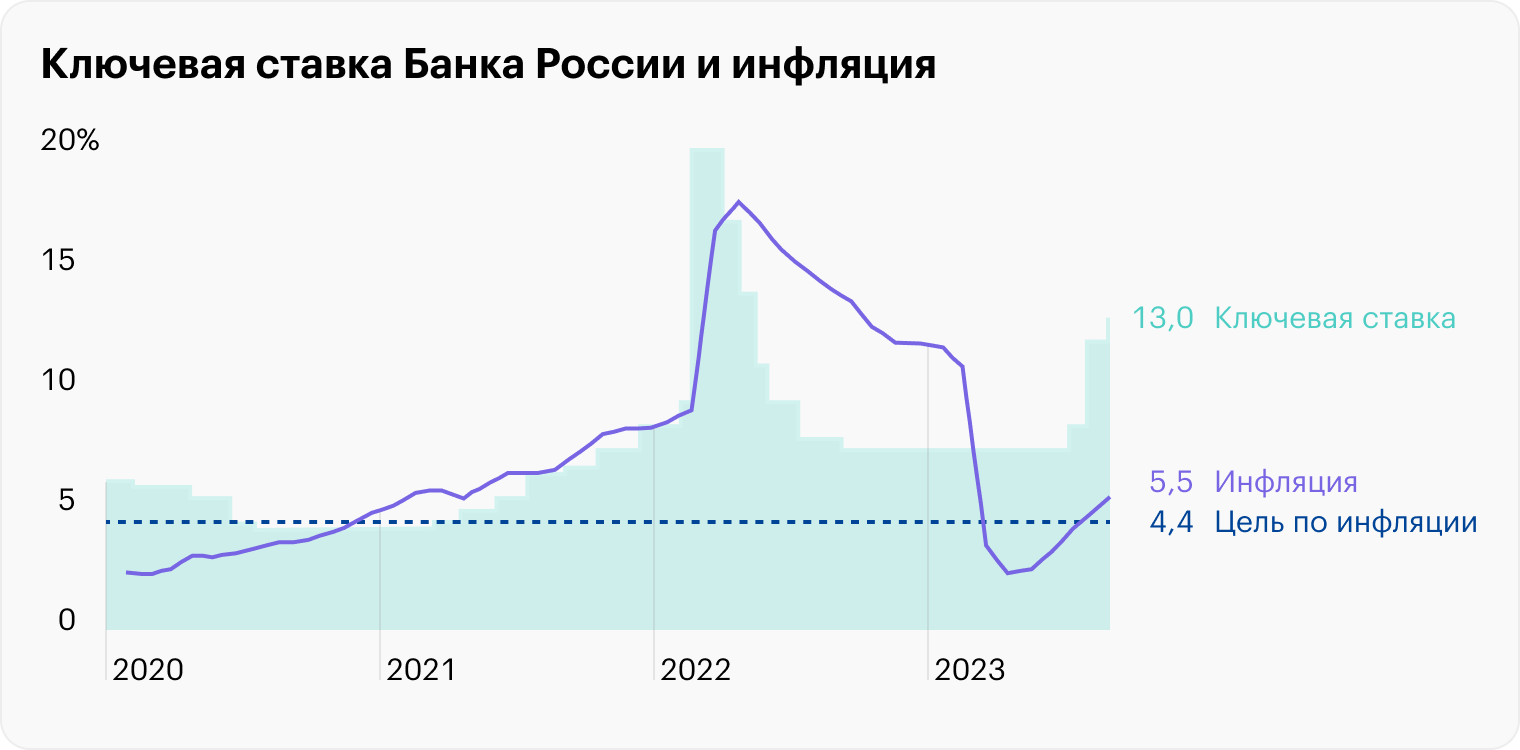

ЦБ увеличил ключевую ставку до 13% и дал понять, что быстро ее не снизит

Это уже третье повышение за последние 2 месяца. Регулятор считает, что для укрощения растущей инфляции стране сейчас нужна жесткая денежно-кредитная политика.

Разбираемся, чем руководствовался в своем решении ЦБ и как это может отразиться на экономике, банковском секторе, фондовом рынке и населении.

РЕДАКЦИЯ СОВЕТУЕТ

А как инвестировать

Быстрые и нескучные уроки о том, как вкладывать с умом

Почему ЦБ решил поднять ключевую ставку

Цикл повышения начался в июле этого года, когда ЦБ изменил ставку впервые с сентября 2022 года — с 7,5 до 8,5%. В августе на фоне резкого ослабления рубля регулятор внепланово поднял ставку сразу на 350 базисных пунктов — с 8,5 до 12%.

Столь жесткая политика ЦБ стала неожиданностью для большинства рыночных участников. В качестве основного мотива регулятор назвал «ограничение рисков для ценовой стабильности». Проще говоря, ЦБ опасался, что резкое обесценение рубля приведет к разгону инфляции.

Целевой уровень инфляции определен в районе 4%. Но по итогам августа годовая инфляция ускорилась до 5,15%, несмотря на резкое увеличение ключевой ставки. Сбить рост потребительского спроса, который ведет к росту цен, в августе не удалось. Ставки в банках хоть и выросли, но несопоставимо с ростом ключевой. В итоге кредитование лишь ускорилось: россияне взяли рекордный месячный объем потребкредитов — почти 720 млрд рублей.

В сентябре Минэкономразвития повысило прогноз инфляции в России на 2023 год с 5,3 до 7,5%. Прогноз на 2024 год также изменили в сторону повышения — с 4 до 4,5%. Сам ЦБ вынужден был повысить свой прогноз, теперь он ожидает инфляцию по итогам года на уровне 6—7% , но по-прежнему верит, что в 2024 году показатель удастся вернуть к плановым 4%.

Население и бизнес не верят в замедление инфляции, и для ЦБ это тоже серьезный фактор риска. В августе средняя оценка инфляционных ожиданий населения на годовом горизонте составила 11,5%, увеличившись на 0,4 процентного пункта к июлю. Ценовые ожидания предприятий выросли до максимума с мая 2022 года. Причем прогнозы компаний ухудшились во всех отраслях.

В пресс-релизе ЦБ сообщается, что решение поднять ключевую ставку вызвано проинфляционными рисками: ослаблением рубля и ростом внутреннего спроса, который опережает возможности по наращиванию выпуска. Другими словами, производство не успевает за потреблением на фоне роста цен. Чтобы сохранить баланс и охладить избыточный спрос, ЦБ вынужден еще сильнее ужесточить свою денежно-кредитную политику.

Что значит рост ставки для экономики и населения

Уровень ключевой ставки — это тот минимальный процент, под который ЦБ кредитует коммерческие банки. Поэтому кредитные организации и финансовые рынки очень чутко реагируют на изменение этого показателя. Часто они действуют «на опережение» — в зависимости от ожиданий того, как будет действовать Банк России: ужесточать или смягчать свою политику.

Кредиты. Высокая ключевая ставка ведет к тому, что заемные деньги становятся менее доступны для населения и бизнеса. Брать деньги в долг у банков будет труднее, а обслуживать свои обязательства — дороже. На фоне роста ставки кредитные организации могут пересмотреть условия для заемщика, если это предусмотрено кредитным договором.

Стоит отметить, что в последние 4 месяца объем кредитования физлиц рос и обновлял исторические максимумы. Новый рекорд зафиксировали в августе: объем ссуд, предоставляемых гражданам банками, достиг 1,81 трлн рублей. Это почти на 18,5% больше, чем выдали в июле этого года, и на 66% больше по сравнению с августом прошлого года. Основной драйвер роста — ипотечное кредитование.

Ипотека. Рост ключевой ставки в краткосрочной перспективе стимулирует рост ипотечного кредитования. Люди стремятся зафиксировать ставку по ипотеке до очередного повышения. Но на длинном горизонте высокая ставка негативно влияет на спрос на недвижимость: ухудшение условий ипотечного кредитования делает недвижимость не такой доступной.

Даже по льготным госпрограммам с фиксированной ставкой можно ожидать ухудшения условий. Так, с 20 сентября 2023 года минимальный размер первоначального взноса по ипотеке с господдержкой вырастет с 15 до 20%. Есть риск того, что и проценты по льготным ипотечным программам решат пересмотреть в сторону повышения, как это было в июле 2021 и марте 2022.

Депозиты. С ростом ставки банки вынуждены привлекать деньги под более высокий процент, поэтому стоит ожидать дальнейшего роста доходности вкладов и накопительных счетов. С 4 по 11 сентября темпы роста ставок по вкладам на 6—12 месяцев обогнали краткосрочные вклады — впервые после внепланового повышения ставки ЦБ в августе. Это может говорить об ожиданиях банков, что на горизонте ближайшего года ставки будут оставаться высокими.

По информации аналитиков «Финуслуг», средняя доходность вкладов сроком до года составляет 10,5%. Максимальные ставки в топ-20 банков остаются на уровне 12—14% .

В целом высокие ставки по кредитам и депозитам стимулируют меньше тратить, больше откладывать и снижать свою долговую нагрузку. И это касается не только людей, но и бизнеса. Поэтому в долгосрочной перспективе жесткая денежно-кредитная политика ЦБ может привести к замедлению экономики и деловой активности на фоне падения платежеспособного спроса.

Сам ЦБ в базовом сценарии прогнозирует, что темп прироста ВВП в 2023 году составит 1,5—2,5% , в 2024 — 0,5—1 ,5%, в 2025 — 1—2% , в 2026 — 1,5—2 ,5%. То есть, по мнению регулятора, нас, с большой вероятностью, ожидает умеренный рост экономики на горизонте нескольких лет.

Ситуация на фондовом рынке

Для фондового рынка и инвесторов рост ключевой ставки — фактор скорее негативный, что объясняется двумя причинами:

- Ухудшение условий кредитования негативно влияет на финансовые показатели эмитентов, чьи акции и облигации торгуются на фондовом рынке. Растут риски для предприятий с высокой долговой нагрузкой. Текущего денежного потока может перестать хватать на обслуживание обязательств, а рефинансировать свои долги придется на худших условиях.

- Инвесторы требуют большую премию за риск. Инвестиции в ценные бумаги сопряжены с риском, поэтому потенциальная доходность таких вложений должна быть выше, чем проценты по вкладам в крупных банках. Логика простая: если можно положить деньги на депозит и почти без риска получить гарантированную доходность выше, чем можно ожидать на бирже, зачем усложнять себе жизнь? Соответственно, либо котировки ценных бумаг на бирже должны снижаться, чтобы обеспечить приемлемую доходность инвесторам, либо у бизнеса должны открыться новые перспективы, что сделает их ценные бумаги более привлекательными. Но в условиях высоких ставок реализовать второй сценарий крайне трудно, особенно в масштабах широкого рынка.

Пока мы наблюдаем умеренную реакцию инвесторов на жесткую политику ЦБ.

Рынок акций. За месяц с момента внепланового повышения ставки ЦБ индекс Московской биржи не только не упал, но даже показал незначительный рост — чуть более 1%, — и это после невероятного взлета котировок с начала года. Можно сказать, что инвесторы не спешат избавляться от своих активов и фиксировать прибыль, а ждут, как ситуация будет развиваться дальше. В период растущей инфляции и сильной девальвации рубля такое поведение выглядит оправданным: уходить в кэш в условиях обесценения национальной валюты может быть опасно.

Тем не менее с локальных пиков, которые зафиксировали 5 сентября, индекс потерял свыше 4%. А 14 сентября, накануне решения ЦБ по ставке, произошел настоящий обвал в акциях второго и третьего эшелонов. Многие из них снизились более чем на 20%. Видимо, инвесторы опасаются, что дальнейшее ужесточение денежно-кредитной политики может привести к новому обвалу фондового рынка.

15 сентября рынок акций открылся снижением, но отреагировал ростом на сообщение о повышении ставки до 13%. Вероятно, участники опасались, что политика ЦБ будет еще более жесткой.

Рынок облигаций. На фоне роста ставки ЦБ растет доходность ОФЗ и корпоративных облигаций. По данным ЦБ, в августе доходность ОФЗ в среднем выросла на 105 базисных пунктов, при этом основной рост наблюдался в коротких бумагах — то есть инвесторы рассчитывали, что высокие ставки не станут долгосрочным трендом.

В сентябре короткие ОФЗ впервые за год стали самыми доходными на рынке госдолга: бумаги с погашением до года давали до 11,9% годовых. Это нетипичная ситуация. Обычно происходит наоборот: чем дальше срок погашения бумаги, тем выше у нее доходность. Экономическая теория говорит, что инвертированная кривая доходности

часто служит предвестником кризиса и рецессии.

В целом для ценных бумаг высокая ключевая ставка — это негативный фактор.

Что будет со ставкой дальше

Ключевая ставка ЦБ уже находится на очень высоких отметках. За последние 8 лет выше было только весной 2022 года — в начале геополитического кризиса, когда риски и неопределенность на рынке резко возросли.

Сейчас ситуация в российской экономике выглядит не столь опасной:

- Цены на нефть на локальных максимумах, что позитивно отразится на наполняемости бюджета.

- Падение курса национальной валюты пока удалось стабилизировать ниже отметки 100 ₽ за доллар.

- Предпосылок для значительного ужесточения санкций пока не просматривается, а к текущим ограничениям экономика постепенно адаптируется.

- В августе платежный баланс вернулся к профициту и составил 2,8 млрд долларов, при этом торговый баланс, то есть разница между экспортом и импортом, достиг 9,1 млрд долларов — против 5,5 млрд долларов в июле.

Но ЦБ дал понять, что ждать значимого смягчения денежно-кредитной политики в ближайшее время не стоит. Вместе с ростом ставки на процентный пункт он резко — сразу на 3 пункта — увеличил прогноз ее будущей траектории. Теперь регулятор считает, что средняя ключевая ставка в 2024 году составит от 11,5 до 12,5%.

Так что двузначная ставка, вероятнее всего, останется с нами надолго, даже в отсутствие новых «черных лебедей»

Глава ЦБ Набиуллина призвала не ждать повторения сценария 2022 года, когда регулятор быстро перешел к смягчению политики после рекордного роста ставки: «Текущий цикл отличается от предыдущих. Прошлые эпизоды значительного повышения ставки во многом были связаны с рисками для финансовой стабильности. Когда эти риски уходили, мы снижали ставку. В этот раз ситуация другая. Мы повысили ключевую ставку из-за реализации инфляционных рисков. И будем удерживать ее на высоких уровнях достаточно продолжительное время — до тех пор, пока не убедимся в устойчивом характере замедления инфляции».

Также в ЦБ подчеркнули, что сохраняются геополитические риски и вероятность «более жесткого приземления мировой экономики», которое может сказаться на спросе на российский экспорт и динамике валютного курса.

Что в итоге

ЦБ видит признаки перегрева в российской экономике: внутренний спрос опережает возможности по расширению выпуска продукции. Это опасная ситуация: дефицит предложения может спровоцировать дальнейший рост инфляции.

Также отмечается, что рынок еще не успел подстроиться к ужесточению ДКП, что заметно по росту кредитования. Очередное повышение ставки и жесткий сигнал о ее будущей траектории как раз направлены на то, чтобы рост ставок в банках ускорился.

Очередное заседание ЦБ по ставке пройдет 27 октября, если ситуация не заставит регулятора принимать решение раньше запланированного срока.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique

Petr, поясните плиз. не знаю мемасика

Как, нет нет, товарищ майор

Рост ключевой ставки не приведет к понижению уровня инфляции и укреплению рубля, и судя по графику регулятор это понимает.

В итоге как всегда заработают банки — увеличивая ставки по кредитам и ипотеке .

Резюме : богатые будут как всегда богатеть, а бедные — беднеть.

Отредактировано

MagnusMagnussøn, так по таким ставкам просто перестанут брать кредиты. Дорого. Да и банк не сможет выдать — для более дорогих кредитов требуются более высокие доходы.

Банки наоборот заинтересованы в снижении ставки. На объёме они больше заработают.

Ну и из-за высокой ставки у банков начнут банкротиться клиенты. Кредиты дороже, их сложнее возвращать.

В общем, никакой выгоды для банков тут нет.

Отредактировано

MagnusMagnussøn, не согласен.

Приведу аргументы.

Во-первых банки это посредники, а не владельцы капиталов)

Итак.

Повышение ставки приводит к тому, что деньги дорожают.

Для бизнеса растут издержки от кредитной нагрузки, новые деньги привлекать не так выгодно, как раньше.

Ставки по ипотеке, потребительские и т.д. растут, люди меньше потребляют, снижается спрос.

Условно говоря, если бы ставка была допустим процентов 30%, посыпался бы фондовый рынок вниз, цены на недвижимость упали бы, сильно замедлились бы рынок и деловая активность (по сравнению с сейчас), не полностью конечно же.

И для богатых как раз-таки ставка чем ниже, чем лучше. 😄

Для «настоящих» богатых ))

MagnusMagnussøn, да не берет никто кредиты по таким ставкам. Это какая рентабельность должна быть у предприятия? Все затаились и сидят ждут

Настя, чего ждут ?

MagnusMagnussøn, в основном конца года. Надеются, что там ставка вниз пойдёт.

MagnusMagnussøn, Это аксиома, а Вы как хотели.

Ещё б льготную ипотеку прибили и цены начали бы приходить в адекват. Но это повлечёт пересмотр стоимости залоговой недвижимости и у банков начнутся проблемы.

Энчиладос, что значит пересмотр стоимости залоговой недвижимости? для чего?

Dinzel54, для продажи залоговой недвижимости в том случае, если заказчик не будет платить

Dinzel54, чтобы отражать реальное финансовое положение. Заёмщик должен банку 10 млн, в залог вносит квартиру стоимостью 12 млн. Если её цена внезапно свалится до суммы долга или даже ниже, окажется, что выданные кредиты недостаточно обеспечены.

Перепела, есть какие то риски для того, кто купил эту квартиру в ипотеку?

Dinzel54, риск подорвать свое психическое здоровье. Купил квартиру за 12 млн, а через 5 лет она стоит 6 млн, а надо платить ипотеку как за 12

Dinzel54, я не специалист в этом, но по моему могут попросить довеснести денег, в случае сильного изменения стоимости залога.

Потому что иначе может возникнуть ситуация когда вам проще отдать квартиру и купить новую, а банк получит убыток.

Но это фантастика.

Ставку по ипотеке к рыночной не подтянут быстро иначе начнутся крики переходного периода, когда и ставка высока и цена высокая и новые проекты банк финансировал под определённую стоимость продажи..

У нас же стройкой сейчас рулят банки через проектное финансирование и эскроу.

Энчиладос, не проще. Не выплата кредитных обязательств несёт за собой одинаково негативные последствия, не зависимо от того, кредит взят под залог или кредит необеспеченный. Большинство кредитов необеспеченные, но люди их стараются исправно платить. Ибо иначе будет плохо.

MagnusMagnussøn, я внимательно слушал ответы. Набиуллина прямо сказала, что кредитование и спрос перегреты, будем ставкой замедлять.

Снижение суммы кредита = снижение кол-ва кредитов. Вот мне нужна квартира/машина/смартфон. Нужно 100 единиц денег. Прихожу в банк. Раньше по низким ставкам он с моими доходами мог дать мне 100 единиц денег. А теперь кредит подорожал, банк может дать только 80 единиц. И зачем мне 80, если всё равно не хватит? Откажусь от покупки и кредита, продолжу копить. Вот и стало меньше кредитов.

И вы сами себе противоречите. Сначала говорите «как правило снижается сумма кредита клиенту», а потом пишете, что «клиенты понесут деньги во вклады под 12% годовых, на эти деньги банки выдадут кредиты под 15-20-30% и заработают».

Во-первых, как они заработают? Они столько денег в кредиты разместить не смогут. Вы же сами написали, что объём снизится.

Во-вторых, банки не нуждаются в депозитах для выдачи кредита. Изучите как работает современная финансовая система. Есть банки, которые выдают кредиты, вообще не привлекая депозиты. Банк ограничен капиталом и нормативами ЦБ. Ну и спросом на рынке на кредит. Но это большая тема. Даже не знаю, как простыми словами описать.

Смешно. Повышение на 3.5 никак не повлияло, а тут на какой-то жалкий 1%. Короче привыкаем к 100 за доллар. А когда-то и ему будем рады

Злонравный, у ЦБ нет цели снизить доллар. Государству выгодно получать много рублей с экспорта.

Имхо и 25% мало спасут ситуацию.

Артем, спорно. В прошлом году 20% помогло курс сбросить. Но на дистанции конечно это треш.

MagnusMagnussøn, «банки в любом случае будут зарабатывать». В первом полугодии 2022 года, когда резко поднималась ставка, российские банки показали убыток 1,5 трлн.

Отредактировано

Интересно, вот у нас на Кубани их всех щелей реклама ‘ипотека под 0.01, 0.1, 0.5 процента’ это вообще как?

Я смотрю, какими темпами строит Догма (строительная компания) и каждый раз в шоке, как оно до сих пор не лопнуло. И сколько будут строить эти человейники, а школы с «э» классом и учёба в три смены.

Абзац, как-как. Процент спрятан застройщиком в платежах. Стоимость завышается и вуаля — «беспроцентный» кредит.

Артем, ну я догадывалась что такая схема, что бесплатного ничего не бывает, за все приходится платить (например, временем).

Интересно, как эту лавочку до сих пор не прихлопнули. И кто страдает от такой схемы? Только покупатель, которому глаза залило цифрой 0,01 процент? А если в масштабе 3-5 лет?

Отредактировано

Абзац, такая схема в потребительском кредитовании работает уже давно, просто в недвигу пришла с запозданием. А так, вон у мусульман растовщичество запрещено, но банки выкручиваются )

Абзац, это просто рекламная замануха. На самом деле там стоимость на 20-30% больше делается и эти деньги позволяют профинансировать эти якобы 0.1%

Курс рубля дал понять, что ему по**й

MagnusMagnussøn, цитата как раз подтверждает, что кредитование замедлится 🙂

Люди своим поведением демонстрируют, что не хотят переплачивать за кредит, запрыгивают в последний вагон по старым ставкам. Новые ставки по кредитам им почему-то не нравятся.

И дело не только в том, что их доходы уже не позволяют обслуживать такие дорогие кредиты.

Одно дело купить квартиру стоимостью 5 млн с переплатой в 10 млн. И другое дело — купить её же с переплатой в 15 млн. Не хочется так переплачивать.

ЦБ продолжает вести консервативную политику. Для потребительского рынка это минус. Собственно, правительство уже дало понять, где критический уровень экономики РФ. Минэкономразвития ожидает, что в 2024 году один доллар будет стоить в среднем 90,1 руб., то есть на 13,3 руб., или на 17% выше, чем ведомство прогнозировало в апреле.

В 2025 году доллар, по прогнозу, будет стоить 91,1 руб. (что на 13,5 руб. выше, чем «апрельские» 77,6 руб.), в 2026 году курс российской валюты снизится до 92,3 руб. за доллар вместо 78,8 руб. в предыдущем прогнозе МЭР. Фактический курс рубля сейчас 95/96 руб./долл., цены на нефть марки Brent превышают 90 долл./барр.

Про льготную ипотеку в России задумался. Что, если она была не только для доступного жилья, а еще для чего-то? Ведь она разогрела рынок жилья и перекинула риски на покупателей. Ситуация интересная: правительство субсидирует бюджетные деньги, увеличивая спрос, а компании должны расширять производство и создавать новые рабочие места. Но что если на рынке появится избыток денег? В России нет хорошего фондового рынка, чтобы абсорбировать эти «лишние деньги». Вот и возникают пузыри на рынке недвижимости. Может быть, правительство заранее создало такой способ, чтобы «забрать» эти деньги с рынка? Все это заставляет задуматься об истинных целях льготной ипотеки.

цены идут вверх, где +1% к депозитам?

Источник https://life.akbars.ru/personal-finance/zhivem-po-zakonu/mogut-li-izmenit-stavku-po-deystvuyushchemu-kreditu/

Источник https://journal.tinkoff.ru/news/cbr-stavka-september-2023/