Где и как можно взять заём под залог квартиры?

Заём под залог квартиры [1] https://ru.wikipedia.org/ — это возможность получить крупную сумму в короткий срок. Однако, чтобы кредит действительно помог решить финансовые трудности, а не стал источником новых проблем, нужно знать, на что обращать внимание при оформлении займа. О том, как взять заём под залог квартиры, и пойдет речь в статье. Расскажем, какие требования предъявляются к заемщику и залоговой недвижимости, сколько денег можно получить и в какие организации можно обращаться.

Каковы условия займа под залог квартиры

Получить заём под залог квартиры, как правило, проще, чем оформить обычный кредит. Однако у любого кредитора есть определенные требования к заемщику и объекту залога. Условия различаются в зависимости от типа и политики кредитной организации. Итак, где и как можно оформить заём под залог квартиры?

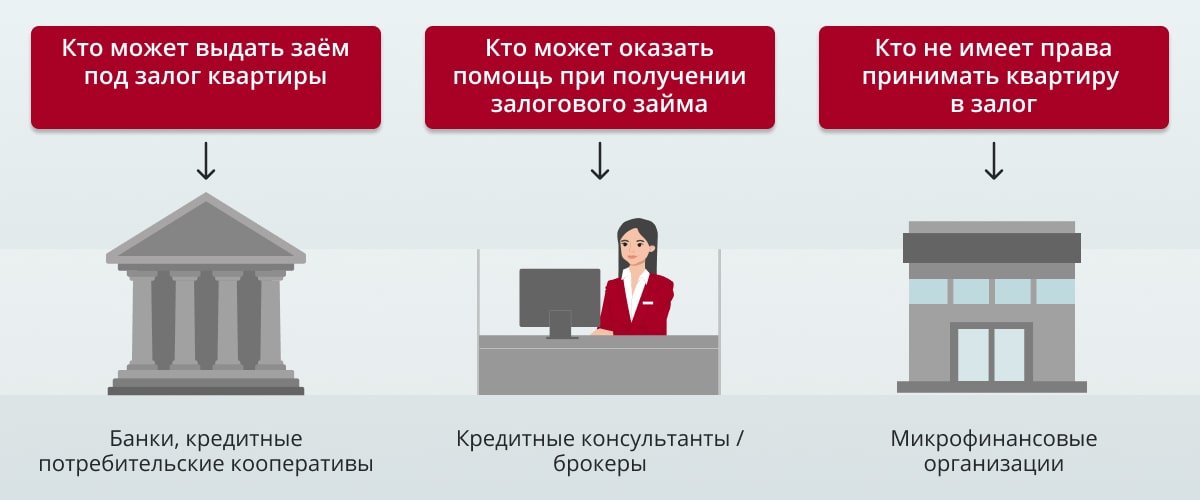

- Наиболее очевидный вариант — банк. Но, как известно, такие финансовые учреждения достаточно взыскательны по отношению к потенциальным клиентам, и залог квартиры под заём даст физическому лицу лишь небольшое преимущество. Для примера возьмем лидера рынка — Сбербанк [2] https://www.sberbank.ru/ . Здесь готовы выдать нецелевой залоговый кредит лицам старше 21 года. При этом возраст заемщика на момент исполнения договора не должен превышать 75 лет. К другим требованиям относится наличие постоянной или временной регистрации в РФ. Кроме того, обращаться в банк имеет смысл только официально трудоустроенным гражданам, причем стаж на текущем месте работы должен составлять не менее шести месяцев. Нужно учитывать, что банк будет проверять общий трудовой стаж за последние пять лет: если за этот период человек проработал менее года, он вряд ли сможет рассчитывать на денежный заём даже под залог квартиры. Однако это правило неактуально для тех, кто имеет регулярный доход из других источников, разрешенных законодательством. В редких случаях банк может пойти навстречу, но проценты займа под залог квартиры при отсутствии официальной зарплаты будут выше. А вот плохая кредитная история точно станет серьезным препятствием для получения денег. К недвижимости банки тоже могут быть достаточно придирчивы. Так, скорее всего, потребуется оформить страховку (или согласиться на менее выгодные условия [3] https://www.sravni.ru/ ). И «лишние» траты на этом не заканчиваются: также придется оплатить услуги оценщика, чтобы он обозначил стоимость жилья. Что касается суммы кредита, то, например, в Сбербанке максимум составляет 10 млн рублей или 60 % от стоимости квартиры — ориентироваться следует на меньшую из величин [4] https://www.sberbank.ru/ . В целом главный плюс займа в банке заключается в том, что это, как правило, известная и проверенная организация. Минус — достаточно строгие требования. К тому же получить заём под залог квартиры за 1 день не получится: в среднем стоит рассчитывать на срок до двух недель, а иногда и больше. Тот же Сбербанк оговаривает, что от заключения договора до выдачи денег может пройти и полтора месяца [5] https://www.sberbank.ru/ .

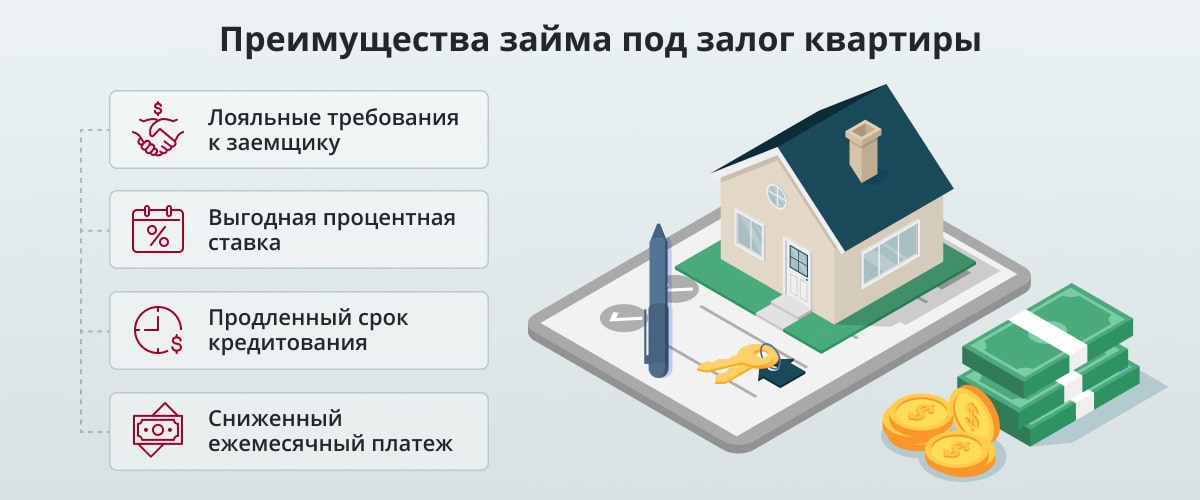

- Если есть необходимость в деньгах и нужны они как можно быстрее, а под требования банка вы не подходите, можно воспользоваться услугами кредитного брокера. По сути это посредник между заемщиком и кредитором. Благодаря ему получить средства может практически любой человек: с неидеальной кредитной историей, без официального дохода и с другими обстоятельствами в «анамнезе», которые могут свидетельствовать о неблагонадежности. Работа кредитных брокеров состоит из нескольких этапов. Первая задача — решить все юридические и финансовые проблемы клиента: закрыть долги, снять аресты и подобное. Вторая — подобрать кредитора. Само собой, брокеры сотрудничают и с клиентами, которые считаются благонадежными. К предмету залога требования тоже достаточно мягкие. В частности, можно заложить квартиру с неузаконенной перепланировкой, в доме под реновацию, с долгами по коммунальным платежам. Но главное, что при обращении к кредитному брокеру можно рассчитывать и на другие преимущества займа денег под залог квартиры [6] https://www.banki.ru/ . А в их числе — выгодная процентная ставка, продленный срок кредитования и, как результат, сниженный ежемесячный платеж. Что примечательно, брокер может помочь получить до 90% от оценочной стоимости залоговой квартиры [7] https://кредит-под-залог24.рф/ . Еще один важный нюанс — срочность: некоторые компании обеспечивают выдачу займа в день обращения, причем отчитываться, на что пойдут средства, не потребуется [8] https://www.sravni.ru/ .

- Существует еще один вариант получения залогового займа, менее популярный у наших соотечественников. Такую услугу предоставляют кредитные потребительские кооперативы (КПК) [9] https://ru.wikipedia.org/ . Эти организации формируются физ- или юрлицами, которые объединены по какому-либо общему признаку: например, по сфере деятельности или территориальной принадлежности. Чтобы взять заём под залог квартиры, нужно стать членом кооператива. К слову, кредитная кооперация широко развита в европейских странах [10] Сергиенко О. А. Кредитная кооперация. Учебное пособие [Электронный ресурс] // Директ-Медиа. — 2015, 108 с. — URL:https://www.google.ru/ . И эффективность КПК легко объяснима. Во-первых, такие организации формируются на добровольной основе. Во-вторых, деятельность их целенаправленна: задача состоит в удовлетворении финансовых потребностей всех членов кооператива. В-третьих, КПК обязаны следовать букве закона: их деятельность строго регламентирована и, согласно Федеральному закону «О кредитной кооперации» [11] https://docs.cntd.ru/ , регулируется Центральным банком РФ.

Проверить, легальна ли деятельность конкретного кооператива несложно. Для этого нужно зайти на официальный сайт Центрального банка России и удостовериться, что сведения о КПК внесены в госреестр [12] https://www.cbr.ru/ . Также по требованию закона кредитный кооператив обязан быть членом саморегулируемой организации (СРО).

На что обратить внимание: мелкий шрифт и дополнительные условия

Как мы сказали, условия займов варьируются в зависимости от политики конкретной организации. Поэтому в любом случае важно внимательно изучить договор. В документе должны быть прописаны данные заемщика, заимодавца и предмета залога, сумма кредита, процентная ставка, срок кредитования и правила его погашения, условия начисления пени, права и обязанности обеих сторон.

Стоит понимать, что, пока недвижимость находится под обременением, собственник несколько ограничен в правах: продать или обменять квартиру до погашения задолженности не получится. Самый большой страх кредитуемого — потерять жилье. В теории такой риск действительно существует: если заемщик будет регулярно нарушать условия договора или вовсе откажется их выполнять, кредитору придется продать залоговую недвижимость, чтобы возместить убытки. Однако на практике эта крайняя мера применяется редко: кредитным организациям невыгодно заниматься продажей, и они охотно идут навстречу клиентам, например предлагают им реструктуризацию и более удобную схему погашения задолженности.

Это важно!

Если заимодавец предлагает оформить договор купли-продажи, рекомендуем отказаться от сделки. Дело в том, что при подписании такого документа жилплощадь переходит в собственность кредитора. Таким образом, даже при незначительной просрочке платежей или вовсе при отсутствии нарушений заемщик может лишиться квартиры, ведь новый собственник (кредитор) может распоряжаться недвижимостью по своему усмотрению. Помните: между собственником и кредитором заключается сделка займа и залога [13] https://www.garant.ru/ .

Существует несколько маркеров недобросовестного кредитора. В их числе требования выписаться из квартиры, передать документы на недвижимость — оригиналы предоставляются заимодавцу только для ознакомления.

Необходимо иметь в виду, что услугу выдачи займа под залог квартиры не могут оказывать микрофинансовые организации. Какими бы выгодными вам ни казались условия, знайте: такая сделка незаконна. Еще несколько лет назад МФО действительно могли выдавать такие займы, однако было множество прецедентов, когда заемщики лишались квартир. Распространенная причина — непрозрачность договоров: в ходе сотрудничества выяснялось, что проценты в разы больше обещанных, либо всплывали другие малоприятные нюансы, так что заемщик попросту не мог выполнять свои долговые обязательства. В результате микрофинансовым организациям на законодательном уровне запретили заниматься выдачей займов под залог недвижимости. Таким образом, если МФО предлагает такую услугу — вы имеете дело с мошенниками [14] https://journal.tinkoff.ru/ .

Прежде чем отдать квартиру в залог, изучите правоустанавливающие документы кредитной организации и примите к сведению мнение ее клиентов: комментарии на независимых сайтах-отзовиках помогут составить портрет кредитора. И самое главное — кредитные отношения регулируются договором: очень внимательно изучите документ, при необходимости привлеките юридического консультанта. Конечно, когда возникает необходимость в займе, хочется избежать дополнительных трат, но в данном случае оплата услуг специалиста поможет предотвратить куда более серьезные потери.

Компания-кредитор с прозрачными условиями

К выбору кредитора стоит подходить со всей внимательностью. От этого зависят условия и размер займа, удобство условий погашения, да и в целом уровень комфорта сотрудничества. Одной из компаний, которая может выдать заём на выгодных условиях и осуществляет свою деятельность на законных основаниях, является КПК «Сберегательный дом». Подробнее об организации рассказывает Сергей Сергеевич Долганов — председатель правления КПК «Сберегательный дом» и по совместительству генеральный директор группы компаний «Фин-Центр»:

«Кредитование под залог недвижимости — главное направление деятельности КПК «Сберегательный дом». Причем наши услуги доступны жителям всех регионов России.

Для членов нашего КПК действует несколько программ. Одна из них — заём под залог недвижимости: заемщик может получить до 30 млн рублей на срок от одного месяца [15] http://www.sberdom.pro/ . Долго ждать кредитных средств не придется: мы имеем возможность предоставить деньги буквально в день обращения, причем как в безналичной форме, так и наличными. Необходимый для оформления договора набор документов включает в себя российский паспорт, свидетельство о регистрации права собственности или выписку из ЕГРП/ЕГРН, а также документы, на основании которых у пайщика возникло право собственности на недвижимость.

Людям, имеющим проблемы с кредитной историей и трудности в подтверждении дохода, рекомендую обратиться в компанию «Фин-Центр». Она оказывает консалтинговые услуги и может помочь взять нецелевой заём даже тем, кого банки расценивают как неблагонадежных заемщиков [16] https://кредит-под-залог24.рф/ .

В компании «Фин-Центр» автоматизировано большинство процессов, в том числе анализ клиента, проверка залоговой недвижимости, заполнение кредитной документации и тому подобные. Этот механизм работы сделал возможным выдачу займа в самый короткий срок. Мы сотрудничаем с такими известными организациями, как, например, Сбербанк, Промсвязьбанк, Росбанк, Альфа-Банк, и можем предложить оптимальный вариант кредитования. Решением проблем клиентов занимается более 40 финансистов.

Компания «Фин-Центр», можно сказать, прошла проверку временем: мы помогаем оформлять кредиты уже более 12 лет».

P. S. Как и предписывает закон, «Сберегательный дом» является членом СРО, а именно Ассоциации «Саморегулируемая организация» Национальное содружество кредитных кооперативов «Содействие».

* КПК «Сберегательный дом»: ОГРН — 1207800060808 , ИНН — 7842181135 [17] https://www.rusprofile.ru/ .

** ООО «ГК «Фин-Центр»: ОГРН — 1217700318087, ИНН — 7726479428 [18] https://www.rusprofile.ru/ .

Кредитные организации, как правило, охотнее выдают займы под залог недвижимости, например квартиры.

Для получения займа под залог квартиры достаточно минимального пакета документов.

Некоторые организации могут предложить выгодные процентные ставки по займам, а также индивидуальные условия.

Сумма займа под залог недвижимости во многом зависит от стоимости залога.

Залогом для получения займа может быть не только квартира, но и другая недвижимость.

Для получения займа под залог квартиры стоит обращаться в проверенные компании с хорошей репутацией.

- 1 https://ru.wikipedia.org/wiki/Залог_(гражданское_право)

- 2,4,5 https://www.sberbank.ru/common/img/uploaded/files/el_docs/common/пу_нецелевой%20кредит%20под%20залог%20недвижимости.htm

- 3,8 https://www.sravni.ru/q/v-chjom-preimushhestva-i-nedostatki-kredita-pod-zalog-nedvizhimo-38108/

- 6 https://www.banki.ru/news/daytheme/?id=10943033

- 7,16 https://кредит-под-залог24.рф/kredity-pod-zalog-nedvizhimosti/

- 9 https://ru.wikipedia.org/wiki/Кредитный_кооператив

- 10 Сергиенко О. А. Кредитная кооперация. Учебное пособие [Электронный ресурс] // Директ-Медиа. — 2015, 108 с. — URL: https://www.google.ru/books/edition/Кредитная_кооперация/FoA5CwAAQBAJ?hl=ru&gbpv=1&dq=inauthor:»Сергиенко+О.+А.» (дата обращения: 29.09.2021).

- 11 https://docs.cntd.ru/document/902166556

- 12 https://www.cbr.ru/search/?text=государственный+реестр+кредитных+потребительских+кооперативов

- 13 https://www.garant.ru/ia/opinion/author/astapov/1092238/

- 14 https://journal.tinkoff.ru/news/mikrozaem-pod-zalog/

- 15 http://www.sberdom.pro/loans.html

- 17 https://www.rusprofile.ru/id/1207800060808

- 18 https://www.rusprofile.ru/id/1217700318087

Подольских Анна Ответственный редактор

Заложить квартиру для получения займа — ответственный шаг. Нужно рассчитать свои силы: проанализировать, действительно ли возврат долга не станет непреодолимой проблемой. Но расчеты эти не всегда бывают верны, предусмотреть абсолютно все обстоятельства попросту невозможно. И если возник форс-мажор, из-за которого вы не можете вовремя и в полной мере выполнять условия договора, важно сохранять хладнокровие. Не пытайтесь скрыться от заимодавца, чтобы выиграть время: наиболее разумно — предупредить о возникшей проблеме. Как правило, кредитор дает послабления, когда понимает, что клиент не пытается специально уклониться от долговых обязательств.

Кредит пенсионерам под залог недвижимости

Иногда пенсионерам тоже требуется взять кредит на какие-либо нужды, однако сделать это не так просто, потому что далеко не все кредитные организации предоставляют деньги таким заемщикам. Существует ряд банков, в которые могут обратиться пенсионеры и взять кредит под залог недвижимости.

Условия для получения

Банки, дающие кредит под залог недвижимости для пенсионеров

Требования к недвижимости, под залог которой выдается кредит

Какие документы потребуются?

Как получить кредит пенсионерам под залог недвижимости?

Условия для получения

Зачастую банки не хотят давать кредиты пенсионерам по причине отсутствия гарантии выплаты. Пенсионное пособие небольшое, работы у заемщика нет, возраст достаточно большой. Банк несет повышенный риск невозврата, поэтому при его согласии на выдачу кредита существует два условия:

- Ограничение возраста заемщика. Каждый банк может ставить свою цифру, чаще всего максимальный возраст, при котором банк может выдать деньги – это 75 лет. Заемщики старшего возраста будут отклоняться.

- Обязательное страхование жизни и здоровья клиента.

Если оформлять кредит под залог недвижимого или иного ценного имущества, банк будет более благосклонен, так как это помогает вызвать доверие у кредитора. Такие сделки отличаются следующим:

- Низкой процентной ставкой.

- Продолжительностью срока выдачи в большую сторону.

- Крупными суммами кредита.

Выбрав оформление недвижимости под залог, пенсионер получает:

- Возможность взять как целевой, так и не целевой потребительский кредит.

- Доступно оформление займа на приобретение транспортного средства.

- Шанс оформить на себя ипотеку.

Лицо пенсионного возраста может оформить на себя кредитную карту выбранного банка с одобренным лимитом. Это небольшой займ, которым можно пользоваться в удобное время без оформления дополнительных документов.

Банки, дающие кредит под залог недвижимости для пенсионеров

Существует достаточно широкий выбор кредитных организаций, предоставляющих средства лицам, вышедшим на заслуженную пенсию. Ценное имущество является для банка надежной гарантией платежеспособности клиента, именно поэтому последний может рассчитывать на относительно невысокий процент по сделке и большой срок кредита. Обратиться можно в следующие банки.

Совкомбанк

Организация отличается высоким процентом одобрения заявок, поданных людьми пенсионного возраста. Она имеет специальную программу, предусматривающую выдачу кредита под залог недвижимости. Ее основные условия:

- Заемщик не должен быть старше 85 лет к моменту погашения займа.

- В зависимости от стоимости недвижимости взять в кредит можно от 200 тысяч до 30 миллионов рублей.

- Срок кредита – до 10 лет.

- Процентная ставка составляет 11,99%.

Совкомбанк предлагает целевые и нецелевые займы. Страхование жизни и здоровья для пенсионеров является обязательным условием сделки. Кредит будет одобрен только в том случае, если предлагаемое клиентом залоговое имущество относится к высоколиквидному.

Восточный экспресс банк

Он также предлагает кредитование для людей пенсионного возраста. Условия достаточно выгодные, процентная ставка составляет 9, 9% в год. Возраст заемщика при этом не должен превышать 76 лет.

ПочтаБанк

Компания выдает нецелевой потребительский кредит при наличии у клиента ликвидного недвижимого имущества. Воспользоваться этим предложением могут не только пенсионеры, но и люди иных возрастных категорий. Для пенсионеров предусматриваются отдельные требования, более мягкие условия кредитования, ознакомиться с которыми можно на официальном сайте банка.

Сбербанк

Один из крупнейших российских кредиторов отличается большой клиентской базой среди пенсионеров. Большее предпочтение банк отдает клиентам, имеющим зарплатную или пенсионную карточку. Основные условия для получения кредита:

- К моменту полного погашения задолженности заемщик не должен быть старше 75 лет. Для этого требуется официальное подтверждение дохода. Можно оформить кредит без подтверждения, но тогда предельный возраст заемщика составит 65 лет.

- Сумма кредита может составить от 5000 тысяч до 10 миллионов рублей. Второй вариант – сумма взятых средств не может превышать 60% от оценочной стоимости предлагаемой в залог недвижимости.

- Максимальный срок кредитования составляет 20 лет.

- Процентная ставка определяется индивидуально, в среднем составляет 12% годовых.

Можно выбрать подходящую программу кредитования, например, на покупку автомобиля, жилья, потребительский кредит. Пенсионеры чаще всего пользуются последним. Пластикатовая карта выдается на 5 лет автоматически.

Россельхозбанк

Банк предлагает удобные условия, при которых страхование жизни или здоровья не является обязательным. Пенсионер, как и любой клиент организации, может отказаться от этой опции. Остальными основными условиями для заключения кредитного договора являются следующие:

- Максимальный возраст заемщика – не выше 75 лет ко дню последней выплаты.

- Занять можно от 100 тысяч до 10 миллионов. Сумма, которую банк может одобрить, не превышает 50% стоимости залоговой недвижимости после ее оценки.

- Срок кредита – 10 лет.

- Процентная ставка индивидуальна и изменяется от 15 до 17%.

Для лиц, чья пенсия прихоти на карту Россельхозбанка, предусмотрена упрощенная процедура кредита и более низкая процентная ставка. Банк предъявляет к заемщику следующие требования:

- Гражданство РФ.

- Клиент должен иметь постоянную регистрацию в том населенном пункте или регионе, где есть отделение банка.

- Возраст заемщика может быть от 60 до 85 лет.

- Кредитная история должна быть положительной.

- Выплаты по кредиту и общий доход семьи должны быть оптимальными.

- Страхование необязательно, но если клиент считает нужным, договор должен заключатся с аккредитованной банком компанией.

- В некоторых случаях может потребоваться привлечение трудоспособных поручителей не пенсионного возраста.

Требования банка могут немного меняться, поэтому стоит уточнить их на официальном сайте организации.

Требования к недвижимости, под залог которой выдается кредит

Собственность клиента должна соответствовать следующим параметрам:

- Определенная дата постройки: недвижимость не должна быть слишком старой.

- Должна подходить по виду.

- Определенная территория расположения.

- Соответствие плану БТИ.

- Хорошее состояние.

- Определенное количество собственников и зарегистрированных в ней лиц.

Важным требованием является ликвидность предлагаемого имущества. Это означает, что у банка не должно возникнуть проблем с продажей недвижимости в случае невыплаты клиентом кредита.

Какие документы потребуются?

Для многих банков список документов одинаков. Для получения кредита потребуется подготовить следующие справки и бумаги:

- Паспорт.

- Пенсионное удостоверение.

- Сведения о размере доходов (пенсии).

- Справка 2 НДФЛ, если пенсионер имеет место работы.

- Документы, подтверждающие право собственности на недвижимость, и сведения о ней.

Сроки

Недвижимость под залог обычно оформляют, если собираются брать крупный займ, срок при этом достаточно большой. В разных банках определение времени данного на погашение кредитного обязательства может быть разным, зависит от внутренних установок той или иной организации. Чаще всего сроки зависят от платежеспособности клиента, суммы займа, наличия у клиента постоянной работы или же только пенсии, размера зарплаты или пенсионных выплат.

Кредиты под залог недвижимости являются наиболее протяженными во времени. Не в любом банке пенсионер может воспользоваться данной услугой из-за существующих ограничений по возрасту заемщика. Ипотеку обычно оформляют на 15-20 лет, если заемщик пенсионного возраста, кредитор имеет высокий риск из-за вероятности смерти. Некоторые банки берут на себя такой риск или делают страхование обязательным.

Как получить кредит пенсионерам под залог недвижимости?

Клиент обязан лично посетить отделение банка, в котором собирается оформить кредит под залог недвижимости, сделать это дистанционно не представляется возможным из-за необходимости оформления соответствующих документов на недвижимость. Сама заявка заранее подается через интернет, после того как банк даст положительный предварительный ответ, уже можно ехать в его отделение. Если будет отказ, вы сможете избежать потери времени. Возможно подать сразу несколько заявок в разные банки.

Обратите внимание, что одобрение заявки поданной онлайн является предварительным и не дает гарантии получения кредита. Банк вынесет окончательное решение после того, как изучит предъявленные в отделении документы. Оформление сделки происходит исключительно в отделении банка.

Как оформить заявку?

Заявление на рассмотрение кандидатуры можно подать онлайн или лично посетив банк. Онлайн-заявка удобна тем, что экономит время, оставлять ее нужно на официальном сайте банка при наличии соответствующей функции в меню сайта. Если такая опция не предусмотрена, вы сможете подать заявку на кредит, прибыв в отделение кредитной организации.

Пакет документов лучше приложить сразу, это поможет сэкономить время и получить более точный ответ от кредитора. Если подавать заявку в отделении банка, ответ будет итоговым, а не предварительным. Вы можете сразу заключить сделку при положительном решении банка.

Источник https://aif.ru/boostbook/zaim-pod-zalog-kvartiry.html

Источник https://www.sravni.ru/enciklopediya/info/kredit-pod-zalog-nedvizhimosti-pensioneram/