Секреты Арбитража на Форекс — та самая стратегия

Классический арбитраж – это эксплуатация неэффективностей котирования. Такой арбитраж вполне оправданно называют пространственным, ведь его существование является следствием ненулевого расстояния между источниками котировок. Данная формулировка одинаково актуальна как для бабушек на рынке, так и для фондовой биржи и высокочастотного трейдинга. Какими бы быстрыми не были каналы связи, мы все еще не способны передавать информацию быстрее скорости света. Это означает, что между двумя отдаленными площадками ненулевая задержка будет существовать всегда, сменятся будут лишь инструменты для проторговки такого арбитража. Двуногий арбитраж. Обычно под этим подразумевается арбитраж между двумя биржами. Разница в ценах между двумя площадками позволяет купить дешевле и продать дороже один и тот же инструмент.

Классический арбитраж – это эксплуатация неэффективностей котирования. Такой арбитраж вполне оправданно называют пространственным, ведь его существование является следствием ненулевого расстояния между источниками котировок. Данная формулировка одинаково актуальна как для бабушек на рынке, так и для фондовой биржи и высокочастотного трейдинга. Какими бы быстрыми не были каналы связи, мы все еще не способны передавать информацию быстрее скорости света. Это означает, что между двумя отдаленными площадками ненулевая задержка будет существовать всегда, сменятся будут лишь инструменты для проторговки такого арбитража. Двуногий арбитраж. Обычно под этим подразумевается арбитраж между двумя биржами. Разница в ценах между двумя площадками позволяет купить дешевле и продать дороже один и тот же инструмент.

Классический пример – покупка и продажа EURUSD у двух разных дилеров. На самом деле мы покупаем или продаем спред EURUSD. В теории эквити такой позиции будет равняться нулю. Но реальный рынок всегда находится в движении, а учитывая накладные расходы (спред + комиссия) и разные источники котировок, эквити такой позиции будет колебаться на некотором расстоянии ниже нуля (уровень безубытка). То есть, если вы сейчас попытаетесь купить и продать EURUSD, скорее всего вы увидите на счету моментальный минус в размере двойного спреда. Арбитражем же называется ситуация, когда эквити переходит в прибыльную зону. То есть можно сказать, мы заработали без риска, одновременно купив и продав один и тот же инструмент.  Образование подобного арбитража объясняется истинной децентрализованностью биржи. Когда нет единого места для агрегации котировок, всегда может образоваться ситуация, где покупатель предлагает большую цену, чем хочет продавец. Важно отметить, что при проторговке подобного арбитража для нас неважно направление движения курсов. Купив первый и продав другой инструмент, мы зарабатываем на изменении их спреда (разницы). То есть, на самом деле, инструмент может подорожать на обеих биржах, но вы все равно останетесь в плюсе, если уменьшилась разница цен.

Образование подобного арбитража объясняется истинной децентрализованностью биржи. Когда нет единого места для агрегации котировок, всегда может образоваться ситуация, где покупатель предлагает большую цену, чем хочет продавец. Важно отметить, что при проторговке подобного арбитража для нас неважно направление движения курсов. Купив первый и продав другой инструмент, мы зарабатываем на изменении их спреда (разницы). То есть, на самом деле, инструмент может подорожать на обеих биржах, но вы все равно останетесь в плюсе, если уменьшилась разница цен.  Выходить из позиций можно либо при достижении определенной прибыли, либо разворачивать позиции при появлении обратного условия. То есть, когда образуется обратный арбитраж – покупатели и продавцы поменяются местами. Пространственный арбитраж получил большое распространение на заре формирования Форекс. Основная причина больших расхождений котировок в слабой централизации самого рынка, появления большого количества мелких маркетмейкеров и отсутствии качественной агрегации. Чаще всего образование такого арбитража было обусловлено значительным отставанием котировок у одного из дилеров. Некоторые трейдеры и сейчас пытаются торговать по данной стратегии у новообразовавшихся контор, система котирования которых все еще может содержать ошибки, но очевидно золотой век подобной стратегии уже прошел. Сейчас, когда большая часть процессов стандартизирована, а поставщики ликвидности объединяются в единый поток котировок через крупных агрегаторов, найти и проторговать подобное расхождение обычному трейдеру практически нереально.

Выходить из позиций можно либо при достижении определенной прибыли, либо разворачивать позиции при появлении обратного условия. То есть, когда образуется обратный арбитраж – покупатели и продавцы поменяются местами. Пространственный арбитраж получил большое распространение на заре формирования Форекс. Основная причина больших расхождений котировок в слабой централизации самого рынка, появления большого количества мелких маркетмейкеров и отсутствии качественной агрегации. Чаще всего образование такого арбитража было обусловлено значительным отставанием котировок у одного из дилеров. Некоторые трейдеры и сейчас пытаются торговать по данной стратегии у новообразовавшихся контор, система котирования которых все еще может содержать ошибки, но очевидно золотой век подобной стратегии уже прошел. Сейчас, когда большая часть процессов стандартизирована, а поставщики ликвидности объединяются в единый поток котировок через крупных агрегаторов, найти и проторговать подобное расхождение обычному трейдеру практически нереально.  Одноногий арбитраж. На самом деле, одновременное открытие позиций на разных биржах не является обязательным условием. Если у вас есть возможность определить “ведущий” рынок, то для проторговки арбитража достаточно открыть сделку только на одной площадке. Например, мы определили, что котировки брокера А отстают от брокера Б на несколько секунд. При этом цена у брокера Б на данный момент выше на 10 пунктов. В таком случае, мы входим на покупку через брокера А, имея ясное представление о том, куда пойдет цена. С технической стороны это гораздо легче, но сами арбитражные ситуации появляются значительно реже. Еще один минус – отсутствие нейтральности к рынку, что накладывает дополнительные риски и выходит за рамки классического арбитража. Синтетический арбитраж . Допустим, вы захотели проторговать спред пары EURUSD. Таким образом, можно купить “реальный” EURUSD, захеджировав его синтетиком, продав EURGBP и GBPUSD. Если убрать названия инструментов, вы вряд ли когда-либо отличите синтетический EURUSD от его реального собрата. Однако, имеющихся отличий в котировках может быть достаточно для образования арбитража, проторговка которого уже дело техники. Такой арбитраж еще называют треугольным. В данном примере у нас в наличии имеется 100 000 евро. На эти средства мы покупаем фунты, затем на фунты покупаем доллары, а затем за доллары снова покупаем евро. При условии небольшого расхождения в курсах у нас есть шанс получить гарантированную прибыль.

Одноногий арбитраж. На самом деле, одновременное открытие позиций на разных биржах не является обязательным условием. Если у вас есть возможность определить “ведущий” рынок, то для проторговки арбитража достаточно открыть сделку только на одной площадке. Например, мы определили, что котировки брокера А отстают от брокера Б на несколько секунд. При этом цена у брокера Б на данный момент выше на 10 пунктов. В таком случае, мы входим на покупку через брокера А, имея ясное представление о том, куда пойдет цена. С технической стороны это гораздо легче, но сами арбитражные ситуации появляются значительно реже. Еще один минус – отсутствие нейтральности к рынку, что накладывает дополнительные риски и выходит за рамки классического арбитража. Синтетический арбитраж . Допустим, вы захотели проторговать спред пары EURUSD. Таким образом, можно купить “реальный” EURUSD, захеджировав его синтетиком, продав EURGBP и GBPUSD. Если убрать названия инструментов, вы вряд ли когда-либо отличите синтетический EURUSD от его реального собрата. Однако, имеющихся отличий в котировках может быть достаточно для образования арбитража, проторговка которого уже дело техники. Такой арбитраж еще называют треугольным. В данном примере у нас в наличии имеется 100 000 евро. На эти средства мы покупаем фунты, затем на фунты покупаем доллары, а затем за доллары снова покупаем евро. При условии небольшого расхождения в курсах у нас есть шанс получить гарантированную прибыль.  Учтите, что на ликвидных инструментах прибыль от подобных арбитражных операций не покрывает накладных расходов в виде спреда и комиссий. В правильно функционирующей системе классический арбитраж проторговать крайне сложно, так как почти вся безрисковая прибыль нивелируется самим рынком еще до вас. Обычному трейдеру без прямого подключения к бирже, большого капитала и специфических знаний здесь ловить нечего. Долгосрочный арбитраж . Тем не менее, если вас устраивает небольшая доходность, существует вполне рабочий способ проторговки арбитража на большом промежутке времени. Речь, конечно же, идет о расхождении цены фьючерса и базового инструмента в его основе. В целом, стратегия аналогична двуногому арбитражу – при увеличении спреда между двумя инструментами покупаем их спред и ждем экспирации. Для классического арбитража критически важно качество исполнения, а также наличие низких комиссий и спредов. Все это нужно учитывать перед входом в рынок как потенциальные риски. В случае долгосрочного арбитража качество исполнения не так важно, при условии использования лимитных заявок. Но нужно учитывать, что арбитражная ситуация может образоваться в течении одного рыночного тика. Поэтому без автоматизации тут не обойтись. Доходность подобной торговли вряд ли кого-либо впечатлит, хотя есть неплохие шансы зарабатывать выше банковского процента.

Учтите, что на ликвидных инструментах прибыль от подобных арбитражных операций не покрывает накладных расходов в виде спреда и комиссий. В правильно функционирующей системе классический арбитраж проторговать крайне сложно, так как почти вся безрисковая прибыль нивелируется самим рынком еще до вас. Обычному трейдеру без прямого подключения к бирже, большого капитала и специфических знаний здесь ловить нечего. Долгосрочный арбитраж . Тем не менее, если вас устраивает небольшая доходность, существует вполне рабочий способ проторговки арбитража на большом промежутке времени. Речь, конечно же, идет о расхождении цены фьючерса и базового инструмента в его основе. В целом, стратегия аналогична двуногому арбитражу – при увеличении спреда между двумя инструментами покупаем их спред и ждем экспирации. Для классического арбитража критически важно качество исполнения, а также наличие низких комиссий и спредов. Все это нужно учитывать перед входом в рынок как потенциальные риски. В случае долгосрочного арбитража качество исполнения не так важно, при условии использования лимитных заявок. Но нужно учитывать, что арбитражная ситуация может образоваться в течении одного рыночного тика. Поэтому без автоматизации тут не обойтись. Доходность подобной торговли вряд ли кого-либо впечатлит, хотя есть неплохие шансы зарабатывать выше банковского процента.

Основные преимущества

Чтобы определить наличие арбитража, не нужно изучать историю котировок. Текущего потока котировок вполне достаточно, чтобы увидеть неэффективность и успеть ее проторговать. Так как теория арбитража использует неэффективность рынка, для нас также не важна природа котировок. В целом, для проторговки классического арбитража не требуется ни знаний технического, ни фундаментального анализа. Хотя во время нестабильного рынка (например, выхода новостей) арбитражных ситуаций заведомо больше. С точки зрения трейдера – это практически идеальная торговая система:

- Вам не нужно переживать за состояние открытых позиций, новости и ценовые гэпы;

- После успешного входа прибыль практически гарантирована;

- Не требуется проводить сложный анализ исторических котировок;

- Риск неудачи минимален и чаще всего является следствием технического сбоя или плохого исполнения.

Основные проблемы

Главная проблема в том, что на высоколикдвином рынке (например, FOREX) подобные неэффективности уже либо проторгованы кем-то другим, либо практически полностью ликвидированы наличием высокоскоростного канала связи.

С другой стороны, низколиквидные инструменты накладывают собственные ограничения. Сюда можно отнести частичное или попросту долгое исполнение, проскальзывания и, в целом, все связанное с процессом исполнения ордеров. В особенности, это становится проблемой, когда время существования арбитражной ситуации ограничено очень коротким промежутком времени.

В итоге, получается, что наиболее доступный обычному трейдеру арбитраж не может обеспечить высокой доходности, а самые вкусные неэффективности рынка съедают крупные игроки.

Рассвет криптовалют

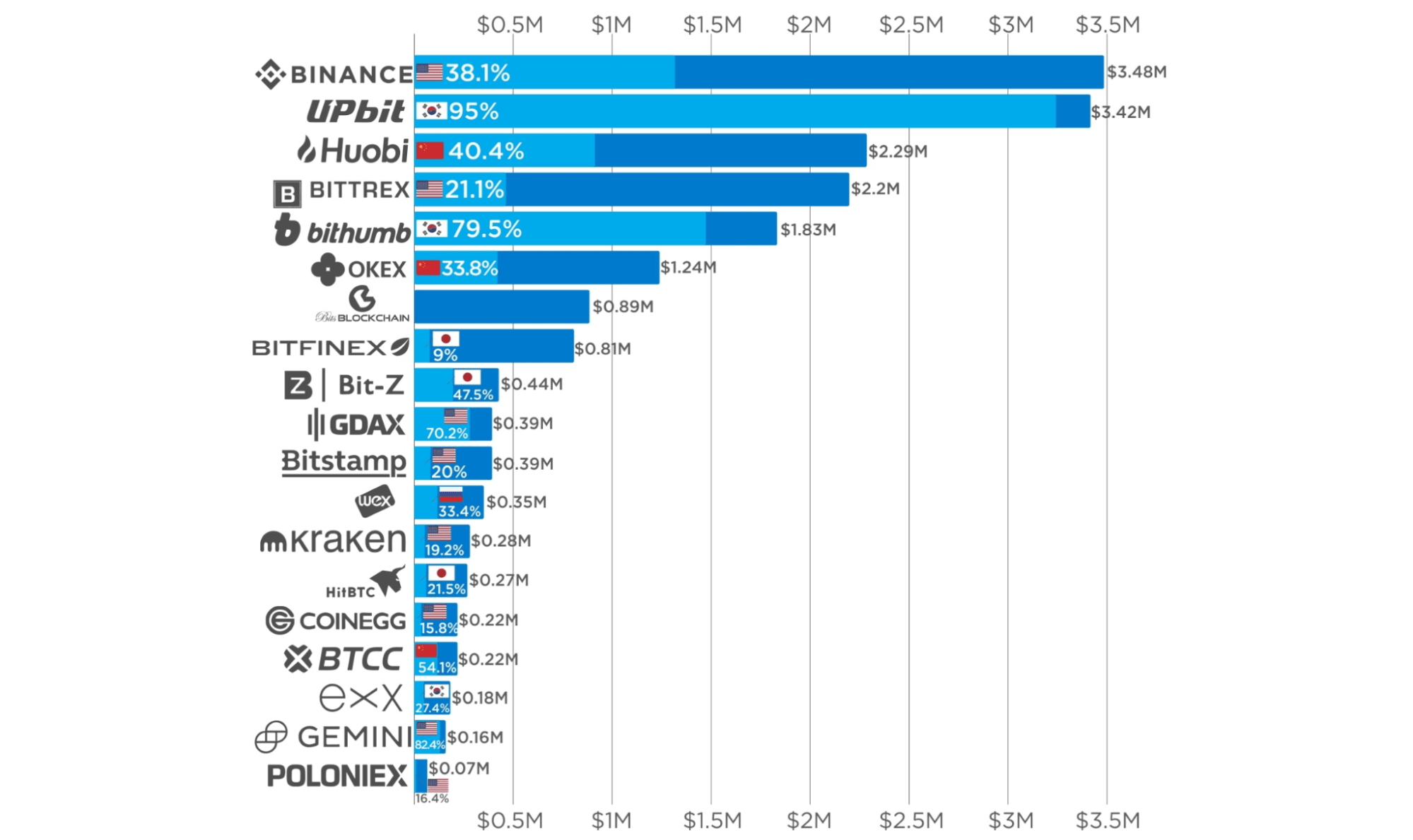

На рынке криптовалют нет однозначного лидера и основные объемы разделяются между десятками разных бирж. При этом, если основной оборот Биткоина приходится на одну биржу, пиковый оборот по Эфириуму, к примеру, может приходиться совсем на другую биржу. В целом, можно сказать, что рынок криптовалют сейчас обладает гораздо большей децентрализацией, нежели Форекс.

На картинке зеленой зоной показан действующий арбитраж между криптовалютными биржами на примере BTCUSD. Это означает, что на рынке криптовалют существует реальный арбитраж между площадками – вы можете купить валюту в одном месте дешевле и продать в другом месте дороже. На ликвидных инструментах Форекс подобная ситуация большая редкость, а причина тому – стремление к централизации.

Естественно, на самом деле, все немного сложнее, и проторговка такого арбитража требует учета транзакционных расходов. Но еще более интересен арбитраж между криптовалютами и традиционными валютными инструментами. У некоторых брокеров криптовалюты уже торгуются наравне с традиционными инструментами FX. Это позволяет находить арбитражные ситуации, не выходя за пределы одной площадки.

В целом, криптовалюты пригодны для разного рода стратегий, изживших себя на популярных валютных парах. Арбитраж же был и остается самой привлекательной стратегией с точки зрения соотношения риска к прибыли. Суточный торговый оборот криптовалют оценивается миллиардами. Это большой активно развивающийся рынок, и если искать арбитраж в рамках рынка форекс, то только там.

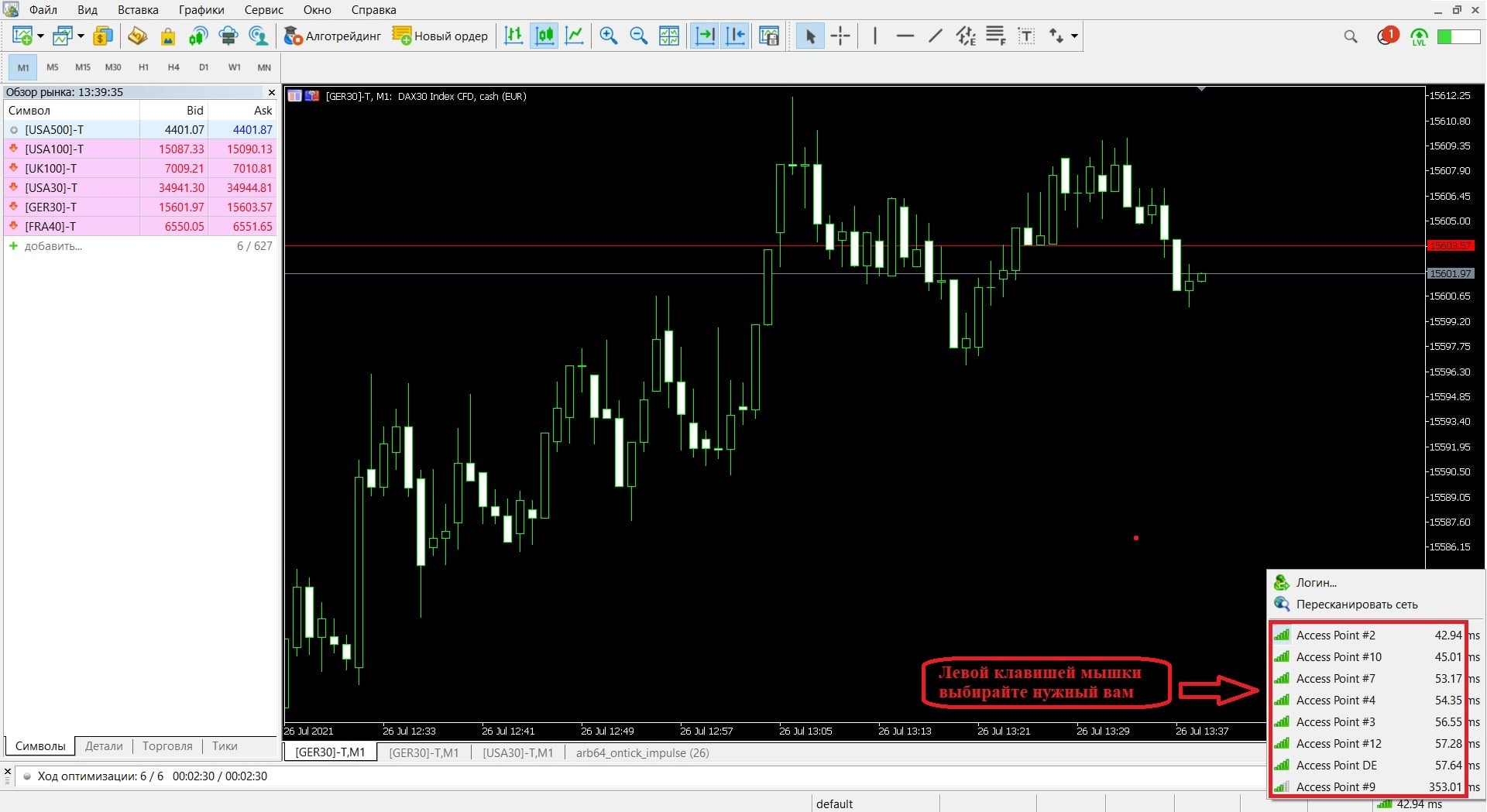

Установка робота

Робот-скрипт Trade-Arbitrage полностью берет на себя задачу по поиску арбитражных ситуаций в пределах одного брокера (площадки). Сперва робот берет все валюты, указанные в параметре Currencies, и пытается собрать из них реальные валютные пары.

Робот написан не совсем стандартным образом и работает как зацикленный скрипт , то есть остается на графике и не удаляется самостоятельно. Обычно скрипты удаляются с графика после выполнения какой-либо функции. В данном случае, удалить скрипт с графика можно только вручную через контекстное меню.

Поэтому файл робота “Trade-Arbitrage.mq4” нужно переместить не в MQL4 Experts, а в MQL4 Scripts . Для этого в терминале перейдите в Файл – Открыть каталог данных.

Далее выберите MQL4, Scripts и переместите сюда файлы робота. После этого перезапустите терминал.

Для запуска просто перетащите скрипт на график.

Также не забудьте разрешить автоматическую торговлю.

Описание робота

Описание робота

Например, в качестве валют для арбитража вы указали: EUR, GBP и USD. Из этого набора можно собрать 3 реальные пары: EURUSD, GBPUSD и EURGBP. Формула арбитража при этом может выглядеть следующим образом: EURUSD && EURGBP * GBPUSD. То есть сравнивается “реальный” и “искусственный” (синтетический) EURUSD.

Работа с роботом требует соблюдения некоторых нюансов. Во-первых, учитывая специфику тестера MT4, протестировать его в тестере нет возможности. Также перед началом работы необходимо собрать реальную статистику по арбитражу. При этом собирать статистику нужно именно на том счету, на котором вы собираетесь торговать, так как котировки разных брокеров и даже разных типов счетов могут значительно отличаться.

Сбор данных. Торговать абсолютно все арбитражные ситуации, коих может быть сотни и тысячи – крайне неэффективное мероприятие. Во-первых, большое количество сделок будет сложно держать под контролем. Во-вторых, по одному и тому же инструменту будет открываться по несколько сделок, что приведет к ухудшению исполнения и дополнительным проскальзываниям. В нашем случае это равноценно убыткам.

Именно поэтому, первоначальная задача для нас – собрать статистику. Затем, проанализировав собранные данные, мы сможем выделить наиболее привлекательные арбитражные ситуации и торговать только их.

Для начала нужно решить, у какого брокера вы будете торговать. Конечно, можно оптимизировать процесс и собирать статистику сразу у нескольких брокеров. Главное, использовать для этой задачи только реальный счет, иначе собранная на демо-счету статистика может не соответствовать действительности.

Итак перед запуском робота обратите внимание на параметр Currencies , где необходимо указать список валют (не пар) для торговли. Также правильное значение нужно указать в поле MinPips , то есть минимальный размер расхождения для классификации арбитража. В теории любое положительное значение (от 0.1 = 1 пипс) можно считать прибылью. Однако, арбитраж часто появляется на ценовых пиках, а его время жизни может составлять всего 1 тик. Поэтому с учетом возможных проскальзываний рекомендуется ставить значение не меньше 3.0 пунктов. Естественно, не забудьте включить мониторинг – Monitoring = true.

Все найденные арбитражные ситуации записываются в текстовый файл “Arbitrage”, находящийся в каталоге MQL4 — Files. Здесь записывается время появления арбитража, его формула, точные цены bid и ask и непосредственно величина их расхождения – сам арбитраж (отмечено красным).

Анализ собранных данных . В зависимости от величины MinPips (чем больше, тем дольше) на качественный сбор статистики может понадобиться достаточно много времени. В целом, месяца должно быть достаточно, но вы можете ограничиться и более коротким периодом.

Вместе с файлом “Arbitrage” робот заполняет файл “Arbitrage-Statistic”, содержащий в себе все найденные арбитражные формулы (арбитражные сетапы), отсортированные по частоте появления.

Самый простой способ отбора сетапов – взять верхние значения из списка. Но лучшим решением будет проанализировать каждый уникальный сетап вручную. Важно, чтобы найденные арбитражные ситуации не были следствием выхода новостей, либо любых других нерыночных пиков, так как на реальном рынке вся прибыль подобных сделок будет съедаться проскальзываниями.

Начало торговли . Проанализировав и отобрав лучше сетапы, создаем в каталоге MQL4 — Files новый текстовый файл – “Trade-Arbitrage” и записываем туда лучше формулы (каждую с новой строки). Именно по этим формулам будет производиться торговля. Чтобы робот подхватил вновь созданный файл, просто перезапустите его.

Точный объем позиций для создания хеджа рассчитывается автоматически на основе указанных во входных параметрах значений. Также при добавлении эксперта на реальный счет не забудьте отключить мониторинг ( Monitoring = false).

Открыв позиции, робот будет постоянно находиться в мультивалютном хедже. Условие открытия позиции – расхождение двух синтетиков на более чем MinPips пунктов. При удовлетворении обратного условия позиции переворачиваются, фиксируя накопленную прибыль.

Описание настроек

- Currencies – перечень валют для генерации пар синтетиков. Чем больше валют, тем больше потенциальных возможностей арбитража, но старайтесь не указывать здесь не торгуемые инструменты;

- MinPips – мин. разница (4-х знак) между ценами bid и ask для проторговки арбитража;

- SlipPage – ограничения скольжения цены при открытии ордера;

- Lock – запрет на создание лока;

- Lots – объем позиции для сгенерированного синтетика;

- MaxLot – максимальный объем позиции по реальному инструменту;

- MinLot – минимальный объем по реальному инструменту;

- Monitoring – включает или отключает запись лог-файлов найденного арбитража. Учтите, что при реальной торговле данную функцию лучше отключить, так как чтение и запись на диск большого количества файлов может внести дополнительную задержку;

- TimeToWrite – частота записи в файл (в минутах).

Заключение

Тема классического арбитража имеет глубокие исторические корни и даже в текущих реалиях сохраняет актуальность. На данный момент, наибольшее количество подобных неэффективностей проявляется на рынке криптовалют. Если вы собираетесь заниматься темой арбитража, в первую очередь, обратите внимание на рынок Форекс и крипто-биржи. Арбитраж между новыми и старыми денежными знаками при должной мере вовлеченности может стать неплохой рыночно-нейтральной стратегией.

Скачать советник Trade-Arbitrage

С уважением, Алексей Вергунов

TradeLikeaPro.ru

Арбитражная торговля для новичков

Школа трейдинга Редактор: Скрытый автор  2323

2323  10 мин Аудио

10 мин Аудио

Арбитраж – покупка дешевле, перепродажа дороже актива при возникновении ценовой разницы.

Как правило, речь идет о чрезвычайно коротких сделках, которые длятся сотни, а иногда десятки миллисекунд. То есть, ручная торговля исключена — торговать можно только с использованием специального ПО, которое называют торговыми экспертами, роботами или советниками. Также для торговли нужен хороший VPS (виртуальный сервер), который будет обеспечивать стабильный доступ к рынку.

Расходы на арбитраж солидные (цифры ниже примерные и зависят от массы параметров):

- софт (торговые роботы) — от $200,

- быстрые котировки по API от провайдеров ликвидности — от $100 в месяц,

- VPS — от $18 в месяц, однако как правило хороший сервер (LD4) стартует от $100.

Арбитражем в основном торгуют маркетмейкеры, которые могут позволить себе оплачивать хорошее программное обеспечение и высокомощные сервера. Но это не значит, что арбитраж недоступен простым трейдерам. Для новичков есть более дешевый софт, на котором тоже можно заработать.

Некоторые трейдеры зарабатывают арбитражем от 10 до 300% от депозита в месяц.

Многие брокерские компании запрещают торговать арбитражем. Некоторые просто отменяют сделки, но у большинства есть специальное программное обеспечение, которое увеличивает время открытия–закрытия ордеров во много раз, таким образом нивелируя эффект отставания цен. Также у брокеров есть плагин, открывающий сделки по худшей цене во временном диапазоне.

И хотя любое вмешательство в ход торгов со стороны брокера — это мошенничество, такое встречается очень часто. Как у кухонь, так и у крупных брокеров.

Виды арбитража

- Прямой ценовой арбитраж.

- Арбитраж между разными инструментами.

- Классический “двуногий” арбитраж.

- Межбиржевой арбитраж.

Прямой ценовой арбитраж

Прямой ценовой арбитраж — система торговли, основанная на разнице цен актива у разных брокеров.

Разница в цене возникает потому, что разные брокеры получают ликвидность от разных поставщиков, а также используют сервера для обработки приказов от трейдеров разной мощности и удаленности от серверов поставщиков ликвидности. При низкой мощности серверов, в момент сильного движения и обработки огромного количества приказов, на VPS происходит эффект “залипания” — оборудование брокера начинает, говоря по-простому, “зависать”, чем и пользуются торговцы.

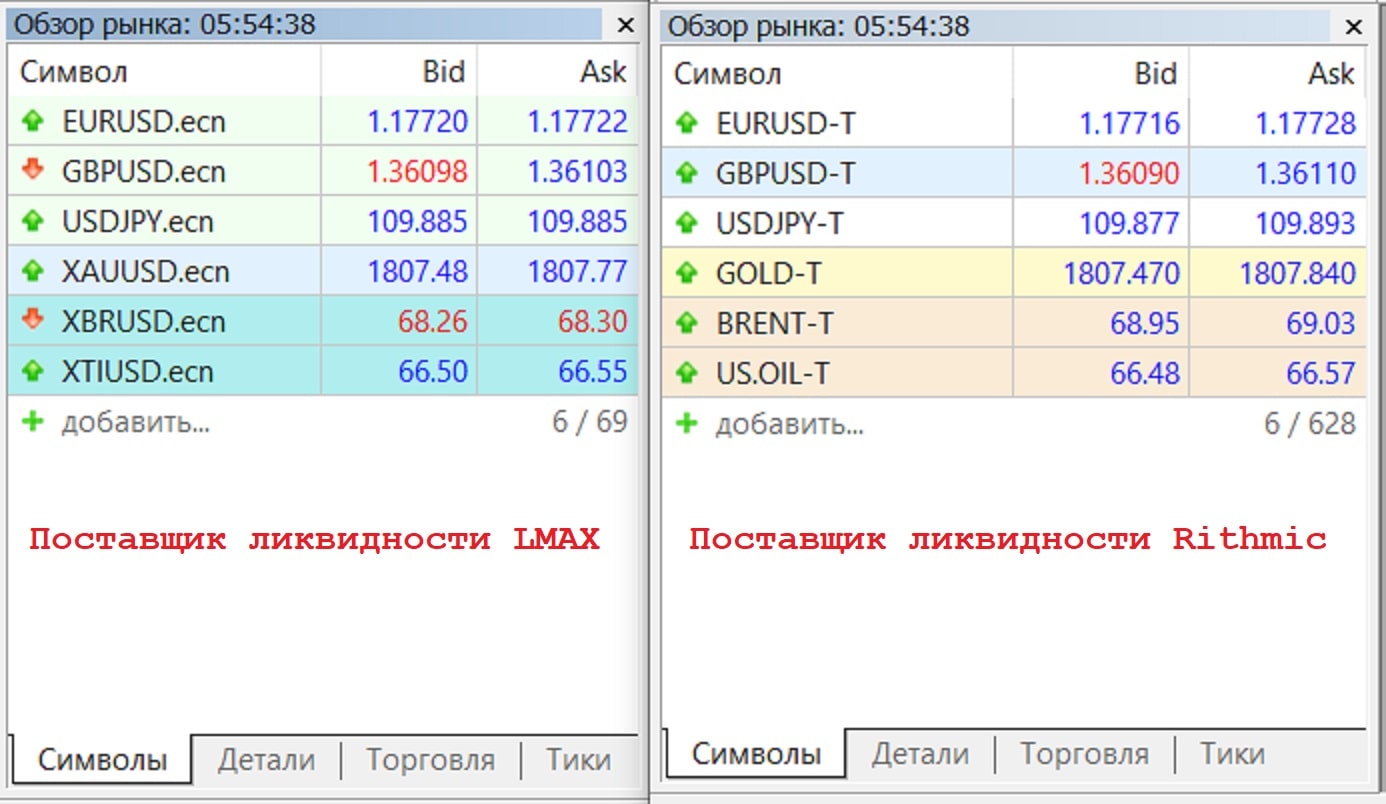

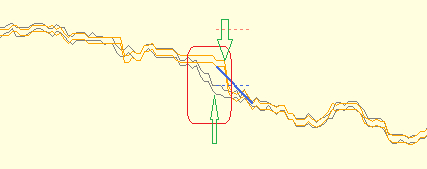

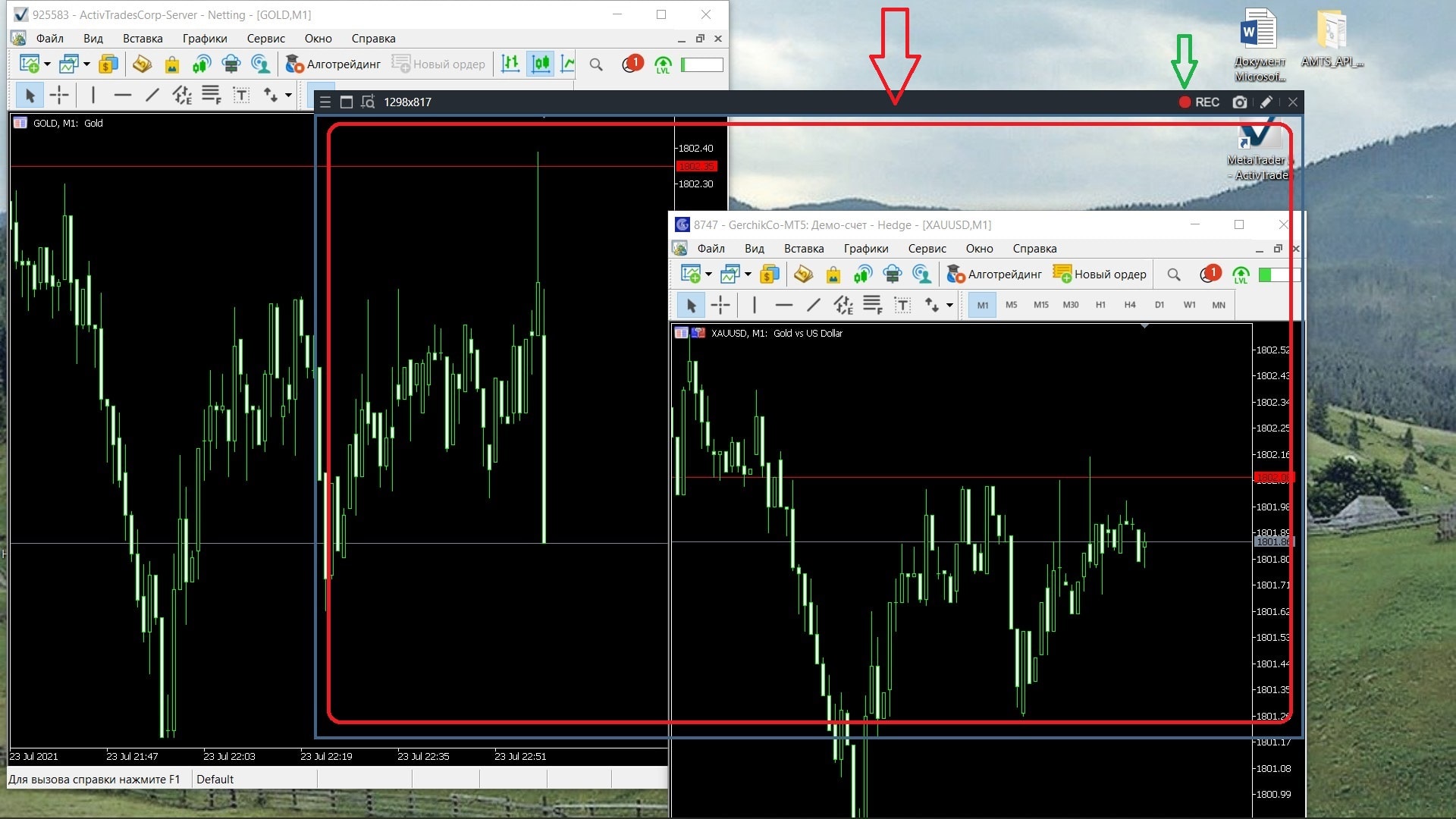

Как видим на картинке ниже, котировки у поставщиков ликвидности немного отличаются. Есть отличия и в самом движении цен.

Для торговли данным способом нужно открыть счет в компании, у которой котировки немного запаздывают, и подобрать брокера, где котировки быстрее. Торговать можно на разнице цен в моменте времени.

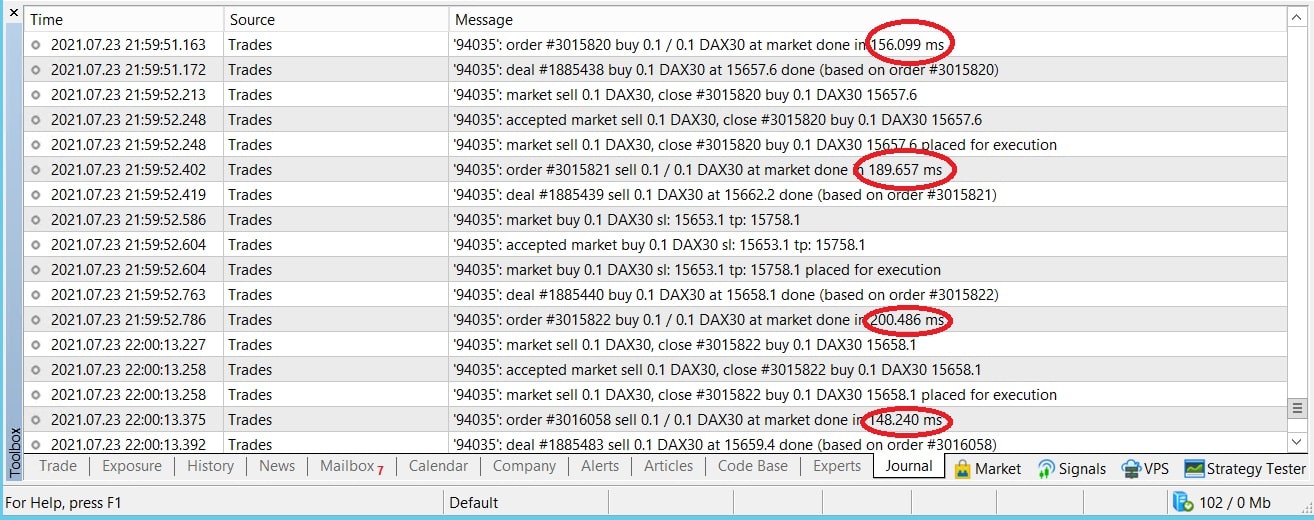

Сделки существуют на рынке очень короткий промежуток времени — от 100 до 3000 миллисекунд. Потому трейдеру потребуются специальные торговые роботы — в ручном режиме по этой стратегии торговать не выйдет.

Раньше арбитражники работали прямо между брокерами — брали котировки у более быстрых брокеров и открывались у медленных. Сейчас это неэффективно, поскольку большинство брокеров используют довольно быстрые сервера. Поэтому, чтобы арбитраж был выгодным, трейдеры берут “быстрые” котировки напрямую у поставщиков ликвидности — по API или FIX API. Такую возможность поставщики ликвидности предоставляют за ежемесячную плату. Как мы писали выше, быстрые котировки можно получать, заплатив от $100 в месяц.

Торговать данным способом нужно только на хорошем VPS. Чем меньше пинг (расстояние) до серверов брокера, тем лучше для торговли.

Если у вашего брокера сервера расположены в Лондоне, а ваш VPS — в Нью-Йорке, вы сразу теряете 100 мс. Котировки приходят вам от поставщика ликвидности за 100 мс. Расстояние от вашего сервера до сервера брокера — еще 100 мс, то есть на подачу заявки на открытие уйдет дополнительно 100 мс. Таким образом, в целом обработка сделки займет 200 мс.

Такая торговля будет неэффективна. Нужно, чтобы обработка занимала 5-10 мс (в два конца). Поэтому важно, чтобы ваш VPS тоже был лондонский, иначе вы теряете драгоценное время.

Арбитраж между разными инструментами

Арбитраж между разными инструментами — торговая система, основанная на разнице импульса торговых пар, торгующихся против доллара.

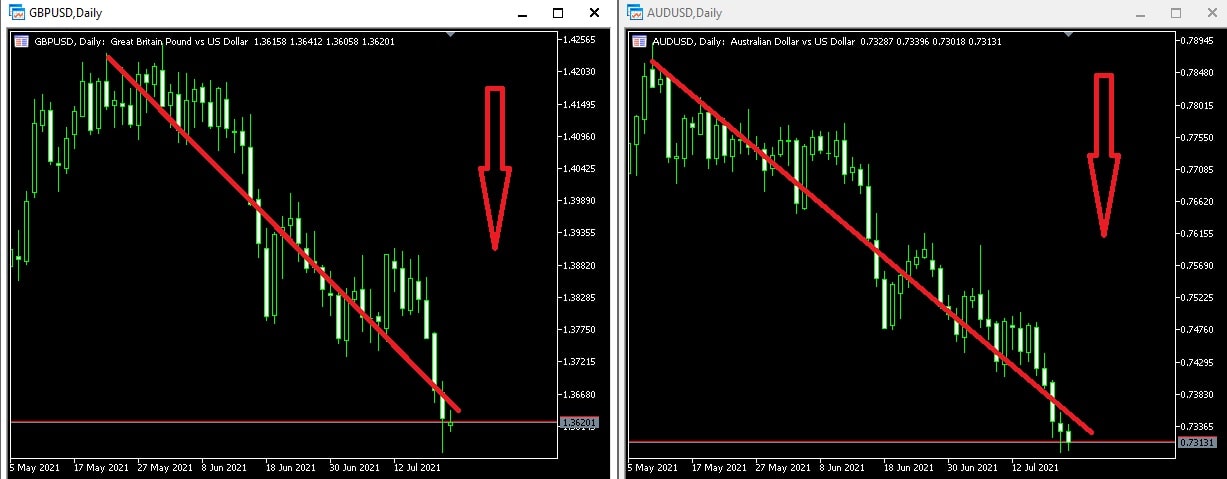

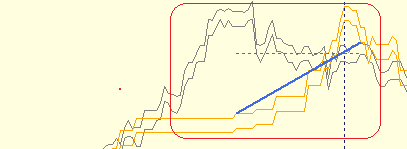

Все валютные пары, торгуемые против доллара, имеют схожую динамику и направление. Как видим на рисунке ниже, тренд у GBPUSD и AUDUSD одинаковый, но движение отличается.

Торговля по данной стратегии ведется в период выхода важных новостей. Как правило, открывается только один ордер. Потому что обычно серьезный ценовой импульс — первый. Последующие импульсы слабее и не так интересны.

Вернемся к примеру выше: GBP/USD немного быстрее отрабатывает новость, чем AUD/USD. Торговый робот измеряет ход британского фунта, и — если цена “выстрелила” по нему, а австралийский доллар еще не начал свое движение — входит в сделку.

Чем большие объемы проходят по валютной паре, тем больше шанса, что пара “выстрелит” раньше всех.

Как правило, все сделки сопровождаются Трейлинг стопом. Это то количество пунктов, на которое советник будет перемещать ваш STOP LOSS вслед за движением рынка, чтобы увеличить прибыль. При развороте ордер сразу закроется. Таким образом, торговые риски минимальны, а прибыльность максимальная.

Данная стратегия зависит от исполнения ордеров в момент выхода новостей. Некоторые кухни доводят исполнение до 10 секунд, таким образом нивелируя эффективность арбитража.

Этот вид торговли любят различные хеджфонды, так как потерь при этой стратегии почти нет.

Торговать нужно на серверах типа LD4, то есть на серверах, которые используют сами брокерские компании. Такие сервера в десять раз дороже обычных, поскольку это — высокомощные VPS. Цены — от $90 за самые плохие, но маркетмейкеры обычно используют серверы за тысячи долларов, которые, конечно, не могут позволить себе обычные трейдеры.

Классический “двуногий” арбитраж

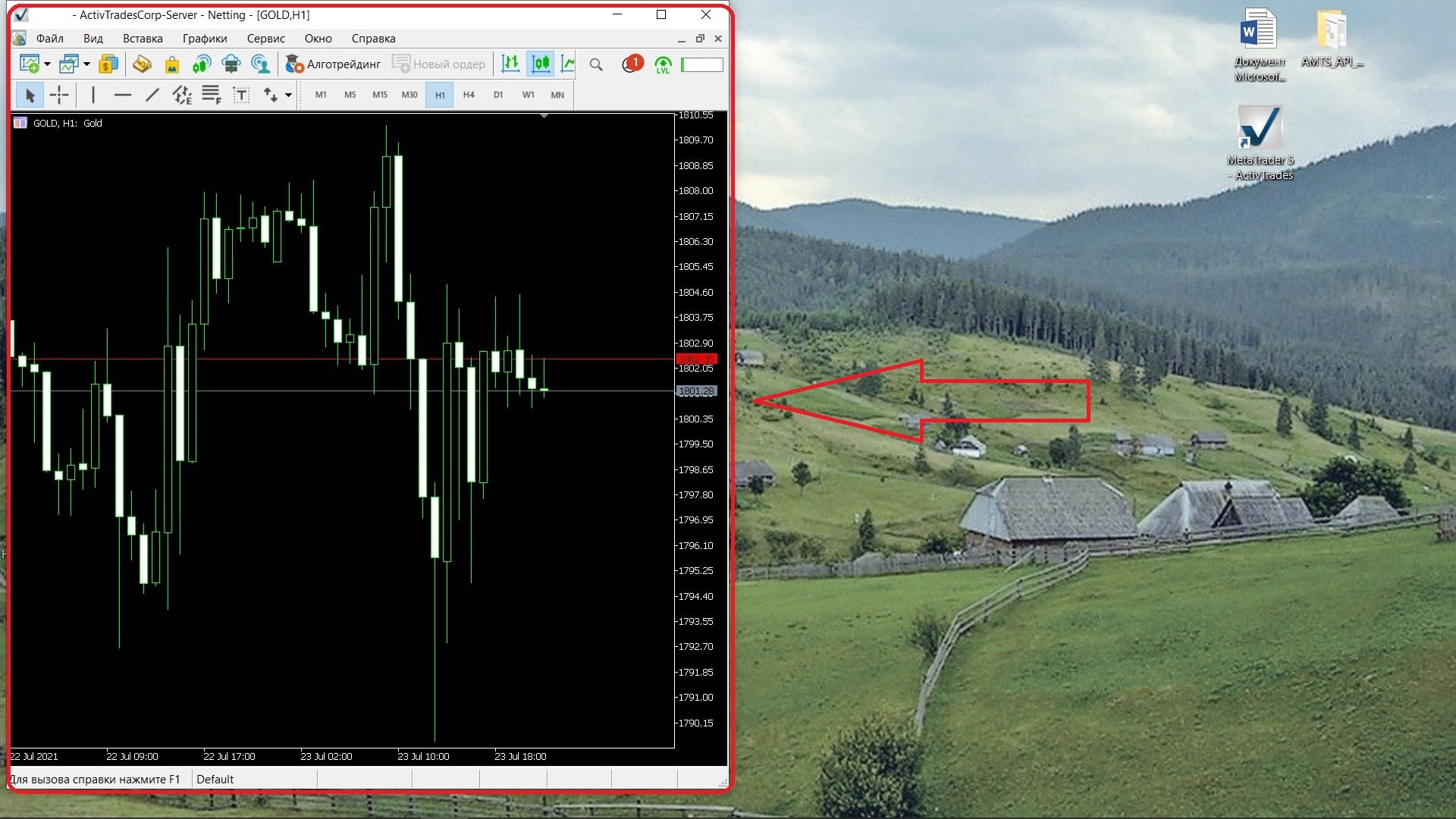

Классический “двуногий” арбитраж — арбитраж, в котором при ценовом разрыве по одному и тому же инструменту у разных брокеров открывается две встречные сделки.

Если в обычном ценовом арбитраже мы открываем только одну сделку на “запаздывающем брокере”, то в данном виде арбитража мы открываем две сделки — то есть локируем сделку “медленного брокера” встречной на “быстром”.

Как видно на картинке ниже, на “быстром брокере” произошло движение вниз, а “медленный брокер” еще не отработал это движение. В этот момент робот продает инструмент на медленном брокере и покупает на быстром. В итоге получая профит за минусом спреда.

В основном так торгуют те арбитражники, которые хотят скрыть свой вид торговли, так как сделка может существовать довольно долго.

Выход из сделки можно осуществлять таким же методом: при ценовом разрыве советник закрывает открытые позиции.

Межбиржевой арбитраж

Межбиржевой арбитраж — разновидность двуногого арбитража, лучше всего работает на криптобиржах.

Объемы на биржах разные, поэтому и цена движения инструмента будет разной. На некоторых биржах $100 000 может кардинально повлиять на ход торгов и двинуть цену, а на других и $500 000 никаких движений не спровоцируют.

На июль 2021 эта торговая система очень актуальна. Появление множества новых криптовалют и криптобирж привело к тому, что цены на один и тот же инструмент очень сильно отличаются на разных площадках, чем пользуются спекулянты.

Поскольку криптовалютные терминалы не рассчитаны на использование роботов, торговать нужно с применением сложного редкого и программного обеспечения. Соответственно, стоит оно — от $1500 и до сотен тысяч долларов.

В остальном торговля происходит точно так же, как и при классическом двуногом арбитраже: при ценовом разрыве программа автоматически покупает/продает актив на отстающей бирже и продает/покупает там, где цена быстрее.

Доход от межбиржевого арбитража бывает довольно неплохим — от 10% до 500% в месяц. Как правило, торговля ведется с кредитным плечом.

Преимущества и недостатки арбитражной торговли

Плюсы

- Зарабатывать данным способом можно. Доходность — от 10% в месяц и может достигать сотен процентов.

- Торговля не приводит к большим потерям. Поскольку торгует робот — человеческие ошибки исключены.

- Софт торгует сам — не нужно сидеть возле компьютера.

Минусы

- Многие брокеры запрещают арбитраж, либо ставят палки в колеса.

- Дорогое программное обеспечение: стартовая цена — $200-$1500 в зависимости от способа арбитража.

- Для торговли требуется хороший сервер (VPS), который также требует ежемесячных затрат.

- Постоянный поиск “медленного брокера”.

- Требуется доступ к чистым котировкам от поставщика ликвидности (от $100 в месяц).

Как стать арбитражником

Выбор торгового робота

Советников для арбитража предлагают очень много. Они все схожие по принципу работы: робот видит разницу в цене (отклонение) и входит в сделку, если эта разница равна либо больше, чем заданный трейдером параметр.

На что обратить внимание

- Старайтесь покупать эксперта на терминал Метатрейдер 5, так как МТ4 работает намного хуже.

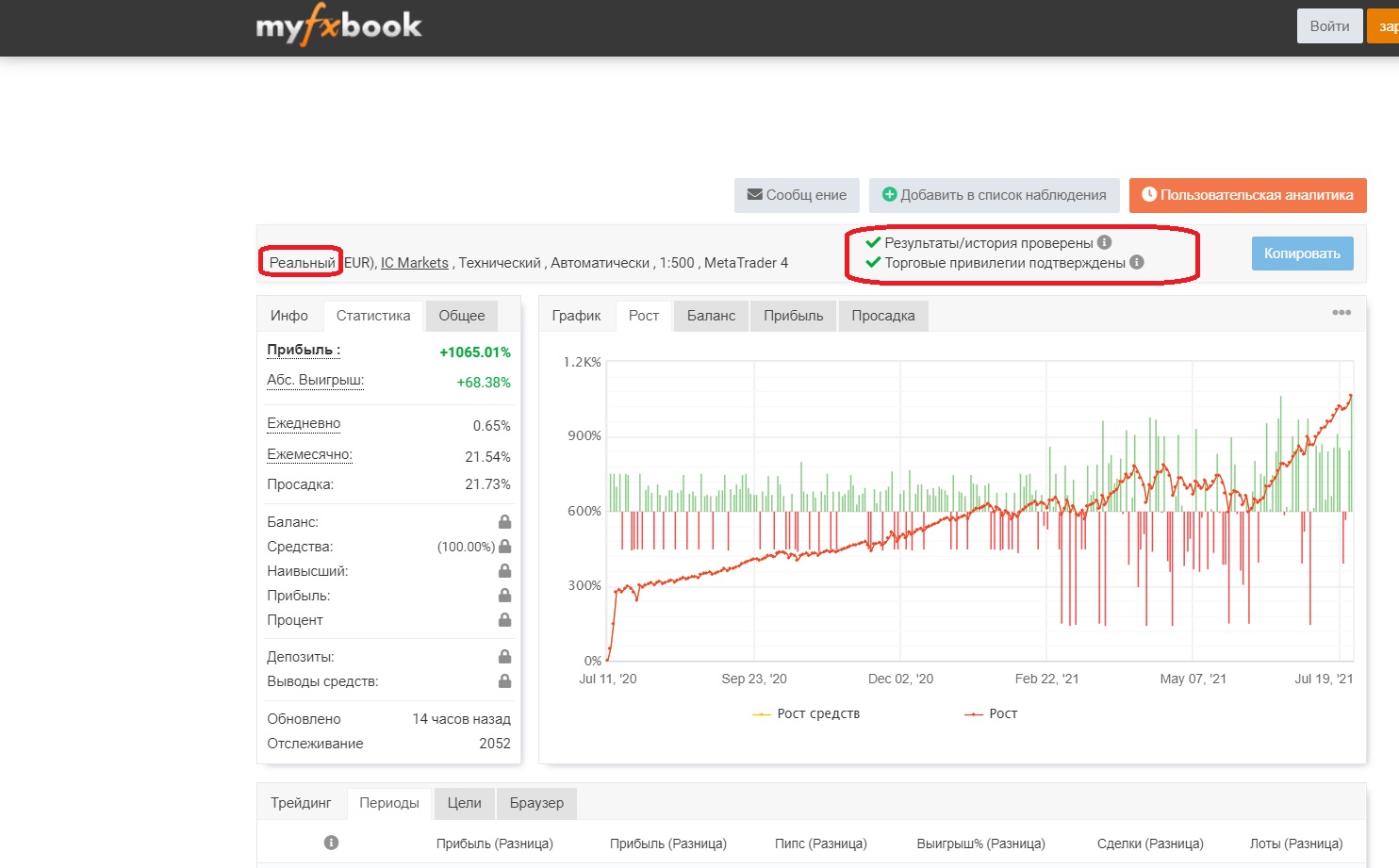

- При выборе софта всегда спрашивайте реальные отчеты торговли, например с открытых сайтов для мониторинга (myfxbook) — торговая история и торговый счет должны быть подтверждены.

Без отчета реальной торговли советник — просто непонятная программа. Мониторинг должен быть только с реального счета, демо счета не есть показателем что советник будет работать как нужно.

На демо-счетах прореживают котировки — из-за этого поток не полный, так как вместо 100 тиков, как на реальном рынке, отдают только 20, плюс ко всему, исполнение на демо счетах, как правило, молниеносное.

Также продавец должен дать вам коннектор (второй советник), который нужно поставить на терминал брокера с быстрыми котировками или подключить к поставщику ликвидности — в зависимости от того, где вы хотите брать быстрые котировки. Этот коннектор передает торговому роботу данные быстрых котировок, а тот уже открывает сделки на медленном брокере, отталкиваясь от данных с коннектора.

Многие компании продают экспертов с уже подключенными потоками быстрых котировок.

Важно – чем быстрее будут ваши котировки, тем точнее будут входы.

Выбор брокера

Чтобы торговать арбитражем, вам нужен брокер, котировки которого отстают от быстрых котировок другого брокера или поставщика ликвидности. Также вы должны точно знать, какое исполнение ордеров предлагает брокер в момент выхода новостей, так как арбитражные ситуации в 90% случаев случаются именно в момент выхода новостей.

Профессиональные арбитражники, подбирая брокера, проводят сравнение котировок с помощью специального ПО. Они записывают движение цен у поставщиков ликвидности и сравнивают с движением цен у брокера.

Серая линия — это быстрый поток котировок. Желтая — торгуемый “медленный” брокер. Как видим, серая линия ушла вниз, и через несколько мс желтая ее отыгрывает. В этом и суть арбитража: с этих нескольких мс арбитражник и берет свой профит

У начинающих трейдеров такого софта нет, и найти его непросто. Так как запись быстрого потока ведётся непосредственно с API или FIX API. Но это не значит, что нельзя подобрать быстрого и медленного брокера. Мы расскажем, как это сделать.

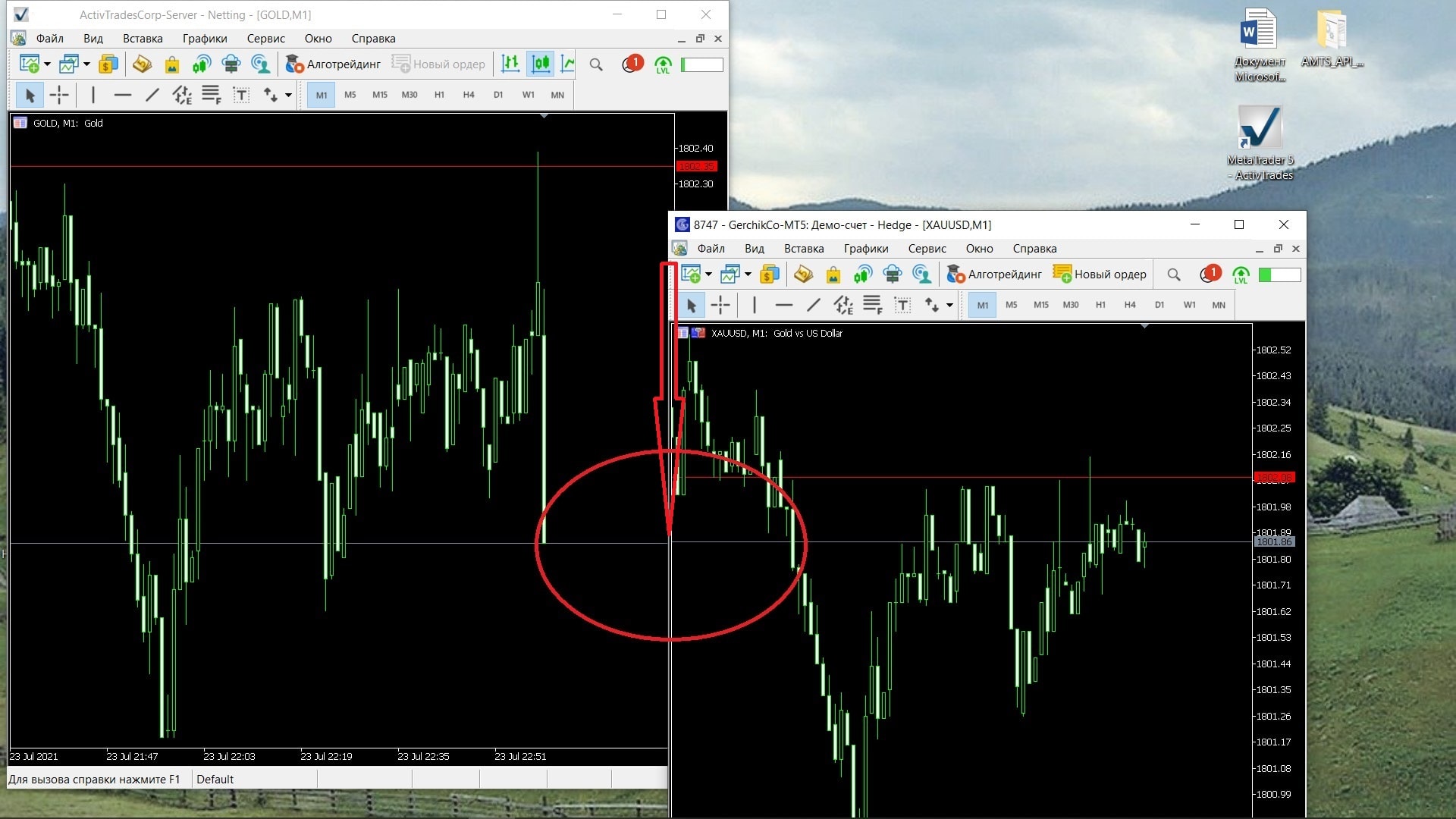

- Сначала нам нужно подобрать брокера с быстрыми котировками. Можно взять ActivTrades, BP Prime, Saxo Bank — у них хорошие поставщики ликвидности, а метод работы A-book.

- Открыть у быстрого брокера реальный счет с терминалом для торговли МТ5 , можно даже без пополнения. Вам нужны только котировки — не более того.

- Устанавливаете терминал, запускаете, выбираете только один инструмент. Нужен самый волатильный, к примеру, золото. Устанавливаете таймфрейм 1 минута.

- Подгоните размеры терминала таким образом, чтобы он занимал половину экрана.

- Далее зарегистрируйтесь у планируемого для работы брокера. Вам нужно понять, где находятся сервера у этой брокерской компании. К примеру, ее сервер может находится в Нью-Йорке, а быстрые котировки у вас из Лондона — вы сразу теряете примерно 100 миллисекунд.

- Открываем реальный счет.

- Загружаем и открываем терминал, выбираем так же золото с тем же минутным таймфреймом.

- Подгоняем размер второго терминала в половину экрана и смещаем его так, чтобы линии цены BID были на одном уровне с первым терминалом, на котором наш быстрый брокер.

- Вам нужно записать котировки в момент выхода новостей. Это можно сделать с помощью программы Bandicam. Для записи выделите нужную нам часть экрана.

- Запись включите за одну минуту до публикации новости, выключить ее нужно через три минуты после публикации.

- После этого остается просмотреть запись в медленном режиме: будет очень хорошо видно, какой брокер и примерно насколько быстрее отрабатывает новость.

Чтобы проверить, какое исполнение ордеров у запаздывающего брокера на момент публикации новостей, запустите робота с минимальным лотом и с отклонением (ценовой разницей). Чтобы не потерять деньги, стоп-лосс и тейк-профит поставьте минимальными.

Достаточно всего нескольких сделок. После этого заходим в журнал и смотрим, какое было исполнение.

Максимальное исполнение, с которым можно работать — 600 миллисекунд.

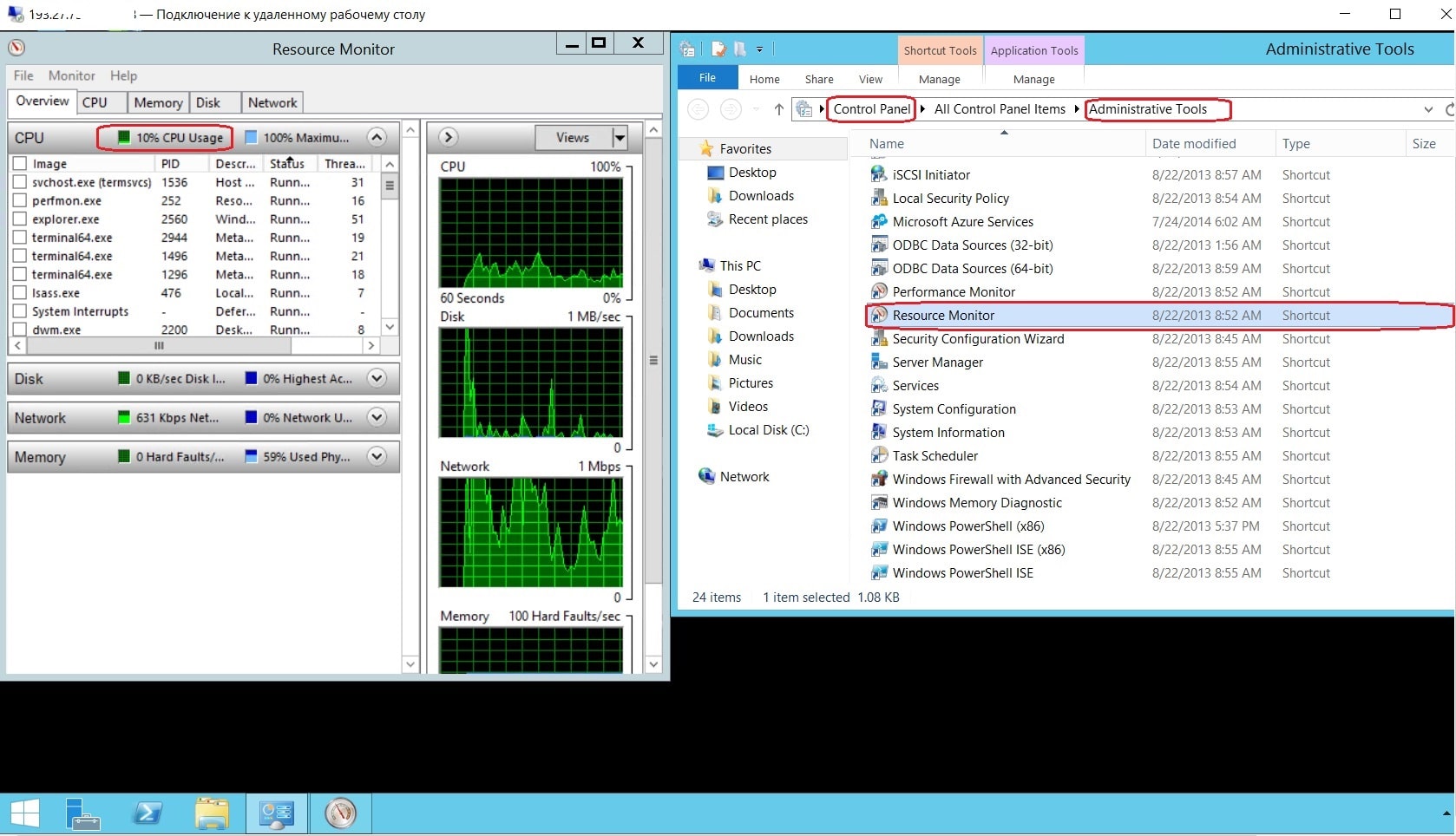

Подбор VPS (сервера)

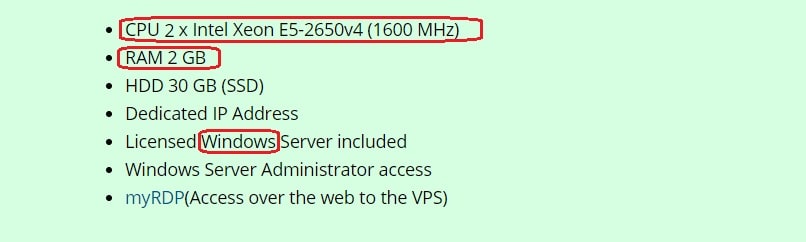

Сервера отличаются мощностью и местоположением дата-центра. Нам нужен VPS, находящиися как можно ближе к брокерскои компании. Чем ближе, тем быстрее будет открываться сделка.

Если у вас брокер для торговли в Лондоне, то и местоположение сервера должно быть в Лондоне..

Минимальные требования к серверу:

- 2 ГБ оперативнои памяти,

- 2 ядра,

- Операционная система Windows (советники и терминал не предназначены для Linux).

Настройка

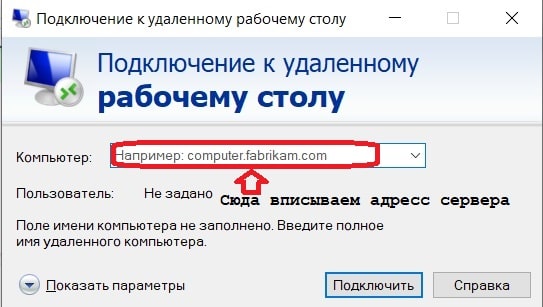

- Заходим на сервер, запускаем программу ”Подключение к удаленному рабочему столу”.

- Вводим данные сервера (их высылают на почту после оплаты и визуализации сервера), подключаемся.

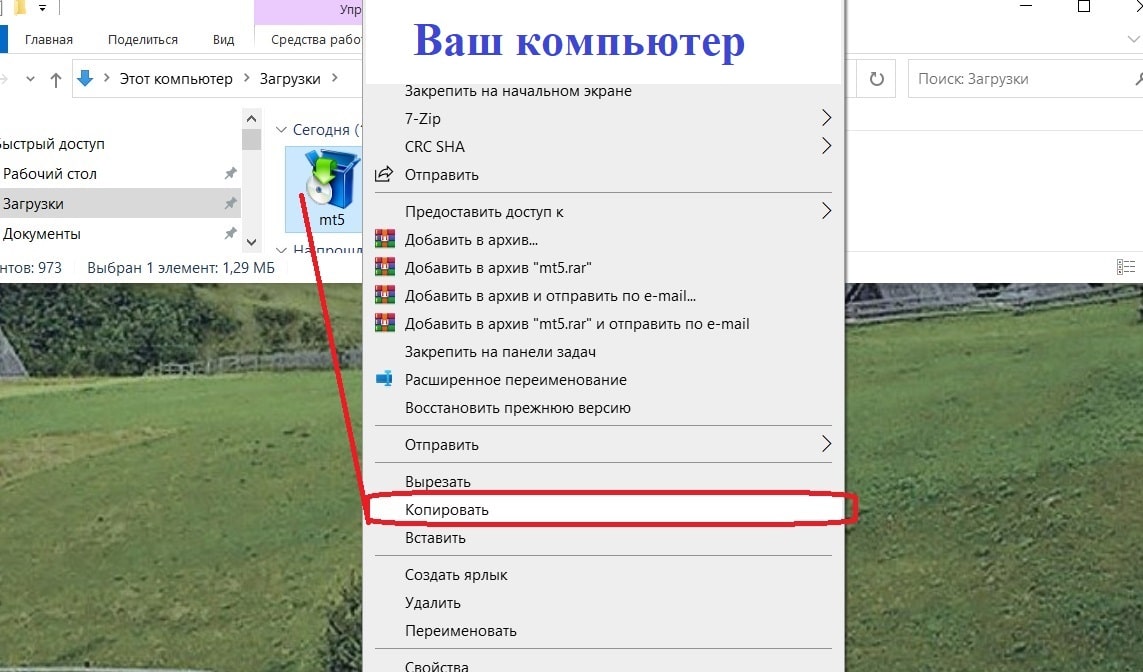

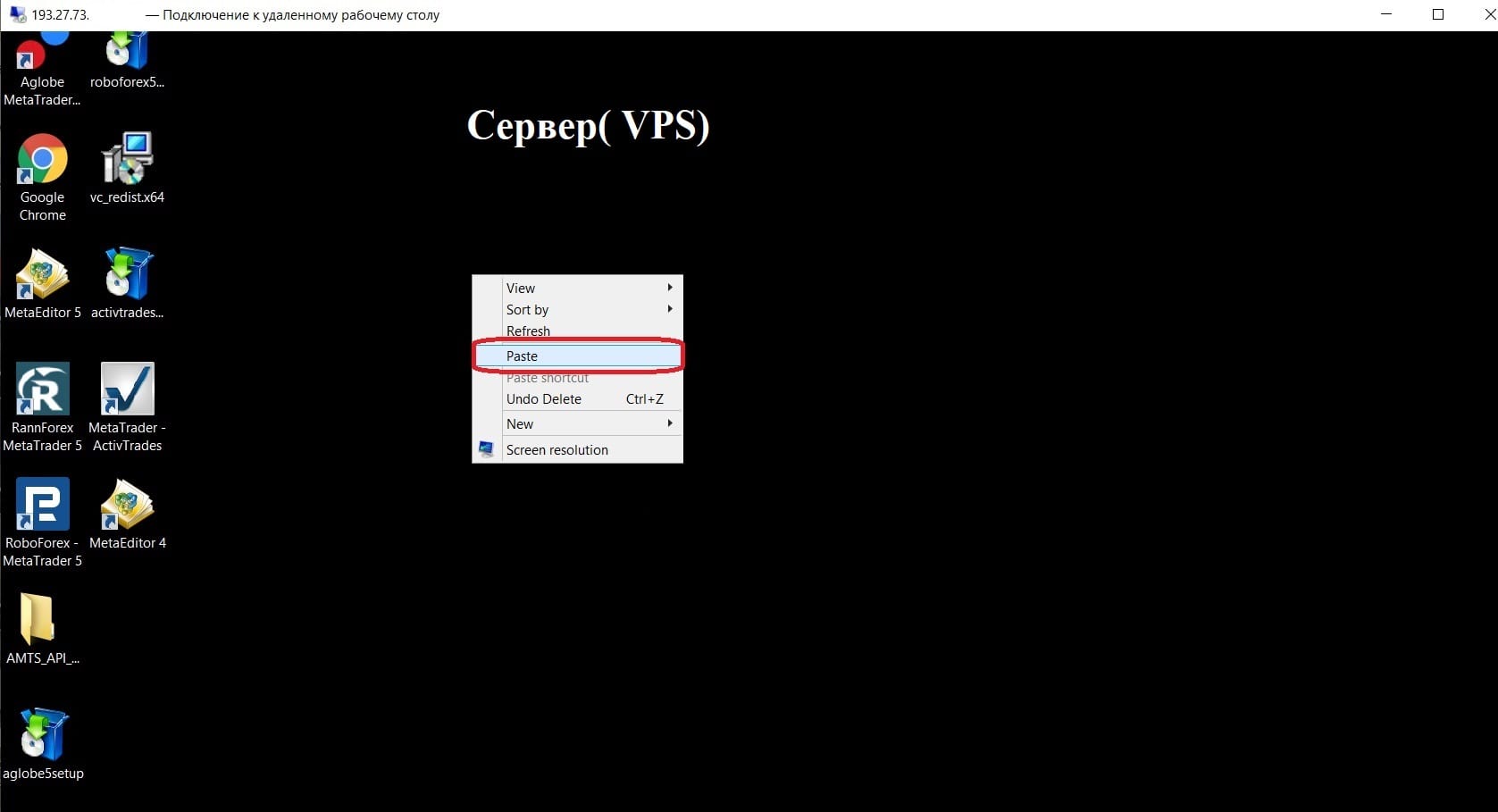

- Копируем на сервер “загрузочник” Metatrader.

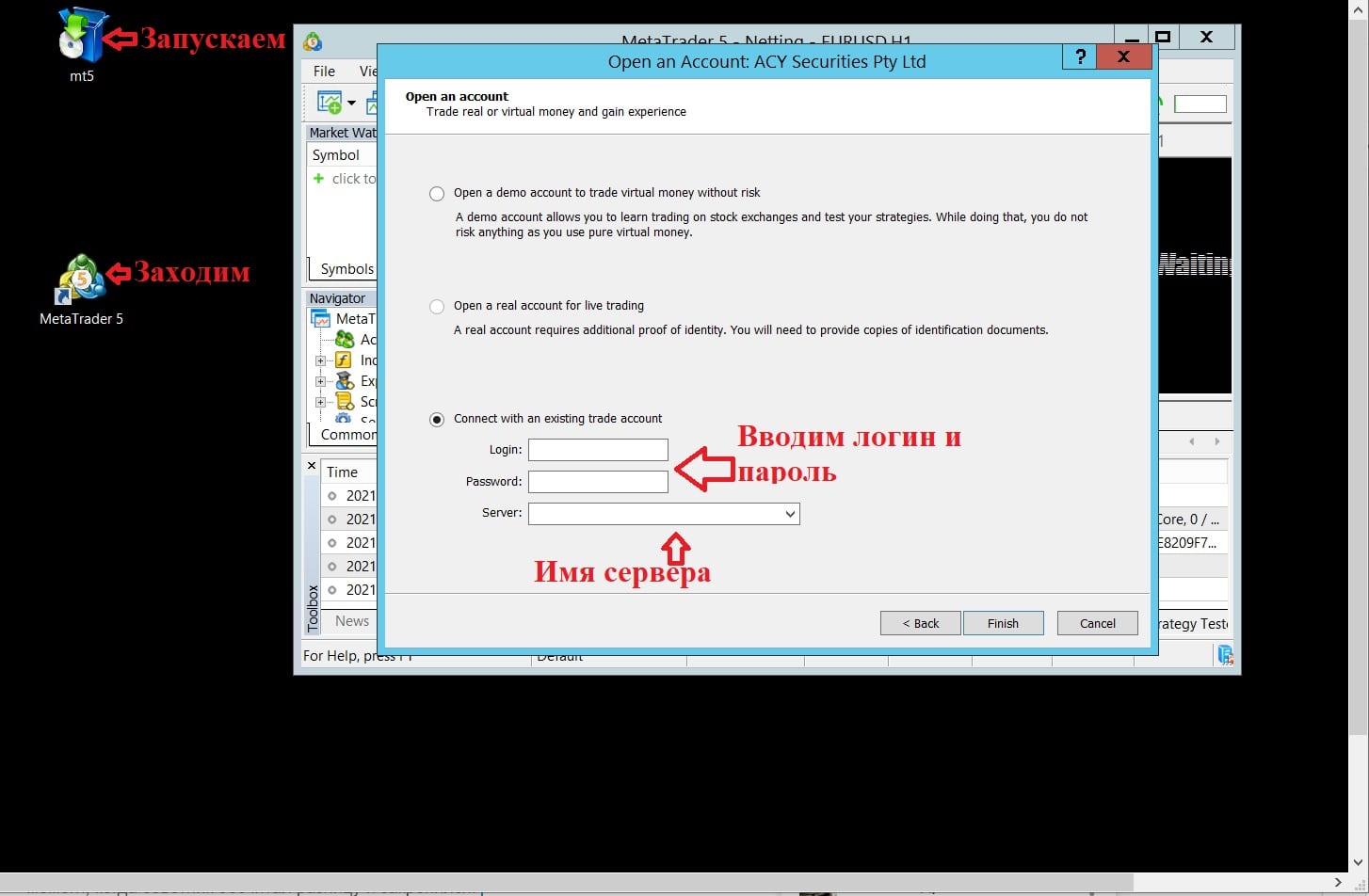

- Вводим логин и пароль, запускаем.

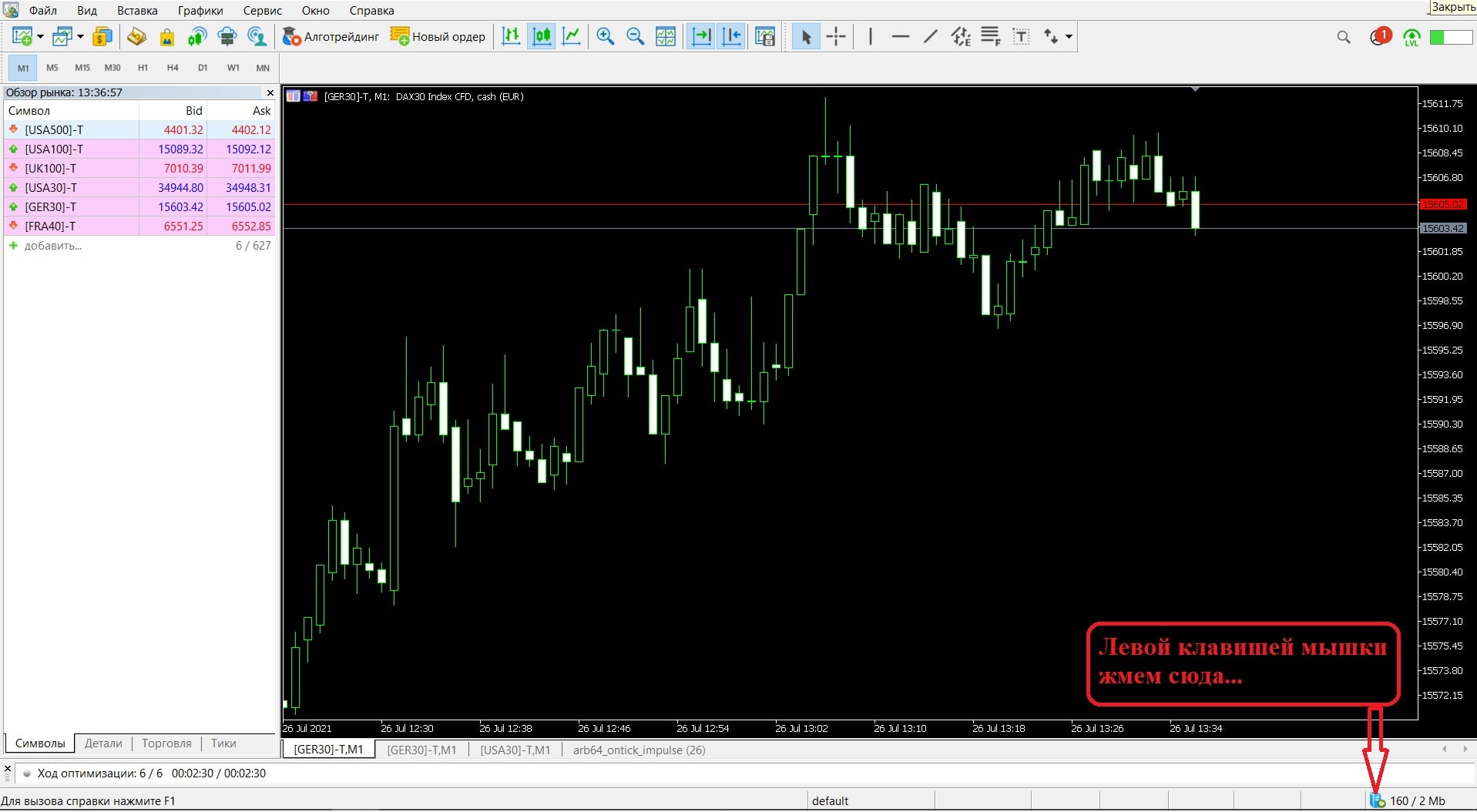

- Выбираем инструменты для торговли, устанавливаем советник на выбранные вами инструменты, настраиваем и запускаем фид API с быстрыми котировками или ставим второй терминал, с которого будет транслироваться поток быстрых котировок.

- Ждем синхронизацию котировок на графике торгуемого терминала. Это тот момент, когда советник обсчитал разницу и закрепился.

Все готово! Арбитраж запущен.

Важные предупреждения

- Следите за работой торгового эксперта: очень часто бывает, что советники слетают.

- Всегда задавайте реальные стоп-лосс и тейк-профит! Очень часто в советниках применяются два вида стоповых приказов — реальные и виртуальные. Таким образом трейдер скрывает от брокера, какие приказы и на каком расстоянии выставлены. Так вот, когда слетает советник, а сделка была открыта, виртуальные стоп приказы действовать не будут, и вы можете получить огромный убыток.

- Проверяйте пинг к брокеру. Часто брокеры перекидывают трейдеров на другие сервера, расстояние до которых может вас не устроить.

- Всегда мониторьте загруженность процессора. В момент выхода новостей плотность котировок и обсчет советника могут просто завесить ваш торговый терминал.

- Старайтесь торговать только в момент выхода новостей. На спокойном рынке бывают шпильки (ценовые выстрелы), состоящие из одного или нескольких тиков. Ваша сделка просто проскользит в конец свечи.

Редактор материала Скрытый автор Реальные люди пожелавщие остаться анонимными Некоторые авторы и эксперты не хотят публиковать личные данные в интернете (ФИО, фото и т.д.). Но при этом они готовы делиться с вами опытом и знаниями, чтобы помогать получать профит во время трейдинга. Мы уважаем их выбор!

Источник https://tlap.com/klassicheskiy-arbitrazh/

Источник https://ru.brokers.best/schools/arbitrary.html