Что происходит с рынком кредитов: итоги 2022 года и прогноз на 2023-й

В условиях неопределенности потребительский спрос остается нестабильным, а банки сохраняют повышенные ставки по розничным необеспеченным ссудам. Все вместе оказывает существенное давление на потребительское кредитование, чьи темпы роста еще совсем недавно демонстрировали рекордную динамику.

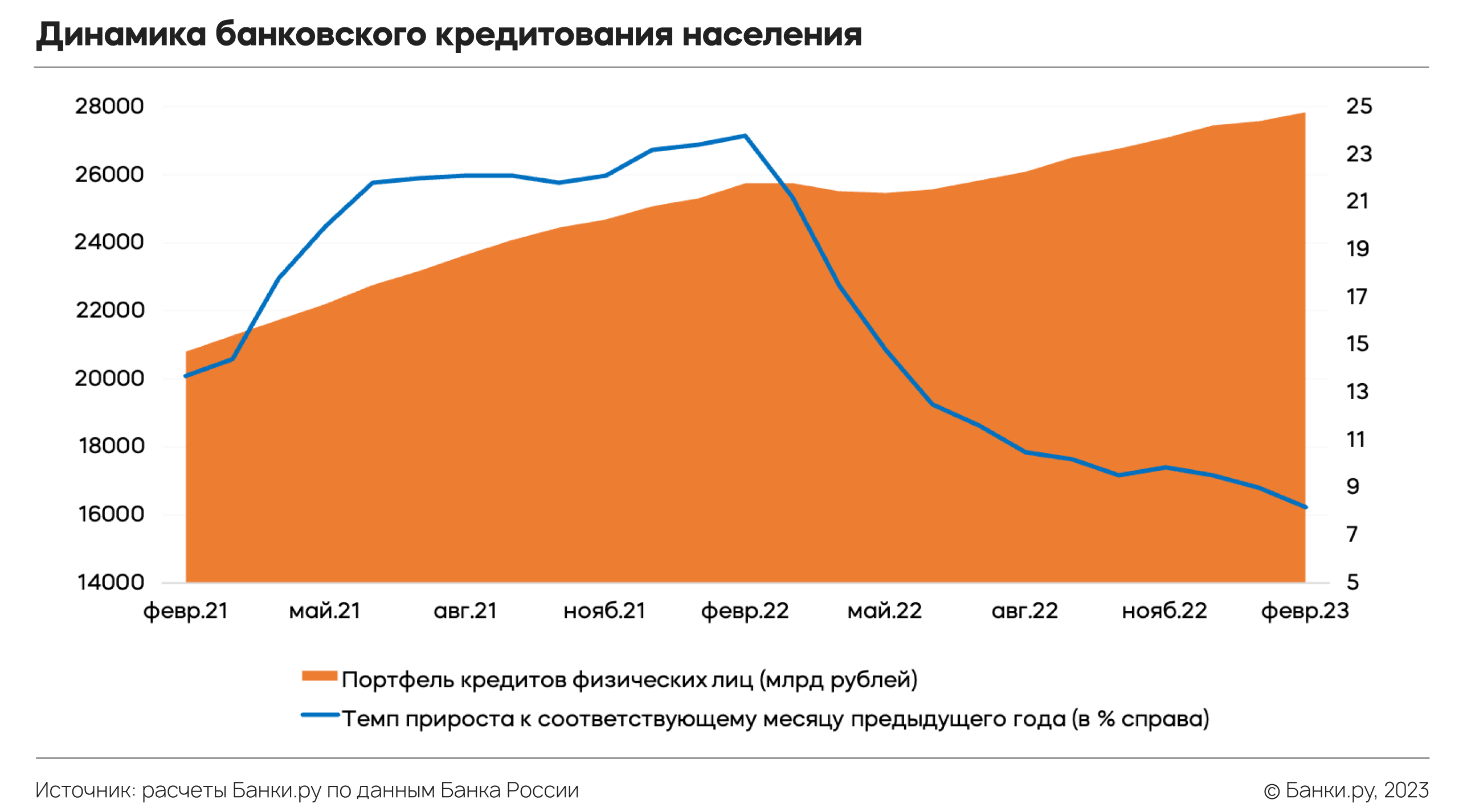

По итогам 2022 года совокупный портфель банковских кредитов населения вырос на 9,5%, составив 27,4 трлн рублей. Темп прироста в прошедшем году не только заметно уступил результату 2021 года, когда портфель рекордно вырос на 23,2%, но и оказался ниже темпа пандемийного 2020 года (13,5%). В годовом выражении (к соответствующему месяцу предыдущего года) темп прироста розничного портфеля с октября 2022 года впервые за длительный период статистики опустился ниже двузначного уровня (9,5%) и все последующие месяцы демонстрировал дальнейшее замедление (8,2% по итогам февраля 2023 года).

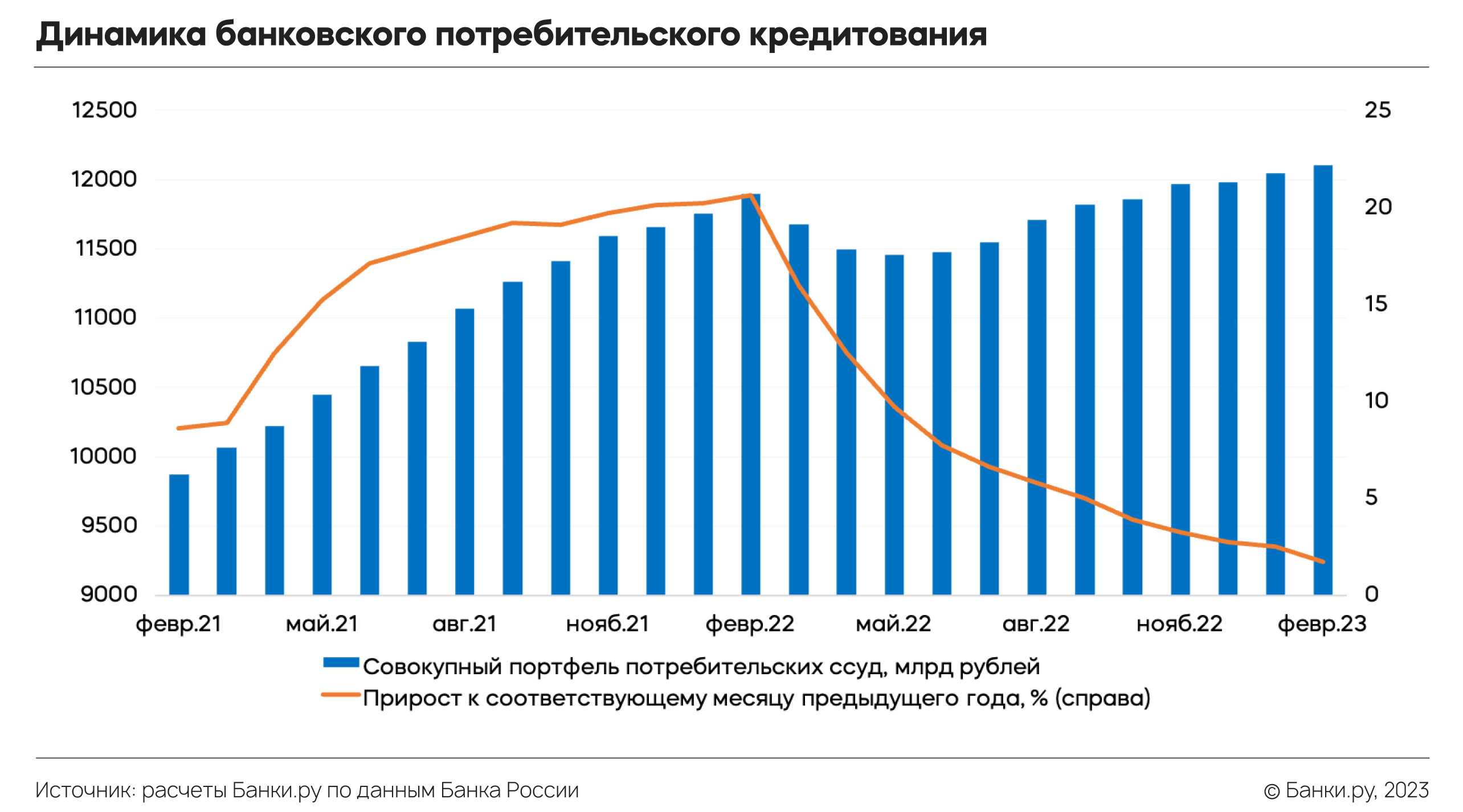

Чуть более половины розничного кредитного портфеля на конец 2022 года было сформировано ипотечными жилищными кредитами . Именно их положительная динамика позволила сохранить умеренный рост в рознице по итогам года. Вторым крупнейшим сегментом розничного портфеля являются необеспеченные потребительские ссуды (44% в совокупном портфеле на конец 2022 года). По итогам прошедшего года их динамика продемонстрировала лишь незначительный прирост, оказавшийся минимальным за длительный период исследования.

Портфель потребительских кредитов, согласно данным ЦБ РФ, вырос в 2022 году на 2,7% — до 12 трлн рублей. Это значительно ниже результата 2021 года, когда темп прироста превышал 20%. Даже в пандемийном 2020 году рост составлял вполне заметные 9%. В относительно спокойном 2019 году рост портфеля, как и в 2021 году, превышал отметку в 20%.

Начало 2022 года: ажиотаж сохраняется

В первые месяцы 2022 года темпы прироста потребительских ссуд в годовом выражении сохраняли набранную в 2021 году скорость, несмотря на процесс ужесточения процентной политики ЦБ РФ (регулятор постепенно поднимал ключевую ставку большую часть 2021 года). В январе 2022 года ссуды выросли на 20,2%, а в феврале, еще не успев отреагировать на резкое ухудшение конъюнктуры, темп прироста и вовсе достигал 20,6%. Ажиотаж на рынке потребительского кредитования сохранялся не первый год, даже несмотря на относительно высокие процентные ставки в данном сегменте.

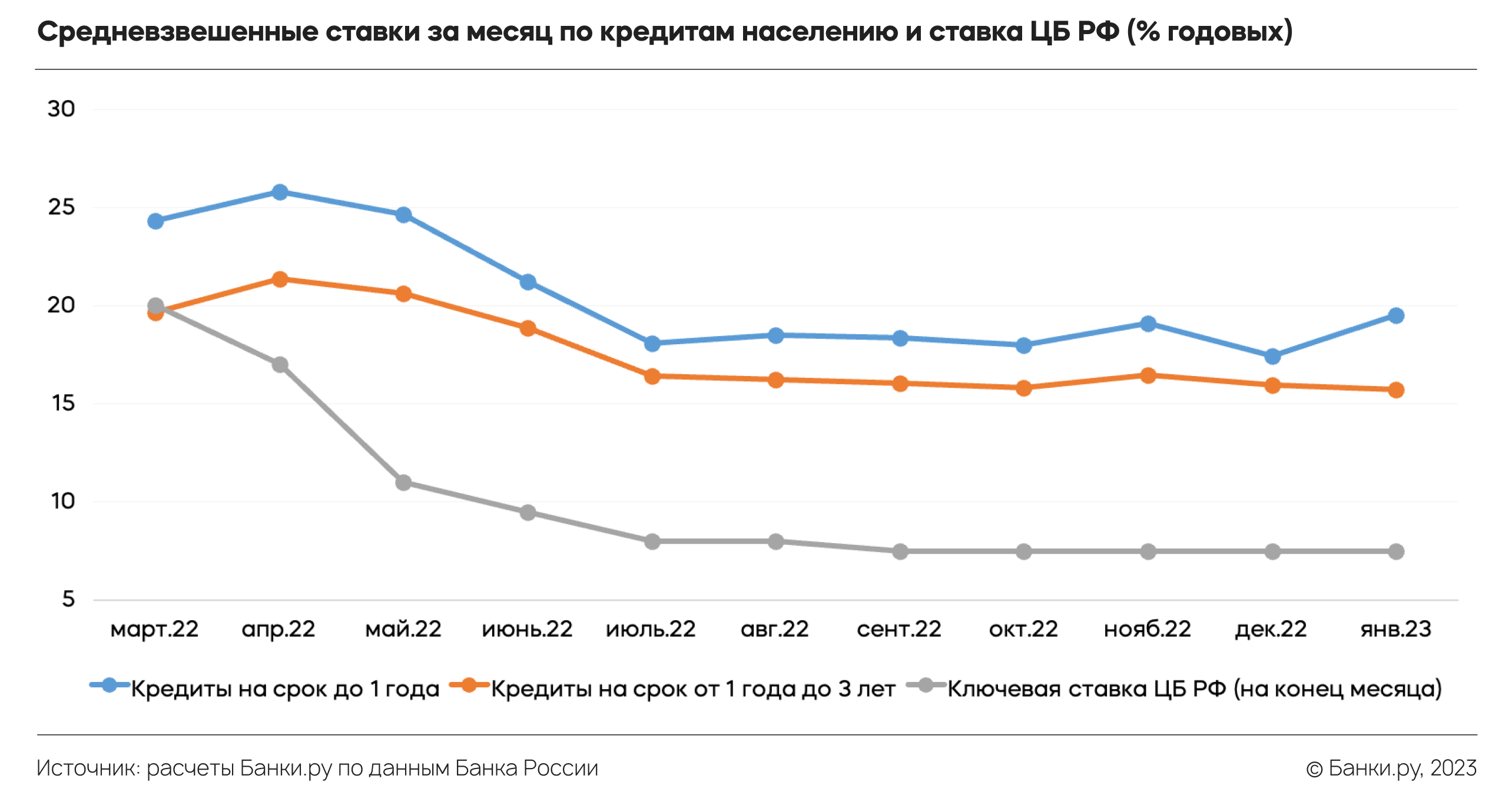

Банк России не публикует отдельные данные по ставкам потребительских ссуд, однако их примерный уровень можно определить из совокупной статистики по розничным кредитам. Так, средневзвешенные процентные ставки по розничным кредитам на период до 1 года находились в январе-феврале 2022 года на уровне 15,4%. По кредитам срочностью от 1 года до 3 лет ставка составляла около 14%. В расчет этих показателей включаются и ставки по ипотечным ссудам, однако можно предположить, что доля традиционно «длинной» ипотеки в совокупных розничных кредитах до 3 лет минимальна, поэтому средневзвешенные ставки в этом периоде в целом отражают примерную стоимость потребительских ссуд.

Весенний шок

Уже в марте абсолютный размер потребкредитов снизился (-1,9%). Динамика совокупного портфеля ушла в минус впервые с весны 2020 года, когда потребительский сектор оказался под давлением введенных ограничений и карантина в острую фазу пандемии.

Стоит напомнить, что в самом конце февраля 2022 года ЦБ, препятствуя оттоку капитала из страны, экстренно поднял ключевую ставку до 20%. Вслед за регулятором соответствующим образом повысили ставки и российские банки. И без того традиционно высокие ставки по необеспеченным потребительским кредитам взлетели до новых высот. Так, средневзвешенная ставка по розничным кредитам на срок до одного года поднималась весной почти до 26%, а на срок от одного года до трех лет — до 21,4%. В сложившихся условиях выдача новых кредитов встала на паузу. Потребительские ссуды снижались в объеме всю весну 2022-го, потеряв за три месяца 445 млрд рублей.

Только в июне темп прироста потребительских ссуд вернулся в положительную область, а по итогам августа составлял уже 1,4%, что стало максимальным приростом за месяц с ноября 2021 года. С учетом августа портфель вернулся в плюс за период с начала года, полностью отыграв весеннюю просадку. Оживлению кредитной активности способствовало как снижение ключевой ставки ЦБ (к концу июля ставка была снижена уже до 8%), так и восстановление потребительского спроса, постепенно оправившегося после конъюнктурного шока первого квартала.

Сентябрь-октябрь: снова вниз

Однако уже осенью потребительский сектор ждало новое потрясение. Темпы прироста потребительских ссуд отреагировали резким замедлением на объявление частичной мобилизации. В сентябре совокупный портфель еще не успел в полной мере отыграть усиление геополитических рисков, однако сократил темп прироста с 1,4% до 0,9%. В октябре прирост составил уже 0,3%, что стало минимумом с июня 2022 года, когда динамика портфелей только вернулась в положительную область.

Хотя уже в ноябре темп прироста вернулся на уровень в 1%, сегмент потребительского кредитования так и не смог толком оправиться от осенних потрясений. К примеру, в декабре, когда на рынке традиционно царит предновогодняя активность заемщиков и банков, портфель в 2022 году продемонстрировал лишь символический прирост на 0,1%.

Замедление по всем направлениям

Резкое замедление темпов роста потребительского кредитования отмечалось в 2022 году не только в банковском секторе, но и в других сегментах кредитного рынка. Так, по данным 4 000 кредиторов, передающих данные в Национальное бюро кредитных историй (НБКИ), количество выданных в 2022 году потребкредитов составило 12,53 млн единиц, что на 27,1% меньше показателя за 2021 год. Снизилось количество ссуд и по сравнению с пандемийным 2020 годом, хотя и менее существенными темпами (-14,3% к результату 2020 года).

2023 год: в поисках потребительской уверенности

С наступлением 2023 года ситуация не претерпела существенных изменений. В январе банковский портфель потребссуд вырос на 0,5%. Хотя скромная январская динамика объясняется сезонным фактором, в предыдущие годы в январе портфель рос более заметными темпами. В феврале низкий темп роста сохранился (0,5%), что заметно уступает февральским значениям предыдущих лет.

Резкое замедление потребительского кредитования стало в том числе результатом факторов неэкономического характера. Еще в сентябре 2022 года ЦБ снизил ключевую ставку до 7,5%, то есть ниже уровня, на котором ставка находилась в феврале 2022 года до периода резкого ухудшения конъюнктуры. В начале 2023 года «ключ» ЦБ остается на той же отметке в 7,5%, однако банки не спешат снижать стоимость кредитования для населения. Так, если ключевая ставка снизилась с марта 2022 года по январь 2023 года на 12,5 процентного пункта (с 20% до 7,5%), то средневзвешенная ставка по розничным кредитам банков на срок до одного года сократилась за этот же период лишь на 4,79 процентного пункта, оставшись вблизи уровня 20% (19,5% по итогам января). Ставка по кредитам срочностью от одного года до трех лет сократилась и вовсе лишь на 3,91 процентного пункта — до 15,7%. При этом банки не испытывают проблем с ресурсами для кредитования. К середине февраля 2023 года показатель профицита ликвидности в банковском секторе, рассчитываемый ЦБ РФ, достигал рекордного уровня в 4,8 трлн рублей. Основным источником средств для банков выступает бюджетный канал.

Нежелание банков снижать ставки по кредитам вслед за ставкой ЦБ в условиях внушительного избытка ликвидности, судя по всему, можно объяснить рисками сегодняшней неопределенности. То же самое можно сказать и в отношении самих заемщиков, которые не испытывают большого желания наращивать долги вне зависимости от динамики ставок. Так, если весной 2022 года кредитование встало на паузу после взлета процентных ставок, то резкое замедление портфелей осенью происходило уже при снижении ставок. В августе портфель вырос на 1,4% (рекорд с октября 2021 года), и население не отпугивали средневзвешенные ставки на уровне 16–18,5%. Однако уже в октябре, после объявления частичной мобилизации, темп прироста портфеля сократился до 0,3%, хотя средневзвешенные ставки при этом продолжили снижаться (на срок до одного года ставка опустилась ниже 18%, а на срок 1–3 года — ниже 16%).

Осторожность банков и заемщиков на рынке потребительского кредитования, вероятно, полностью устраивает и Банк России с точки зрения сдерживания и проинфляционных рисков, и рисков финансовой стабильности. С начала 2023 года ЦБ ужесточил макропруденциальные требования к банкам в части необеспеченного потребительского кредитования, явно не смутившись резким замедлением темпов роста в сегменте.

В подобных условиях не стоит рассчитывать на возвращение потребительского кредитования к прежней активности, выражавшейся в темпах прироста более 20%. В то же время формирование стабильно положительной динамики кредитования в 2023 году во многом зависит от устойчивости потребительского спроса. Важным критерием для сохранения спроса и потребительской уверенности станет отсутствие новых шоков и потрясений геополитического характера. В этом случае можно ожидать постепенного возвращения темпов потребительского кредитования на уровень пандемийного 2020 года (около 9%).

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Сущность и особенности потребительского кредитования

Аннотация. В статье рассмотрено понятие и экономическая сущность потребительского кредита, приводится его классификация, исследуются этапы развития рынка потребительского кредитования, а также изучены особенности развития данного рынка в некоторых зарубежных странах.

Ключевые слова: потребительское кредитование, кредит потребительский кредит, ссуда, банковский кредит

Статья написана владельцем сайта Dipmall.ru.

Данная статья подготовлена в рамках оказания помощи по написанию статей для клиентов. Стоимость написания статьи зависит от темы, объема и требований и начинается от 1000 рублей. Все доступные способы связи с автором указаны в разделе Контакты.

Содержание

Содержание

1. Понятие потребительского кредита 1

2. Классификация потребительского кредитования 3

3. Экономическая сущность потребительского кредитования 7

4. Этапы развития рынка потребительского кредитования в России 9

5. Развитие потребительского кредитования за рубежом 15

Список литературы 23

1. Понятие потребительского кредита

Кредит как экономическая категория выступает в качестве передачи во временное, ограниченное определенным периодом, пользование материальных ценностей в денежной или, реже, товарной форме. Учитывая это, кредитные отношения могут проявляться в виде конкретных кредитных соглашение, условия и формы которых отличаются огромным многообразием. Сущность же кредита при этом всегда неизменна и устойчива вне зависимости от специфики проявления. Кредит всегда сохраняет определенные черты (характеристики), которые присущи экономическим отношениям. Эти характеристики и лежат в основе кредита.

Участниками кредитных отношений могут быть любые дееспособные физические лица и юридически самостоятельные лица – субъекты предпринимательства, которые вступают в отношения, предметом которых является временное заимствование стоимости в денежной или товарной формах. Особенность кредитного отношения заключается в том, что его участники выступают заемщиками и кредиторами, и в качестве таковых обладают специфическими чертами.

Кредитор – это участник кредитного отношения, который предоставляет некую стоимость, выраженную в материальных ценностях в товарной или денежной форме, во временное пользование. А значит, заемщик – это субъект кредитных отношений, который получает эту стоимость во временное использование для различных целей.

Потребительские кредиты – это ссуды, предоставляемые только физическим лицам (потребителям) для приобретения товаров (услуг или работ) для личных, домашних, семейных, и иных нужд, которые не связанны с осуществлением предпринимательства [3, c. 94].

Для определения понятия потребительский кредит необходимо сослаться на письмо Банка России от 05 мая 2008 года № 52-Т «О Памятке заемщика по потребительскому кредиту», согласно которому потребительский кредит – это кредит, предоставляемый банком на приобретение товаров (работ, услуг) для личных, бытовых и иных непроизводственных нужд [1].

В экономической литературе можно найти и еще одно определение потребительского кредита: потребительский кредит – это процесс отсрочки уплаты за потребительские товары, которые реализует торговая компания или же процесс выдачи физическому лицу банковской ссуды, необходимой для приобретения необходимых товаров или услуг [9, c. 239].

Можно выделить следующие особенности потребительского кредита в России:

1. Выдается в иностранной валюте или рублях, но только гражданам России.

2. Согласно общей тенденции к старению клиентов банка, ссуда выдаются как молодым лицам (старше 18 лет), включая студентов, так и гражданам пенсионного возраста (не старше 70 лет) учитывая при этом, что срок возврата ссуды должен наступит до того как заемщику исполнится 75 лет.

3. К потребительским кредитам относятся ссуды, которые предоставляются физическим лицам, в том числе кредиты для покупки товаров длительного пользования, кредиты на неотложные нужды, кредиты на образование, ипотечные кредиты, кредиты на оказание услуг и на другие потребности, целью которых является удовлетворение в качестве необходимого дополнительного финансирования.

4. Играет важную роль в социальной и экономической жизни страны [12, c. 154].

5. Необходимость в потребительском кредитовании вызвана не только возможностью удовлетворить потребительские интересы населения, но и нужны производителей для целей обеспечения непрерывного процесса производства при продажи товаров:

— государство может строить реальную социальную политику (помощь молодым семьям, повышение культурно-образовательного уровня населения, материальная поддержка переселенцам, беженцам и др.)

— в целом развитие потребительского кредитования помогает расширить покупательский спрос на товары длительного использования, услуги, ускоряя их продажи и повышая доходную часть государственного бюджета [21, c. 301].

6. Ссуда может предоставляться в денежной или в товарной форме. Товарную форму имеет ссуда, которая предоставляется населению торговыми фирмами в виде покупки товаров с длительным сроком использования и проката предметов потребления — с рассрочкой платежа. В денежной форме ссуда выдается заемщикам в основном специализированными кредитными организациями.

7. Важную роль в обеспечении потребительского кредитования населению играют коммерческие банки. Они покупают кредитные договоры у различных предпринимателей, осуществляя, таким образом, косвенное кредитование. Характер спроса на товары длительного пользования и методы продаж способствуют развитию косвенного кредитования. Большая часть покупателей сначала приобретает товар, а уже потом оформляет финансовые обязательства в договорной форме. Такая форма выгодна продавцам в том числе. Они реализуют товары в кредит, увеличивая товарооборот. По причине ограниченных финансовых ресурсов продавцы обращаются за кредитами в коммерческие банки. Эти кредитами они покрывают дебиторскую задолженность по предоставленным кредитам [23, с. 84].

2. Классификация потребительского кредитования

Ряд признаков может быть положен в основу классификации потребительских кредитов, в том числе по видам обеспечения, типу заемщика, методам погашения, срокам погашения, объектам кредитования, целевому направлению использования, объему и так далее [12, c. 349].

По объектам кредитования (или направлениям использования) в России потребительский заем подразделяют на строительство и приобретение жилья; на неотложные нужды; на капитальный ремонт квартир и индивидуальных жилых домов, на приобретение земельных участков, на газификацию и присоединение домов к сетям канализации и водопровода.

Населению в сельской местности, помимо этого предоставляются кредиты на приобретение средств различной техники для нужд в личном подсобном хозяйстве и на возведение надводных построек для домашних животных. Членам садоводческих товариществ и кооперативов выдаются долгосрочные кредиты на приобретение или строительство дачных домов и на благоустройство садовых участков.

По срокам кредитования потребительские займы подразделяются на краткосрочные кредиты (до 1 года); среднесрочные (до 5 лет) и долгосрочные (свыше 5 лет) [16, c. 202].

В России в настоящее время в связи с проблемами в экономике и общей экономической нестабильностью деление потребительских кредитов по срокам носит условный характер. Кредитные учреждения, которые предоставляют потребительные кредиты, обычно делят их на краткосрочные (до 1 года) и долгосрочные (свыше 1 года).

По участникам (субъектам) кредитного договора (по облику заемщика и кредитора) различают:

– ссуды торговых фирм;

– банковские потребительские кредиты;

– потребительские займы кредитных учреждений небанковского типа (пункты проката, ломбарды, кассы взаимопомощи и другие);

– потребительские кредиты заемщикам от компаний, в которых они работают;

– частные или личные потребительские кредиты, предоставляемые физическими лицами [15, с. 502].

В зависимости от способа выдачи потребительской ссуды их делят на целевые и нецелевые (на неотложные нужды, на строительство, овердрафт и другое).

По обеспечению кредиты делятся на обеспеченные (гарантиями, залогом, поручительствами или страхованием) и необеспеченные (бланковые).

Основная причина, согласно которой банк требует обеспечение, – это риски понести убытки в том случае, если заемщик не желает или не способен погасить в срок и полностью. Обеспеченность ссуды не гарантирует ее погашение, но снижает риск, так как в случае банкротства или ликвидации банк получает преимущество перед другими кредиторами в отношении любого вида активов, которые служат обеспечением банковской ссуды.

По методу взимания процентов кредиты делятся на:

– с уплатой процентов равными платежами на протяжении всего срока действия кредитного договора;

– с уплатой процентов в момент выдачи займа;

– с уплатой процентов при погашении ссуды [5, с. 191].

По способу погашения ссуды делятся на погашаемые единовременно и ссуды с рассрочкой платежа.

Ссуды без рассрочки платежей имеют отличительную особенность: погашение задолженности и процентов по таким кредитам осуществляется единовременно. В качестве примеров таких кредитов можно привести так называемые бриджинги – ссуды, выдаваемые для покупки новой недвижимости физическим лицом в сумме, которая составляет разницу стоимости новой и старой недвижимости владельца.

Ссуды с рассрочкой платежа могут включать в себя:

1) ссуды с неравномерным периодическим погашением (сумма платежа основного долга может меняться, возрастать или снижаться в зависимости от определенных моментов);

2) ссуды с равномерным периодическим погашением основного долга (ежемесячно, ежеквартально и так далее) [21, c. 312].

При выдаче ссуды с рассрочкой платежа работает принцип, по которому размер основного долга списывается частями (равными или неравными) на протяжении срока кредитования согласно договора.

Классификация потребительских ссуд производится также по типу заемщиков: всем слоям населения, студентам, VIP-клиентам, молодым семьям и т.д.

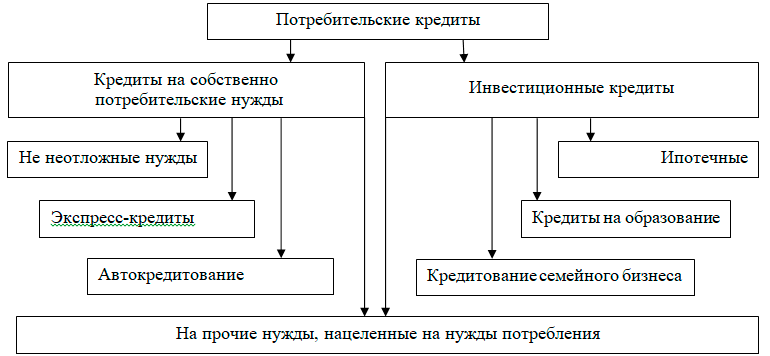

Отраженная на рисунке 1 классификация наиболее полно показывает социальный и экономический смысл потребительского кредитования.

Рисунок 1 – Виды потребительских кредитов [4, с. 55]

Кредиты, выдаваемые собственно на потребительские нужды, помогают ускорить продажи товаров, реализацию услуг, и тем самым увеличивают платежеспособный спрос со стороны населения. При этом данная группа кредитов стимулирует продажи, что в свою очередь обеспечивает расширенное воспроизводство в экономике. Так, за счет ускорения процесса реализации и увеличения продаж, предприятие увеличивает скорость оборота активов, обеспечивая непрерывность воспроизводственных процессов. Этот фактор способствует повышению прибыли, которая является главнейшим стимулом производства. А значит, происходит повышение оборачиваемости денежных ресурсов, что в свою очередь ведет к постоянному стимулированию банковско-финансового сектора. С другой стороны, повышая платежеспособный спрос со стороны населения, потребительское кредитование позволяет получать товары, материальные блага, без предварительного освобождения (накопления) средств.

Группа кредитов, которая носит инвестиционный характер, включает в себя в том числе ипотечные кредиты, ссуды фермерским хозяйствам, кредиты на образование. Она (группа) играет важную роль в развитии потребительских кредитов. Так, функционирование и развитие кредитов фермерским хозяйством играет инвестиционную роль – стимулирование российского аграрного производства.

Образовательный кредит – это, по сути дела, инвестиция в свое собственное развитие, вложение в свое будущее. В дальнейшем заемщик получает отдачу в виде высокооплачиваемой и стабильной работы и обеспечения достойного уровня жизни, а общество приобретает высококвалифицированного специалиста.

В России образовательные кредиты используются крайне редко. Основной причиной является то, что у нас пока не создана отлаженная и действенная система кредитования для образовательных целей.

Банковские кредитные карты являются значимым источником ссуд физическим лицам. Они предполагают трехстороннее участие: банка – владельца кредитной карты, эмитента кредитной карты и торговой компании, которая принимает «кредитку» в качестве платежа за товары и услуги.

Платеж товаров или услуг кредитной картой может быть осуществлен и при отсутствии фактических денежных средств на счете клиента (дебетового остатка), т. е. за счет кредита. Банк от суммы каждой операции взимает определенный процент за такую услугу. Владельцы кредитной карты также должны ежегодно платить фиксированную сумму денег за обслуживание банковской карты.

3. Экономическая сущность потребительского кредитования

Сущность кредита определяется через его роль в экономике. Следует отметить, что роль кредита вне зависимости от его форм и видов едина. Каждая из форм кредита с экономических позиций играет одинаковую роль. Это происходит невзирая на то, что в кредитном процессе могут быть участвовать различные субъекты и объекты кредитования [16, c. 228].

Специфическая особенность назначения кредита заключается в ускорении и увеличении движения капитала.

Реализация предназначения кредита происходит благодаря его стимулирующей способности. Такую способность в научной экономической литературе стали называть силой кредита. Таких сил по отношению к различным процессам в экономике может быть несколько.

Прежде всего, следует отметить, что кредиту присуща сила обеспечения непрерывности кругооборота средств. Практика показывает, что средства компаний имеют свойство замедлять свое движение. Они могут «зависнуть» на какой-либо стадий производства и обращения (к примеру, на стадии незавершенного производства, выпуска готовой продукции, приобретения сырья и материалов). Ссуда, давая заемщику дополнительные возможности, позволяет преодолевать эти сложности. Приобретение за счет кредита недостающих производственных компонентов позволяет устранить узкие места и дает возможность производителям товаров и услуг продолжить процесс воспроизводства.

Если производитель имеет доступ к кредитным ресурсам, то ему не нужно ждать накопления доходов для продолжения процесса производства. Благодаря кредиту он имеет возможность продолжить воспроизводственный процесс, обеспечивая при этом непрерывное круговращение ресурсов.

Кредиту присуща двигательная сила. Кредит, вовлекаемый для материального производства, придает движение всему процессу воспроизводства, давая возможность материальным ресурсам совершать кругооборот. Производственные материальные блага в силу ряда объективных условий не могут совершать движение. Кредит обеспечивает продвижение материальных ценностей, помогая их переходить из одной стадии в другую.

Произведенный товар благодаря кредиту переходит в стадию обращения, а не оседает у производителя. Стимулы, которые исходят от кредита, позволяют материальным ценностям совершать дальнейшее движение в процессе.

Кредиту свойственна и движущая сила. Она проявляется, прежде всего, в том, кредит в современной экономике используется как капитал. Кредит представляет собой не только движение материальных и денежных благ, он также является выражением движения капитала, одной из форм капитала. Кредитор не только отдает свободные средства в качестве займа, он трансформирует (ссужает) их в капитал, который приносит ему доход. Обязанность заемщика заключается не только в том, чтобы вернуть ссуженную стоимость, но и проценты по кредиты, то есть произвести новую стоимость.

Но кредит выступает не только средством повышения эффективности использования капиталов. Кредит сам по себе обладает не только движущей силой, но способствует тому, что в условиях кредитного процесса между заемщиком и кредитором происходит создание нового продукта. Кредитор создает свой продукт – это высвободившиеся у него ресурсы, которые выражены в ссужаемой стоимости. Они же являются дополнительными платежными средствами, потребляемые заемщиком.

Однако некоторые экономисты выражают сомнение в функционировании потребительской ссуды. Профессор А. Цешковский еще более 150 лет назад сказал: «Что касается кредита, используемого собственно в потреблении, то он, конечно, наносит ущерб будущему, является непродуктивным использованием накопленных фондов, настоящих капиталов, долги, которые он создает, поглощают капитал, перекладываются в конечном счете на будущие ресурсы. Потребительский кредит порочен, потому что он поглощает капитал» [13, с. 82].

Обратим внимание на то, что, А. Цешковский, как и ряд других экономистов, делает такие категоричные выводы не по поводу кредита как такового, а по поводу его применения. Эта особенность движения кредитной стоимости является одной из важнейших, что определяет возможности возврата этой стоимости. На самом деле существует объективная вероятность нерационального использования кредита, возможность неэффективного использования этой части общественного продукта. Тем не менее, это всего лишь вероятность, связанная с выбором заемщика, который проявил интерес к заемному ресурсу. Вероятность неэффективного использования ссуды свойственна любой форме кредита.

4. Этапы развития рынка потребительского кредитования в России

В современном периоде развития банковского сектора российские кредитные учреждения имеют тенденцию активного участия в развитии рынка потребительских кредитов. Банки начинают оперативно развивать линейку кредитных продуктов, активно применять новейшие технологии, создавать широкую сеть филиалов и дополнительных офисов, устанавливать банкоматы.

В конце 1990-х годов, сразу после завершения экономического кризиса 1998 г., начался современный этап предоставления российскими банками кредитных услуг населению. Этап реструктуризации банковского сектора продолжался вплоть до 2000 г. Данный этап включал в себя ряд мер по преодолению разрушительных последствий кризиса, восстановлении способности банковской системы предоставления базовых услуг экономике, создании организационных и законодательных основ реструктуризации кредитных учреждений.

Вышеперечисленные меры постепенно привели к эффективным результатам: за 2000-2002 гг. средний темп роста товарооборота составил 125% по отношению к объемам 1998-1999 гг., что в абсолютном значении составило 2352,3 млрд. руб. и 1042,8 млрд. руб. соответственно. За это время объем полученных населением потребительских ссуд увеличился на 24,6 млрд. руб. Таким образом, уже в 2002 г. этот показатель составил 44,7 млрд. руб. [8, с. 31].

Немаловажным фактором сыграло то, что в декабре 2000 года на рынок вышел новый игрок – банк потребительского кредитования «Русский Стандарт». Он эффективно реализовал первую программу кредитования частных лиц, которую в настоящее время эксперты называют «пионером» на российском потребительском рынке. Именно со стартом этой программы связывают начало первого этапа развития рынка потребительского кредитования [2].

Отечественные эксперты банковского бизнеса выделяют 4 стадии развития рынка потребительских кредитов:

– этап «первых игроков»;

– этап «бума потребительского кредитования»;

– этап «широкого внедрения новой организации потребительского кредита в связи с обострением конкурентной борьбы»;

– этап «финансового кризиса и резкого изменения условий кредитования» [24, с. 454].

Этап «первых игроков» продолжился до начала 2002 г. Во время этого этапа произошло зарождение и начальное развитие рынка потребительского кредитования. Банк «Русский стандарт» далеко не первый банк, предложивший подобные услуги физическим лицам. Но именно этот банк стал первым, кто предложил достаточно лояльные и прогрессивные условия кредитования населения, в частности банк не требовал наличия у заемщиков поручителей. Скоринговая система оценки платежеспособности заемщика была впервые введена именно этим банком. Срок оформления кредита сократился с двух недель до пятнадцати минут.

Сократившиеся сбережения населения после экономического кризиса не позволяли гражданам совершать превышающие их доходы приобретения, что послужило причиной развития интереса потребителей к данной услуге. Первые потребительские кредиты стоили довольно дорого («эффективная ставка по кредитам доходила до 49% годовых» [19, с. 55]), но их появление оказалось востребованным. Банк «Русский стандарт» заключил партнерские договоры с крупнейшими торговыми сетями, среди которых были «Техносила», «М-Видео», «Эльдорадо». Выданные этими сетями товарные кредиты в 2001 году достигли 4% от всего объема кредитования.

Со временем на возможность предоставления кредитов непосредственно на месте приобретения клиентом товаров стали обращать внимание другие банки, потеснившие «Русский стандарт» в этом сегменте рынка. В 2002 г. ознаменован началом второго этапа развития потребительского кредитования в России. Потребительские кредиты стали активно выдавать «Home Credit Finance», «ОВК-банк» и «Дельта-кредит», которые предлагали аналогичные условия кредитования. «Дельта-кредит» в том же году впервые сделал эмиссию кредитных карт и внедрил систему электронного скоринга. В тоже время банки стали развивать новую ветвь потребительских ссуд – автокредитование сроком от года до 3 лет.

Максимально высокая процентная ставка была зафиксирована в июле-октябре 2002 г. – 70% годовых». В 2000 г. темпы роста рынка потребительских ссуд составляли порядка 162%, то к началу 2002 г. рынок увеличился до 211%, что, в первую очередь было обусловлено процессами стабилизации экономической и политической жизни. Немаловажным фактором роста послужило применение банками методов «агрессивных продаж» [22, с. 257].

Факт создания бюро кредитных историй, которое впервые было открыто в России в 2004 г., позволил обеспечить контроль за заемщиком и снизить риски невозврата кредитов. В практике развитых стран кредитные бюро являются общепризнанными и распространенными институтами. Эти учреждения «аккумулируя информацию, полученную от многих кредиторов в течение нескольких лет, обладают базой данных для формирования информационного поля и построения моделей оценки риска» [3, с. 315].

В 2002 году произошло падение роста рынка потребительского кредитования до 162%. Это случилось из-за ужесточения требований кредитных учреждений к кредитоспособности заемщиков (по причине роста просроченной задолженности) и повышения процентов. За период 2003-2005 гг. объем выданных банками потребительских ссуд составил 1179,3 млрд. руб. Это показатель в 58,7 раз больше показателя 1998 г. На 01.07.2005 г. четыре банка заняли ведущие позиции на рынке потребительских ссуд: Сбербанк России, «Русский стандарт», «ХКФ-банк», «Райффайзен банк» [24, с. 455].

Этап «широкого внедрения новой организации потребительского кредита в связи с обострением конкурентной борьбы» просуществовал вплоть начала кризиса 2008 г. Этот период характерен тем, что политика банков на ранке потребительского кредитования носит агрессивный характер, что послужило толчком для роста объемов кредитования. На этом этапе четко выделились четыре типов банков, сгруппированные согласно модели поведения. Лидерами являлись крупные универсальные банки, которые предлагали своим клиентам широкую продуктовую линейку розничных и ипотечных продуктов [26, с.34]. Банковские учреждения, учредителями которых в том числе были иностранные участники, отставали в объемах кредитования граждан по сравнению с первой группой, несмотря на достойные внимания кредитные программы. Эксперты объясняют это недостаточным привлечением средств во вклады. Четвертая модель представлена в основном средними и малыми банками, которые работают с ограниченным кругом клиентов и не имеют развитых региональных сетей, однако активно проявляют себя на рынке потребительского кредитования [15, с. 540].

Объем потребительских ссуд, выданных кредитными учреждениями, за период 2006-2008 гг. стабильно рос в абсолютном значении и остановился на максимальной отметке в 4017,2 млрд. руб. в 2008 г. В тоже время наблюдалось и противоположное явление – сокращение темпов прироста с 191% в 2005 г. до 135% в 2008 г. Этот факт объясняется:

– «сокращением темпов роста годовых доходов граждан;

– снижением темпов роста торговли непродовольственными товарами в розничном секторе;

– ужесточением требований банков к платежеспособности клиентов» [22, с. 257].

Этап «финансового кризиса и резкого изменения условий кредитования» характеризуется резкими переменами на рынке потребительского кредитования России. Общая просроченная задолженность по выданным банками кредитам для физических лиц, которая увеличилась на 159,7% по сравнению с 2007 г. Это было обусловлено повышением кредитных рисков, резким ростом процентных ставок и неуверенностью населения и банков относительно экономической ситуации. Кризис в мировой экономике послужил основной причиной резкого увеличения фондов на возможные потери от кредитования физических лиц – на 57,3%. В абсолютном значение этот показатель на январь 2009 г. составил 140 млрд. руб.

Самая проблематичная ситуация в секторе потребительского кредитования отмечается в сентябре-октябре 2008 г., когда первые последствия банковского кризиса ликвидности привели к ужесточению условий кредитования и значительному повышению процентных ставок по кредитам. Банки начали требовать от потенциальных клиентов дополнительные гарантии обеспеченности и возвратности кредита, срок рассмотрения кредитной заявки был увеличен в несколько раз. Эти меры стали причиной снижения спроса на потребительские ссуды – темп прироста выданных населению ссуд составил минус 11% на начало 2009 г.

Динамика выдачи ипотечных кредитов в это время показывала тенденцию к снижению: самый высокий объем выдачи ипотечных кредитов произошел в феврале 2009 г. и составил 1298,8 млрд. руб. За год объем выдачи ипотек упал на 10%. Данный факт объясняется не только повышением требований к заемщикам и ужесточением условий выдачи кредитов физическим лицам, но и насыщением рынка ипотечного кредитования. Практически все платежеспособное население уже имело потребительские кредиты и не могло или по каким-либо причинам не хотело брать новые [17].

Несмотря на то, что во время финансового кризиса произошло снижение задолженности по жилищным кредитам, в тоже время наблюдается увеличение пользования кредитными картами и выдачи экспресс-кредитов. Такие кредиты были наиболее необходимы населению с невысоким доходом.

В 2009 г. государство внедрило программу Развития государственных мер поддержки автокредитования. Согласно условиям программы государство возмещало банку 2/3 ставки рефинансирования ЦБ РФ, что увеличило объемы выданных кредитов на приобретение автомобилей на 42,8% в 2009 г. Но уже в 2010 г. этот показатель снизился на 80%, что говорит о несостоятельности проведенных мер: по итогам апреля 2009 г. на нее пришлось не более 3% общих продаж новых автомобилей [7, с. 220].

Четвертый этап развития рынка потребительских кредитов начался в первом полугодии 2010 г. Общая задолженность по потребительским кредитам в марте 2010 г. показала рост, и уже в сентябре абсолютное значение этого показателя стало равным 3851,9 млрд. руб, – 96,2% докризисного уровня. Экспресс-кредитования занимает основную часть выданных потребительских кредитов. Этот вид кредитования наиболее востребован у граждан в силу его простоты и удобства. В 2011 г. процентные ставки по товарным кредитам по сравнению с 2010 г. снизились в среднем на 4-5 процентных пункта. Это послужило дополнительным толчком развития рынка, а в автокредитовании, по различным оценкам, за год ставки снизились в среднем на 7% [11, с. 165].

По оценкам компании Frank Research Group, на февраль 2011 г. в тройку лидеров в сегменте POS-кредитования входили ХКФ-банк (27,6%), ОТП-банк (17,7%) и Альфа-банк (17,5%). В ближайшем будущем на этот рынок намерен выйти лидер потребительского кредитования Сбербанк России». Помимо развития экспресс-кредитования на российском рынке сложились достаточные условия для продвижения использования кредитных карт. По данным Банка России, выпуском кредитных карт в настоящее время занимаются более 750 банков, лидирующую позицию среди них занимает банк «Русский стандарт», который стал обеспечивать картами всех своих заемщиков. «Рост рынка кредитных карт в отчете Банка России увязывается с развитием потребительского кредитования, а также увеличением числа зарплатных проектов. Среди других факторов отмечена возможность дистанционного банковского сервиса с помощью карт» [10, с. 34].

Сбербанк России, как и в период бурного докризисного развития, занимает первое место в рейтинге кредитных учреждений по объему выданных населению потребительских кредитов. Банк «Русский стандарт», который занимал позицию лидера в 2001 г., на данном этапе занял лишь седьмое место в рейтинге. Показатель просроченной задолженности увеличился и достиг уровня в 240,7 млрд. руб. Это значение на 46% больше аналогичного показателя 2009 г.

Из всего вышесказанного можно заключить, что потребительское кредитование, появившееся на российском рынке в 2000 г., стало востребованной услугой среди населения страны. В последующие годы рынок потребительского кредитования показывал лишь положительную динамику развития. Но период бурного развития сменился рецессией, которую вызвал кризисом 2008 г. В марте 2010 г. появились первые признаки оживления в секторе потребительского кредитования; спрос на данную услугу, начиная с этого времени, постепенно увеличивается, что связано, в первую очередь, с повышением уровня доходов граждан и улучшением экономической ситуации. Российские коммерческие банки анализировали экономическую ситуацию и выбирали подходящие условия кредитования не только самостоятельно, но и ориентируясь на зарубежный опыт.

Среди факторов, которые сдерживают развитие отечественного рынка потребительского кредитования, относят:

1) очень высокий уровень процентов за пользование кредитными ресурсами, которые применяются в кредитных учреждениях. Это приводит к тому, что потребительские кредиты населению со средним достатком становятся заведомо невыгодным;

2) наличие «белых» и «неофициальных» доходов у потенциальных заемщиков. Данный факт, с одной стороны, не позволяет кредиторам объективно оценить реальное финансовое состояние потенциального заемщика, с другой стороны – не позволяет самим физическим лицам пользоваться преимуществами потребительского кредитования по причине невозможности документального подтверждения своих реальных доходов;

3) сложившаяся преимущественно краткосрочная структура банковских пассивов. Данный факт не позволяет долгосрочному кредитования эффективно развиваться.

Усиление глобализации социально-экономических процессов, вхождение России в ВТО создают предпосылки для более глубокой интеграции российских банков в международное банковское сообщество. Однако для эффективного решения этой задачи необходимо укрепление конкурентных позиций на рынках банковских услуг.

5. Развитие потребительского кредитования за рубежом

Рассмотрим развитие рынков потребительского кредитования на примере некоторых зарубежных стран. Потребительское кредитование, которое в России появилось только в 2000 г., в других странах уже давно стало традиционным сегментом банковского сектора экономики.

В странах Евросоюза и США потребительские ссуды являются одним из самых популярных видов банковских услуг. Широкое распространение кредитования населения объясняется высоким потребительским спросом. Наибольшую популярность потребительские кредиты получили у среднего класса. Например, «рабочие и служащие при покупке автомобилей в семи из десяти случаев пользуются кредитом, а руководители высшего звена – лишь в семи из десяти». Данный факт подтверждают и многочисленные социологические опросы, которые говорят о том, что около 70% граждан США в возрасте от 25 до 34 лет пользуются потребительскими кредитами, и лишь 25% – в возрасте от 65 лет [18, с. 5].

Самое широкое распространение потребительское кредитование получило в США: «только за период 1970-х гг. наблюдался троекратный рост остатков по потребительскому кредиту, который к началу 1990-х гг. превышал сумму в 600 млрд. долларов». Благоприятная экономическая ситуация в этой стране значительно развитию потребительского кредитования: в 1973 г. после завершения действия Бреттон-Вудской денежной системы в развитых странах стартовали глобальные процессы изменения банковского сектора в сторону либерализации, модернизации и интеграции [12, с. 270].

До 1980 года во Франции и Великобритании развитие кредитования, расширение банков и процентные ставки находилось под полным прямым контролем государственных органов и были частью денежной и антиифляционной политик, то к началу 1980-х гг. уход от централизации кредитования привел к его положительному развитию. Объем ссуд, выданных частному сектору, в Великобритании возрос с 27,5% до 116% от ВВП к 1990 г.; темп прироста ссуд населению составил 15,1%. Развитие научно-технического прогресса и экономический рост способствовали расширению потребительского кредитования. В конечном счете это привело к реформе налоговой системы, увеличению ассортимента предлагаемых товаров и услуг и общему повышению благосостояния населения [21, с. 321].

Однако в 1990-е гг. произошло сокращение темпов роста рынка потребительских кредитов. Прирост выданных кредитов физическим лицам в Великобритании снизился с 15,1% до 7,9%. В США была прослежена аналогичная ситуация: объем выданных ссуд сократился на 4,5%. Такое сокращение стало следствием общего экономического спада в США и в Европе. В некоторых странах, например в Финляндии и Швеции, в течение 1980-х гг. наблюдался всеобщий «кредитный бум» – размер выданных ссуд гражданам увеличился за 10 лет в 4 раза. Тем не менее, последовавший за ним кризис в банковской сфере привел к резкому снижению темпов прироста до «минус» 5,5%: рецессия в экономике послужила причиной снижения потребительского спроса, и население предпочло сохранять имеющиеся денежные ресурсы вместо привлечения дополнительных заемных.

Наибольший удельный вес потребительских ссуд в общем объеме выданных кредитов в 1997 году наблюдался в Америке (14,4%), Соединенном Королевстве (10%) и Германии (11%). Постоянное повышение объемов потребительского кредитования, разнообразный ассортимент видов и условий договоров привели тому, что население стало постоянно пользоваться этой банковской услугой [6, с. 10].

Законодательство США рассматривает потребительский кредит в зависимости от целей его использования с двух сторон. Ипотечные программы выделяются отдельной строкой, к другой группе относят кредиты на покупку товаров длительного пользования.

Подразделение кредитов по целевому назначению отличается российского аналога. Так выделяют следующие виды:

– кредит на ремонт дома (home improvement loan);

– кредит на потребительские цели (consumer / consumption loan);

– кредит частному лицу на необусловленные цели (use-as-you-please loan);

– кредит на учебу или стажировку (probate loan) [14, с. 59].

Классификация по кругообороту средств и характеру погашения делит кредиты на кредиты, погашаемые единовременно (noninstallment) и постепенно (installment). Кредит, который гасится разовым взносом, обычно предоставляют торговые компании и коммерческими банками. Однако наиболее популярной стала ссуда, погашаемая двумя и более взносами. Это связано, в основном, с развитием револьверного (возобновляемого) кредита.

В США отдельно выделяют жилищные кредиты. «Развитие ипотечного кредитования было предопределено постоянным ростом цен на недвижимость, начиная с 1980-х гг., а также общей их привлекательностью для населения». Модель ипотеки, которая прижилась в США, отличается от немецкой модели, которая распространена в Европе. Европейская модель подразумевает одно обязательное условие – частное лицо должно накопить некую сумму в банке, в котором оно собирается взять ипотечный кредит. Строительно-сберегательные кассы (некий аналог кредитного учреждения) являются одним из субъектов кредитования. Такие учреждения имеют право устанавливать собственные процентные ставки на уровне ниже рыночного, так как заемщики и вкладчики сами являются членами кассы. Во Франции такие учреждения называются жилищно-сберегательными кассами, в Британии – строительными обществами,

Модель США представляет из себя систему привлечения долгосрочных кредитов в виде эмиссии ценных бумаг. Она основана на действии двух крупнейших ипотечных агентств: «Fannie Mae» и «Freddie Mac». Данная система позволяла устанавливать в США низкие процентные ставки на ипотечные кредиты, которые не зависят от кредитной политики банка и объема привлеченных депозитов. Модель оставалась эффективной вплоть до банковского кризиса, начавшего в США в 2007 г.

Несколько иная классификация потребительских ссуд существует в Великобритании:

– формирование личного кредитного плана (personal credit loan);

– ссуда на потребительские цели (consumer loan);

– ссуда с погашением в рассрочку (installment loan);

– ссуда на неотложные нужды (use-as-you-please loan);

– денежная ссуда с разовым погашением (single payment loan) [18, с. 6].

Несмотря на то, что в России и за рубежом существуют схожие системы классификаций потребительских ссуд, главное различие заключается в том, что в российской практике классификация более подробная. Существуют отличия и в названиях. Например, в США образовательные ссуды принято называть «кредит на учебу», в то время как в России они называются «кредитами на образовательные цели».

Ипотечные кредиты выдаются не только на покупку новой недвижимости, но и на ее перепланировку. Также существуют ссуды фермерским хозяйствам для улучшения земельных участков. Помимо кредитования кредитные учреждения Великобритании предлагают дополнительный набор услуг: страхование обстановки дома, страхование строений, бриджинг суммы (кредитование на сумму разницы стоимости старого и нового жилья), страхование платежей в погашение ссуды и так далее. Данный спектр банковский услуг и видов предоставления кредита не мог не сказаться на том, что у населения возник спрос на потребительское кредитование. Прирост объемов кредитования к 2000 г. в еврозоне составил 10%, тем не менее, далее наблюдалось устойчивое его снижение вплоть до 2004 г. Статистика демонстрирует снижение объемов предоставленных ипотечных и потребительских ссуд, причем снижение ипотечных кредитов носило более плавный характер. Снижение кредитов, которое произошло в начале 2000-х гг., эксперты объясняют общей экономической нестабильностью в странах еврозоны. В данной ситуации решающую роль сыграли ожидания рынка. Правительствами стран еврозоны предполагалось, что установление новой валюты позволит обеспечить мощный толчок в развитии экономики, тем не менее, неожиданно для всех был достигнут противоположный результат [20, с. 71].

Увеличение цен на энергетические ресурсы привело к удорожанию топлива и электроэнергии, что нарушало запланированный лимит темпа инфляции в 2% в год. Увеличение инфляционных ожиданий в какой степени произошло также за счет повышения денежного агрегата М3, который вырос на 6%. Все эти факторы, а также нестабильность экономики США и ослабление евро, привели к уменьшению темпов прироста реального ВВП с 3,4% в 2000 г. до 0,8% в 2002 г. Финансовый кризис затронул и банковскую систему, оказав негативное влияние на потребительское кредитование.

Россия в это же время переживала период бурного роста потребительского кредитования: стабильное увеличение объемов задолженности по ссудам привело к жесткой конкуренции коммерческих банков, которые стали повсеместно использовать агрессивную политику привлечения клиентов.

Стабильное, а не резкое снижение объемов выдачи ипотечных кредитов в еврозоне объясняется устойчивым потребительским спросом. Несмотря на то что зону евро охватил кризис, задолженность по ипотечным кредитам была высокой. Ожидалось, что в краткосрочной перспективе это приведет к экономическому росту; однако в долгосрочной подобный растущий спрос вместе с постоянным повышением цен на недвижимость привел к кризису 2008 г.

Одним из результатов деятельности ЕЦБ относительно процентных ставок и регулирования денежной массы стало устойчивое замедление ее прироста в реальном выражении. В 2004-2005 гг. наметился рост ВВП, начал расти объем выданных потребительских кредитов – на конец 2005 г. он составил 4192,5 млрд. евро, что соответствует темпу роста в 108,9% относительно января данного года. В 2006 г. темп роста кредитования сохранился, что связано с ускорением экономического развития и увеличением розничных продаж.

Однако уже к следующему году ситуация стала меняться – период с 2007 г. по сентябрь 2008 г. характеризовался общим кризисом ликвидности в зоне евро. В целях стимулирования экономики ЕЦБ принял решение о снижение ставки рефинансирования на 1,5 п.п. до уровня в 3,5%. Это должно было благотворно сказаться на уровне выдаваемых кредитов, в том числе и потребительских. Данная мера привела к краткосрочному увеличению кредитования физических лиц – темп прироста в марте-апреле 2007 г. составил 7,1% против 6,7% в январе того же года, но уже к началу 2008 г. сократился до уровня в 5,1%. Декабрь 2008 г. был отмечен снижением темпов кредитования до 1,4%. Подобное сокращение общего объема выданных потребительских кредитов может быть объяснен негативными ожиданиями потребителей относительно дальнейшего развития экономики евросоюза, повышением кредитных рисков и ужесточением условий выдачи кредитов. Спрос на потребительские кредиты составил минус 21%, что в основном обеспечено неуверенностью потребителей «в завтрашнем дне». В 2009 г. темпы прироста стремительно сокращались и достигли минимума в минус 1,3% в октябре [18, с. 8].

В абсолютных показателях «общий объем выданных кредитов населению в октябре 2009 г. составил 4 826,5 миллиарда евро, из которых 72% или 3 454,1 млрд.евро приходилось на ипотечные кредиты, а 28% или 1 372,4 млрд. евро – на потребительские [20, с. 72].

Сумма просроченной задолженности по кредитам, выданных с потребительскими целями в Европе, на аналогичную дату составила 77,4 млрд. евро, что является 5,6% от общего объёма европейских потребительских кредитов. Этот показатель в 3,8 раза меньше аналогичного показателя в России» [18, с. 8].

В 2010-2011 гг. развитие потребительского кредитования продемонстрировало послабление кризиса и начинающийся рост. К началу 2011 г. темпы роста кредитования составили 103,4%, в конце 2010 г. – 103,0%. Этот факт можно объяснить тем, что общая экономическая ситуация в стране стабилизируется, повышается благосостояние экономики. Важным моментом является также политика ЕЦБ, который в июле 2009 г. снизил ставку рефинансирования до 1%, и до настоящего момента удерживает ее размер. На удержание на минимальном уровне, на снижении инфляции направлена монетарная политика ЕЦБ в настоящее время.

Центральный банк России также проводит мероприятия, призванные сдерживать темпы инфляции в кризисных условиях. Хотя ЦБ РФ повысил ставку рефинансирования до 8,5%, на сегодняшний день он склонен к улучшению условий на кредитном рынке и стимулированию кредитного сектора. Положительные темпы увеличения потребительского кредитования также являются следствием улучшения экономической ситуации в России в 2010 г.

В США рынок потребительского кредитования развивался более успешно, чем в европейской зоне. Данные показывают постоянное повышение объемов выдаваемых населению кредитов. Это происходит вследствие улучшение общего благосостояния и расширения потребительских рынков, а также увеличения реальной заработной платы. Ипотечные кредиты занимают большую часть выдаваемых ссуд: до финансового кризиса около 90% семей купило жилье благодаря ипотекам, в 2005 г. объем ипотечного кредитования достиг 3,5 трлн. долл. [14, с. 60].

Росту ипотечного кредитования способствовало неуклонное – с 1950-х гг. практически до начала 2007 г. – повышение цен на жилье. Это открывало возможности получения выгодных кредитов под залог домов, их покупки в порядке инвестирования, вовлечения в ипотечное кредитование несостоятельных граждан. Все эти категории заемщиков рассчитывали на возможность в случае необходимости продать дом по цене, превышающей стоимость залога, и поэтому охотно шли на риск».

Экономический кризис, который поразил экономику в 2007-2008 гг. напрямую повлиял на объем выданных кредитов. К началу 2010 г. объем кредитования в США снизился на 5,9%. Федеральная Резервная Система США снизила ставку рефинансирования до 1%, опасаясь дальнейшего снижения объемов кредитования, который по прогнозам мог составить 2000 млрд. долл. Кроме этого были введены общие меры пополнения ликвидности и расширены возможности кредитования коммерческих банков. «Ситуацию усугубляли и домохозяйства, которые были более склонны отдавать долги, чем потреблять – рынок потребительского кредитования был перенасыщен».

Положительная динамика потребительского кредитования в США наблюдается в 2010 – начале 2011 гг. Объем выданных кредитов физическим лицам в феврале 2011 г. увеличился на 3,8% (на 7,62 млрд. долл. в абсолютном выражении). Это произошло, в основном, за счет увеличения объемов так называемого «револьверного» кредита (который включает в себя в том числе и кредиты на образование), который был вызван сезонным ростом спроса займов на обучение. Однако после окончания сезона спроса «револьверные» кредиты продемонстрировали тенденцию к снижению: на 13% к началу 2011 г. по сравнению с 2010 г.

Вышеперечисленные факты свидетельствуют о том, что США и страны Евросоюза по сравнению с Россией имеют больший опыт развития кредитования и предоставления потребительских ссуд. Отечественный сектор потребительского кредитования устойчиво развивался вплоть до финансового кризиса 2008 г., демонстрируя только положительную динамику. Тем не менее, если для России подобный опыт оказался новым, то на Западе потребительское кредитование является одним из самых распространенных видов банковских услуг.

Развитие кредитования в западных странах было вызвано множеством факторов. Но самую главную роль в становлении и развитии потребительских ссуд сыграла отмена Бреттон-Вудской денежной системы. Это событие ознаменовало новый этап развития не только банковского сектора, но и всей мировой экономики в целом.

Разворачивающаяся либерализация и общее повышение благосостояния граждан привели к все более возрастающей необходимости совершения покупок в кредит – дополнительно этому способствовали невысокие процентные ставки (в среднем примерно 7,8% годовых) и многообразие предлагаемых услуг и льгот. Экономический кризис 2008 г. затронул все сферы экономики, в том числе и кредитование физических лиц, что привело к общему его снижению. Однако улучшение ситуации в 2010-2011 гг. в еврозоне и США позволяет говорить о начинающемся восстановлении темпов кредитования, которые, по сообщениям аналитиков, продолжатся и в дальнейшем.

Список литературы

Источник https://www.banki.ru/news/research/?id=10982916

Источник https://dipmall.ru/stati/sushchnost-i-osobennosti-potrebitelskogo-kreditovaniya